Сущность и роль инвестиций в деятельности предприятия на примере АО НК КазМунайГаз

МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯ РОССИИ

АСТРАХАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Факультет «Экономики и управления»

Кафедра менеджмента

КУРСОВАЯ РАБОТА

по дисциплине «Экономика организаций (предприятий) »

на тему «Сущность инвестиций, их роль в деятельности предприятия»

Выполнила: студентка гр. ДМО-21

Шандулова Элеонора

Научный руководитель: Проф. Акмаева Р. И.

подпись

Астрахань - 2020

Содержаниевведение3

глава 1. Общая характеристика инвестиций5

1. 1 Понятие, сущность инвестиций и их классификация5

1. 2 Основные принципы инвестиционной политики7

глава 2. Роль инвестиций в деятельности предприятия12

1. 1 Общая характеристика предприятия АО НК «КазМунайГаз»12

1. 2 Оценка инвестиций АО НК «КазМунайГаз»16

1. 3 Анализ показателей эффективности инвестиционных проектов, реализуемых АО НК «КазМунайГаз»24

ЗАКЛЮЧЕНИЕ25

Список использованной литературы27

введение

Формирование и развитие рыночной экономики требует от хозяйствующих субъектов, с одной стороны, повышения их конкурентоспособности, а, с другой, обеспечения стабильности и устойчивости их функционирования в условиях динамично меняющейся экономической среды. Развитие общества в целом и отдельных хозяйствующих субъектов основывается на расширенном воспроизводстве материальных ценностей, обеспечивающем рост национального имущества и, соответственно, дохода. Одним из ключевых средств осуществления этого роста является инвестиционная деятельность, содержащая процессы вложения инвестиций или инвестирование.

Повышение инвестиционного спроса является одной из отличительных характеристик восстановительного роста российской экономики. На сегодняшний день в России от эффективности инвестиционной политики зависят состояние производства, положение и уровень технической оснащенности основных фондов предприятий, возможности структурной перестройки экономики, решение социальных и экологических проблем.

Финансовая сущность инвестиций несколько другая в отличие от капитальных вложений. Во-первых, инвестиции - это довольно обширная экономическая категория, нежели долгосрочные вложения средств в экономику и (производственные фонды), поскольку они могут внедряться в различных формах: реальные, финансовые, интеллектуальные, инновационные. Во-вторых, в отличии от капитальных вложений инвестиции осуществляются только в высокоэффективные проекты, результатом которых является прибыль, доход, дивиденды.

В настоящий период инвестиции играют огромную роль в российской экономике. Наблюдается ежегодный рост инвестиционной деятельности в различные сферы общенародного хозяйства страны.

В связи с активизацией инвестиционной деятельности в реальном секторе экономики, тема курсовой работы, приуроченная к обсуждению значимости инвестиций в функционировании и формировании предприятий, является крайне важной.

Исходя из вышеизложенного определим основные цели и задачи данной курсовой работы. Основными задачами данной курсовой работы является:

- дать понятие и перечислить виды инвестиций;

- охарактеризовать принципы инвестиционной активности предприятия;

- дать понятие инвестиционной стратегии и ее роли в развитии предприятия;

- раскрыть роль инвестиций в увеличении рыночной стоимости предприятия;

- описать, как влияет расширение производства на деятельность предприятия.

1. 1 Понятие, сущность инвестиций и их классификация

Понятие «инвестиции» является слишком обширным и многозначным, чтобы присвоить ему одно определение. В различных разделах экономической науки и разных областях практической деятельности, его содержание имеет свои особенности.

В книге «Инвестиции» (А. Мертенс, Киев ‑ 1997г. ) даны определения инвестициям в различных сферах экономической деятельности:

- В макроэкономике инвестиции есть часть совокупных расходов, состоящая из расходов на новые средства производства (производственные, или фиксированные инвестиции), инвестиций в новое жилье, и прироста товарных запасов. То есть инвестиции - это часть валового внутреннего продукта, не потребленная в текущем периоде, и обеспечивающая прирост капитала в экономике.

- В теории производства, и в целом в микроэкономике, инвестиции есть процесс создания нового капитала (включая как средства производства, так и человеческий капитал) .

- В финансовой теории под инвестициями понимают приобретение реальных или финансовых активов, то есть это сегодняшние затраты, целью которых является получение будущих выгод.

Инвестиции представляют собой денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Таким образом, инвестиции выступают в денежной (денежные средства, ценные бумаги), материальной (недвижимость, машины, оборудование, иное имущество) и нематериальной формах (имущественные и иные права) .

Инвестиционная деятельность реализуется путем вложения инвестиций и осуществления практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Предприятия и организации, осуществляя инвестиционную деятельность, сталкиваются с проблемой определения наиболее выгодных направлений вложения инвестиций. Выработка текущих и перспективных направлений инвестиционных вложений осуществляется в процессе разработки инвестиционной политики предприятия.

В свою очередь, инвестиции подразделяются на реальные (в нефинансовые активы) и финансовые; капиталообразующие и портфельные.

Инвестиции в нефинансовые активы - это инвестиции в основной капитал, в нематериальные активы, в прирост запасов материальных оборотных средств. Другие нефинансовые активы.

Финансовые - долгосрочные и краткосрочные инвестиции в различные финансовые инструменты в целях получения дохода.

Капиталообразующие инвестиции (капитальные вложения) - это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Портфельными называются инвестиции в долгосрочные ценные бумаги (акции, облигации, векселя и другие) .

1. 2 Основные принципы инвестиционной политики

Возмещение потребляемых средств

Рационализация производства

Расширение существующих средств

Создание новых средств производства

Реальные инвестиции

Портфельные инвестиции

Инвестиции

Рис. 1. Направления инвестиционной политики предприятия

Инвестиции - это долгосрочные вложения капитала, направленные на обеспечение предприятия факторами производства (реальные инвестиции) или на приобретение ценных бумаг (портфельные инвестиции) . Для предприятия главное значение имеют реальные инвестиции, а портфельные носят дополняющий, вспомогательный характер. Основные направления инвестиционной политики предприятия представлены на рисунке 1.

Нижний уровень прямоугольников на рисунке 1, характеризующий направления реальных инвестиций, расположен так, что слева направо понижается риск инвестиций, но падает одновременно и их доходность. Причина в том, что риск связан с возможностью неполучения дохода от сегодняшних вложений капитала из-за неприятия результатов инвестиций рынков. Наибольший риск неприятия результатов возникает при выводе на рынок новой продукции; риск меньше, если просто растет предложение существующего продукта; еще меньше риск, если рационализация производства сокращает издержки по производству в том же объеме уже принятого рынком продукта; совсем отсутствует риск в случае замены изношенного оборудования на аналогичное.

В то же время рентабельность капиталовложений тем выше, чем большей новизной, большим набором новых потребительских свойств обладает продукция. А это имеет место при инвестициях в новые средства производства, создающие новую продукцию (услугу) .

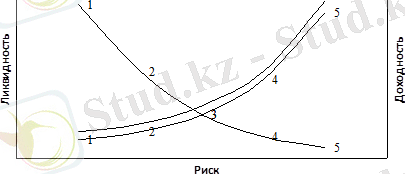

Такое же положение характерно и для портфельных инвестиций (рис. 2) .

Зависимость от риска и ликвидности (гарантированности выплат) для ценных бумаг:

1 - облигации, обеспеченные залогом; 3 - привилегированные акции;

2 - облигации, не обеспеченные залогом; 4 - обыкновенные акции; 5 - опционы

Рис. 2. Рентабельность капиталовложений для портфельных инвестиций

Из рисунка видно, что доходность инвестиций растет с риском, а вот возможность вернуть капитальные вложения (ликвидность), наоборот, снижается. Разные ценные бумаги, а здесь представлены 5 видов (согласно действующим в развитых странах достаточно типичных законодательствах), имеют разный уровень гарантий возврата вложений для инвесторов.

Для предприятий, не ведущих спекулятивную игру на рынке ценных бумаг, стандартными целями инвестирования в ценные бумаги является накопление средств перед осуществлением реальных инвестиций, накопление средств (с получением процентов или дивидендов) для налоговых ежеквартальных выплат и тому подобное.

Предприятие обычно имеет несколько вариантов финансирования капиталовложений. Они не исключают друг друга, а на практике часто используются одновременно.

Источники финансирования капиталовложений

Внутренние источники

Привлеченные средства

Заемные средства

Чистая прибыль (после налогообложения)

Амортизационные отчисления

Прочие собственные средства. Из них:

-Мобилизация внутренних ресурсов в строительстве, осуществляемом хозяйственным способом;

-выручка от попутной добычи строительных материалов;

-поступления от разборки временных зданий и сооружений;

-другие поступления.

Доходы от эмиссии акций

Взносы учредителей и уставный капитал

Бюджетные средства на безвозвратной основе

Средства внебюджетных фондов

Долевое участие в строительстве объектов

Средства иностранных инвесторов

Прочие поступления

Долгосрочные кредиты банков

Доходы от эмиссии корпоративных облигаций

Бюджетный кредит

Инвестиционный налоговый кредит

Финансовая аренда (лизинг)

Прочие заемные средства

Рис. 3. Источники финансирования инвестиций

Потребность в финансировании определяется прямым подсчетом затрат на осуществление конкретного инвестиционного проекта. Если идет речь о строительстве нового цеха (предприятия), то подсчитываются расходы на проектно-изыскательские работы, строительно-монтажные работы, закупку технологического оборудования, машин, механизмов, инструментов, подготовку персонала и ток далее.

Произведенные затраты должны принести в будущем доход в виде выручки от реализации продукции. Сопоставляя ожидаемый доход с инвестициями, можно оценить, насколько они целесообразны. Далеко не все инвестиции выгодны. Целесообразные инвестиции имеют разную степень выгодности, поскольку отдача на рубль вложений неодинакова.

Бюджет капиталовложений у предприятия всегда ограничен, поэтому среди целесообразных нужно выбрать самые эффектные инвестиции. Для этих целей разработано много методов, основные из которых представлены на рисунке 4.

Коэффициент покрытия долга КПД (DCR)

Коэффициент эффективности инвестиций КЭИ (ARR)

Период окупаемости инвестиций ПОИ (PP)

Методы оценки эффективности

Внутренняя норма доходности ВНД (IRR)

Индекс рентабельности ИР (PI)

Чистый дисконтируемый доход ЧДД (NPV)

Рис. 4. Методы оценки эффективности

Слева на рисунке 2 представлена группа методов, учитывающих временную концепцию стоимости денег, то есть принимающих во внимание, что деньги работают и приносят доход, теряют стоимость из-за инфляции и т. д. Эта группа получила название методов, основанных на дисконтных оценках. Они наиболее точны и получили широкое распространение с 70-х годов прошлого столетия. В прямоугольниках даны названия методов, их русская аббревиатура, а в скобках международная. Например, ЧДД (NPV - net present value), ИР (PI -profitability index), ВНД (IRR - internal rate of return) .

В правых прямоугольниках стоят названия методов, основанных на учетных оценках: ПОИ (PP - payback period), КЭИ (ARR - average rate of return), КПД (DCR - debt cover ratio) . Исторически они появились намного раньше, чем первая группа методов, они менее точны, но проще, экономически прозрачнее и тесно связаны с показателями, широко применяемыми в бухгалтерской отчетности и планово-экономической деятельности. Поэтому методы, основаны на учетных оценках, широко применяются и сегодня.

Рассматривать подробных здесь не будем, в силу их важности для практической деятельности предприятия они будут детально в дальнейшем изучаться в курсе специальных дисциплин (экономическая оценка инвестиций, инновационный менеджмент, управление проектами и другими) .

Помимо инвестиций, увеличивающих капитал инвесторов и обладающих поэтому экономической эффективностью, существуют инвестиции экономические нерентабельные для предприятий, но необходимые, так как предприятия вынуждены удовлетворять некоторые требования государственных или муниципальных органов управления, охраняющих общественные интересы. Это, как правило, требования по новым экологическим нормам или стандартам безопасности.

глава 2. Роль инвестиций в деятельности предприятия

1. 1 Общая характеристика предприятия АО НК «КазМунайГаз»

АО НК «КазМунайГаз» (КМГ) - это государственная компания, которая представляет интересы страны в казахстанской нефтегазовой отрасли на мировой арене. Предприятие занимается разведкой месторождений углеродного сырья, добычей, переработкой ресурсов и транспортировкой нефти, газа в другие мировые державы.

Компания «КазМунайГаз» выполняет функции рабочего органа казахстанского Министерства энергетики по осуществлению регулирования вопросов планирования, проектирования и возведения сооружений нефтегазотранспортной инфраструктуры, которые связанны с транспортировкой, хранением и перевалкой углеродного сырья на прочие виды транспорта. Также корпорация занимается вопросами использования уже существующих объектов инфраструктуры для транспортировки нефти и газа.

Помимо этого, КМГ выполняет значительную роль в реализации Плана развития и усовершенствования топливно-энергетического комплекса государства до 2030 года.

Основными предметами деятельности компании «КазМунайГаз» определены:

- участие в осуществлении общей государственной политики в нефтегазовой сфере;

- представление государственных интересов при сотрудничестве с подрядчиками, которые выполняют нефтегазовые операции;

- обеспечение высокоэффективного и максимально рационального освоения государственных нефтегазовых ресурсов;

- участие в формировании стратегии эксплуатации, воспроизводства и увеличения ресурсов углеродного сырья;

- мониторинг и корпоративное управление по задачам разведки, освоения, добычи, переработки, сбыта, транспортировки нефти и газа, а также по вопросам проектирования, возведения и эксплуатации нефтегазопромысловой инфраструктуры;

- участие в организации тендеров на нефтегазовые операции на всей территории страны;

- участие во внутренних и внешних проектах РК по выполнению нефтегазовых операций в соответствии с установленным законодательным порядком.

Компания также занимается переработкой сырья. Нефтеперерабатывающие заводы Казахстана производят бензин, дизельное топливо, мазут, бытовое печное топливо, газ углеводородный, уайт-спирит, вакуумный газойль, техническую газовую гранулированную серу, кокс нефтяной.

В портфеле геологоразведочных проектов КМГ 23 совместных и собственных проекта, из которых 14 реализуются на суше, 9 - на море.

Большая часть операционных активов КМГ - это зрелые месторождения. Неоперационные активы представлены долями владения в крупных нефтегазовых проектах Тенгиз (20%), Кашаган (8, 44%), Карачаганак (10%), находящихся на стадии роста.

В Группе компаний КМГ существуют нефтесервисные подразделения как в форме отдельных юридических лиц, так и в форме нефтесервисных структурных подразделений в составе добывающих компаний.

Корпорацию, которая на данный момент включает свыше 180 организаций, основали в 2002 году. Акционерное общество является полностью государственной компанией.

Государственное АО «КазМунайГаз» осуществляет в стране добычу ресурсов в таких объемах (Рис. 1) :

- природного, попутного газа - 15 %;

- нефти, газоконденсата - 26%.

Только в 2018 году добыча углеродного сырья корпорацией составила:

- нефти - более 23 млн тонн;

- газового конденсата - свыше 8 млн м³.

По магистральным трубопроводам акционерного общества производится транспортировка газа (Рис. 1) - 79%, нефти - 56% от общего объема в стране.

Рис1. Доля КМГ в нефтегазовой отрасли Казахстана

Как можно увидеть по Рис1. большая доля переработки нефти в Казахстане выпадает на «КазМунайГаз» (82%), но эти 82% включают объемы переработки нефти и конденсата на АНПЗ 100%, ПНХЗ 100%, ПКОП 50%, Caspi 04 Bitum 50% (нефтеперерабатывающие заводы) .

«КазМунайГаз» как государственная компания имеет преимущество недропользования перед другими нефтегазодобывающими предприятиями и получает ½ доли участия в новых контрактах по разработке шельфовых месторождений.

Транспортировка нефти является стратегически важным направлением КМГ с точки зрения обеспечения доступа к рынкам сбыта нефти. Создана диверсифицированная нефтетранспортная система с высоким транзитным и экспортным потенциалом. Основная часть экспортной нефти транспортируется через трубопроводы: Тенгиз-Новороссийск (Каспийский трубопроводный консорциум) с пропускной способностью 67 млн тонн; Атырау-Самара с пропускной способностью 17, 5 млн тонн; Атасу-Алашанькоу с пропускной способностью 20 млн тонн.

Часть объемов нефти КМГ экспортируется через зарубежный актив KMG International N. V. (KMGI), являющийся дочерней компанией КМГ. KMGI осуществляет куплю-продажу нефти, переработку нефти и реализацию нефтепродуктов в странах Юго-Восточной Европы.

По газотранспортной системе Компании осуществляется поставка газа на внутренний рынок Казахстана и на экспорт. В 2018 году достигнута договоренность об увеличении экспорта казахстанского газа в Китай с 5 млрд кубометров до 10 млрд кубометров в год. Кроме того, осуществляется транзит российского газа в направлении России и среднеазиатского газа в направлении Китая и России, а также в 2018 году были начаты транзитные поставки узбекского газа по территории Казахстана в Узбекистан.

«КазМунайГаз» является монополистом на рынке переработки нефти. Компания завершила модернизацию трех нефтеперерабатывающих заводов на территории РК, что позволило выпускать нефтепродукты, которые соответствуют стандартам Евро4 и Евро-5 в объеме порядка 16 млн тонн и полностью покрыть потребности внутреннего рынка РК.

Миссия Компании - это обеспечение максимальных выгод для стейкхолдеров от участия в развитии национальной нефтегазовой отрасли. КМГ стремится стать высокоэффективной национальной вертикально интегрированной операционной компанией, соответствующей высочайшим стандартам безопасности и корпоративного управления.

1. 2 Оценка инвестиций АО НК «КазМунайГаз»

Горизонтальный анализ отчетности - это сравнительный анализ финансовых данных за ряд периодов. Данный метод также известен под названием "трендовый анализ". В части бухгалтерской отчетности наиболее распространен горизонтальный анализ баланса, отчета о прибылях и убытках; реже - отчет о движении денежных средств, изменении капитала. При анализе баланса прослеживают изменение стоимости отдельных видом имущества и обязательств в течение рассматриваемого периода. При анализе отчета о прибылях и убытках рассматривают изменение выручки, затрат, финансовых результатов.

Вертикальный анализ отчетности - техника анализ финансовой отчетности, при которой изучается соотношение выбранного показателя с другими однородными показателями в рамках одного отчетного периода.

Вертикальный анализ (т. е. анализ показателей отечности по вертикали) позволяет определить структуру имущества, обязательств, доходов, расходов организации. Например, верительный анализ актива бухгалтерского баланса дает представление о доли основных средств, нематериальных активов, запасов, дебиторской задолженности и других видов имущества в общих активах предприятия. Определив в процентах долю каждого показателя в общем итоге, у аналитика появляется возможность сравнивать предприятие по данным показателям с другими предприятиями, что невыполнимо, если оперировать абсолютными величинами.

Из горизонтального анализа консолидированной отчетности АО НК «КазМунайГаз» за 2011-2013 года можно сделать следующие выводы.

За период с 2013 года по 2013 год общая сумма краткосрочных активов увеличилась на 100 149 тыс. тенге (60, 15%) . Увеличение этого показателя обусловлено ростом денежных средств и их эквивалентов, краткосрочной торговой и прочей дебиторской задолженности, запасов, а также увеличились прочие активы.

Денежные средства и их эквиваленты за период с 2012 год по 2011 год увеличились на 15 105тыс. тенге (65, 5%), такому увеличению способствовало активное развитие улучшение качества услуг.

Сумма краткосрочных активов за 2012 год, по сравнению с 2010 годом, возросла на 213 997 тыс. тенге (33, 1%) . Такой рост послужил увеличение денежных средств и их эквивалентов, краткосрочной торговой и прочей дебиторской задолженности, запасов.

Сумма долгосрочных активов за 2011 год составила 11 028 887 тыс. тенге, когда в 2012 году сумма увеличилась на 10 991 509 тыс. тенге, что составило 22 020 396 тыс. тенге. Увеличение суммы долгосрочных активов способствовало рост основных средств, прочие долгосрочные активы, нематериальные активы.

Сумма основных средств увеличилась на 10 991 803 тыс. тенге, что составило 100%.

Сумма краткосрочных обязательств за 2011 год составила 809 764 тыс. тенге, которые в 2012 году уменьшились на 330 081 тыс. тенге и составила 479 683 тыс. тенге. На уменьшение краткосрочных обязательств повлияли рост краткосрочной торговой и прочей кредитной задолженности на 105 049тыс. тенге и составило 292 616 тыс. тенге (56%), рост по вознаграждениям работникам составили 1, 49%.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда