Учет затрат по займам и их капитализация по МСФО (IAS 23): теория и практика на примере ТОО ИнСАР

Содержание

Введение

1 Теоретические аспекты учета затрат по займам

1. 1Международный стандарт финансовой отчетности (IAS) 23«Затраты по заимствованиям»: основной принцип, сфера применения и определения

1. 2 Классификация затрат по займам

1. 3 Задачи учета затрат по займам

2 Действующая практика учета затрат по займам на примере ТОО «ИнСАР»

2. 1 Краткая характеристика предприятия

2. 2 Капитализация затрат по займам

2. 3 Учет обязательств и затрат по займам и кредитам

Заключение

Список использованной литературы

Введение

В наше время почти любой бизнес требует финансовых вложений. Кроме собственных источников финансирования, предназначенных для формирования хозяйственных средств и обеспечения хозяйственных операций, предприятия в своей деятельности используют заемные средства. К собственным источникам финансирования относятся: уставный капитал, прибыль текущего года и прошлых лет, часть которой может быть размещена в резервном фонде. Среди заемных главными являются: кредиты банков, коммерческие кредиты поставщиков, займы других предприятий и физических лиц. Как показывает мировая практика, заемные средства необходимая статья финансирования деятельности предприятий.

Особое место занимают банковские кредиты. Они обеспечивают хозяйственную деятельность предприятий, содействуют их развитию, увеличению объемов производства продукции, работ, услуг. Значение кредитов как дополнительного источника финансирования коммерческой деятельности особенно проявляется на стадии становления предприятия, которое использует кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание нового имущества (при капитальных инвестициях) . Кредиты также помогают предприятию постоянно поддерживать необходимый уровень оборотных средств, содействуют ускорению оборачиваемости средств предприятия.

Но очень трудно представить себе инвестора, который вложив свои деньги в чей-то бизнес, не будет преследовать свои собственные интересы. Его интерес - это проценты за вложенные средства. Интерес компаний, в чей бизнес вложены средства, - это, конечно же, денежные средства, которые сразу можно пустить в оборот, но помимо основного долга, возникают дополнительные затраты в виде процентов.

Актуальность данной курсовой работы видится в том, что у предприятий всех форм собственности всё чаще, объективно возникает потребность привлечения заемных средств, для осуществления своей деятельности и извлечения прибыли. Наиболее распространенной формой привлечения средств является получение банковской ссуды, но кредитному договору.

В связи с этим возросла роль правильного учета кредитов и займов в бухгалтериях предприятий. От правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов их структуры, позволяет принимать правильные решения по изменению данных характеристик, позволяет анализировать рентабельность полученных средств и т. д. Правильный учет позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств.

В финансовой отчетности компания должна раскрывать:

Учетную политику, принятую для отражения займов и затрат по ним;

Сумму затрат по займам, капитализированным в течение периода;

Ставку капитализации, использованную для определения величины затрат по займам, приемлемых для капитализации.

В учетной политике в разделе "Учет затрат по займам" предприятие должно показать порядок учета затрат по займам, который регулируется МСФО №23 "Затраты по займам".

При выборе вариантов учетной политики в части затрат по займам компании должны ориентироваться на те экономические последствия, к которым может привести применение этой учетной политики.

Целью данной работы является:

- дать определение затрат по займам;

- капитализация затрат по займам на примере предприятия;

- учет обязательств и затрат по займам и кредитам.

Объект курсовой работы предприятие ТОО «ИнСар»

Структура курсовой работы состоит из введения, двух глав с подпунктами, закоючения и списка литературы.

1 Теоретические аспекты учета затрат по займам

1. 1Международный стандарт финансовой отчетности (IAS) 23«Затраты по заимствованиям»: основной принцип, сфера применения и определения

Затраты по займам - затраты по выплате процентов и другие затраты, понесенные субъектом в связи с получением средств в займы, в том числе:

• проценты по краткосрочным и долгосрочным займам, включая

проценты по банковскому овердрафту (сумма, оплаченная банком

сверх остатка на текущем счете) ;

• амортизацию скидок по выпущенным облигациям;

• дополнительные затраты, понесенные при займе средств;

• арендную плату по финансируемой аренде (лизингу) ;

• курсовые разницы, возникающие при займах в иностранной валюте,

если они рассматриваются как поправка к затратам по выплате процентов.

Порядок учета затрат по займам регулируется МСФО (IAS) 23 "Затраты по займам".

Необходимость в разработке стандарта была вызвана тем, что способ отражения затрат на привлечения заемных средств оказывает существенное влияние на финансовый результат компаний (главным образом, за счет распределения затрат между отчетными периодами) .

Основной принцип. Затраты по заимствованиям, непосредственно относящиеся к приобретению, строительству или производству квалифицируемого актива, включаются в первоначальную стоимость этого актива. Прочие затраты по заимствованиям признаются в качестве расходов.

Сфера применения. Организация должна применять настоящий стандарт для учета затрат по заимствованиям.

Настоящий стандарт не касается фактической или вмененной стоимости собственного капитала, включая привилегированные акции, не классифицированные как обязательства.

Организация не обязана применять настоящий стандарт к затратам по заимствованиям, непосредственно относящимся к приобретению, строительству или производству:

- квалифицируемого актива, оцениваемого по справедливой стоимости, например биологического актива; или

- запасов, производимых или иным образом создаваемых в больших количествах на регулярной основе.

Определения. В настоящем стандарте используются следующие термины в указанных значениях:

Затраты по заимствованиям - процентные и другие затраты, которые организация несет в связи с получением заемных средств.

Квалифицируемый актив - актив, подготовка которого к использованию по назначению или для продажи обязательно требует значительного времени.

Затраты по заимствованиям могут включать:

- процентные расходы, рассчитываемые с использованием метода эффективной процентной ставки, как описано в МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»;

- финансовые затраты, связанные с финансовой арендой, в соответствии с МСФО (IAS) 17 «Аренда»;

- курсовые разницы, возникающие в результате привлечения займов в иностранной валюте, в той мере, в какой они считаются корректировкой затрат на выплату процентов.

В зависимости от обстоятельств, квалифицируемыми активами могут быть любые из указанных:

- запасы;

- производственные мощности;

- электрогенерирующие мощности;

- нематериальные активы;

- инвестиционная недвижимость.

Финансовые активы и запасы, производимые или иным образом создаваемые в течение короткого периода времени, не являются квалифицируемыми активами. Активы, готовые к использованию по назначению или для продажи на момент приобретения, не являются квалифицируемыми активами.

Признание. Организация должна капитализировать затраты по заимствованиям, непосредственно относящиеся к приобретению, строительству или производству квалифицируемого актива, путем их включения в первоначальную стоимость этого актива. Организация должна признавать прочие затраты по заимствованиям в качестве расходов в том периоде, в котором они понесены.

Затраты по заимствованиям, непосредственно относящиеся к приобретению, строительству или производству квалифицируемого актива, включаются в первоначальную стоимость этого актива. Такие затраты по заимствованиям капитализируются как часть первоначальной стоимости актива, если вероятно получение организацией связанных с ними будущих экономических выгод и если такие затраты можно надежно оценить. Когда организация применяет МСФО (IAS) 29 «Финансовая отчетность в гиперинфляционной экономике», она признает в качестве расходов ту часть затрат по заимствованиям, которая компенсирует инфляцию в том же периоде в соответствии с пунктом 21 упомянутого стандарта.

Затраты по займам - процентные и другие затраты организации в связи с заимствованием средств.

Затраты по займам могут включать:

проценты по банковским овердрафтам, краткосрочным и долгосрочным займам;

Пример.

18 октября 2019 года организация "А" получила заем в банке сроком на один год в размере 500 000 тенге по 24% годовых. Проценты уплачиваются в конце срока вместе с возвратом основной суммы долга. Год принимается в расчете продолжительностью 360 дней, месяц - 30 дней.

В финансовой отчетности за период, заканчивающийся 31 декабря 2019 года, следует начислить и признать в качестве расходов в виде процентов сумму 24 000 тенге согласно расчету:

500 000 тенге×24%×72: 360 дней=24 000 тенге.

В учете данной начисление расходов в идее процентов будет отражено как:

Дт затраты по займам -

Кт задолженность по процентам -

амортизацию со скидок или премий, связанных с заемными средствами;

Пример.

Для финансирования строительства жилого дома строительная организация выпустила облигации. Облигации были размещены на фондовом рынке по 95% от номинальной стоимости. Амортизация дисконта по облигациям в размере 5% будет постепенно списываться на расходы периода в течение срока обращения облигаций, увеличивая затраты по займу.

В учете данная амортизация скидки будет отражаться как:

Дт затраты по займам -

Кт дисконт по облигациям -

амортизацию дополнительных затрат, понесенных в связи с организацией получения ссуды;

Пример.

Строительная организация заключила договор с брокерской организацией на оказание услуг по размещению облигаций. Вознаграждение, выплаченное брокерской организации, составило 2% от номинальной стоимости размещенных облигаций. Данные затраты по размещению долговых ценных бумаг амортизируются в ходе всего срока действия облигации путем включения в затраты по займам в каждом периоде:

Дт затраты по займам -

Кт затраты по размещению облигаций -

финансовые платежи в отношении финансовой аренды, признанные в соответствии с МФСО (IAS) 17 "Аренда";

Пример.

Для строительства жилого дома организация взяла в финансовую аренду строительную технику. В течение срока финансовой аренды организация будет амортизировать основные средства и погашать обязательства по финансовой аренде. Платежи по финансовой аренде состоят из двух компонентов: погашение основной суммы обязательства по аренде и расходов в виде процентов. Расходы в виде процентов являются затратами по займу.

Дт обязательство по финансовой аренде -

Дт затраты по займам -

Кт денежные средства / расчетный счет -

курсовые разницы, возникающие в результате получения займов в иностранной валюте, в той мере, в какой они относятся к корректировке затрат на выплату процентов.

1. 2 Классификация затрат по займам

Учет затрат по займам по МСФО ведется в соответствии со стандартом МСФО (IAS) 23 "Затраты по займам".

Затраты по займам разделяются на капитализируемые и некапитализируемые. Компания должна признавать некапитализируемые затраты по займам в качестве расходов в том периоде, в котором они понесены. Очень важно для целей учета по МСФО выделить капитализируемые затраты по займам.

Затраты по займам, которые могут быть капитализированы

Капитализируемые затраты по займам могут включать:

проценты по банковским овердрафтам и заемным средствам;

суммы амортизации дисконтов или премий, относящихся к заемным средствам и рассчитанных с использованием метода эффективной ставки процента;

суммы амортизации (списания) дополнительных затрат, понесенных в связи с организацией предоставления заемных средств;

процентные платежи по договорам финансовой аренды;

курсовые разницы в той части, в которой они рассматриваются как корректировка величины процентных затрат.

Затраты по займам, которые могут быть капитализированы, - это те затраты, которых иначе можно было бы избежать.

К ним относятся начисленные за период проценты по займам, которые:

привлечены специально для приобретения квалифицируемого актива (целевые заемные средства), и

могли бы быть выплачены, если бы средства не были потрачены на приобретение актива (заемные средства общего назначения) .

Сумма затрат по займам, подлежащая капитализации, рассчитываются на основе доналоговых величин (т. е. до вычета налоговой составляющей) .

Расчет суммы капитализируемых затрат по займам

Капитализируемая сумма затрат по целевым займам уменьшается на величину инвестиционного дохода, полученного в результате временного вложения той части средств, которая будет расходоваться на актив позднее.

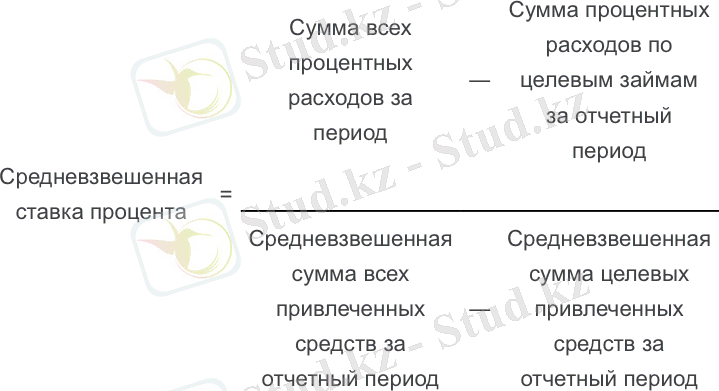

Капитализируемая сумма затрат по займам общего назначения определяется исходя из суммы средств, расходуемых на данный актив, и средневзвешенной ставки процента (при этом из расчета исключаются проценты по всем целевым займам) :

Расчет средневзвешенной суммы привлеченных средств производится за каждый отчетный период.

Средняя балансовая стоимость квалифицируемого актива в течение периода, включающая ранее капитализированные затраты по займам, обычно равняется обоснованному приблизительному значению расходов, к которым применяется ставка капитализации в этом периоде.

Сумма средств, расходуемая на квалифицируемый актив, признается равной средней балансовой стоимости квалифицируемых активов в течение отчетного периода, включая ранее капитализированные затраты по займам.

Суммой средств, расходуемой на квалифицируемый актив, при отсутствии существенных операций по приобретению основных средств, признаются расходы на строительство, реконструкцию, модернизацию объектов основных средств.

Капитализированная сумма не может превышать фактических процентных затрат компании.

Процентные затраты, подлежащие капитализации, подлежат включению в стоимость квалифицируемого актива путем распределению между объектами пропорционально их стоимости в общей стоимости квалифицируемых активов на последнюю дату отчетного периода.

1. 3 Задачи учета затрат по займам

Задача МСФО (/AS) 23 - подробное рассмотрение вопросов отражения в отчетности затрат по займам.

Правила учета затрат по займам. Существуют два возможных варианта учета: основной (затраты по займам признаются в качестве расходов периода) и альтернативный (затраты капитализируются) .

1. Основной порядок учета. Затраты по займам должны признаваться в качестве расходов и списываться в том периоде, в котором они произведены. Сумму процентов можно рассчитать по каждому займу по формулам. Это наиболее простой метод. Затраты по займам рассчитываются по методу начисления (а не кассовым методом) .

2. Альтернативный порядок учета. Затраты по займам, непосредственно относящиеся к приобретению, строительству или производству квалифицируемого актива, должны капитализироваться путем включения в стоимость этого актива. Капитализация возможна только при условии возможного получения компанией в будущем выгод от использования квалифицируемого актива. Все прочие затраты по займам признаются в качестве расходов и списываются в период их возникновения.

При применении альтернативного порядка учета фактические затраты по займам являются затратами, понесенными с целью обеспечения приобретения квалифицированного актива (данные затраты не были бы понесены, если бы не приобретались активы) .

Краткосрочный инвестиционный доход. Займы для финансирования квалифицируемого актива могут принести краткосрочный инвестиционный доход. Это возможно, если заемщик не сразу использует всю сумму заемных средств. Любой инвестиционный доход, полученный на эти средства, вычитается из суммы затрат по займам.

Использование заемных средств из разных источников. В отдельных случаях помимо займов, привлеченных специально для квалифицируемого актива, существует необходимость в дополнительных заемных средствах. Они могут быть получены из централизованно распределяемых фондов. Процентные платежи по централизованно распределяемым фондам называются ставкой капитализации. Они рассчитываются как средневзвешенное значение затрат по займам, но не включают займы на финансирование квалифицируемого актива. Сумма капитализированных затрат по займам не должна превышать общую сумму затрат по займам, понесенных за период. В том случае, когда займы из централизованного фонда предоставляются только дочерней компании, необходимо использовать средневзвешенную сумму затрат в отношении займов дочерней компании. И наоборот, централизованный фонд может предоставлять займы материнской компании и (или) другой компании группы. В этом случае средневзвешенная сумма затрат относится к соответствующей компании.

Капитализация затрат по займам. Для капитализации затрат по займам на квалифицируемый актив необходимы следующие условия:

1) возникновение затрат по данному активу;

2) возникновение затрат по займам;

3) подготовка актива для использования или продажи.

Для определения базы расчета капитализируемых затрат по займам следует уменьшить общую стоимость затрат на квалифицируемый актив на величину любых поступлений, промежуточных выплат и любых государственных субсидий. Во втором году база для капитализации затрат по займу изменится в результате начала амортизации здания.

При капитализации затрат существует риск, что стоимость актива увеличится настолько, что превысит возмещаемую сумму. Сумма затрат по займам в части превышения возмещаемой суммы списывается на расходы.

Капитализация возможна при осуществлении деятельности, которая включает в том числе техническую и административную работу, например получение разрешений. Если деятельность не происходит, капитализация не разрешается. Если работы над активом приостанавливаются на длительные периоды, капитализация затрат по займам также приостанавливается. Если временное приостановление деятельности является частью процесса подготовки актива, например продукта, которому нужна выдержка, то капитализация продолжается.

Капитализация затрат по займам должна прекращаться, когда завершены практически все работы, необходимые для подготовки квалифицируемого актива к использованию по назначению или продаже. Практически полное завершение работ означает, что, возможно, еще продолжаются повседневная административная работа и незначительные доработки, но с точки зрения капитализации затрат по займам это не помешает окончанию работ над активом в срок.

Когда сооружение квалифицируемого актива завершается по частям и каждая часть может использоваться в то время, как сооружение других частей продолжается, каждая часть должна рассматриваться отдельно. Когда каждая часть практически полностью завершена, капитализация затрат по займам этой части должна прекращаться.

Раскрытие информации о затратах по займам в финансовой отчетности. Финансовая отчетность должна раскрывать:

1) учетную политику, принятую для затрат по займам;

2) сумму затрат по займам, капитализированную в течение периода;

3) ставку капитализации, использованную для определения величины затрат по займам, разрешенной для капитализации.

2 Действующая практика учета затрат по займам на примере ТОО фирма «ИнСар»

2. 1 Краткая характеристика предприятия

Вид собственности - товарищество с ограниченной ответсвенностью фирма «ИнСАР». Данная фирма находится по адресу: г. Караганда, ул. Складская 20а.

ТОО фирма «ИнСАР» работает на рынке строительных услуг г. Караганды и Карагандинской области с 1997 года (Свидетельство о государственной перерегистрации № 4831-1930-ТоО от 14. 01. 2004г., дата первичной регистрации 29. 09. 1997г. ) . Государственная лицензия ГСЛ № 003438 от 02. 03. 2001г. Товарищество создано и действует на основании Гражданского Кодекса Республики Казахстан, Закона Республики Казахстан «О товариществах с ограниченной и полной ответственностью», устава и учетной политики.

Директор

Юридический отдел

Главный инженер

Бухгалтерия

ПТО

Отдел кадров

Отдел снабжения

Участки

К обязанностям главного инженера относятся: обеспечение выполнения работ по строительству, целевое и рациональное использование ресурсов, разработка перспективных и текущих планов строительства, реконструкции, а также планов ввода в эксплуатацию объектов строительства. Главный инженер по строительству относится к категории руководителей.

Основными задачами отдела кадров являются: организация отбора, набора и найма персонала необходимой квалификации и в требуемом объеме; создание эффективной системы штатных сотрудников.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда