Банковские продукты и услуги для физических лиц в Республике Казахстан: теоретические основы, оценка практики и перспективы развития на примере АО Банк Центркредит

Содержание

Введение

1. Теоретические аспекты банковских продуктов и услуг

1. 1 Понятие и сущность банковского продукта и услуг для физических лиц

1. 2 Классификация и виды банковских услуг и продуктов, предоставляемые физическим лицам

1. 3 Международный опыт предоставления банками услуг и продуктов физическим лицам

2. Анализ банковских услуг и продуктов для физических лиц в Республике Казахстан

2. 1 Анализ услуг и продуктов предоставляемых для физических лиц коммерческими банками

2. 2 Кредитование физических лиц в АО"Банк Центркредит"

2. 3 Депозитное обслуживание физических лиц в АО"Банк Центркредит"

3. Перспективы развития банковских услуг и продуктов в Республике Казахстан

3. 1 Цифровизация банковских услуг и продуктов

3. 2 Перспективы развития современных банковских услуг и продуктов для физических лиц

Заключение

Список использованных источников

Введение

В настоящее время все коммерческие банки борются за качество предоставляемых своим клиентам услуг. Одним из основных критериев выбора банка физическим лицом является повышение качества обслуживания при проведении операций в течение одного рабочего дня. Высокий уровень ответственности заставляет банк повышать требования к своим сотрудникам, их профессионализму и качеству обучения сотрудников

Банк стремится сохранить свою лидирующую роль на рынке банковских продуктов и услуг для физических лиц, учитывая растущую конкуренцию на рынке розничных банковских услуг для частных клиентов, растущий спрос граждан на стандарты качества и технологии, банк рассматривает задачу повышения качества банковских услуг и предоставления каждому клиенту широкого спектра банковских услуг в качестве приоритетной, стремятся стать "домашним" банком для частных клиентов всех социальных и возрастных групп.

Известно, что ведущие коммерческие банки Казахстана стремятся осуществлять широкий спектр операций и услуг для своих клиентов с целью расширения своей доходной базы, повышения прибыльности и конкурентоспособности. При этом важно иметь в виду, что развитие банковского дела предполагает предоставление банковских услуг с минимальными затратами для клиентов и самого банка, использование разумных цен на услуги, необходимые клиентам.

Отношения банка с клиентами возникают в процессе покупки / продажи банковских продуктов. К ним относятся: предоставление кредитов, открытие депозитных счетов, операции по выпуску, купле-продаже ценных бумаг, валютные отношения, расчетные операции, а также трастовые услуги, хранение ювелирных изделий и др. Осуществление банковских операций с широкой клиентурой является важной особенностью современного банковского дела во всех странах мира, имеющих развитую кредитную систему.

Можно выделить несколько основных проблем связанные с предоставлением банковских услуг :

1. Не очень развитая сеть филиалов банка. Например, отделение может находиться от малых населенных пунктов. В связи с чем, клиент банка будет вынужден преодолевать большие расстояния для решения волнующих вопросов.

2. Когда информация о банковских услугах предоставляется не в должной мере и в сложном для понимания языке, из-за чего клиент может засомневаться в необходимости данной услуги и отказаться.

3. Долгое ожидание одобрения получения кредита, потому что банк проверяет уровень дохода данного клиента. В последствие возникает следующая проблема - большое количество отказов по кредиту.

4. С внедрением новых технологий появился новый вид риска, как - атаки хакеров, мошенничество в сети.

5. Имеются недочеты в ипотечном кредитовании, В связи с низкой платежеспособностью населения, завышенными ценами на недвижимость и на услуги для ее приобретения.

Таким образом, актуальность темы исследования обусловлена:

1. важное социально-экономическое значение розничных услуг для банковской системы и общества;

2. Необходимость совершенствования деятельности банков в сфере розничного предоставления банковских услуг;

3. недостаточное всестороннее исследование темы.

Задачами дипломной работы является :

- Исследование теоретических аспектов банковских продуктов и услуг

- Анализ действующей практики предоставления услуг коммерческими банками в Республики Казахстан.

- Анализ депозитного рынка РК, кредитоспособности

- Рассмотреть перспективы развития банковских услуг и продуктов в Республике Казахстан

- Рассмотрены пути решения проблем, возникающих на рынке банковских услуг.

Решениями для вышеизложенных проблем, на мой взгляд являются :

- Развивать интернет - банкинг, чтобы предоставляемая информация была доступной, удобной и актуальной. Это поднимет уровень качества предоставляемых услуг т. к. клиент самостоятельно может ознакомиться с информацией о банковских продуктах, а далее, если возникнут вопросы - обратиться в колл-центр, где его проконсультируют.

- Повысить стоимость кредитов, с помощью включения в нее страховые услуги. По итогу - банк застрахован от не возврата и клиенту будет одобрен кредит.

- Необходимо пересмотреть политику менеджмента, обучать банковских специалистов грамотно предоставлять свой продукт, озвучивая все достоинства.

- На сегодняшний день используются и модернизируются защищенные сервера и другие методы, которые защищают экономическую информацию в организации.

- Повышать имидж банка, чтобы у населения не появлялись сомнения на счет качества предоставляемых услуг

Проблемы надо дополнить или заменить по мере написания

1. Теоритические аспекты банковских продуктов и услуг

1. 1 Понятие и сущность банковского продукта и услуг для физических лиц

Банковские операции и оказание других услуг клиентом называется банковским продуктом. Надо отметить, что банковские операции и оказываемые услуги осуществляются в денежной форме и носят коммерческий и производительный характер.

Банковские услуги можно охарактеризовать как выполнение банком определенных действий в интересах клиента. В основе любого банковского продукта лежит необходимость удовлетворения какой-либо потребности. [1]

Предоставления банковских продуктов и услуг для розничного сегмента за последние несколько лет показывают, что клиенты все больше начали использовать дистанционные методы получения услуг, в том числе так именуемый «мобильный банкинг»

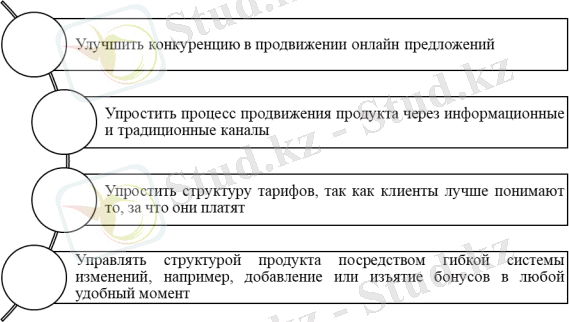

Основные положения, которые помогают банкам реализовать свои банковские продукты, чтобы поддерживать высокий прирост новых клиентов, депозитов, выдаваемых кредитов указаны на рисунке 1 [2]

Рисунок 1 Основные принципы трансформации продуктов в кредитных организациях [2]

Основными составляющими банковского продукта являются:

- цена,

- информационные технологии,

- навыки и квалификация сотрудников, занятых процессом разработки и реализации продукта.

Не маловажное значение для конкурентоспособности и качества банковской услуги значат стабильность и известность банковской организации, которая ее предоставляет. Банковская услуга не сможет быть конкурентоспособной, если банк малоизвестен и не славится хорошей репутацией. Если банк является не стабильным, то качество его услуг снижается, поскольку банковская услуга не может удовлетворить потребность клиента в надежности.

Для того, чтобы банковский продукт стал действенным и надежным на конкретном рынке, необходимо при его разработке и продвижении на рынок соблюдать следующие принципы:

- ориентироваться на клиента,

- комплексность,

- стандартизация элементов продукта,

- его индивидуализация,

- мотивация,

организованность процесса создания продукта

Иногда сложно провести грань между понятиями услуги и продукта, т. к. они вместе направлены на получение прибыли и удовлетворение потребностей клиента. Но открытие вклада - это продукт, а обслуживание по нему - уже является услугой. [3]

Банковские услуги, как законченный итог банковских операций, носит свои характерные признаки:

- Услуги нельзя ощутить, увидеть и дать оценку пока клиент их не получит. Таким образом, важнейшим моментом является «польза», которую может получить клиент, обращаясь к услугам банка.

- Услуги не хранятся, как товар, поэтому важно предварительно предвидеть, как будет действовать банк во времена высокого спроса на услуги, дабы не образовывались большие очереди, нужно привлекать дополнительное количество работников ( возможно из других отделов), а также давать стимул обращаться в банк в другое время.

- Качество предоставляемых услуг непостоянно, поэтому важно чтобы работники банка знали не только мастерство банковского дело, но и психологию контакта с людьми, Плюс к этому важную роль для качественного предоставления услуг составляет окружающая обстановка. Например: интерьер самого банка, чистота и т. д.

Одним из основных свойств банковских услуг является умение «неработающие», «не активные» денежные средства превращать в работающие активы, Таким образом, банки обслуживая деятельность своих клиентов, помогают их развитию и ускорению производства.

Также характерным свойством является, что банковские услуги включают в себя активные и пассивные операции. Банки дают потенциал не только хранить свои деньги в безопасности, но и заработать на процентах по депозиту.

Все выполняемые операции коммерческих банков для физических лиц можно подразделить на три группы:

Пассивные. В результате проведения банковских пассивных операций увеличиваются остатки денежных средств на пассивных счетах банка(фонды банка, остатки на депозитных счетах клиентов, задолженность по кредитам другим банкам, прибыль банка) .

- Активные (размещение средств) ; ведут к росту средств на активных счетах(там отражаются : денежная наличность, банковские ссуды, здания, оборудование и прочее) . [4]

- Комиссионно-посреднические и доверительные (трастовые) операции.

Данные операции работают по схеме "клиент - банк - клиент" и являются синонимом понятию банковских услуг.

Все эти группы операций в некоторой степени вовлекают клиентов, то есть играют роль в продоставлении банком услуг.

Термин «Депозит» (от лат. depositum означает вещь, которую отдали на хранение)

В зависимости от условий внесения, использования и изъятия денег, депозит подразделяется на :

- Депозиты до востребования: когда вносят средства в банк без указания срока хранения. Клиент имеет право получить свои денежные средства по первому требованию. К депозитам до востребования относятся средства, которые хранятся на текущих, расчетных, карточных счетах. Они могут зачислять и сниматься со счета (в наличной и безналичной форме ), как частями, так и полностью. Также могут быть процентными и беспроцентными. Главной функцией таких депозитов является - обслуживание платежного оборота.

- Срочные депозиты - вкладываются в определенной сумме и могут быть изъяты с депозита лишь при наступлении установленного в договоре срока и в полной сумме. Прием и выдача денежных средств не разрешается. По данному виду выплачивается более высокая ставка процента. Вообще, средства со срочного депозита можно получить до наступления установленного срока, но при этом ставка будет, как по депозиту до востребования . Главной функцией является - накопление средств.

- Сберегательные депозиты - их многие объединяют со срочными депозитами, из-за того их также помещают на определенный срок и основная функция также - накопление средств. По сберегательным депозитам также выплачивается высокая процентная ставка, только по суммам, которые хранятся на счету в течение определенного срока . Они имеют много разновидностей ( целевые, условные), с ежемесячной выплатой процента и др. [5 ]

Кредит - это есть сделка ссудного характера между экономическими партнерами по поводу предоставлению в долг денег или товаров на условиях срочности, возвратности, платности, обеспеченности и целенаправленности. [6] [4]

На практике, в Казахстане, около 70% активов банка приходится на кредитование.

всегда был и остается самым распространенным видом потребительское кредитование, так как служит средством удовлетворения потребительских нужд населения. Где заемщиком является физическое лицо, а кредиторами - кредитные учреждения. Данный кредит предоставляют в двух видах: кредит на текущие цели (на неотложные цели ) или по-другому среднесрочный кредит, кредит на капитальные затраты (долгосрочный) . Важным критерием при выдаче этих видов кредитов является платежеспособность заемщика [7] .

Комиссионно-посреднические - это есть активно-пассивные операции банка, выполняемые за определенную плату, то есть комиссию, по поручению клиента.

Доверительные (трастовые) операции - когда банк, по поручениям клиентов, принимает на себя обязательство за сохранность имущества и управление им.

Все эти операции относятся к схеме "клиент - банк - клиент" и являются синонимом термину банковские услуг.

По итогу, делаем вывод, что банк - является предприятием, которое оказывает банковские услуги. А банковская услуга - есть, операции банка, проводимые по поручению и в пользу клиента за определенную плату. А более подробная информация по классификации и видам банковских услуг и продуктов описана в главе 1. 2.

1. 2 Классификация и виды банковских услуг и продуктов, предоставляемые физическим лицам

К основным традиционным услугам в настоящее время по-прежнему относятся привлечение вкладов и предоставление ссуд, расчетные операции. От разницы в процентах по этим услугам банки получают наибольшую массу прибыли. Однако, в рамках только этих трех услуг может быть выработано множество самых разных форм банковских продуктов .

Критерий

Виды

Функциональное назначение

- Кредитные, расчетные, депозитные,

- валютные, кассовые, операции с ценными бумагами, операции с недвижимостью и т. д.

Степень значимости

Основные и сопутствующие

Время возникновения

Классические и новые

Субъект отношений

С юридическими и физическими лицами, межбанковские

Направление деятельности

Инвестиционные, спекулятивные, розничные, оптовые,

Таблица 1 Классификация банковских операций. [3]

К банковским операциям для физических лиц в соответствии с Законом Республики Казахстан «О банках и банковской деятельности» статья 30 относятся:

- прием депозитов, открытие и ведение банковских счетов физических лиц;

- открытие и ведение банками металлических счетов физических лиц на которых отражается физическое количество аффинированных драгоценных металлов и монет из драгоценных металлов, принадлежащих данному лицу;

- кассовые операции: прием и выдача банками и Национальным оператором почты наличных денег, включая их размен, обмен, пересчет, сортировку, упаковку и хранение;

- переводные операции: выполнение поручений физических лиц по платежам и переводам денег.

- учетные операции: учет (дисконт) векселей и иных долговых обязательств физических лиц;

- банковские заемные операции: предоставление банком, ипотечной организацией, организацией, кредитов в денежной форме на условиях платности, срочности и возвратности;

- обменные операции с иностранной валютой, включая обменные операции с наличной иностранной валютой

- открытие (выставление) и подтверждение аккредитива и исполнение обязательств по нему;

- выдача банками банковских поручительств и иных обязательств за третьих лиц, предусматривающих исполнение в денежной форме. [8]

Розничные операции - это предоставление услуг физическим лицам, но этим не ограничиваются. Они же в свою очередь подразделяются на 4 группы:

1. Операции по обслуживанию клиентов - физических лиц, которые не связанны с обслуживанием банком какой-либо организации. К примеру, это обмен валюты или открытие вклада для клиента, которые обратились к услугам банка из-за близкого расположения к месту дому или работе. Может быть, привлекло внимание реклама услуг или же тарифные ставки. [9]

2. Корпоративно-розничные операции, или же предоставление услуг физическим лицам связанные с компаниями, которые, например, являются клиентами банка или имеют какие-либо отдельные договоренности с банком. Например: оплата квартир-новостроек физическими лицами на счет компании-застройщика; оплата клиентами авиакомпании тарифа за перегруз багажа в аэропорту; оплата коммунальных услуг; выплата заработной платы и командировочных сотрудникам.

3. Условно-розничные операции. Это такие виды банковских операций, которые выполняется не только физическими, так и юридическими лицами касательно с их коммерческой деятельностью. К этим операциям относятся : прием чеков на инкассо от физических и юридических лиц и последующая их оплата являются практически такой же и выполняются, как правило, одним и тем же подразделением по операциям с чеками; выпуск и обслуживание корпоративных банковских карт ведутся тем же подразделением, которое выпускает банковские карты для физических лиц.

4. Розничные операции с VIP-клиентурой (privatebanking) .

Эта группа больше относится к доверительному управлению денежными средствами, ценными бумагами и прочими активами клиента, например недвижимостью. Различием между «обычным» и VIP-клиентом является сумма средств, которая является заинтересовывающим «объектом предоставления услуг» для банка. Как правило, такие суммы начинаются от 100 тысяч долларов. Услуги предоставляются в «ручном» режиме. К примеру, клиента угощают кофе в переговорной комнате, в то время как операционное подразделение готовит необходимые договоры, бумаги, касса занята приготовлением (пересчетом) наличных средств и т. д.

Банковские услуги можно поделить на специфические и неспецифические услуги. К специфическим услугам относятся: депозитные, кредитные и расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк в депозиты. Население помещает свои денежные средства в банк не только как в удобное, безопасное место, но и для получения дохода с процента по депозиту, их сохранности от обесценения, инфляции.

Кредитная операция является важнейшей операцией банка. Основной удельный вес в общей сумме активов банка занимают кредитные операции.

В связи с этим можно дать классификацию видов кредита:

- по срокам: а) краткосрочный (до 1 года), б) среднесрочный (от 1 года до 3-5 лет), в) долгосрочный (свыше 3-5 лет) ;

- объекту кредитования: товарные и финансовые кредиты; [10]

По разновидностям кредиты для физических лиц делятся на:

- Потребительский ( для удовлетворения потребительских нужд населения)

- Ипотечный (для приобретения жилья)

- Автокредит ( для приобретения автомобиля)

Расчетные операции, которые выполняет банк, осуществляются как в безналичной, так и в наличной форме. По поручению клиентов банки открывают различные счета, откуда совершаются платежи, покупаются или продаются товароматериальные ценности, выплачивают заработную плату, перечисляют налоги, сборы и другие платежи. При расчетах банк играет роль - посредника между продавцами и покупателями, между предприятиями, налоговыми органами, населением, бюджетом. При выполнении расчетов банки используют техническое оборудование, которое обеспечивает быструю связь и обработку документации поступающей в банк. Кассовые операции не входят в состав основополагающих операций, из которых складывается банк, но по функциям они отображают суть банковской деятельности.

Число нетрадиционных (неспецифические) банковских услуг составляют все другие услуги, такие как: [11]

- посреднические услуги,

- обеспечение гарантий и поручительств,

- доверительные операции (также консультации и помощь в управлении собственностью по поручению клиента),

- бухгалтерская помощь,

- представление клиентских интересов в судебных органах,

- услуги по предоставлению сейфов,

- туристские услуги и другие.

Также существуют дополнительные операции. В их состав входят валютные операции, операции с ценными бумагами, операции с золотом, драгоценными металлами и слитками.

Банковские карты (дебетовые или кредитные) - это обобщающий термин, который обозначает все виды карт, которые разные: по назначению, набору оказываемых с их помощью услуг. Также пластиковая карта является банковским продуктом, который выпускается с целью оплаты за товары и услуги в безналичном порядке, для снятия наличных денег и перевода денег другим пользователям. [12]

Банкомат - это банковский продукт (автомат), выполняющий функции по приему и выдаче наличных денег, прием платежей по кредиту без присутствия банковских сотрудников, при помощи вышеупомянутых банковских карт.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда