Управление доходами и расходами коммерческого банка на примере АО Сбербанк: анализ и меры повышения прибыльности

Содержание

Введение

Банковская система представляет собой совокупность взаимосвязанных элементов, включающих Центральный банк, кредитные учреждения, состоящие из коммерческих банков и других кредитных и расчетных учреждений, иногда объединенных в холдинги, а также банковскую инфраструктуру и банковское законодательство.

Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки не являются атрибутом отдельного экономического региона или отдельной страны, сфера их деятельности не имеет географических или национальных границ, это планетарное явление, обладающее огромной финансовой мощью и значительным денежным капиталом.

Банки играют огромную роль в дальнейшем углублении и улучшении рыночных отношений в стране. В настоящее время аксиомой является то, что развитие рыночных отношений, основанных на свободной конкуренции, немыслимо без разнообразного и качественного предоставления банковских услуг участникам рынка.

Одной из основных целей коммерческих банков является получение прибыли, которая является источником выплаты дивидендов акционерам, создания банковских фондов, развития его инфраструктуры и т. д. Прибыль банка - это разница между его валовым доходом и расходами. Сумма прибыли или убытка, полученная банком, отражает результаты всех его активных и пассивных операций в концентрированном виде. Поэтому изучение прибыли, ее составляющих и факторов, влияющих на ее динамику, занимает одно из центральных мест в анализе деятельности коммерческого банка. Размер прибыли зависит в основном от суммы полученного дохода и суммы понесенных расходов. Эффективность деятельности коммерческого банка и его финансовое положение на рынке зависят от того, насколько хорошо он управляет своими доходами и расходами.

Эффективность управления доходами и расходами имеет большое значение в функционировании коммерческих банков по следующей причине. Важной особенностью банковского дела является то, что существует очень высокая степень риска, поэтому любая ошибка руководства приводит к потере ликвидности, платежеспособности и, в конечном счете, к банкротству. Все это определяет актуальность выбранной темы.

Независимо от других факторов, таких как увеличение объемов или увеличение тарифов, зависящих от возможностей конкурентных рынков, снижение издержек и повышение доходности в банке определяется внутренней работой менеджмента, внутренними резервами повышения эффективности работы банка и во многом определяется его конкуренцией. Это требует создания эффективной системы управления доходами и расходами банка, которая является составной частью общей банковской управленческой системы.

Основной задачей текущего этапа научных и практических исследований в этой области, определяющей дальнейшую оптимальную работу практикующих бизнес, является переход от управленческого анализа к фактическому управлению доходами и расходами.

Доход-увеличение экономического дохода за отчетный период в форме увеличения актива или уменьшения ссудного долга. Доход является источником покрытия расходов. К источникам дохода коммерческих банков можно отнести следующие виды банковского бизнеса: кредитный бизнес; дисконтный бизнес; сберегательный бизнес; банковская залоговая деятельность; бизнес с ценными бумагами; бизнес по приему вкладов и осуществлению операций по поручению клиентов; бизнес, основанный на корреспондентских отношениях с другими банками.

Убыток-уменьшение экономического дохода при отчетности в форме использования актива или увеличения долга. Расходы также являются причиной сокращения капитала. Убыток-источник снижения прибыли. Доходы считаются средством существования банка. Без них нет дохода, без дохода нет банка. Доходы подразделяются на доходы от основной и неосновной деятельности. Структура доходов и расходов и порядок учета доходов определяются национальным банком.

В этой связи анализ источников возникновения доходов и расходов коммерческих банков, выработка научно-обоснованных результатов, поиск путей увеличения прибыли банка в результате увеличения доходов и снижения расходов банка в настоящее время являются важными для отечественных банков, решение которых является одним из неотложных вопросов.

Целью данной работы является анализ управления доходами и расходами коммерческого банка на примере ДБ АО «Сбербанк», предложение путей повышения его прибыльности и совершенствования управления доходами и расходами.

Эта цель предполагает решение следующих задач:

- рассмотреть величину доходов и расходов коммерческого банка в современных экономических условиях;

- ознакомиться с классификацией доходов и расходов банка;

- описать особенности оценки прибыльности банка;

- проанализировать управление доходами и расходами коммерческого банка на примере ДБ АО «Сбербанк».

- разработка системы мер по совершенствованию управления доходами и расходами ДБ АО «Сбербанк».

Объектом практического исследования является коммерческий банк Открытое акционерное общество ДБ АО «Сбербанк».

Предметом работы является процесс формирования финансовых результатов коммерческого банка.

Теоретической основой исследования послужили нормативные правовые акты и работы специалистов в области финансов и банковского дела, таких как: Роуз П. С., Фалетти П., МакНотон Д., Балабанов А. И., Боровкова В. А., Лаврушин О. И., Коробкова Г. Г., Глушкова Н. Б., Жуков Е. Ф., Жарковская Е. П., Варламова Т. П., Белоглазова Г. Н., Ковалев П. П., Тавасиев А. М., Коробов Ю. И. и др.

Дипломная работа состоит из введения, трех глав, списка литературы, заключения и приложений.

В первой главе рассматриваются теоретические аспекты выбранной темы исследования, в частности: значение доходов и расходов в деятельности банка, их классификация и подходы к оценке прибыльности банка.

Вторая глава посвящена практическим аспектам темы исследования, в ней анализируются особенности функционирования коммерческого банка на примере ДБ АО «Сбербанк», анализируется состав и структура доходов и расходов, анализируется эффективность его функционирования.

Третья глава посвящена повышению прибыльности банка и разработке системы мер по совершенствованию управления доходами и расходами ДБ АО «Сбербанк».

Глава 1. Теоретические основы формирования доходов и расходов банка второго уровня

1. 1 Понятие доходов и расходов банка второго уровня

Основной целью деятельности банка как коммерческой организации является получение прибыли. Прибыль или убыток, полученные банком, - показатели, которые концентрируют результат различных пассивных и активных операций банка и отражают влияние всех факторов, влияющих на деятельность банка.

На величину прибыли кредитной организации влияют доходы и расходы, полученные ею в отчетном периоде.

Доход кредитной организации - это денежные поступления от производственной и непроизводственной деятельности. Коммерческий банк, как и любое другое коммерческое предприятие, может получать доходы от своей основной и второстепенной деятельности, а также случайные доходы, относящиеся к категории прочих. Соответственно, источником дохода банка является его основная и второстепенная деятельность. Основным видом деятельности банка считается осуществление банковских операций и оказание банковских услуг клиентам. Все прочие виды деятельности банка, приносящие доход, считаются второстепенными.

Источники дохода можно разделить на стабильные и нестабильные источники. Относительно стабильным источником дохода является предоставление клиентам различных услуг. Как правило, доходы от операций на финансовых рынках, а также доходы от побочной деятельности банка и случайные доходы являются нестабильными.

Доход, полученный банком, должен покрывать его расходы и создавать прибыль. Часть доходов банка используется для создания резервов для покрытия потенциальных рисков. Банк должен обеспечить не только достаточность суммы дохода для покрытия своих расходов, но и регулярное их получение. Другими словами, поток доходов должен распределяться во времени в соответствии с частотой расходов банка. При таком планировании решающее значение имеет стабильность источника дохода.

Источниками дохода коммерческого банка являются различные виды бизнеса. К элементам банковского бизнеса относятся: кредитный бизнес, дисконтный бизнес, обеспечительный бизнес, гарантийная деятельность банка, бизнес с ценными бумагами, бизнес, основанный на приеме депозитов и осуществлении операций от имени вкладчиков, на корреспондентских отношениях с другими банками, на предоставлении нетрадиционных банковских услуг.

Кредитный бизнес включает в себя две составляющие - предоставление кредитов клиентам (юридическим и физическим лицам) и передачу свободных ресурсов во временное пользование другим коммерческим банкам за процентную плату. Вторая часть кредитного бизнеса может принимать форму межбанковского кредита или срочного депозита в другом банке. Условием развития кредитного бизнеса в форме продажи имеющихся ресурсов является наличие оперативных линий связи между кредитными организациями, появление надежных посредников, специализирующихся на перераспределении ресурсов на банковском рынке, а также грамотное управление счетами. Доход от кредитного бизнеса выражается в виде процентов.

Дисконтный бизнес основан на сделках, связанных с покупкой неоплаченных счетов, чеков и требований банка с определенной скидкой. Одним из видов дисконтного бизнеса являются факторинговые операции банка. Последние могут быть двух видов: с правом регресса (с оборотом) и без права регресса (без оборота) . В первом случае банк вправе взыскать с получателя средств (поставщика) не погашенное плательщиком обязательство. Во втором случае у банка нет такого права, и поэтому он рискует больше, требуя более солидного вознаграждения. Вознаграждение банка за факторинговую операцию уменьшает доход поставщика от реализованной продукции, представляет собой скидку от ее стоимости.

Охранный бизнес основан на доверительных (трастовых) и агентских услугах, которые соответствуют банковским операциям. Этот бизнес обеспечивает банку доход в виде комиссии за управление имуществом клиента (недвижимостью, ценными бумагами, средствами на счете) или за совершение определенных конкретных операций от имени этого имущества. Например, на основании трастового договора банк берет на себя обязательство разместить средства клиента, обязавшись обеспечить последнему определенный уровень дохода. В случае агентских услуг клиент четко указывает содержание операции по размещению своих средств. В трастовых сделках риск выше из-за того, что доход клиента по договору может быть меньше дохода банка. Соответственно, комиссия за трастовые услуги выше, чем за агентские операции. Эта особенность также определяет структуру комиссионного вознаграждения за трастовые услуги. Обычно она включает фиксированное вознаграждение за управление имуществом и вознаграждение, основанное на результатах деятельности, если доход от доверительной операции превышает договорный доход клиента и фиксированное вознаграждение банка.

Бизнес с ценными бумагами состоит из таких составляющих, как выпуск ценных бумаг самим банком и их продажа на рынке, размещение ценных бумаг от имени банка, инвестиции в ценные бумаги других элементов с целью получения постоянного дохода или для перепродажи, оказание услуг по приватизации. Доход банка от данного вида торговли складывается из курсовой разницы от продажи ценных бумаг, дивидендов, процентных доходов по долговым обязательствам, доходов от перепродажи ценных бумаг (спекулятивный доход), комиссии, полученной за услуги по приватизации, за размещение ценных бумаг и т. д. В связи с регулярной переоценкой пакета ценных бумаг доход банка также формируется за счет положительных разниц в этой переоценке.

Гарантийная деятельность банка обеспечивает доход в прямой денежной форме или связана с косвенными выгодами. Банк может получать комиссионное вознаграждение наличными за выдачу различных форм гарантий и поручительств своим клиентам для осуществления платежей и получения кредита. Бесплатная гарантийная деятельность также возможна, когда клиент выгоден банку с точки зрения поддержания своего имиджа, получения выгодных услуг и т. д.

Бизнес, связанный с привлечением депозитов и осуществлением операций от имени вкладчиков, позволяет получать доход в следующих формах:

1) комиссионное вознаграждение;

2) открытие счета;

3) управление учетными записями;

4) фиксированная комиссия за период (в денежных единицах) ;

5) комиссия с оборота (% от оборота) ;

6) предоставление выписок по операциям по счету;

7) закрытие счета;

8) осуществление кассовых или расчетных операций.

Доход банка по рассматриваемому направлению деятельности может состоять из всего или части перечисленного вознаграждения. Источником дохода могут быть корреспондентские отношения, когда банк получает процент от остатка кредита на счете в другом банке или банковской ассоциации. Доход зависит от уровня процентной ставки, порядка начисления процентов, размера и продолжительности кредитного баланса.

Доход от нетрадиционных услуг банка складывается из доходов от лизинга, информационных, консультационных услуг, услуг по обучению клиентов и т. д. Доход от лизинговых операций включает лизинговые платежи, процентные платежи и плату за обслуживание. Доходы чрезвычайного (непредвиденного) характера, связанные с разовыми сделками по продаже имущества банка. Доход генерируется, если рыночная цена превышает балансовую оценку. В противном случае операции связаны с расходом, который образует прямой убыток банка.

Расход кредитной организации-это использование средств на производственную (банковскую) и непроизводственную (небанковскую) деятельность.

Виды расходов коммерческого банка также различаются в зависимости от вида банковской деятельности.

Расходы банка должны быть как можно более минимальными (исходя из выбранных контрольных показателей, наиболее адекватно отражающих конечную эффективность работы банка), и поэтому ими следует постоянно управлять, имея в виду, по крайней мере, предотвращение нерационального использования имеющихся средств, в том числе путем организации соответствующего контроля.

Для этого используются процедуры бюджетирования - регулярное самостоятельное составление набора финансовых планов (бюджетов) банка. Исходная информация для их составления берется из планируемой структуры бизнес-процессов, отражающей направления предстоящего развития, которые банк поставил перед собой. Горизонт текущего планирования деятельности банка целесообразно принять за один год, а продолжительность планового периода-за один квартал.

Целесообразно составлять следующие виды бюджетов: финансовые ресурсы; операционные доходы и расходы; деловые расходы; расходы на сотрудников; коммерческие и административные расходы; капитальные вложения. Сметы расходов планируются на основе следующих принципов: методологического единства состава и направлений затрат; наиболее полного распределения затрат по сметам отдельных подразделений; формирование сметы расходов для подразделений, не получающих дохода, с учетом их возможного покрытия за счет доходов зарабатывающих подразделений (в их совместной деятельности) .

Подразделения рассчитывают и представляют свои сметы расходов, включая расходы, связанные с обеспечением их деятельности.

В целях контроля за целевым использованием средств определяются распорядители сметы. В подразделениях это, как правило, главный менеджер (первый ключ) - руководитель подразделения и соруководитель (второй ключ) -руководитель другого подразделения, ответственного за конкретное направление деятельности банка (подпись соруководителя иногда требуется для отдельных статей бюджета) . Например, если подразделение предусматривает расходы на приобретение компьютеров в своем бюджете, оно согласовывает соответствующую сумму с руководством отдела банковских технологий.

Бюджет банка в целом представляет собой совокупность расходов подразделений и блок общебанковских расходов, которые не подлежат распределению между подразделениями (в дополнение к общехозяйственным и операционным расходам) .

В результате бюджетных данных может быть получен проект бюджета движения денежных средств, необходимый банку (на неделю, месяц, квартал и т. д. ) .

1. 2 Классификация доходов и расходов банка

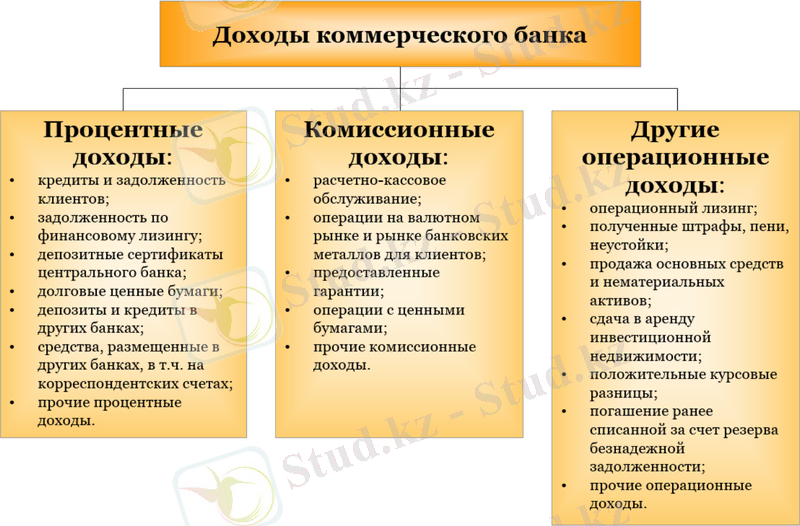

Совокупность всех доходов банка за отчетный период называется валовым доходом. На рисунке 1 показан состав валового дохода коммерческого банка и их классификация в зависимости от элементов банковского бизнеса.

Наибольшую долю в структуре доходов коммерческого банка занимают доходы от основной деятельности, обычно называемые операционными доходами. Операционные доходы, в свою очередь, делятся на процентные и непроцентные доходы.

В силу специфики банковской деятельности основная часть доходов банка приходится на процентные доходы, то есть доходы от платного размещения собственных и заемных средств. В основном это доходы от предоставления кредитов клиентам или от размещения временно свободных средств в центральных и коммерческих банках, а также процентные доходы от инвестиций в долговые обязательства. Сюда также входят доходы от бухгалтерских, лизинговых, факторинговых и форфейтинговых операций.

Рисунок 1. Состав валового дохода коммерческого банка и классификация доходов в зависимости от вида банковской деятельности

Примечание - составлено автором на основании источников [14] .

Все источники процентных доходов объединяет то, что они связаны с предоставлением средств во временное пользование третьим лицам и приносят доход в виде процентов на вложенную сумму. На долю процентных доходов в большинстве отечественных банков приходится 70-80% всех доходов.

Непроцентные доходы включают комиссионные доходы, доходы от операций на финансовых рынках, доходы от переоценки средств в иностранной валюте.

Предоставление клиентам некредитных банковских услуг является вторым по значимости источником дохода, который в последнее время приобретает все большее значение в развитых странах. Эти доходы обычно называются комиссионными доходами, поскольку многие услуги взимаются в виде комиссионного сбора. Размер комиссионного вознаграждения обычно устанавливается в процентах от суммы транзакции или транзакции. При этом комиссионный доход включает также доход от тех услуг, за которые комиссия взимается в виде фиксированной суммы или в виде возмещения понесенных банком расходов.

Спектр услуг, предоставляемых банками, очень разнообразен и продолжает постоянно пополняться различными новыми продуктами. К основным услугам, приносящим банкам комиссионный доход, относятся:

- расчетно-кассовое обслуживание юридических и физических лиц;

- операции с пластиковыми картами;

- предоставление банковских гарантий;

- банковские услуги по валютным контрактам клиентов;

- конверсионные операции;

- брокерские и депозитарные услуги на рынке ценных бумаг.

Ранее, как в Казахстане, так и за рубежом, большинство банков предоставляли клиентам расчетно-кассовое обслуживание и другие услуги совершенно бесплатно, покрывая их расходы за счет доходов, полученных от размещения заемных средств. Однако в условиях снижения процентной маржи, то есть разницы между средней ставкой размещения и ставкой привлечения ресурсов, банки были вынуждены отказаться от этой практики. В настоящее время наблюдается тенденция к увеличению доли комиссионных доходов в общем объеме доходов коммерческих банков. Это связано не только со снижением уровня процентной маржи и прибыльности операций на финансовых рынках, но и с тем, что комиссионные доходы более стабильны, чем процентные доходы. Кроме того, получение комиссионного дохода практически не связано с риском потери стоимости вложенных средств (за исключением гарантийных операций) .

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда