Финансово-экономический анализ и оценка рисков АО Kaspi Bank за 2017-2019 годы

Актюбинский Региональный Университет им. К. Жубанова

СЕМЕСТРОВАЯ РАБОТА

По дисциплине: «Бухгалтерский учет и отчетность в банках»

Тема: Финансовый анализ банка АО «Kaspi Bank»

Преподаватель: Демеуова Г. К.

Выполнила: Лавринова Маргарита 3Ур

Глава 1. Информация о банке.

Банк был образован в результате добровольного слияния ЗАО "Банк Каспийский" (правопреемник Международного банка "Аль-Барака Казахстан") и ОАО "Каздорбанк" в декабре 1997 года и является преемником всех прав вышеуказанных банков. 26 сентября 2008 года состоялось собрание акционеров Каспийского банка, на котором принято принципиальное решение о переименовании банка.

15 ноября 2008 года Каспийский банк изменил название на "Kaspi Bank".

"Kaspi Bank" - это не только новое имя, но и новый формат обслуживания клиентов, и стандарты работы розничного банка, который хочет стать лучшим в Казахстане и Средней Азии.

На сегодняшний день Банк обладает разветвленной сетью, состоящий из 32 филиалов, 158 отделений, 18 мини-офисов, предоставляющих спектр услуг физическим лицам, а также 374 точек кредитования, обслуживающих более 3 400 розничных магазинов по всей территории Казахстана.

За период своей деятельности Банк значительно расширил сеть банков корреспондентов. В настоящее время Банк поддерживает корреспондентские отношения с рядом иностранных банков в США (Bankers Trust Company, ABN AMRO Bank N. V. ), Германии (Deutsche Bank AG, Commerzbank AG), Австрии (Raiffeisen Zentralbank Oesterreich AG) и России (ОАО "Сибакадембанк", ЗАО "Межторгбанк", ОАО "Банк "Петрокоммерц", "Сбербанк России") с использованием международных расчетных систем для исполнения платежей (S. W. I. F. T., TELEX) .

"Kaspi Bank" является универсальным коммерческим банком, активно работающим на межбанковском рынке и предоставляющим полный комплекс высокотехнологических услуг крупным корпоративным клиентам, предприятиям среднего и малого бизнеса и населению.

Свою деятельность Банк осуществляет на основании лицензии на проведение банковских и иных операции и на осуществление деятельности на рынке ценных бумаг №1. 2. 245/61, выданной 30 июня 2009 года Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организации.

С 2014 по 2018 год Kaspi Bank занимал первое место по объёму розничного ссудного портфеля, а в 2019 году спустился на третье.

В 2019 году прибыль Kaspi составила 156, 7 млрд тенге, размер собственного капитала увеличился до 235, 1 млрд тенге, а активы банка достигли 2 трлн. 76, 0 млрд тенге.

По итогам 2019 года Kaspi попал в список тридцати крупнейших налогоплательщиков страны, пополнив госбюджет на сумму 41 млрд тенге.

Два года подряд Kaspi занимает второе место по объёму депозитов физических лиц, в 2019 году - 1 трлн. 451, 9 млрд тенге, а в 2020 - 1 трлн. 507 млрд тенге.

Помимо банковских услуг, деятельность Kaspi Bank включает розничные финансовые услуги, электронные платежи и организацию электронных торговых площадок. В Казахстане более двух третей цифрового банковского рынка приходится на Kaspi. kz.

17 ноября 2017 года Kaspi. kz впервые провёл акцию «Kaspi Жұма», в рамках которой выдал потребительские кредиты на приобретение 250 тысяч товаров на 20 млрд тенге. За время акции ссудный портфель банка вырос на 2 %. В итоге, в 2017 году Kaspi Магазин забрал на себя 60 % рынка бытовой техники в Казахстане. Kaspi. kz третий год занимает первое место в ренкинге крупнейших казахстанских торговых интернет-площадок TOP KZ Retail E-Commerce в 2018-2020 гг.

Эксперты в области IT-индустрии Казахстана считают Kaspi. kz примером успешной финансовой экосистемы в Казахстане

По состоянию на 05 февраля 2020 года крупным акционером банка с 94, 4 % долей участия является АО «Kaspi Group», принадлежащее банковскому холдингу АО «Kaspi. kz». Конечными акционерами являются: Фонды Baring Vostok - 35, 00 % акций, Ким Вячеслав Константинович - 32, 00 % акций, Ломтадзе Михаил Нугзарович - 26, 00 % акций, Goldman Sachs - 4, 00 % акций, менеджемент компании - 3, 00 % акций.

Председатель совета директоров - Вячеслав Ким, Исполняющий обязанности председателя правления - Павел Миронов

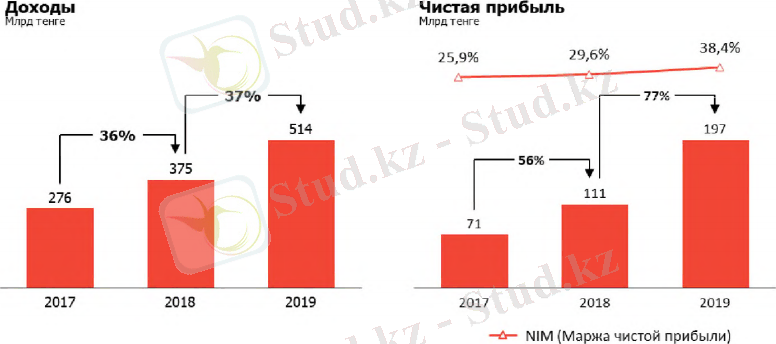

Глава 2. Финансово-экономические показатели Компании (консолидированные)

Отчет о прибылях и убытках

Процентные

доходы

Сборы и

комиссии

Комиссия за

продаж у

Транзакционные

доходы и клубные

Прочие доходы / (убытки)

Расходы,

Процентные

расходы

Транзакционные

расходы

Операционные

расходы

разработку продуктов и технологии

Расходы на

продажи и маркетинг Общие и

(13 465 )

(7 258 )

(15 721)

(17 167)

(20 334)

(28 490 )

17%

> 100 %

29 %

66 %

административные расходы

Расходы по

созданию резервов

(12 462 )

(27 743 )

(9 945)

(52 579)

(13 259 )

(38 505)

-20 %

90%

33%

-27 %

Расходы по

налогу на прибыль

Денежные средства и их эквиваленты

Денежные средства и их эквиваленты включают денежные средства в кассе, денежные средства в НБРК, свободные остатки на корреспондентских счетах и депозиты, размещенные в банках, с первоначальным сроком погашения в течение трех месяцев, не обремененные какими-либо договорными обязательствам. Денежные средства и их эквиваленты оцениваются по амортизированной стоимости.

Обязательные резервы в НБРК

Обязательные резервы представляют собой денежные средства в НБРК, а также денежные средства, которые не предназначены для финансирования текущих операций Группы. Следовательно, они исключаются из состава денежных средств и их эквивалентов для целей составления консолидированного отчета о движении денежных средств.

Средства в банках

В ходе своей обычной деятельности, Группа размещает средства и осуществляет вклады в другие банки на различные сроки. Средства в банках первоначально признаются по справедливой стоимости. Средства в банках впоследствии оцениваются по амортизированной стоимости на основе метода эффективной процентной ставки. Средства в банках учитываются за вычетом резерва под обесценение.

Баланс

22

872

43

484

63

200

3

000

4

947

4

615

3

608

29

290

20

453

42

018

93

579

89

603

77

786

1 281

990

1 485

734

1 891

959

Финансовые активы и финансовые обязательства первоначально оцениваются по справедливой стоимости. Затраты по сделке, напрямую связанные с приобретением или выпуском финансовых активов и финансовых обязательств (кроме финансовых активов и финансовых обязательств, отражаемых по справедливой стоимости через прибыль или убыток), соответственно увеличивают или уменьшают справедливую стоимость финансовых активов или финансовых обязательств при первоначальном признании. Затраты по сделке, напрямую относящиеся к приобретению финансовых активов или финансовых обязательств, отражаемых по справедливой стоимости через прибыль или убыток, относятся непосредственно на прибыль или убыток.

Основным источником фондирования для Компании остаются депозиты клиентов. На 31 декабря 2019 г. они составляли 86% от всех обязательств Kaspi. kz. Депозиты клиентов отличаются очень низкой концентрацией, так топ 20 депозитов составили менее 6% от депозитного портфеля, что говорит о высокой диверсификации и соответственно стабильности депозитной базы. Доля депозитов в тенге выросла с 73% в 2018 году до 75% в 2019 году, а доля текущих счётов выросла с 10. 9% на конец 2018 года до 15. 7% в 2019 году.

В ходе аудиторской проверки руководство Группы осуществляет мониторинг норматива достаточности капитала на основе требований стандартизированного подхода Базельского комитета банковского надзора «Базель III: глобальная нормативная база для повышения устойчивости банков и банковских систем» (декабрь 2010 г., обновлено в июне 2011 г. ) . Коэффициенты достаточности капитала, рассчитанные на основе консолидированной финансовой отчетности Банка в рамках Базель III, представлены в следующей таблице:

По состоянию на 31 декабря 2019, 2018 и 2017 гг. Банк соответствовал требованиям НБРК по капиталу. В следующей таблице представлены нормативы достаточности капитала Банка в соответствии с требованиями НБРК:

Динамика активов АО «Kaspi bank»

В таблице рассмотрена динамика основных экономических показателей деятельности АО «Kaspi bank».

Тр= 2017/2019 * 100

ROE = чистая прибыль/собственный капитал * 100

Основные экономические показатели деятельности коммерческого банка АО «Kaspi Bank» за период 2017-2018 гг.

Величина показателя

по годам

Что касается прибыли от операционной деятельности АО «Kaspi Bank» в рассматриваемые периоды в 2018 году произошло уменьшение на 326, 88 млн. тенге и составила 503, 83 млн. тенге, в 2017 г. соответственно 830, 71 млн. тенге.

Глава 3. Финансовый анализ.

Анализ процентных расходов и доходов.

При проведении анализа совокупных расходов, как и доходов банка, необходимо исходить из деления их на процентные и непроцентные.

Динамика процентных доходов и расходов АО «Kaspi Bank» за 2017-2019 гг. представлена на диаграмме:

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда