Анализ динамики и структуры фондового рынка криптовалюты и ценны бумаг за 2020-2021г

Пандемия поразила почти все страны мира. Общее количество зараженных превысило 73 миллиона.

Более половины населения мира столкнулось с жесткими карантинными мерами и ограничениями на передвижение. Никогда еще в истории человечества эти меры не достигли таких масштабов.

Некоторые правительства пытались оказать масштабную финансовую поддержку предприятиям, семьям и наиболее уязвимым группам. По некоторым оценкам, в общей сложности с марта 2020 года на эти цели было потрачено около 12 триллионов долларов.

С конца февраля и большей части марта мировые фондовые рынки находятся в состоянии свободного падения. Индекс крупнейших по капитализации компаний в США S&P 500 с 20 февраля по 23 марта упал с рекордных значений примерно на треть. Примерно на столько же потерял индекс Мосбиржа за этот период. Причины хорошо известны: пандемия COVID-19 и низкие цены на нефть.

Акции каких компаний и секторов наиболее устойчивы даже в эти непростые времена? На какие бумаги стоит обратить внимание, помня про то, что пандемия когда-нибудь закончится? На фоне сложной экономической ситуацией мы будем проводить аналитику, и решать, стоит ли на данном этапе вливать свой капитал в свободное плаванье, ожидается ли коррекция? Или глобальная экономика не в силах противостоять эпидемиологической ситуации. Меня зовут Арлен, я студент 4-го курса экономического факультета и для проведения данного эксперимента я выделил в свой инвестиционный портфель 100тыс тг. И подписал заявление об оказание брокерских услуг с брокером Freedom24

АО «Фридом Финанс» является юридическим лицом, созданным и осуществляющим свою деятельность в соответствии с законодательством Республики Казахстан (Справка о государственной перерегистрации юридического лица от 09 сентября 2013 г. ) .

АО «Фридом Финанс» осуществляет свою деятельность на рынке ценных бумаг на основании лицензии №3. 2. 238/15 от 02. 10. 2018 года, выданной Национальным Банком Республики Казахстан.

Таблица 1

COVID-19 стал важнейшим локомотивом мировых рынков в 2020 году. С 20 февраля фондовый рынок начал падать: именно тогда стало окончательно ясно, что коронавирус вышел за пределы Китая и быстро остановить вирус не удастся. Уже в марте ВОЗ объявила о пандемии, после которой обвал рынка стал неизбежным.

Во время Черного понедельника 2020 года, 9 марта, цены на нефть упали почти на 30%, в то время как Dow, S&P 500 и NASDAQ упали примерно на 7, 5% каждый. На рынке царила всеобщая паника.

12 марта, в Черный четверг, ситуация повторилась, и основные американские индексы упали на 10%. В целом с максимумов года фондовые индексы упали примерно на 30%. Во второй черный понедельник 2020 года (16 марта) индекс S&P 500 упал еще на 5%, и 23 марта рынок достиг дна - этот день является самой низкой точкой падения для многих инструментов фондового рынка в 2020 году. Кризис, вызвавший коронавирус, уже вошел в вершину худших рыночных падений за последние сто лет. Его сравнивают с Великой депрессией 1930-х годов, Черным понедельником 1987 года, пузырем доткомов 2001 года и ипотечным кризисом 2008 года.

Однако, как правило, кризисы такого масштаба являются результатом структурных экономических причин. Таким образом, Великая депрессия началась с падения цен на акции в 1929 году, продолжилась спадом производства, безработицей и падением цен на сырье. В России в конце 1990-х годов кризис был вызван огромным государственным долгом, падением мировых цен на сырьевые товары и азиатским финансовым кризисом 1997 года, а сегодня коронавирус стал виновником, который вынудил страны закрыть границы и отрасли. Как следствие - безработица, обвал цен на фондовом рынке, снижение доходов населения и спроса на нефть. В конце 2019 года вряд ли можно было предсказать столь сильный обвал рынка.

Но вскоре администрация президента США Дональда Трампа и члены Конгресса после длительных переговоров согласились принять пакет на 2 триллиона долларов, чтобы поднять экономику, пострадавшую от пандемии коронавируса. Сюда входят прямые денежные выплаты американцам, увеличение помощи безработным, огромные инвестиции в здравоохранение и сотни миллиардов долларов в виде бизнес-кредитов. Оказывается, для борьбы с экономическими последствиями коронавируса США избрали политику стимулирования экономики за счет выпуска дополнительной денежной массы. Такие меры приводят к падению курса доллара. Поэтому на фоне всего этого биткойн, эмиссия которого ограничена 21 миллионом монет, во время кризиса стал считаться защитным активом. В 2020 году крупные инвесторы с капиталом от 1000 до 1 BTC скупали криптовалюту параллельно с ростом денежной массы в долларах США в обращении. Получается, что на выходе у нас хороший бычий тренд на рынке ценных бумаг из-за стимулирования экономики и роста BTC из-за обесценивания доллара. Сейчас 11 июня 2020 года мой инвестиционный портфель равен 100тыс. тг и на своем примере я хочу показать что инвестиции в тот или иной сектор экономики поспособствуем увеличению прибыли своего капитала. На протяжение 6-12 месяцев я буду вести анализ рынков и должным образом реагировать на те или иные колебания, способствующие коррекции моего инвестиционного портфеля.

Как прокомментировал Всемирный Банк (https://www. vsemirnyjbank. org/ru/publication/global-economic-prospects)

Ожидается, что в 2021 году мировое производство вырастет на 4 процента после резкого сокращения в прошлом году, вызванного пандемией COVID-19, но это увеличение будет значительно меньше, чем прогнозировалось до пандемии. Риски негативных событий включают в себя возможность новых волн распространения вируса, задержки с вакцинацией и более серьезное воздействие пандемии на потенциальную опасность заражения и напряженность в финансовом секторе. По мере увеличения неопределенности роль политиков в повышении вероятности улучшения ситуации и предотвращении худших последствий выходит на первый план. Осуществляя меры политики, необходимо будет сбалансировать риски увеличения долгового бремени, с одной стороны, и слишком резкого ужесточения налогово-бюджетной политики, с другой, и помочь создать устойчивость к потрясениям, поддерживая медицину и образование. Улучшенное управление и большая прозрачность долговых обязательств.

Я в свою очередь, после прочтения множества статей об исследованиях финансового рынка и планируемых изменениях стало ясно, что глобальный глобальный финансовый кризис неизбежен. Этого мнения придерживается ряд других экономистов с мировым именем. Предупреждения о глобальном кризисе звучат уже несколько лет подряд.

Как говорил Роберт Киосаки (американский предприниматель, инвестор, писатель и оратор-мотиватор. Автор ряда книг по инвестированию, включая бестселлер «Богатый папа, бедный папа), что доллар США - безнадежная валюта, которая сломается. Кийосаки рассматривает золото, серебро и биткойн как альтернативу доллару. Точную дату финансовой катастрофы назвать невозможно, но кризис уже близок. Мировой рынок чувствует приближение экономического кризиса, который проявляется в бесчисленных экономических признаках этого процесса.

«К сожалению, в 2000 году мы столкнулись с финансовым кризисом под названием Dotcom. В 2008 году мир потряс финансовый кризис в сфере недвижимости. Следующий кризис будет самым большим. "

Постоянная эмиссия долларов США только раздувает финансовый пузырь из заменителей государственных денег.

«В 1971 году Никсон отменил золотой стандарт, и в результате доллар США превратился в поддельные кусочки цветной бумаги. А печатание государственных денег правительствами стало серьезной проблемой в мировой экономике. Лучшая стратегия во время наступления кризиса - избавиться от суррогатов государственных денег, обменять их на золото, серебро или другой ограниченный ресурс, например биткойн. "

Напомним несколько предупреждений о мировом финансовом кризисе от опытных бизнесменов и экспертов в сфере финансов:

- В апреле 2018 года, основатель компании Microsoft Билл Гейтс сказал, что финансовый кризис подобный кризису 2008 года непременно настигнет человечество.

- В 2017 году один из основателей Quantum Fund Джим Роджерс заявил, что следующий финансовый кризис будет худшим в истории человечества.

- Номи Принс (бывший менеджер Goldman Sachs) предупреждает о предстоящем финансовом кризисе, который разрушит мировую экономику.

- Недавно Goldman Sachs сделала заявление, что мировые фондовые рынки движутся к массовой катастрофе.

Во время финансовых кризисов обычные и обычные люди теряют больше. Именно рабочие, предприниматели, простые граждане оплачивают своим регулированием убытки тех, кто вызвал финансовый кризис. Государственная система представляет собой классическую финансовую пирамиду, поэтому те, кто находится на вершине этой пирамиды, даже не чувствуют финансового кризиса, а платят за всех, кто находится внизу финансовой пирамиды государства.

Как простому человеку защититься от финансового кризиса, как выйти из-под влияния финансовой пирамиды государства? Ответ на этот вопрос довольно прост: «Откажитесь от того, что контролируется государством, в пользу товара, который государственная система не может контролировать».

Биткоин не контролируется государством ни одной страны мира. Биткойн принадлежит только его владельцу. Биткоин является ограниченным ресурсом, его не напечатаешь. Поэтому биткойн - это спасение от мирового финансового кризиса для каждого.

С 1971 года доллар стал ДОЛГОМ. ДОЛГ делает богатых богаче, а бедных и средний класс беднее. Если отношение долга США к ВВП составляет 60%, тогда мир здоров. Однако сегодня отношение долга США к ВВП составляет 110%, и эта цифра растет. США обанкротились. ДОЛГИ разрушают жизни людей и мировую экономику, и это ОЧЕНЬ ПЕЧАЛЬНО. Поэтому следующим моим решением было конвертировать мои активы, а именно 75% фиатных долларов в криптовалюту. Таким способом я диверсифицировал свой капитал распределив его под разные инструменты.

В августе 2020 года я зарегистрировался на крипто-валютной площадке Binance (один из крупнейших международных онлайн сервис обмена цифровых валют. ) И сумму в 87$ я направил на покупку различных крипто-валют таких как BTC (биткойн), FTM (fantom), Ripple и другие крипто-валюты которые по мнению различных аналитиков и источников должны были оказать неплохой прирост:- https://www. rbc. ru/crypto/news/

- https://kapital. kz/tehnology/86127/2020-god-triumfa-kriptovalyut. html

- https://bixbit. io/ru/blog/post/top-10-glavnyh-kriptovalyut-o-kotoryh-nuzhno-pomnit-v-2020-godu

Теперь мой инвестиционный портфель был должным образом диверсифицирован. Для удобства и структурирования всего моего анализа в течении 6-12 месяцев я разделил его на 3 главы:

- Способ увеличить свой капитал путем анализа и структура Казахстанского фондового рынка (KASE) и рынка крипто-валют платформы Binance

- Анализ мировой экономики

- Криптовалюта - новая основная мировая валюта ?

Анализ мировой экономики

Для начало скажите, из чего состоит счастье, что нужно человеку чтобы стать счастливым, вам в голову пришли сразу несколько вариантов из которые сложно выбрать. Это здоровье семьи, деньги, успех в карьере, уважение и почет в обществе. Кто-то ценит эти категории в равной степени, а кто то отдает предпочтение лишь некоторым. Чтобы понять что такое счастье нужно просто спросить.

Именно так и поступают аналитические центры чтобы понять что же твориться с экономикой просто берут и спрашивают.

Существует такое понятие как Purchasing Management index (PMI), или же индекс деловой активности.

Этот индекс зародился в Америке примерно сотню лет назад, и сейчас он является оперативным индикатором позволяющим быстро оценить куда экономика идет, и что с ней станет. Секрет успеха этого способа вот в чем: Спрашивать нужно не просто людей на улице а менеджеров по закупкам ведь закупщики просто обязаны держать руку на пульсе производственной активности например:

Производитель автомобилей смотрит на новые заказы клиентов и решает сколько машин требуется рынку в следующем месяце. Он оценивает затоваренность складов, определяет сколько деталей закупить, от этого зависит план производства в целом. Грубо говоря если снабженцу требуется больше сырья, материалов, рабочей силы для производства, значит производства идет. И также это означает, что именно у этой компании все хорошо. По этой схеме работает индекс PMI.

Спрашивают закупщиков из большого количество компании страны которых просят ответить на простой вопрос:

«По сравнению с предыдущим месяцем стало лучше, хуже, или нечего не изменилось»

Больше всего интересует вот эти категории:

- Новые заказы

- Складские запасы

- Объемы производства

- Занятость

- Поставки комплектующих

И теперь по аналогии с вопросом а что такое счастье, все зависит кто как считает.

Существует американский институт снабжения (ISM) который этим категориям выдает одинаковый приоритет. Так же есть вторая авторитетная контора (HIS Markit) которая считает что новые заказы это самый важный показатель, а важность других категории вы видите на рисунке.

Но в конечном счете PMI показывает как закупщики оценивают экономику.

Индикатор хорош тем что вы сидя дома на диване не можете знать ситуацию, у кого какие новые заказы. Пока выйдут отчеты компании пройдет несколько месяцев, ВВП тоже выходит с задержкой. А PMI дает данные уже на следующий месяц и подсказывает экономическую ситуацию в целом.

Минус такого способа это же конечно субъективность, потому что когда дело касается опросов людей пусть и специалистов на местах которые хорошо понимают положение компании. Тут играет человеческий фактор, снабженцу может быть просто не интересен данный опрос, и может отнестись к этому несерьезно.

Германия начала демонстрировать признаки рецессии в 2018 и 2019 годах, когда начал появляться отрицательный рост ВВП. Но если представить что на календарях начало 2019г, квартальный ВВП еще не вышел, но данные PMI уже сигнализировали о рецессии. Уже с января PMI был ниже 50 хотя по ВВП было еще не ясно.

Но сами понимаете идеальную статистику мы получим только тогда когда вообще вся экономика цифровизируется, все данные о производстве, вплоть до каждой гайки, отобразятся в скайнете, а роботы будут регулировать перепроизводство и недопроизводство без участие человека.

Но вернемся в настоящее, тем не менее при всей возможной субъективности, этот способ хорош хоть и не идеален. Но самое важное что он удобен в понимании.

PMI проще чем ВВП потому что для ВВП нужно знать хотя бы специфику экономики стран,

например пару процентов роста для экономике США это нормально, а для Китая это серьезный признак к рецессии.

Конечно никакой индикатор не предскажет появление вируса который парализует всю экономику, но вот когда уже все случилось PMI может подсказать когда мы начнем щупать дно от которого экономика начнет восстановление.

Проще говоря благодаря PMI мы можем определить какие страны нащупали дно и начинают восстанавливаться, А каким еще предстоит полет вниз.

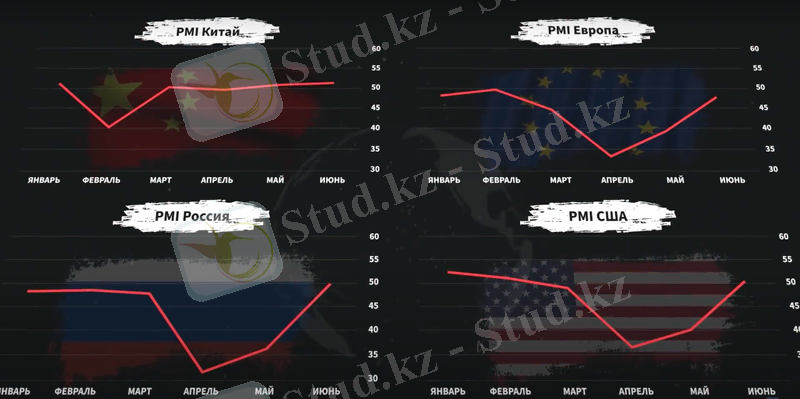

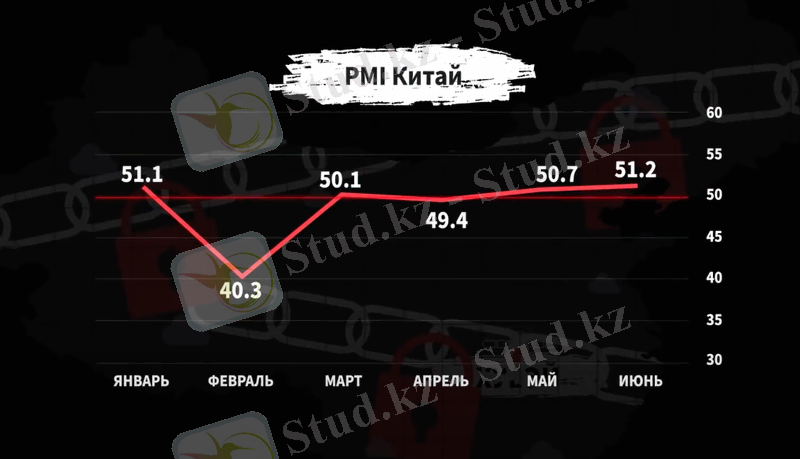

На рисунке вы видите PMI Китая Европы США и России .

Если просмотреть PMI Китая, мы сразу наблюдаем что график отличается от остальных,

это связано с тем что там все началось, там с вирусам столкнулись в первую очередь и там же справились быстрее всех

Самый сильный провал был в феврале, в это время как раз вводили первые ограничение, с начало 23 января карантин в провинции Хубэй затем запрет на внутренние полеты и передвижение.

В общем конец января и начало февраля были самым карантинным периодом и соответственно самым плачевным для экономики.

18 марта в Китае впервые сообщили о том что никто не заболел, именно в марте постепенно когда жесткий контроль начал спадать и количество заразившихся стремился к 0,

Китай начал нащупывать экономическое дно что в следствие замедлился спад .

Ситуация осталась такая же, и постепенно двигаясь к июню страна начала добираться к до кризисному стилю жизни, но не к экономическим показателям. Люди начали выходить на работу, снявшийся запрет на транспортное сообщение между регионами восстановил цепь поставок,

внутри страны экономика начала восстанавливаться, но вот с марта месяца ограничение начали вводить другие страны по всему миру.

И тут многие осознали последствие глобализации, оказалось что Китайские заводы вернулись к нормальной жизни быстрее, чем спрос из других стран на их товары. Китай уже готов продовать свои товары за рубеж, но вот покупатели все еще борются с последствием вируса. Китай самый крупный экспортер в мире, и больше всего он продает в США.

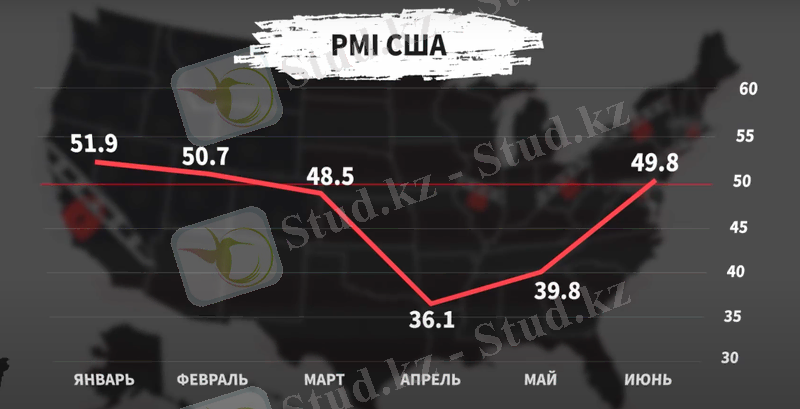

Когда в марте и апреле Китай был готов поставлять свою продукцию за рубеж, и заново раскручивать колесо экономики, в это время США только начали вводить строгие ограничение, что в результате привело к большому росту безработицы в 14, 7% в апреле, и спаду промышленности который только в июне начинает стабилизироваться.

Россия как и все страны 21-го века очень сильно зависит друг от друга. Очередное доказательство взаимопроникновение и взаимозависимости современного мира.

С начало этого года экспорт товаров стремительно падал, если сравнивать с прошлым годом то снижение на 19, 1-36% а в мае почти на 38, 5%.

Я хочу еще раз сделать акцент на взаимозависимости стран. Больше всего Россия продает другим странам нефть, газ, и уголь. На это приходиться 60, 3% всего экспорта.

Крупнейшим покупателем является производственный гигант Китай, который углеводороды нужны не так сильно, потому что Китай только начал раскручивать колесо экономики внутри страны, и до сих пор страдают от слабого спроса из-за рубежа.

То есть Россия продает меньше нефти из-за слабого спроса со стороны Китая, потому что он в свою очередь производит меньше товаров из-за маленького спроса со стороны США.

Это максимально упрощенная схема, структура экспорта всех эти стран обильны, но зато хорошо описывает суть взаимозависимой экономики.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда