Этапы становления и современное состояние налоговой системы Республики Казахстан

Блок-схема

Тема: Налоговая система Республики Казахстан : этапы становления, характеристика современного состояния

Выполнила: Тойжан Н. М

Налоговая система Республики Казахстан : этапы становления, характеристика современного состояния

Налоговое законодательство Республики Казахстан основывается на Конституции, состоит из Налогового кодекса и иных нормативных правовых актов, принятие которых предусмотрено Налоговым Кодексом.

Конституция содержит общие нормы налогового законодательства, касающиеся вопросов о полномочиях органов государственной власти в налоговой сфере, а также устанавливающие обязанность по уплате налогов и иных обязательных платежей.

Налоговый кодекс регулируют правоотношения, связанные со введением, исчислением, взиманием налогов и сборов, а также отношения, возникающие в связи с этим между налогоплательщиком и государством в лице уполномоченных государственных органов.

Налоговый кодекс состоит из общей и особенной частей.

Общая часть устанавливает принципы налогообложения, основные понятия и термины, используемые в налоговой сфере, права и обязанности участников налоговых правоотношений, регулирует различные налоговые процедуры, связанные с исполнением налоговых обязательств.

Особенная часть подробно прописывает порядок, сроки взимания налогов и иных платежей, их ставки, а также специальные налоговые режимы.

В Республике Казахстан взимается большое количество налогов и иных обязательных платежей.

Налоговая система

областные бюджеты

районные бюджеты

республиканский бюджет

Перечень налогов, подлежащих зачислению в бюджет того или иного уровня, содержится в статьях 49-52 Бюджетного кодекса РК.

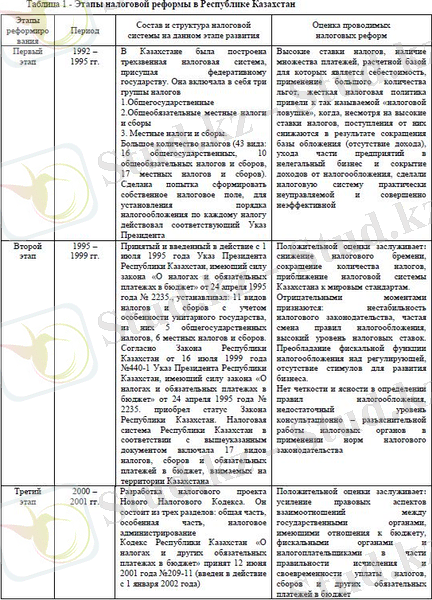

Четвертый этап налоговой реформы (с 2002 года по 2008 год) . Казахстан приступил к реализации Стратегии индустриально-инновационного развития, направленной на диверсификацию экономики. Поэтому нормы принятого в декабре 2004 года закона РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» были направлены на реализацию политики поощрения инвестиционной активности предпринимателей, стимулирования конкурентоспособных экспортно-ориентированных производств, стимулирования обновления основных средств.

Налоги Казахстана можно сгруппировать следующим образом.

Подоходные налоги

Корпоративный подоходный налог(поступает в республиканский бюджет) . Плательщики - юридические лица. Объект налогообложения - совокупный годовой доход за минусом вычетов. Общая ставка составляет двадцать процентов, имеются льготные ставки для отдельных категорий плательщиков в размере десяти и пятнадцати процентов.

Индивидуальный подоходный налог(поступает в областные, местные бюджеты, а также в бюджеты города республиканского значения и столицы) . Плательщики - физические лица, обладающие объектами налогообложения. Объект налогообложения - годовой доход. Ставка - десять процентов.

Социальный налог(поступает в областные, местные бюджеты, а также в бюджеты города республиканского значения и столицы) . Плательщики - юридические лица и предприниматели. Объект для юрлица - численность работников, для индивидуального предпринимателя - его расходы в связи с выплатой своим работникам вознаграждения. Общая ставка - одиннадцать процентов, имеются льготные ставки для сельхозпроизводителей.

Налоги на собственность

Налоги на имущество для юридических и физических лиц (поступают в местные бюджеты и бюджеты города республиканского значения и столицы) . Плательщики - собственники и владельцы недвижимого имущества. Налоговая база - стоимость имущества. Ставка для юрлиц и предпринимателей - полтора процента к налоговой базе, имеются льготы для некоторых категорий плательщиков. Ставка для физических лиц является прогрессивной, растет с увеличением стоимости имущества, минимальная составляет 0. 05 процента от стоимости.

Земельный налог(поступает в местные бюджеты и бюджеты города республиканского значения и столицы) . Плательщики - юридические и физические лица - собственники и титульные владельцы земельных участков. Налоговая база - площадь участка. Ставки различны и зависят от целевого назначения участков.

Налог на транспортные средства(поступает в местные бюджеты и бюджеты города республиканского значения и столицы) . Плательщики - юридические и физические лица - собственники и владельцы транспортных средств. Ставка в зависимости от вида транспортного средства зависит от объема двигателя, грузоподъемности, мощности, количества посадочных мест.

Налоги на товары, работы, услуги, производимые внутри страны или ввозимые в страну.

НДС(поступает в республиканский бюджет) . Косвенный налог. Плательщики - юридические лица, имеющие обороты, облагаемые налогом, а также импортеры товаров. Ставка - двенадцать процентов, имеются льготы по уплате.

Акцизы(поступают в бюджеты всех уровней) . Косвенные платежи. Плательщики - производители, реализаторы или импортеры подакцизной продукции, к которой относятся: спиртосодержащая, табачная продукция, топливо, нефтепродукты, транспортные средства. Ставки зависят от вида продукции, устанавливаются в твердой денежной сумме за единицу.

Налог на игорный бизнес(поступает в республиканский бюджет) . Плательщики - юридические лица, оказывающие услуги в игорной сфере. Ставка зависит от вида игорной деятельности, является кратной к месячному расчетному показателю, устанавливаемому на каждый налоговый период законом о республиканском бюджете.

Фиксированный налог(поступает в местные бюджеты и бюджеты города республиканского значения и столицы) . Плательщики - юрлица и предприниматели, осуществляющие деятельность с использованием некоторых разновидностей игорного оборудования, бильярдных столов и т. п. Объектом налогообложения является данное оборудование. Ставка зависит от вида оборудования, является кратной месячному расчетному показателю.

Внешнеторговые и внешнеэкономические налоги

Рентный налог на экспорт(поступает в республиканский бюджет) . Плательщики - экспортеры сырой нефти и нефтепродуктов. Объект налогообложения - объем реализованной продукции. База - стоимость реализованного. Ставка зависит от объема реализации, является прогрессивной.

Ввозные и вывозные таможенные пошлины(поступают в республиканский бюджет) . Перечень товаров, облагаемых пошлинами, и их размеры утверждаются приказами министра национальной экономики РК.

Специальные платежи и налоги за пользование недрами

Специальные платежи и налоги за пользование недрами и другими природными объектами (поступают в бюджеты всех уровней) .

Для недропользователей: подписной бонус (фиксированный платеж за право пользования недрами на контрактной территории, ставка зависит от вида недропользования, вида полезного ископаемого, стоимости запасов) ; бонус коммерческого обнаружения (фиксированный платеж, вносимый по факту обнаружения месторождения на контрактной территории, ставка составляет 0. 1 процента от утвержденной стоимости обнаруженных ископаемых) ; платеж по возмещению исторических затрат (фиксированный платеж, возмещающий затраты государства на геологическое изучение и разведку месторождений до заключение контракта на недропользование. Сумма рассчитывается уполномоченным государственным органом) ; налог на добычу полезных ископаемых (уплачивается отдельно по каждому виду добываемого ископаемого, ставка зависит от его вида и объемов добычи) ; налог на сверхприбыль (уплачивается, исходя из размера чистого дохода от добычи полезных ископаемых, шкала скользящая) .

Плата за пользование земельными участками(аренда), ставки устанавливаются земельным законодательством.

Плата за пользование водными ресурсами поверхностных источников, ставки утверждаются представительными органами областей, города республиканского значения и столицы.

Плата за эмиссии в окружающую среду, ставка зависит от вида и объема вредного выброса, кратна размеру месячного расчетного показателя.

Плата за пользование животным миром, ставки зависит от вида пользования, кратна месячному расчетному показателю.

Плата за лесные пользования, ставки по некоторым видам пользования устанавливаются региональными представительными органами, а по некоторым установлены непосредственно НК РК.

Плата за использование особо охраняемых природных территорий. Ставка за пользование такой территорией республиканского значения равняется 0. 1 месячного расчетного показателя. Если территория местного значения, то ставка утверждается региональным представительным органом.

Обязательные платежи за совершение юридически значимых действий

Обязательные платежи за совершение юридически значимых действий, получение разрешений и лицензий поступают в бюджеты всех уровней.

- государственная пошлина

- консульский сбор

- регистрационные сборы

- сбор за проезд автотранспортных средств по территории РК

- сбор с аукциона

- лицензионный сбор

- сбор за выдачу разрешения на использование радиочастотного спектра телевизионным и радиовещательным организациям

- сбор за сертификацию в сфере гражданской авиации

- сбор за использование радиочастотного спектра

- сбор за предоставление междугородной и (или) международной телефонной связи, а также сотовой связи

- сбор за пользование судоходными водными путями

- сбор за размещение наружной (визуальной) рекламы

Специальные налоговые режимы

- для субъектов малого бизнеса (на основе патента или упрощенной налоговой декларации, предполагают упрощенный порядок уплаты социального налога, корпоративного и индивидуального подоходных налогов)

- для крестьянских фермерских хозяйств (единый земельный налог, заменяет индивидуальный подоходный налог, плату за эмиссии в окружающую среду, земельный налог, плату за пользование земельными участками, частично налог на транспортные средства и налог на имущество)

- для производителей сельхозпродукции (применяется как для крестьянских фермерских хозяйств, так и для сельхозпроизводителей других организационно-правовых форм, предусматривает особый порядок исчисления подоходных налогов, НДС, социального налога, а также налогов на имущества и на транспортные средства)

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда