Организация учета, аудита и финансового анализа дебиторской задолженности в условиях рыночной трансформации Казахстана

ВВЕДЕНИЕ

В условиях формирования рыночных отношений практически невозможно управлять сложным экономическим механизмом предприятия без своевременной экономической информации, основную часть которой дает четко налаженная система бухгалтерского учета и анализа финансово-хозяйственной деятельности. Данные бухгалтерского учета и анализа финансово-хозяйственной деятельности используются для оперативного руководства работой организаций и их структурных подразделений, для составления экономических прогнозов и текущих планов и, наконец, для изучения и исследования закономерностей развития экономики страны.

Катастрофический спад производства, свертывание отдельных отраслей народного хозяйства Казахстана вызывали рост инфляции, безработицы, а самое главное нестабильность рыночных отношений между организации, ухудшение их финансового состояния.

Наиболее актуальным, остро стоящим перед всеми хозяйственниками в настоящее время является вопрос, который напрямую связан с расчетно-платежными операциями и, как следствие этого - несомненно, координирующего работу организации в целом - это дебиторская задолженность.

Дебиторская задолженность является важной частью активов организации. Причем при современной структуре Казахстанского баланса любого предприятия она имеет место, как в первом, так и во втором его разделах.

Дебиторская задолженность - это действительно одна из самых актуальных тем организации развивающейся Казахстанской рыночной экономики.

Осуществляя предпринимательскую деятельность, участники имущественного оборота предлагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы.

Однако в реальной практике, особенно с переходом на рыночные отношения и спада производства нередко, а точнее постоянно возникают ситуации, когда по тем или иным причинам предприятие не может взыскать долги с контрагентов. Дебиторская задолженность «зависает» на долгие месяцы, а иногда даже и годы. Рост дебиторской задолженности ухудшает финансовое состояние предприятий, а иногда приводит и к банкротству. В ряде случаев это связано с отсутствием системы управления дебиторской и кредиторской задолженностью.

Являясь частью оборотных средств, а именно частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая» резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход предприятия.

Поэтому на сегодня важнейшими проблемами, решения которых должно способствовать улучшению финансового состояния организации, являются:

1. Правильная организация учета дебиторской задолженности в связи с переходом на международные стандарты бухгалтерского учета;

2. Анализ дебиторской задолженности, который должен быть направлен на выявление факторов, влияющих на рост дебиторской задолженности и определение резервов направленных на ликвидацию неоправданной, «зависающей» задолженности и снижение её роста.

Расчеты с покупателями неизбежно ведут к образованию краткосрочной и долгосрочной дебиторской задолженности. Эта задолженность обусловлена несовпадением по времени даты оплаты и даты отпуска или получения товаров, выполнения работ или оказания услуг.

Таким образом, целью нашей работы является изучение организации учета, аудита и проведение финансового анализа дебиторской задолженности, рассмотрение следующих основных вопросов:

организация бухгалтерского учета в области дебиторской задолженностей на данном предприятии;

проверка соблюдения правил расчетно-платежной дисциплины;

изучение состояния дебиторской задолженности, а также установления причин вызвавших изменения;

определение доли задолженности в структуре текущих активов данного предприятия;

расчет показателей оборачиваемости дебиторской задолженности;

анализ соотношения дебиторской и кредиторской задолженности;

разработка рекомендаций по упорядочению расчетов и снижению задолженностей для рассматриваемого предприятия.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ УЧЕТА ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ.

1. 1. Сущность, классификация и критерии признания дебиторской задолженности.

Дебиторская задолженность представляет собой право предприятия истребовать погасить долг. Согласно гражданскому законодательству, права и обязанности могут возникнуть из договоров и иных сделок в результате создания или приобретения имущества и по иным обстоятельствам, предусмотренным ст. 7 Гражданского кодекса РК. В соответствии с положениями главы 16 ГК РК «В силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как-то: передать имущество, выполнить работу, уплатить деньги и т. д . . . ».

Под дебиторской задолженностью понимают выраженные в денежной форме обязательства отдельных граждан, организаций и прочих дебиторов перед данным предприятием. Дебиторская задолженность возникает в результате совершения хозяйственных операций, обычно при реализации товаров, продукции, работ, услуг.

По характеру образования дебиторская задолженность делится на нормальную и неоправданную. К нормальной задолженности предприятия относится та, которая обусловлена ходом выполнения производственной программы предприятия, а также действующими формами расчетов (задолженность по предъявленным претензиям, задолженность за подотчетными лицами, за товары отгруженные, срок оплаты которых не наступил) . Неоправданной дебиторской задолженностью считается та, которая возникла в результате нарушения расчетной и финансовой дисциплины, имеющихся недостатков в ведении учета, ослабления контроля за отпуском материальных ценностей, возникновения недостач и хищений (товары отгруженные, но не оплаченные в срок, задолженность по недостачам и хищениям) .

Дебиторская задолженность в соответствии с международными и казахстанскими стандартами бухгалтерского учета определяется как сумма, причитающаяся компании от покупателей (дебиторов) .

Когда одно предприятие продает товары другому предприятию или организации, совсем не значит, что товары будут оплачены немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Специфический элемент дебиторской задолженности - векселя к получению, являющиеся по существу ценными бумагами (коммерческие ценные бумаги) . Одной из задач финансового менеджера по управлению дебиторской задолженностью являются определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также предоставление рекомендаций по работе с фактическим или потенциально неплатежеспособным покупателем.

Наличие на балансе предприятия дебиторской и кредиторской задолженностей является тревожным фактором. При увеличении валюты баланса они одновременно ухудшают финансовые показатели деятельности предприятия, такие как ликвидность, независимость и платежеспособность.

Своевременное получение дебиторской задолженности - необходимое условие обеспечения благоприятного финансового состояния предприятия

По экономическому содержанию средства дебиторской задолженности представляют собой один из элементов финансовой отчетности - активов. В соответствии с «Концептуальной основой для подготовки и представления финансовых отчетов» активы в виде дебиторской задолженности связаны с субъектом юридическими правами, включая право на владение. Активами предприятия являются имущество, имущественные и личные неимущественные права субъекта, имеющие стоимостную оценку.

Согласно ст. 14 Закона РК «О бухгалтерском учете и финансовой отчетности», оценка активов - это метод определения денежных сумм, по которым активы признаются и фиксируются в финансовой отчетности.

Необходимо иметь в виду, что дебиторская задолженность, как реальный актив играет достаточно важную роль в сфере предпринимательской деятельности.

Дебиторская задолженность в своей сути имеет два существенных признака:

- с одной стороны для дебитора - она источник бесплатных средств;

- с другой стороны для кредитора - это возможность увеличения ареала распространения его продукции, увеличение рынка распространения работ и услуг.

Третий аспект, который обычно не афишируется - это способ отсрочки налоговых платежей по схеме "взаимных долгов".

В широком смысле дебиторская задолженность охватывает все расчеты предприятий-поставщиков с предприятиями-покупателями (заказчиками) и является предпосылкой кредиторской задолженности, но иногда она не является таковой. Например, в случаях, когда предприятие-покупатель оплачивает товар в день его получения, дебиторская задолженность для предприятия-поставщика не завершается образованием кредиторской задолженности у покупателя.

Возникновение дебиторской задолженности по счетам к получению обусловлено принятой методикой признания дохода - методом начисления, когда доходом считается не получение платежей, а возникновение прав на них. Согласно ст. 178 части 1 Гражданского кодекса Республики Казахстан общий срок исковой давности устанавливается в три года. По истечении трех лет числящаяся в бухгалтерском учете долгосрочная дебиторская задолженность может быть отнесена на расходы, и в течение двух лет учитываться на забалансовых счетах.

Дебиторская задолженность является бухгалтерским показателем, отраженным в бухгалтерском учете, как долг контрагента, возникший по разным обстоятельствам. Как правило, этот долг возникает вследствие проведенной финансово-хозяйственной операции, связанной с движением материальных запасов, оказанием услуг или выполнением работ, а также неплатежей и задолженностей юридических и физических лиц.

Дебиторская задолженность свидетельствует о том, что продукция или товар отгружены, работы выполнены, услуги оказаны, но еще не оплачены покупателем либо произведен перевод денег в порядке предоплаты или аванса предприятию-продавцу, но продукция или товар еще не поступили. Наличие дебиторской задолженности характеризует отток или отвлечение средств из оборота. В то же время снижение суммы задолженности - во многих случаях не всегда положительный момент, так как оно может свидетельствовать, что денежные средства отвлечены не в расчеты, а в готовую продукцию, накопленную на складах, и не имеющую сбыта. Своевременное получение дебиторской задолженности - необходимое условие обеспечения благоприятного финансового состояния предприятия.

Особенности возникновения сомнительного долга определяются гражданским законодательством, где срок исковой давности установлен в три года. В соответствии с главами 6 и 7 ГК РК срок, установленный законодательством или сделкой, определяется календарной датой или указанием на событие, которое должно неизбежно наступить. Течение срока исковой давности начинается по окончании установленного срока исполнения. Существуют и иные условия возникновения обстоятельств течения срока исковой давности, в данном случае рассматривается порядок определения сроков исковой давности по контрактам, предусматривающим их исполнение на определенную дату.

Аналитический учет дебиторской задолженности необходимо осуществлять раздельно по:

- задолженности покупателей, сроки погашения которой не наступили;

- задолженности по расчетным документам, не оплаченным в срок покупателями и заказчиками;

- товаров на ответственном хранении у покупателей, ввиду отказа от принятия расчетных документов к оплате по разным основаниям.

Все эти средства носят характер дебиторской задолженности, т. е. отвлечения средств предприятия из оборота, причем только средства первого вида относятся к нормальной дебиторской задолженности.

Два последующих вида задолженности свидетельствуют о нарушении финансово-расчетной дисциплины и являются признаками ухудшения финансового положения предприятия.

По истечении срока исковой давности суммы дебиторской задолженности списываются на расходы предприятия и могут числиться за балансом с целью наблюдения за возможностью дебитора погасить свою задолженность.

Налоговым законодательством РК дебиторской задолженности дано определение «требование» и рассматривается оно как сомнительное требование. Согласно ст. 10 Налогового кодекса РК - это требования, возникшие в результате реализации товаров (работ, услуг) и не удовлетворенные в течение трех лет с даты начисления дохода. Следует обратить внимание на метод начисления, которым предусмотрено начислять доход по мере отгрузки, независимо от даты оплаты. Поэтому при условии включения сумм требований в совокупный годовой доход, по истечении трех лет после отгрузки товара, выполнения работ, оказания услуг, они подлежат вычету, при этом предусматривается подтверждение сомнительности требований соответствующими документами, в том числе счетами-фактурами, письменного уведомления налогового органа по месту регистрации налогоплательщика об отнесении на вычеты этих расходов. При отсутствии подтверждающих документов налогоплательщик не вправе на сумму сомнительного требования осуществлять вычет из совокупного годового дохода. Если по истечении некоторого времени долги погашаются дебитором, предприятие ранее отнесенные суммы на вычеты должно включить, в доход в том году, в котором произошло возмещение.

Величина дебиторской задолженности играет определяющую роль в жизнедеятельности предприятия, поскольку такая задолженность это всегда отвлечение оборотных средств. Задолженность может быть текущей или нормальной, т. е. когда она образуется закономерно в соответствии с действующими формами и видами расчетов.

Задолженность, не оплаченная в срок, является ненормальной. Поэтому требуется установить, когда она должна быть погашена, а также выяснить причины ее невостребованния в срок. Задолженность с истекшими сроками исковой давности определяется сопоставлением сроков возникновения права на иск и установленных законодательством сроков предъявления исков.

Рост дебиторской задолженности в динамике связан с уменьшением вероятности ее погашения, что может быть связано не только с финансовыми проблемами покупателей, но и недостаточной организацией деятельности бухгалтерии и юридической службы в части претензионно-исковой работы предприятия.

Дебиторская задолженность является бухгалтерским показателем, отраженным в бухгалтерском учете, как долг контрагента, возникший по разным обстоятельствам. Как правило, этот долг возникает вследствие проведенной финансово-хозяйственной операции, связанной с движением материальных запасов, оказанием услуг или выполнением работ, а также неплатежей и задолженностей юридических и физических лиц.

Практика расчетов предполагает, что часть счетов оплачивается в установленные сроки, другая часть погашается с некоторыми отступлениями от установленных договорами (контрактами) сроков и остальная часть образует безнадежную к взысканию дебиторскую задолженность.

Рост дебиторской задолженности, и особенно ее сомнительной к: полному истребованию части, приводит к замедлению оборачиваемости оборотных средств и, как правило, чем больше срок со дня возникновения задолженности, тем проблематичнее ее получение. Что касается роста кредиторской задолженности, то, чем больше ее сумма и темпы роста, тем более зависимо предприятие от заемных средств и тем меньше остается у него возможностей для финансового маневра и погашения этой задолженности. Сопоставление задолженностей возможно при определении коэффициента текущей задолженности, который определяется отношением средней суммы дебиторской задолженности к средней сумме кредиторской задолженности. Соотношение, равное единице, условно может характеризовать состояние текущей задолженности как нормальное. Однако такое соотношение следует применять и по структуре задолженностей - текущих (краткосрочных) и долгосрочных.

1. 2 Проблемы организации учета дебиторской задолженности в трудах ученых и практиков.

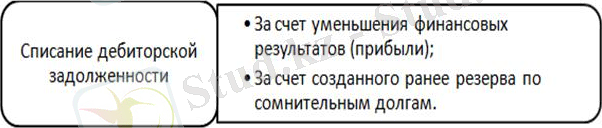

В современных экономических условиях каждая организация в обязательном порядке будет иметь дебиторскую задолженность. При этом руководство компании должно в обязательном порядке следить за масштабами задолженности. Ведь очевидно, что слишком большой объем дебиторской задолженности свидетельствует о том, что компания неэффективно выбирает контрагентов (они часто оказываются неплатежеспособными), что также сопряжено с угрозами появления финансовых (кассовых) разрывов для фирмы. Поэтому корректный учет дебиторской задолженности так же важен, как поиск источников роста для бизнеса. Недостаток внимания со стороны фирмы данному вопросу способен привести компанию, к примеру, к парадоксальной ситуации: компания успешно работает, у нее много заказов, но денежных средств в распоряжении у фирмы не хватает даже на выплату заработной платы. Объясняется парадокс слишком высокой дебиторской задолженности: выбранные контрагенты не хотят сразу оплачивать (а то и вовсе отказываются оплачивать) выполненную работу. Чтобы избежать подобной ситуации, важно следовать несложным принципам управления и учета дебиторской и кредиторской задолженности[5, 23] : Учет дебиторской задолженности на соответствующих счетах бухгалтерского учета с нужной степенью детализации. Корректная и объективная оценка размеров дебиторской задолженности организации. Отслеживание состояния дебиторской задолженности, формирование необходимых резервов. Проведение своевременного списания дебиторской задолженности. Надлежащее документальное сопровождение учета дебиторской задолженности, а также операций по списанию. Организация учета дебиторской задолженности включает в себя обязательный контроль сроков исковой давности. Общеустановленный Законом срок, в течение которого можно подавать иск, равен трем годам. Стоит учитывать, что в некоторых случаях максимальные сроки подачи исковых требований в суд могут быть изменены в большую или меньшую сторону. Аналитика ведется в оборотной ведомости, отдельно по каждому клиенту[11, 25] : Заказчику; Покупателю; Поставщику; Учредителю; Подрядчику. Там же можно увидеть остаток по каждой «долговой» статье. Отдельно составляется сводная ведомость о взаимодействии с дочерними организациями. В случае, когда долг возвратить невозможно, бухгалтерией проводится[8, 12] : Проверка достоверности и актуальности информации, документации; Пересчет данных по контрагентам; Составляется приказ о списании задолженности. После проведения вышеуказанных мероприятий, делаются следующие проводки:

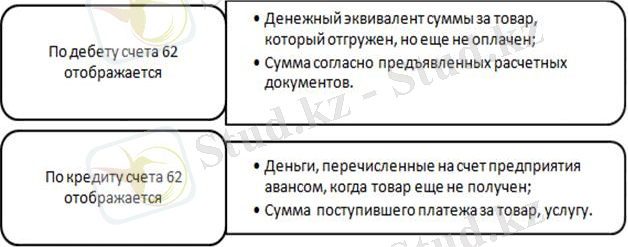

Рисунок 1 -Проводки по списанию дебиторской задолженности Долги дебиторов отображаются в основном на 62 и 76 счете, но также они могут отражаться на счетах 60, 62, 68, 69, 70, 71, 73, 75. Счет 62 - активно-пассивный, что означает следующее (рис. 2) :

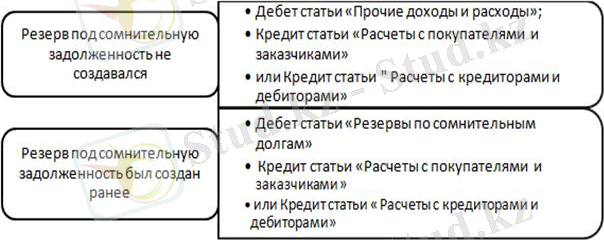

Рисунок 2 -Проводки по учету долгов дебиторов Полученные денежные средства по векселям, авансовым платежам, в результате расчетов с дочерними фирмами, иными покупателями и заказчиками, отображаются на субсчетах счета 62[23, 15] . Списание дебиторской задолженности после истечения срока исковой давности (либо, если должник признан недееспособным) оформляется следующими проводками (рис. 3) :

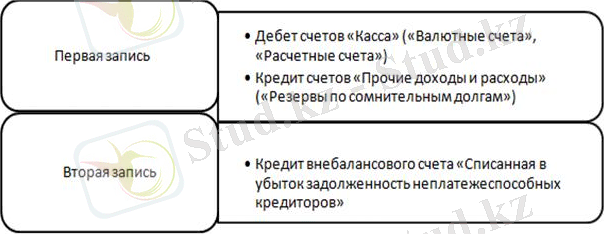

Рисунок 3 - Списание дебиторской задолженности после истечения срока исковой давности (либо, если должник признан недееспособным) Работы по возврату долга неплатежеспособных должников ведутся на протяжении пяти лет. В течение этого периода в отчетности долг отображается на вне балансовом счете «Списанная в убыток задолженность неплатежеспособных кредиторов». Возврат дебиторских долгов, происходит в случае, если должник: Недееспособен; Неправоспособен; Погасил частично долг; Оплатил полностью просрочку. И оформляется в финансовых документах в виде проводок[23, 18] :

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда