Финансово-экономический анализ ПАО Сбербанк России как фактора привлечения иностранных инвестиций в регион

ВЕДЕНИЕ4

1. АНАЛИЗ ПАО «СБЕРБАНК РОССИИ» КАК СУБЪЕКТА ПРИВЛЕЧЕНИЯ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РЕГИОН6

1. 1 Экономическая характеристика ПАО «СБЕРБАНК РОССИИ»6

1. 2 Анализ деятельности объекта исследования (Анализ финансового состояния объекта исследования) 9

2. ПРОЕКТ МЕРОПРИЯТИЙ17

2. 1 Стратегии выработанные на основе SWOT-анализа17

ЗАКЛЮЧЕНИЕ19

ВЕДЕНИЕВолна глобализации в области финансов в последние десятилетия привела к росту глобальных банков2. Являются ли это просто дорогостоящими обязательствами перед странами, которые их контролируют, или же их глобальный охват также полезен для реальной экономики? В недавней литературе подчеркивается опасность финансовой глобализации, вследствие которой шоки передаются из одной страны во многие страны. Отражая это, недавний кризис обернул общественное мнение против транснациональных банков, которые слишком велики, чтобы обанкротиться, потому что их сохранение оказалось дорогостоящим для налогоплательщиков. Одним из недооцененных преимуществ крупных международных банков является их роль в содействии прямым инвестициям на иностранных рынках. В частности, фирмы, желающие расширить свою деятельность за рубежом за счет прямых иностранных инвестиций, могут посчитать, что услуги, предлагаемые многонациональными банками, необходимы для преодоления информационной асимметрии и трений на внешних рынках. Таким образом, сокращение банков может иметь реальные издержки как для прямых инвестиций, так и для экономического сектора в целом. Авторы указывают важность банковских сетей для преодоления предвзятого отношения к инвестициям, которое само по себе может быть рационализировано с помощью информационной асимметрии. 3 Международные банки уменьшают информационную асимметрию и тем самым снижают барьеры для инвестиций за рубежом. Поскольку местные финансовые трения и рыночный риск влияют на структуру капитала и ограничивают инвестиционные решения транснациональных корпораций, они вполне могут выиграть от улучшения посредничества. Это может объяснить, почему иностранные фирмы стремятся использовать иностранные банки. [6] Такое улучшение посредничества может быть реализовано за счет увеличения банковских ПИИ.

Тема является актуальной в связи с недостаточной изученностью роли банков в аспекте привлечения иностранных инвестиций.

Целью работы является проведение емкого финансово-экономического анализа организации ПАО «Сбербанк России».

В течении написания работы предполагается выполнение следующих задач:

- Кратко охарактеризовать деятельность ПАО «Сбербанк России»;

- Провести анализ годовой финансовой отчетности ПАО «Сбербанк России» последних трех лет;

- Соотнести показатели и сделать на их основании выводы о экономическом состоянии предприятия;

- Провести SWOT-анализ организации и на основе анализа предложить варианты развития ПАО «Сбербанк России».

Предметом исследования является банк в аспекте привлечения иностранных инвестиций в регион.

Объектом исследования является ПАО «Сбербанк России».

При написании данной работы использовались методы внешнего финансового анализа, методы сравнения и группировки при анализе экономических показателей последних трех лет, и др.

Данные о итоговых экономических показателях финансовой отчетности, предоставленные ПАО «Сбербанк России» использовались в качестве информационно-эмпирической базы исследования.

Помимо этого, при поиске информации по теме, помимо официального сайта компании также использовались базы электронных библиотечных систем «Лань» «Юрайт», и «Киберленинка».

В целях создания и редактирования текста, статистической обработки данных использовался пакет программного обеспечения Microsoft Office.

Во время выполнения работы были получены навыки по нахождению информации, выделению наиболее важных элементов и логичному, структурированному представлению информации.

Данная курсовая работа состоит из введения, двух глав, заключения и списка использованной литературы.

1. АНАЛИЗ ПАО «СБЕРБАНК РОССИИ» КАК СУБЪЕКТА ПРИВЛЕЧЕНИЯ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РЕГИОН 1. 1 Экономическая характеристика ПАО «СБЕРБАНК РОССИИ»Публичное акционерное общество "Сбербанк России" является крупнейшим банком в России, а также в Центральной и Восточной Европе, на долю которого приходится более 30% всех банковских активов страны. В состав группы входят 12 территориальных банков, которые отвечают за работу более чем 14 тысяч подразделений, действующих в 83 субъектах Российской Федерации. Банк имеет представительства в 22 странах мира, включая США, Великобританию, а также страны СНГ и Восточной Европы.

Миссия банка: сделать жизнь людей лучше, помогая реализовать их видения и мечты; Главная цель деятельности любого коммерческого банка состоит в извлечении максимальной прибыли при условии стабильности положения банка и продолжительности его деятельности на рынке в будущем. Целью Стратегии 2020 является реализация ряда инициатив, которые позволят Сбербанку выйти на новый уровень конкурентоспособности;

Сегодня ОАО "Сбербанк России" - это современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг, крупнейший банк Российской Федерации и СНГ. Активы банка составляют четверть банковской системы страны, а его доля в банковском капитале находится на уровне 30%.

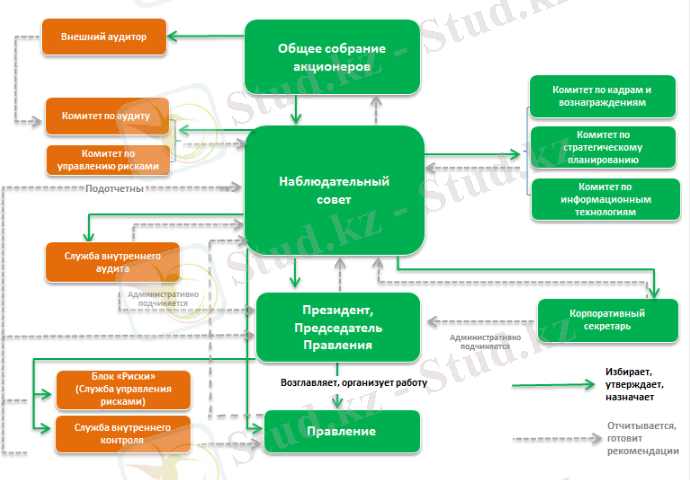

Рисунок 1. Организационная структура ПАО «Сбербанк России»

Структура управления Сбербанка состоит из следующих органов [5] :

1. Общее собрание акционеров является высшим органом управления финансового учреждения, осуществляющим надзор за основной деятельностью банка. Собрание проводится один раз в год, в рамках этого мероприятия принимаются решения о распределении чистой прибыли, порядке и размере выплат владельцам бизнеса, стратегии развития финансового учреждения и др.

2. Наблюдательный совет-его члены избираются общим собранием акционеров. Координирует деятельность финансового учреждения. В частности, он определяет приоритетные направления активной и пассивной политики, утверждает повестку дня собрания акционеров, принимает решение об увеличении капитала и размещении свободных средств в ценных бумагах.

3. Правление банка является коллегиальным исполнительным органом, в компетенцию которого входят следующие задачи:

- Обсуждение отчетов территориальных банков;

- формирование политики управления рисками;

- утверждение процентных ставок по вкладам физических и юридических лиц;

- утверждение штатного расписания, принятие решений о слиянии, ликвидации подразделений;

- внедрение передовых банковских технологий в деятельность розничного и корпоративного подразделения;

- разработка и внедрение внутренних документов, регулирующих деятельность банка и др.

4. Президент банка. С 2007 года президентом банка является Герман Греф. Именно он несет ответственность за обещания, данные Общему собранию акционеров на годовом собрании. К основным управленческим функциям президента (председателя правления банка) относятся:

- организация работы всех структурных подразделений;

- распределение обязанностей и сфер ответственности между депутатами;

- одобрение выпуска долевых ценных бумаг;

- решение текущих вопросов и многое другое.

Систему мотивации работников можно разделить на две группы:

Денежные стимулы:

- Денежные премии / бонусы за выполнение целей банка или КПЭ (выплачиваются ежегодно, ежеквартально или по достижении показателей) ;

- Комиссионные платежи за заключение определенного количества сделок;

- Индивидуальные денежные вознаграждения за особые навыки, лояльность, большой опыт работы и так далее;

- Распределение прибыли банка между сотрудниками;

- Дополнительные льготы.

Неденежные стимулы включают в себя:

- Различные виды социального и медицинского страхования;

- Льготные банковские и другие услуги;

- Оплата банком определенных расходов;

- Корпоративные пенсионные взносы;

- Презентация личного автомобиля, секретаря и т. д.

- Предоставление скидок и сертификатов в различные магазины и т. д. ;

- Выдача туристических разрешений;

- Оплата за образование и пр. [5]

По организационной структуре ПАО «Сбербанк России» является акционерным коммерческим банком, который учрежден Центральным банком России как акционерное общество открытого типа и зарегистрирован 20 июня 1991 г. Его капитал был сформирован за счет уставного капитала, вместе с тем банк имеет резервный, специальные и другие фонды.

Благодаря своим ведущим позициям в банковской системе и исходя из решаемых им задач, ПАО «Сбербанк России» является учредителем ряда других компаний. Кроме того, ПАО «Сбербанк России» - член Московской межбанковской валютной биржи, Московской и Санкт-Петербургской фондовых бирж, Международного института сберегательных банков (Швейцария), ряда обществ и ассоциаций. Так, по итогам 2018 года интернет-банк Сбербанка насчитывает около 61 млн пользователей. Внутри компании работают 9 инновационных лабораторий, занимающихся исследованием перспективных направлений: блокчейн, искусственный интеллект и машинное обучение, виртуальная и дополненная реальность, робототехника и автоматизация процессов, а также геймификация.

Компания развивает собственную цифровую экосистему в широком спектре направлений деятельности. Группа активно сотрудничает с Яндексом и имеет совместное предприятие, где каждая компания владеет 45%, а еще 10% находится в фонде управления мотивацией. [5]

В рамках этого сотрудничества компании развивают три направления:

- Сервис для подбора товаров и сравнения цен "Яндекс Маркет". По итогам 2018 года сервис сотрудничает с 20 тысячами магазинов, которые размещают свои товары на сайте;

- Торговая площадка "беру" - это совместное предприятие Сбербанка и Яндекса. Это интернет-магазин, где вы можете приобрести потребительские товары. Он был запущен в тестовом режиме в мае 2018 года;

- Трансграничный маркетплейс Bringly - это трансграничная онлайн-торговая платформа, запущенная в 2018 году.

Сбербанк развивает ряд крупных цифровых проектов:

- Электронная Система Здравоохранения DocDoc. Это сервис, который помогает с поиском врачей, а также предоставляет ряд других медицинских услуг. Сайт объединяет более 2, 8 тыс. клиник и более 4 тыс. врачей;

- Платформа «Эвотор» - это терминал для бизнеса. Компания предоставляет онлайн-кассы для малого и среднего бизнеса с широким функционалом и аналитикой для клиентов.

По аналитическим данным на Сбербанк приходится 28, 9% активов всех банков страны (на 01. 01. 2019г. ), а его активными клиентами является 60% населения. Такие значимые показатели обусловлены доверием огромного числа людей, которое получено вполне заслуженно. Также Сбербанк входит в пятёрку крупнейших работодателей России.

По состоянию на 1 марта 2019 года банк занимает 1 место в банковской системе России с размером активов 23 023, 54 миллиардов рублей.

Сбербанк - основной кредитор российской экономики и занимает весомую долю на рынке вкладов. На его долю приходится 46, 1% вкладов населения, 40, 5% кредитов физическим лицам и 32, 4% кредитов юридическим лицам. []

Рисунок 2. Сферы деятельности ПАО «Сбербанк России»

1. 2 Анализ деятельности объекта исследования (Анализ финансового состояния объекта исследования)Волна глобализации финансов в последние десятилетия привела к росту мировых банков. [7] Являются ли эти просто дорогостоящие обязательства перед странами, которые их контролируют, или их глобальный охват также выгоден для реальной экономики? Недавняя литература подчеркивала риски финансовой глобализации, в результате которой шоки передаются из одной страны во многие страны [7] . Отражая это, недавний кризис обернул общественное мнение против транснациональных банков, которые слишком велики, чтобы обанкротиться, потому что их сохранение оказалось дорогостоящим для налогоплательщиков. Однако одним из недооцененных преимуществ крупных международных банков является их роль в содействии прямым инвестициям на иностранных рынках. В частности, фирмы, желающие расширить свою деятельность за рубежом за счет прямых иностранных инвестиций, могут посчитать, что услуги, предлагаемые многонациональными банками, необходимы для преодоления информационной асимметрии и трений на внешних рынках. Таким образом, сокращение банков может иметь реальные издержки. Банковские сети - необходимый элемент для преодоления предвзятого отношения к инвестициям, которое само по себе может быть рационализировано с помощью информационной асимметрии. [6] Международные банки уменьшают информационную асимметрию и тем самым снижают барьеры для инвестиций за рубежом. Поскольку местные финансовые трения и рыночный риск влияют на структуру капитала и ограничивают инвестиционные решения транснациональных корпораций, они вполне могут выиграть от улучшения посредничества. Это может объяснить, почему иностранные фирмы стремятся использовать иностранные банки [6] . Такое улучшенное посредничество может быть реализовано за счет увеличения объема банковских ПИИ. Банки могут сначала выйти на зарубежный рынок вслед за одним из своих клиентов, но как только банк вошел, его услуги могут впоследствии привлекать другие фирмы. Хотя оба направления причинно-следственной связи не могут быть полностью разделены без контролируемого эксперимента, объединение банков, ведущих к увеличению нефинансовых ПИИ в пользу обратного канала, поддерживается несколькими практиками на устойчивость.

Как было сказано ранее, ПАО «Сбербанк России» является международным банком и имеет свои филиалы более чем в 22 странах, включая Казахстан и другие страны СНГ. Сбербанк является универсальным банком, предоставляющим широкий спектр продуктов и услуг, а, так же, является крупнейшим иностранным банком на рынке Казахстана. Сбербанк является партнером государства в программах развития предпринимательства как ключевой инвестор в экономику Казахстана. Банк инвестирует в развитие современных технологий и занимает лидирующие места, делая инновационные продукты доступными для людей. ПАО "Сбербанк России" активно внедряет современные цифровые технологии и совершенствует систему удаленного доступа. Банковский риск представляет собой вероятность потерь в виде недополучения доходов, утраты или снижения стоимости активов, а также возникновения дополнительных издержек.

Деятельность коммерческого банка (как, впрочем, и любого другого хозяйствующего субъекта, действующего рационально в условиях рынка) всегда нацелена на максимизацию прибыли и минимизацию издержек [1] .

Как известно, любая предпринимательская деятельность неизбежно связана с рисками. Что же касается деятельности банка, то, помимо общих рисков, которые имманентны всем без исключения субъектам хозяйствования, для нее также характерны риски, вытекающие из самой специфики банковской деятельности. Специфика банковских рисков состоит в том, что степень риска, которую банковское учреждение на себя принимает, очень сильно зависит от его клиентов и, в частности, специфики, экономического состояния кредитуемых отраслей и т. д. Таким образом, чем в целом рискованней кредитуемый тип бизнеса - тем выше будет банковский риск [1] .

Основные из них:

- Риск утраты ликвидности и платёжеспособности;

- Валютный риск;

- Процентный риск;

- Кредитный риск.

Рассмотрим вкратце вышеперечисленные виды рисков. Риск потери платежеспособности - это вероятность того, что кредитно-финансовое учреждение в скором времени лишится возможности платить по своим обязательствам.

Риск потери ликвидности представляет собой вероятность того, что финансовое учреждение вскоре утратит возможность выполнять обязательства перед кредиторами в установленные сроки.

Валютный риск - это риск возникновения убытков вследствие изменения курсов иностранных валют, а также драгоценных металлов.

Процентный риск - это вероятность возникновения у кредитного учреждения убытков вследствие колебаний рыночных процентных ставок (что может привести к потере прибыли от кредитных и депозитных операций) [1, с. 2125] .

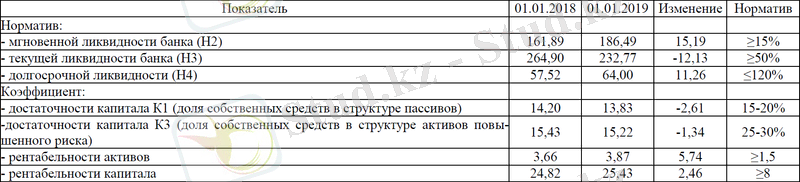

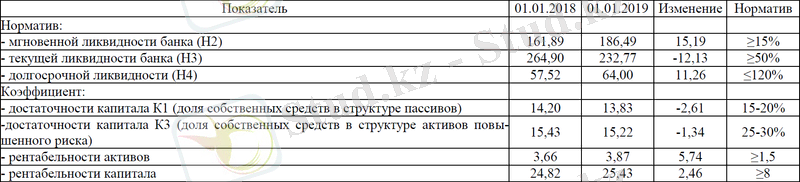

Таблица 1. Оценка показателей ликвидности ПАО «Сбербанк»

Ключевые нормативные показатели финансовой устойчивости банка, проанализированные на основании годовой бухгалтерской отчетности, опубликованной на официальном сайте ПАО «Сбербанк», свидетельствую о соблюдении основных нормативных показателей. Так норматив мгновенной ликвидности исполняется с большим запасом на протяжении всех анализируемых периодов: на 01. 01. 2019 года он составил 186, 49% при норме не менее 15%. Коэффициенты рентабельности активов и капитала также характеризуются выполнение нормативных значений. Особое внимание следует уделить коэффициенту достаточности капитала (К3), характеризующего собственные средства в структуре активов повышенного риска: при нормативном значении 25-30% показатель ПАО «Сбербанк» ненамного превышает 15% как на 01. 01. 2018, так и в 2019 году. Соотношение собственных средств банка к активам, размещение которых связано с риском определенных потерь, говорит о том, что ПАО «Сбербанк» может покрыть риски собственными средствами только на 16, 94% по состоянию на 01. 01. 2019. В целом, основные показатели финансовой устойчивости свидетельствуют о том, что риск потери ликвидности находится под контролем ПАО «Сбербанк», который в рамках реализации действующей политики управления риском ликвидности способен выполнить обязательства по мере их наступления. [1]

Таблица 2. Основные финансовые показатели на период 2017-2019 гг.

2018-2017

2019-2018

капитал

прибыль

Коэффициент рентабельности активов (ROA) свидетельствует о том, сколько чистой прибыли приходится на каждый рубль, вложенный в активы. Показатели 2018 году, хоть и находится в пределах нормативного значения (0-0, 05) снизился относительно предыдущего года, что говорит о том, что прибыль от активов компании понесли снизилась. На период 2019 года показатель входит приобретает тенденцию к росту показателя.

Рентабельность собственного капитала (ROE) - показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. Хоть значения показателей трех лет находятся в норме (больше 10-12%), с 2017 значение показателя имеет тенденцию к понижению что говорит о снижении эффективности использования собственного капитала, не смотря его увеличение.

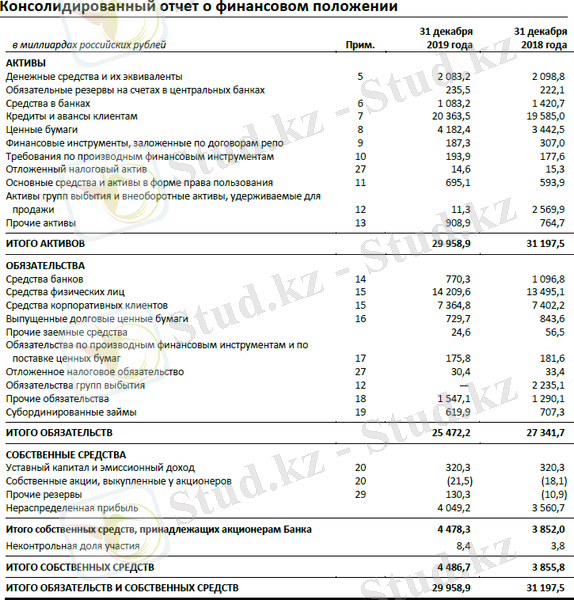

Таблица 3. Консолидированный отчет о финансовом положении ПАО «Сбербанк России» на конец 2019 года

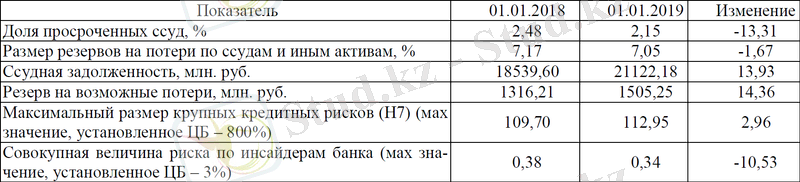

В таблице 4 представлен анализ основных показателей кредитного риска ПАО «Сбербанк». Анализ указанного риска представляет собой один из самых актуальных направлений риск-менеджмента кредитной структуры.

Таблица 4. Оценка кредитного риска ПАО «Сбербанк»

Положительная тенденция сокращения показателя доли просроченных ссуд, а

также рост объемов резервирования по возможным потерям позволяют сделать вывод о том, что в целом кредитный риск в ПАО «Сбербанк» находится под контролем. Резерв на возможные потери на 01. 01. 2019 года увеличен на 189, 04 млн. рублей, рост составил 14, 36%. Ссудная задолженность также возросла на 13, 93%. Размер крупных кредитных рисков по состоянию на 01. 01. 2019 года находится в пределах установленных ЦБ значений, но наметившаяся тенденция увеличения показателя требует применения дополнительных мер по мониторингу и контролю уровня кредитного риска. Анализ выстроенной кредитной политика ПАО «Сбербанк» позволяет сделать вывод о ее соответствии современным экономическим условиях и оптимальной с позиций оценки вероятных банковских рисков. [1]

Таблица 5. Оценка показателей ликвидности ПАО «Сбербанк»

Ключевые нормативные показатели финансовой устойчивости банка, проанализированные на основании годовой бухгалтерской отчетности, опубликованной на официальном сайте ПАО «Сбербанк», свидетельствую о соблюдении основных нормативных показателей. Так норматив мгновенной ликвидности исполняется с большим запасом на протяжении всех анализируемых периодов: на 01. 01. 2019 года он составил 186, 49% при норме не менее 15%. Коэффициенты рентабельности активов и капитала также характеризуются выполнение нормативных значений. Особое внимание следует уделить коэффициенту достаточности капитала, характеризующего собственные средства в структуре активов повышенного риска: при нормативном значении 25-30% показатель ПАО «Сбербанк» ненамного превышает 15% как на 01. 01. 2018, так и в

2019 году. Соотношение собственных средств банка к активам, размещение которых связано с риском определенных потерь, говорит о том, что ПАО «Сбербанк» может покрыть риски собственными средствами только на 16, 94% по состоянию на 01. 01. 2019.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда