Управление банковскими рисками в коммерческих банках Кыргызстана: теория, практика и пути совершенствования на примере ОАО БАКАЙ БАНК

Введение

1. Теоретическое понятие и виды банковских рисков

1. 1. Понятие и типы классификаций рисков в банковской деятельности

1. 2. Методы управления банковскими рисками

2. Практика управления банковскими рисками в банках

2. 1. Анализ рисков в банках второго уровня

2. 2. Политика управления банковскими рисками на примере Банка «»

3. Пути совершенствования управления банковскими рисками3. 1. Зарубежный опыт управления банковскими рисками

3. 2. Современные проблемы и пути совершенствования управления банковскими рисками в коммерческих банках

Заключение

Список использованной литературы

Приложение

ВВЕДЕНИЕ

Формирование рынка и рыночной инфраструктуры, новых механизмов установления хозяйственных связей и развитии предпринимательства и конкуренции, повышение суверенитета республик требуют разработки теории экономических рисков, методов их оценки и регулирования на всех ступенях хозяйствования: страновом, республиканском, региональном, местном, а также на уровне каждой хозяйственной единицы независимо от вида и форм собственности.

Главенствующая роль в решении этих проблем должна принадлежать банковской системе. Это определяется возрастанием роли кредитных отношений и банков в условиях неустойчивости экономики страны и перехода к рынку. Банки не только формируют рынок ссудных капиталов, ценных бумаг, валютный рынок, принимают участие в создании и функционировании товарных бирж и новых хозяйственных структур, но и, по существу, являются единственным владельцем необходимой информации о финансовом состоянии предприятий и организаций, конъюнктуре товарного ссудного и валютного рынков, экономическом положении региона, республики, страны.

Как и все коммерческие учреждения, банки в процессе своей деятельности стремятся достичь главной цели - получить как можно больше прибыли. Но, желая получить максимальную прибыль, банк сталкивается с закономерностью: чем больше прибыль, тем выше риск. Поэтому уровень прибыли банков напрямую зависит от уровня риска операций, где под риском понимается вся совокупность вероятностей банковских потерь.

Банковский рынок немыслим без риска, причем риск для банка, в силу специфики его операций, постоянное и неизбежное условие. Следовательно, для банка речь идет не об избежании риска (так как это невозможно в принципе), а об управлении рисками и доведении возможных потерь до минимального уровня.

Никакой банк не может полностью обезопасить себя от риска убыточности финансовых операций. История развития банковского дела дает множество примеров игнорирования или неправильного управления банками, что приводило к банкротству. Известным примером может служить Великая депрессия 30-х годов. С другой стороны, опыт неудач и просчетов создал базу для зарождения множества методов предохранения от возможных потерь, изучение которых является необходимым условием для развития банков в Республики Казахстан. Последнее свидетельствует о важности изучения банками внешних и внутренних коммерческих и политических рисков своих клиентов. Это тем более целесообразно, что на современном этапе имеются благоприятные условия для создания и улучшения партнерских отношений хозяйственных единиц с банками, усиления их взаимного контроля и ответственности.

Таким образом актуальность данной дипломной работы не вызывает сомнений.

Целью работы является изучение политики управления банковскими рисками в банках Кыргызстана.

В соответствии с этой целью основными задачами работа являются:

- определение понятия банковских рисков;

- выявление их основных видов;

- определение методов их управления;

- анализ практики управления банковскими рисками в банках КР;

- изучение опыта управления банковскими рисками в развитых странах;

- выявление основных путей совершенствования управления банковскими рисками.

Предметом исследования данной дипломной работы являются банковские риски, т. е. вероятность наступления неблагоприятных ситуаций в ходе осуществления банковской деятельности.

В первой главе работы рассматриваются теоретические вопросы определения банковских рисков. В первом параграфе определяется понятие банковских рисков, рассматриваются виды рисков, классифицируемые по различным основаниям. Во втором параграфе рассматриваются методы управления банковскими рисками, как общие, так и специфические их особенности в зависимости от видов рисков.

Вторая глава посвящена анализу политики управления рисками в банках Кыргызстана на примере ОАО "БАКАЙ БАНК" Данный банк является третьим по размеру уставного капитала в Кыргызстане. В первом параграфе этой главы дается анализ банковских рисков в банках второго уровня в Республике Кыргызстан. Во втором параграфе этой главы описывается политика банка в отношении управления банковскими рисками; описаны основные подразделения банка, осуществляющие управление рисками; дается анализ их деятельности.

Третья глава посвящена изучению путей совершенствования практики управления банковскими рисками в коммерческих банках Кыргызстана. В этой связи безусловно интересным является подобный опыт в банках развитых стран. Поэтому первый параграф третьей главы посвящен именно этой теме. Рассмотрению функциональных и структурных элементов системы управления банковскими рисками и требований к ним, анализу достоинств и недостатков отдельных практических методик организации системы контроля за банковскими рисками в банках Кыргызстана относится второй параграф третьей главы. Здесь также рассматриваются возможные пути совершенствования управления банковскими рисками в банках Кыргызстана.

Методологической основой дипломной работы явились труды отечественных и зарубежных, в том числе и российских, авторов, а также данные Национального агентства по статистики и данные финансовой отчетности ОАО "БАКАЙ БАНК" собранные мною во время прохождения преддипломной практики.

1. теоретическое понятие и виды Банковских рисков

1. 1. Понятие и типы классификаций рисков в банковской деятельности

Ведущим принципом в работе коммерческих банков в условиях перехода к рыночным отношениям является стремление к получению большей прибыли. Оно ограничивается возможностью понести убытки. Риск есть стоимостное выражение вероятностного события, ведущего к потерям 1 . Риски тем выше, чем выше шанс получить прибыль. Риски образуются от отклонений действительных данных от оценки сегодняшнего состояния и будущее его развития. Эти отклонения могут быть как позитивными так негативными. В первом случае речь идет о шансах получения прибыли, а во втором - о рисках. Каждому шансу получить прибыль противостоит возможность убытков.

Таким образом, получать прибыль можно только в случае, если возможности понести потери (риски) будут рассчитаны заранее, узнаны и подстрахованы. Поэтому проблемам экономических рисков в работе коммерческих банков должно уделяться большое внимание. К основным из них относятся: разработка классификации банковских рисков, основ оценки и методов расчета экономических и геополитических и других рисков банка, отдельного заемщика, группы предприятий, отрасли, республики, страны.

Риски в банковской практике - это опасность (возможность) потерь банка при наступлении определенных событий. Подобные риски могут быть как чисто банковскими, связанными с функционированием кредитного института, так и внешними, или общими. Важнейшими рисками I группы являются кредитный, процентный и валютный риски, риски несбалансированности ликвидности и риск банковских злоупотреблений. Ко второй группе относятся: рыночный риск - опасность непредвиденных изменений экономической конъюнктуры конкретного рынка или в экономике в целом, страновой риск, риск стихийных бедствий и т. д. Последние, не являясь исключительно банковскими рисками, могут тем не менее решающим образом повлиять на финансовое положение банка2.

Ни один из видов риска не может быть устранен полностью. Более того, банковская деятельность по своей натуре предполагает игру на изменениях процентных ставок, валютных курсов и т. д. Чем больше риска берет на себя банковское учреждение, тем выше может стать прибыль, на которую он может рассчитывать. Задача банка при этом заключается в достижении оптимального сочетания рискованности и прибыльности своих операций, а страхование рисков направлено на максимально возможное ограничение воздействия непредвиденных, непредсказуемых изменений, обеспечение минимального отклонения фактической прибыли банка от ожидаемой.

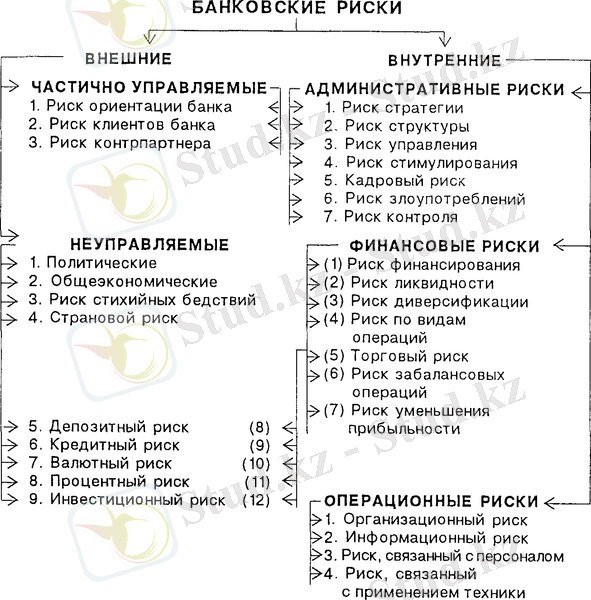

Для того чтобы четко осознавать источники и причины возникновения рисков, классифицируем основные банковские риски и приведем их описание. Сделать это следует подробно, так, чтобы каждый риск занял именно то место, которое давало бы возможность строго определенным образом анализировать методы его ограничения в связи со спецификой его появления, областями распространения и потенциальными рисками для банка. На рисунке 1 изображена сетка банковских рисков. Наиболее значимыми элементами, положенными в основу классификации банковских рисков, являются: 1) тип или вид коммерческого банка; 2) сфера влияния или возникновения банковского риска; 3) состав клиентов банка; 4) метод расчета риска; 5) степень банковского риска; 6) распределение риска во времени; 7) характер учета риска; 8) возможность управления банковскими рисками; 9) средства управления рисками. Рассмотрим некоторые из их видов.

Тип или вид банка и риски. В настоящее время, учитывая на управление деятельности банков, можно говорить о трех типах коммерческих банков: специализированном, отраслевом, универсальном. Ясно, что набор банковских рисков для этих банков будет разным.

В специализированном, например инновационном, банке будут преобладать повышенные риски, связанные с кредитованием рисковых предприятий, продукция которой в первое время будет затруднена в реализации. Это потребует и особых методов Регулирования банковского риска, в частности получение гарантий от государства, внедрение залогового права на недвижимость и собственность. Холдинговое учреждение, специализирующееся на покупке контрольных пакетов ценных бумаг, будет производить оценку риска по операциям с ценными бумагами. Таким образом, специализированные банки будут нести риски по тем банковским операциям, которые составляют ведущее направление их деятельности. Отраслевые банки тесно связаны с определенной отраслью. Поэтому спектр их рисков, кроме рисков по производимым банковским операциям, зависит преимущественно от экономических рисков его клиента. В отраслевом банке необходимо рассчитывать размер среднеотраслевого риска для определения неиспользованных резервов на предприятиях и учреждениях отрасли и выработки ведущих решений для последующей деятельности банков. Универсальные банки вынуждены учитывать в своей деятельности все виды банковских рисков. В это связи целесообразно выработать оптимальный набор рисков для каждого банка. Повышенной степенью риска в рассмотренных вариантах обладают отраслевые банки, как некрупные, немобильные, с жесткой привязкой к отрасли.

Сфера влияния банковских рисков. Риски в зависимости о сферы влияния или возникновения подразделяются на внешние и внутренние. К внешним относятся непосредственно не связанные с деятельностью банка или конкретного клиента. Речь идет о политических, социальных, экономических, геофизических и других ситуациях и соответственно о потерях банка и его клиентов возникающих в результате начавшейся войны, революции, не устойчивости политического режима, национализации приватизации, запрета на платежи за границу, консолидации долгов, введения эмбарго, отмены импортной лицензии, обострения экономического кризиса в стране, стихийных бедствий. К экономическим внешним рискам банка, не связанным непосредственно с его деятельностью, можно причислить: неустойчивость валютных курсов, инфляцию, неплатежеспособность клиента, банкротство клиента банка, отказ клиента от платежа; неуплата долга в установленный срок, изменение цены товара клиента после заключения контракта, ошибки в документах или оплате товаров, злоупотребления клиентов или хищения ими валютных средств, выплата по поддельным банкнотам, чекам и т. д.

Внутренние риски, в свою очередь, делятся на риски в основной и вспомогательной деятельности банка. Первые и представляют самую распространенную группу видов: административный, кредитный, процентный, валютный, риск по факторинговым операциям, риск по лизинговым операциям, риск по расчетным операциям банка, риск по операциям банка с ценными бумагами. Вторые включают потери по формированию депозитов, риски по новым-нетрадиционным видам деятельности для данного банка, риски банковских злоупотреблений, риски по забалансовым операциям банка, риск утраты позиций банка на рынке, риск потери репутации банка, состава его клиентов и риск снижения банковского рейтинга и т. д. Они отличаются от рисков по основной деятельности банка тем, что зачастую имеют лишь условную, косвенную оценку и выражаются в упущенной выгоде. Но и внутри каждого перечисленного вида рисков можно выделить дополнительные группы. Например, появление новых видов кредитов (авального, ломбардного, диспозиционного, консорционального, учетного и акцептного) вызвали к жизни новые иды рисков по кредитной операции и различные частные методы их расчета.

Административные риски относятся к внутренним рискам и делятся на4:

Риск стратегии - риск неверно выбранной внутренней стратегии, приоритетов использования инструментов, использования ошибочных аналитических прогнозов и т. д.

Риск структуры - риск неэффективной структуры банка, затрудняющей или необоснованно расширяющей возможности принятия решений, управления деятельностью банка или исполнения операций, связанных с принятием на себя ответственности.

Риск управления - риск, возникающий в результате неквалифицированного или авантюрного управления банком.

Кадровый риск - риск неквалифицированного подбора кадров или неудачного сочетания психологических характеристик персонала, создающих нерабочую атмосферу в коллективе.

Риск стимулирования включает в себя риск необоснованно высокого стимулирования персонала - неадекватно полученной прибыли; риск необоснованно низкого или постоянно безразличного стимулирования труда, делающий персонал не заинтересованным в конечном результате труда; риск неравномерного стимулирования - разное стимулирование за одинаковый труд.

Риск злоупотреблений заключается в возможности банковской коррупции, связи с преступными группировками, льготного кредитования родственников и т. д.

Риск контроля - риск того, что система контроля окажется неэффективной в контроле за деятельностью отдельных подразделений банка, отдельных видов инструментов или отдельных операций. Кроме того, риск контроля - это риск утечки секретной информации из банка.

Операционные риски представляют собой возможность потерь в результате повседневной деятельности по причинам персональных ошибок персонала, сбоя техники, и эффективной организации подразделения банка или получения информации.

Финансовые риски - это основные риски банка. Операции банка составляют один сплошной риск, которого нельзя избежать (потому что банк вынужден постоянно заботиться о своем доходе), но которым можно управлять.

Финансовые риски состоят из: риска финансирования, заключающегося в невозможности для банка изыскать необходимые финансовые ресурсы для проведения своих операций или для расширения своей деятельности на рынке; риска ликвидности - краткосрочного и среднесрочного несовпадения сумм требований и обязательств, которое приводит к задержке платежей или к общему кризису неплатежеспособности банка; риска диверсификации - возможности потерь в результате слишком крупных вложений в отдельных заемщиков, либо в отдельные виды ценных бумаг, или даже в отдельные отрасли; риска по видам операций - риска по отдельным видам операций согласно специфике каждого конкретного инструмента (например лизинговых, факторинговых, фьючерсных или опционных операций) ; торгового риска - риска потерь в результате торговли торговыми инструментами - депозитами, ценными бумагами, валютами, финансовыми инструментами и т. п. ; риска уменьшения прибыльности - суммирующего показателя банковского риска, характеризующегося падением прибыльности банка в результате неверного подхода к управлению одним или несколькими видами банковских рисков; риска забалансовых операций (забалансовые финансовые риски относятся в большинстве к числу потенциальных обязательств банка) .

Кроме того, основные финансовые риски - депозитный риск, кредитный риск, процентный риск, инвестиционный риск и валютный риск - двойственны по своему содержанию. Каждый из них подразделяется на эндогенный (внутренний) и экзогенный (внешний) риск. Это происходит потому, что каждый перечисленный вид риска зависит, во-первых, от неблагоприятного изменения конъюнктуры рынка, а, во-вторых, от внутренних ошибок и просчетов внутри структуры банка во время принятия решений по тому или другому вопросу относительно использования банковского инструментария.

К процентным рискам относится опасность потерь банками, кредитными институтами в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по размещаемым активам5.

Инвестиционный риск - риск вероятности потери по отдельным типам ценных бумаг, по некоторым видам ссуд либо по отдельным видам инструментов. Банк может сам выбирать свою стратегию в области инвестиций и конкретные ценные бумаги или инструменты, и поэтому его риск может быть управляемым.

Валютный риск - это риск потерь, обусловленный неблагоприятным изменением курсов иностранных валют в ходе осуществления сделок по их купле-продаже. Он возникает только при наличии открытой позиции. Валютные операции обычно подразделяются на «кассовые» и «срочные». Рынок кассовых сделок требует оплаты в течение двух рабочих дней со дня заключения контракта, поэтому невыполнение обязательств менее вероятно. К таким сделкам относятся: слот, овернайт.

Кредитный риск - непогашение заемщиком основного долга и процентов по кредиту, риск процентных ставок и т. д. Избежать кредитный риск позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов.

Существует и другая классификация рисков - в зависимости от сферы возникновения банковских рисков: риск стран, риск финансовой надежности отдельного банка (риск недостаточности капитала банка, риск несбалансированной ликвидности, риск недостаточности обязательных резервов), риск отдельного вида банковской операции.

Классификация по составу клиентов и методам расчета рисков. Состав клиентов банка определяет метод расчета риска банка и его степень. Мелкий заемщик подвержен большей зависимости от случайностей рыночной экономики, чем крупный. В то же время крупные кредиты, выданные одному заемщику или группе связанных заемщиков, отрасли, региону или стране, нередко служат причиной банковских банкротств. Поэтому одним из методов регулирования риска от предоставления крупных кредитов является ограничение его размера 10-50% уставного капитала банка6. Существенное значение имеет и правильный выбор предпочтительного клиента для банка. Обычно к таким партнерам относятся предприятия, обладающие хорошей степенью финансовой устойчивости и имеющие высокие показатели ликвидности и платежеспособности балансов, достаточный уровень доходности и хорошо обеспеченные собственными средствами.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда