Финансовый анализ и управление финансовой устойчивостью предприятия: теоретические основы, методы и стратегические рекомендации

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 99 страниц

В избранное:

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОГО АНАЛИЗА

- Методы и модели финансового анализа

- Основные принципы и последовательность анализа финансового состояния предприятия

- Объект анализа

ГЛАВА 2. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

- Структурный анализ активов и пассивов предприятия

- Анализ финансовой устойчивости предприятия

- Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала

ГЛАВА 3. ФИНАНСОВЫЙ МЕНЕДЖМЕНТ, СТРАТЕГИЯ И РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО УЛУЧШЕНИЮ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

- Финансовый менеджмент на предприятиях

- Предложения к формированию финансовой стратегии по выводу предприятия из кризисного финансового состояния

- Оценка влияния предложений к формированию финансовойстратегии предприятия на структуру баланса

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

3

7

10

18

26

31

31

50

81

94

94

96

101

105

106

ВВЕДЕНИЕ

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к кровеносной системе, обеспечивающей жизнедеятельность предприятия. Поэтому забота о финансах является отправным моментом и конечным результатом деятельности любого субъекта хозяйствования. В условиях рыночной экономики эти вопросы имеют первостепенное значение. Выдвижение и первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов является характерной чертой и тенденцией во всем мире.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего наиболее точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастает приоритет и роль финансового анализа, основным содержанием которого является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровни доходности капитала.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала. Изменяется структура средств и источников его формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным . Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде. Постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Основные задачи анализа финансового состояния - определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия. Эти задачи решаются на основе исследования динамики абсолютных и относительных финансовых показателей и разбиваются на следующие аналитические блоки:

Структурный анализ активов и пассивов;

Анализ финансовой устойчивости;

Анализ платежеспособности (ликвидности) ;

Анализ необходимого прироста собственного капитала.

Анализ финансового состояния делится на внутренний и внешний анализ. Они существенно отличаются по своим целям и содержанию

Внутренний финансовый анализ - это процесс исследования механизма формирования, размещения и использование капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного капитала субъекта хозяйствование.

Внешний финансовый анализ - представляет собой процесс исследования финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

Информационными источниками для расчета показателей и проведения анализа служат годовая и квартальная бухгалтерская отчетность:

Форма № 1 Бухгалтерский баланс;

Форма № 2 Отчет о доходах и расходах;

Форма № 3 Отчет об изменении в СК;

а также данные бухгалтерского учета и необходимые аналитические расшифровки движение и остатков по синтетическим счетам.

Основными методами анализа финансового состояния являются горизонтальный, вертикальный, трендовый, коэффициентный и факторный.

Горизонтальный анализ - определяется абсолютным и относительным изменением величин различных статей баланса за определенный период.

Вертикальный анализ - вычислить удельный вес отдельных статей в итоге баланса, т. е. выяснение структуры активов и пассивов на определенную дату.

Трендовый анализ - заключается в сопоставлении величин балансовых статей за ряд лет (или других смежных отчетных периодов) для выявления тенденции, доминирующих в динамике показателей.

Коэффициентный анализ - сводится к изучению уровней и динамике относительных показателей финансового состояния, рассчитываемых как отношение величин балансовых статей или других абсолютных показателей, получаемый на основе отчетности или бухгалтерского учета. При анализе финансовых коэффициентов их значение сравниваются с базисными величинами, а также изучается их динамика за отчетный период и за ряд смежных отчетных периодов. В качестве базисных величин используются:

теоретически обоснованные или полученные в результате экспертных вопросов величины относительных показателей, характеризующие оптимальные или критические значения с точки зрения устойчивости финансового состояния предприятия;

усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым к благоприятным с точки зрения финансового состояния периодам;

значение показателей, рассчитанные по данным отчетности наиболее удачливого конкурента;

среднеотраслевые значения показателей.

Факторный анализ - применяется для выявления причин изменения абсолютных и относительных финансовых показателей, а также степени влияния различных причин на величину изменения показателя.

Помимо финансовых коэффициентов в анализе финансового состояния большую роль играют абсолютные показатели, рассчитываемые на основе отчетности, такие, как чистые активы (реальный собственный капитал), собственные оборотные средства, показатели оборачиваемости запасов собственными оборотными средствами. Данные показатели являются критериальными, поскольку с их помощью формулируются критерии, позволяющие определить качество финансового состояния.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОГО АНАЛИЗА

Роль финансового анализа

Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством организационного обеспечения. В системе информационного обеспечения большое значение имеют бухгалтерские данные, а отчетность становиться основным средством коммуникации, обеспечивающим наиболее полное представление информации о финансовом состоянии предприятия. Но на основе данных бухгалтерского баланса весьма сложно получить объективную оценку финансового состояния предприятия. Поэтому для правдоподобной оценки финансового состояния анализируемого предприятия необходимо представить ряд финансовых коэффициентов, которые позволяют проследить динамику изменения основных позиций, выявить тенденции и спрогнозировать дальнейший ход событий.

Анализ финансовой отчетности - это процесс, целью которого является оценка текущего и прошлого финансового положения и результатов деятельности предприятия, при этом главной целью является определение оценок и предсказаний будущих условий деятельности предприятия.

Для обеспечения положительной деятельности предприятия управленческому персоналу необходимо, прежде всего, уметь реально оценить финансовое состояние своего предприятия и состояние существующих и потенциальных контрагентов.

Для этого необходимо:

- иметь персонал необходимой квалификации, способный реализоватьна практике методику оценки финансового состояния предприятия;

- иметь соответствующее информационное обеспечение.

Результаты проведенного финансового анализа не должны являться единственным критерием для принятия того или иного решения.

Результаты анализа должны являться "материальной основой" решений, принятие которых основывается на интеллекте, логике, опыте лица принимающего эти решения. Причем в некоторых случаях нематериальные компоненты могут иметь основополагающее значение. Руководство предприятия должно проявлять интерес к его финансовому состоянию, его рентабельности и перспективам, затрагивать все сферы деятельности предприятия.

Состав финансового анализа

Финансовый анализ - это часть общего, полного анализа хозяйственной деятельности предприятия, который состоит из двух разделов:

- финансового анализа;

- производственного управленческого анализа.

В основном внешний финансовый анализ, осуществляемый по данным публичной отчетности состоит из:

- анализа относительных показателей рентабельности;

- анализа абсолютных показателей прибыли;

- анализа эффективности использования заемного капитала;

- экономической диагностики финансового состояния предприятия;

- рейтинговой оценки эмитентов и др.

Финансовый анализ по данным финансовой отчетности называют классическим способом анализа.

Внутрихозяйственный финансовый анализ используют в качестве источника информации, а так же данные системного бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию.

Основное содержание внутрихозяйственного финансового анализа может быть дополнено аспектами, значимыми для управления предприятием: анализ взаимосвязи издержек, оборота и прибыли.

В системе управленческого анализа существует возможность углубления финансового анализа за счет привлечения данных управленческого производственного учета, т. е. имеется возможность проведения комплексного экономического анализа и оценки эффективности хозяйственной деятельности.

Вопросы финансового и производственного анализа взаимосвязаны при обосновании бизнес-планов, при контроле за их реализацией в системе маркетинга, т. е. в системе управления производством, реализации продукции, работ и услуг, ориентированных на рынок.

Особенностями управленческого анализа является:

- ориентация результатов анализа на свое руководство;

- использование для анализа всех источников информации;

- рассмотрение всех сторон деятельности предприятия;

- максимальная закрытость результатов анализа в целях тайны.

Особенностями внешнего финансового анализа являются:

- множественность субъектов анализа, пользователей информацией одеятельности предприятия;

- разнообразие целей и интересов субъектов анализа;

- наличие типовых методик анализа, стандартов учета и отчетности;

- ориентация на открытость информации;

- ограниченность задач анализа как следствие предыдущего фактора;

- максимальная открытость результатов анализа для о деятельности предприятия.

Цели финансового анализа

Главной целью финансового анализа является расчет ключевых (наиболее емких) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменение в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом менеджера может интересовать как текущее финансовое состояние предприятия, так и его состояние на ближайшую или более отдаленную перспективу. Но не только временные границы определяют альтернативность целей финансового анализа. Они зависят также от целей субъектов финансового анализа, т. е. конкретных пользователей финансовой информации.

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором, в конечном счете, является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность предприятия - это лишь информация, подготовленная в ходе выполнения на предприятии учетных процедур.

1. 1 Методы и модели финансового анализа

Метод финансового анализа - это система теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования финансовой деятельности предприятий, иначе это выражение зависимости:

М = (К, I, Р), (1)

где К - система категорий;

I - научный инструментарий;

Р - система регулятивных принципов.

Первые два элемента характеризуют статистическую компоненту метода, третий элемент - динамику метода.

Категории финансового анализа - это наиболее общие, основные понятия данной науки. В их числе: фактор, модель, ставка, процент, дисконт, риск и т. п.

Научный инструментарий финансового анализа - это совокупность

общенаучных и конкретно-научных способов исследования финансовой

деятельности хозяйствующих субъектов.

Принципы финансового анализа регулируют процедурную сторону его методологии и методики. К ним относятся: системность, комплексность, регулярность, преемственность и др.

Существуют различные классификации методов экономического анализа.

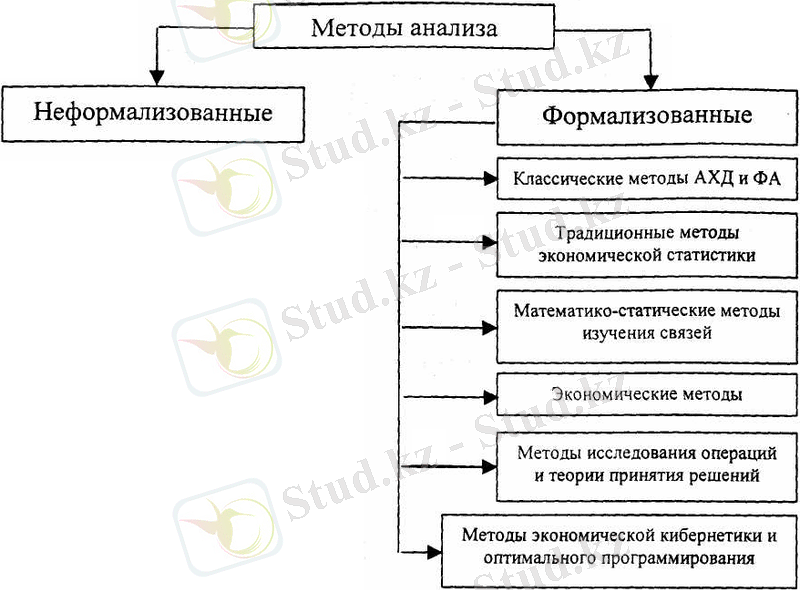

Схема 1. Классификация методов анализа

Первый уровень классификации выделяют:

Неформализованные методы - основаны на описании аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. Это методы экспертных оценок, сценариев, морфологические, сравнения и др. Применение этих методов характеризуется определенным субъективизмом, поскольку большое значение имеют интуиция, опыт и знания аналитика.

Формализованные методы - в их основе лежат достаточно строгие формализованные аналитические зависимости. Известны десятки этих методов. Перечислим некоторые из них.

Классические методы анализа хозяйственной деятельности и финансового анализа: цепных подстановок, арифметических разниц, балансовый, выделения изолированного влияния факторов, процентных чисел, дифференциальный, логарифмический, интегральный, простых и сложных процентов, дисконтирования.

Традиционные методы экономической статистики: средних и относительных величин, группировки, графический, индексный, элементарные методы обработки рядов динамики.

Математико-статистические методы изучения связей: корреляционный анализ, регрессионный анализ, дисперсионный анализ, факторный анализ, метод главных компонент, ковариационный анализ, метод объекто-периодов, кластерный анализ и другие методы.

Экономические методы: матричные методы, гармонический анализ, спектральный анализ, методы теории производственных функций, методы теории межотраслевого баланса.

Методы экономической кибернетики и оптимального программирования: методы системного анализа, метод машинной имитации, линейное программирование, нелинейное программирование, динамическое программирование, выпуклое программирование и др.

Методы исследования операций и теории принятия решений: методы теории графов, метод деревьев, методы байесовского анализа, теория игр, теория массового обслуживания, методы сетевого планирования и управления.

Безусловно, не все из перечисленных методов могут найти непосредственное применение в рамках финансового анализа, поскольку основные результаты эффективного анализа и управления финансами достигаются с помощью специальных финансовых инструментов, тем не менее, некоторые их элементы уже используются.

Для принятия решений по управлению предприятием нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и конкретизации исходной информации. Поэтому необходимо аналитическое прочтение исходных данных.

Основным принципом аналитического чтения финансовых отчетов является дедуктивный метод, т. е. от общего к частному. В ходе такого анализа производится логическая последовательность хозяйственных факторов и событий, их направленность и сила влияния на результаты деятельности.

Практика финансового анализа уже выработала основные методы анализа финансовых отчетов. Выделяют пять основных методов:

- Горизонтальный (временной) анализ- сравнение каждой позицииотчетности с предыдущим временным периодом.

- Вертикальный (структурный) анализ - определение структурыитоговых финансовых показателей с выявлением влияния каждой позицииотчетности на конечный результат.

- Трендовый анализ -сравнение каждой позиции отчетности с рядомпредшествующих периодов и определения тренда, т. е. основной тенденциидинамики показателя, очищенной от случайных влияний и отдельных периодов. С помощью тренда значения показателей в будущем, а соответственно, ведетсяперспективный прогноз анализа.

- Анализ относительных показателей (коэффициентов) - это расчетотношения между отдельными позициями отчета или позициям разных формотчетности, определение взаимосвязей показателей.

- Факторный анализ- это анализ влияния отдельных факторов нарезультативный показатель с помощью детерминированных приемовисследования. Факторный анализ может быть как прямым, когда результативный показатель дробят на составные части, так и обратным, когда отдельные элементы соединяют в общий результативный показатель.

Анализ финансового состояния преследует несколько целей:

- идентификацию финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызвавших изменения в финансовомсостоянии;

- прогноз основных тенденций в финансовом состоянии.

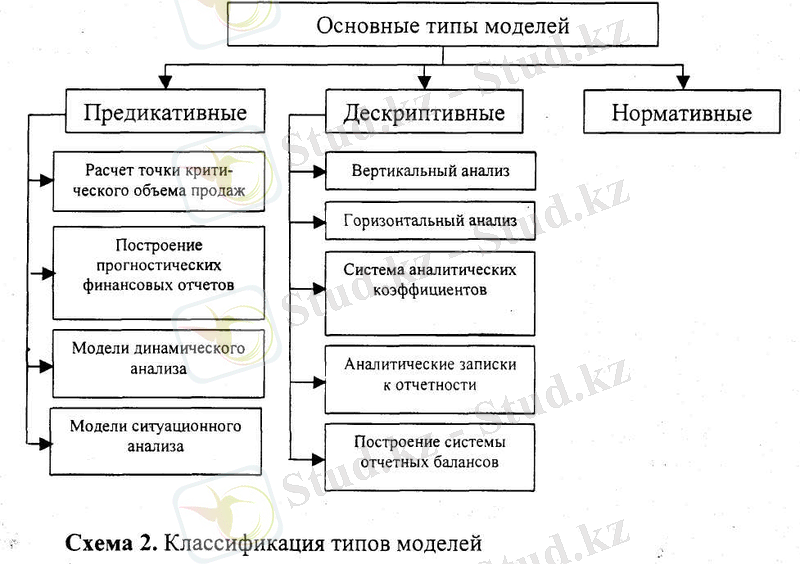

Финансовый анализ проводят с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основных типа моделей:

- дескриптивные;

- предикативные;

- нормативные.

Представим классификацию типов моделей в виде схемы 2:

Дескриптивные модели - известны так же, как модели описательного характера, являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности.

Предикативные модели - это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Нормативные модели. Модели этого типа позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и т. п. и к анализу отклонений фактических данных от этих нормативов.

Система аналитических коэффициентов - ведущий элемент анализа финансового состояния, применяемый различными группами пользователей: менеджеры, аналитики, акционеры, инвесторы, кредиторы и др.

Расчет коэффициентов, называемых финансовыми показателями, основан на существовании определенных соотношениях между отдельными статьями отчетности.

Коэффициенты позволяют:

- определить круг сведений, который важен для отчетности с точки зрения принятия решений;

- оценить положение данной отчетной единицы в системехозяйствования и проследить динамику.

Преимуществом коэффициентов является и то, что они элиминируют искажающее влияние на отчетный материал инфляции, что актуально при анализе в долговременном аспекте.

Существуют десятки этих показателей, поэтому для удобства их подразделяют на несколько групп. Чаще всего выделяют пять групп показателей по различным направлениям финансового анализа.

- Анализ ликвидности. Показатели этой группы способность предприятия отвечать по своим текущимобязательствам. В результате расчета устанавливается, в достаточной листепени обеспечено предприятие оборотными средствами, необходимымидля расчетов с кредиторами по текущим операциям. Поскольку различныевиды оборотных средств обладают различной степенью ликвидности, рассчитывают несколько коэффициентов ликвидности.

- Анализ текущей деятельности. Деятельность любого собой процесс непрерывной трансформации одних видовактивов в другие:

. . . → ДС→СС→НП→ГП→СР→ДС→ . . . ,

где ДС - денежные средства;

СС - сырье на складе;

НП - незавершенное производство;

ГП - готовая продукция; СР - средства расчета.

Эффективность финансово-хозяйственной деятельности оценивается протяженностью операционного цикла, зависящей от оборачиваемости средств в различных видах активов. При прочих равных условиях ускорение оборачиваемости свидетельствует о повышении эффективности. Поэтому основные показателями этой группы являются показатели эффективности и использования материальных, трудовых и финансовых ресурсов: фонд отдачи, оборачиваемость средств в запасах и расчетах.

- Анализ финансовой устойчивости. С помощью этих состав источников финансирования и динамика соотношениямежду ними. Анализ основан на том, что источники средств различаютсяуровнем себестоимости, степенью доступности, уровнем надежности, степенью риска и др.

- Анализ рентабельности. Показатели этой группы предназначеныдля оценки эффективности вложения средств в данное предприятие. Вотличие от показателей второй группы здесь абстрагируются от конкретныхвидов активов, а анализирует капитал в целом. Основными показателямявляются рентабельность авансируемого капитала и капитала.

- Анализ положения и деятельности на рынке капиталов. Этот анализпредусматривает сопоставление пространственно-временных показателей, характеризующих положение капиталов на рынке ценных бумаг:дивидендный доход, доход на акцию, ценность акции и др. Этот фрагментанализа выполняется главным образом в компаниях, зарегистрированных нарынке ценных бумаг и реализующих там свои акции. Любое предприятие, имеющее временно свободные денежные средства и желающие вложить их вценные бумаги, также должно ориентироваться на показатели даннойгруппы. Основные принципы и последовательность анализа финансового состояния предприятия

Детализация процедурной стороны методики анализа финансового состояния зависит от поставленных целей, а также различных факторов информационного, временного, кадрового и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- экспресс - анализ финансового состояния;

- детализированный анализ финансового состояния.

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда