Система гарантирования вкладов в Республике Казахстан: теоретические основы, анализ депозитной политики АО Forte Bank и предложения по совершенствованию

ВВЕДЕНИЕ

Коммерческим банкам для обеспечения своей нормальной деятельности необходимо располагать определенной суммой денег и материальными активами, которые составляют его ресурсы. Ресурсы банка формируются за счет собственного капитала и привлеченные на возвратной основе денежные средства физических и юридических лиц, которые в совокупности используются банком для осуществления активных операций. Основную часть ресурсов банка формируют депозитные операций, которые покрывают до 80% всей потребности в денежных средствах для осуществления активных операций. Коммерческий банк имеет возможность привлекать средства физических лиц в форме вкладов (депозитов) и открывать им соответствующие счета. Но для повышения доверия к банковской системе страны, создан механизм обеспечивающий защиту банковских депозитов населения.

Система страхования вкладов - государственный механизм защиты денег на банковских счетах путём их страхования (гарантирования) . Основная идея работы системы гарантирования вкладов заключается в проведении быстрых выплат вкладчикам из независимого финансового источника (например, специального фонда) в случае прекращения деятельности банка, то есть его ликвидаций. Тем самым, не дожидаясь, начала ликвидационных процедур, вкладчики гарантированно получают доступ к своим средствам. Опыт большинства экономически развитых стран мира показывает, что система страхования (гарантирования) банковских вкладов является эффективным инструментом для решения комплекса социальных и макроэкономических задач. Прежде всего, она позволяет предотвращать панику среди вкладчиков, обеспечивая тем самым стабильность работы банковской системы и сокращая общественные издержки на преодоление последствий кризисных явлений. Кроме того, наличие системы гарантирования вкладов повышает доверие населения к банковской системе, создавая предпосылки к долгосрочному росту депозитов.

Исходя из вышеизложенного, тема курсовой работы является актуальной.

Целью написания данной курсовой работы является: изучение развития системы гарантирования (страхования) вкладов в РК. Исследование деятельности на рынке депозитов физических лиц проводилось на примере АО «Forte Bank», как участника системы гарантирования вкладов РК.

Для достижения поставленной цели в работе ставились следующие задачи:

1) изучить теоретические основы формирования системы гарантирования (страхования) вкладов РК.

2) провести анализ депозитной политики и депозитной базы физических лиц на примере АО «Forte Bank»

3) предложить пути совершенствования и перспективы развития системы гарантирования вкладов в РК.

Объектом исследования является АО «Forte Bank».

Предмет исследования - вклады (депозиты) физических лиц АО «Forte Bank», как участника системы гарантирования вкладов РК.

При выполнении курсовой работы использованы следующие методы: анализа, наблюдений, статистической обработки финансовой информации; сравнительного финансово-экономического анализа, системного анализа. Методологическую и теоретическую основы работы исследования составляют труды экономистов: О. И. Лаврушина, А. Ю. Симановского, Ю. А. Соколова, И. А. Амосова, A. A. Козлова, Ажне. Б, Филиппе. Ж, затрагивающие отдельные вопросы функционирования банковской системы и организации системы страхования вкладов в зарубежных странах.

Информационной базой послужили: законодательные акты, статистические данные основных финансовых показателей АО "ForteBank", данные депозитной базы АО «Forte Bank», а также Отчетность АО «Forte Bank» за 2017, 2018 гг, годовой отчет АО «Казахстанский фонд гарантирования депозитов».

Курсовая работа состоит из введения, трёх разделов и заключения. В первом разделе излагаются теоретические основы формирования системы гарантирования (страхования) вкладов РК, а также цель, основные функций, стратегические задачи и участники АО «Казахстанский фонд гарантирования депозитов». Во втором разделе проводится общий анализ финансовой деятельности банка, анализ депозитной базы физических лиц, а также оценка деятельности АО «Forte Bank», как участника фонда гарантирования депозитов. В третьем разделе предлагаются перспективы развития системы гарантирования вкладов, разрабатываются предложения по совершенствованию привлечения денежных средств в депозиты. В заключении излагаются выводы и предложения по результатам исследования, указываются положительные и отрицательные стороны. Так же в курсовой представлен список использованной литературы, и приложения.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ СИСТЕМЫ ГАРАНТИРОВАНИЯ (СТРАХОВАНИЯ) ВКЛАДОВ РК.

1. 1 Нормативно-правовые основы формирования системы гарантирования вкладов в Казахстане.

В мае 1999 года на первом Конгрессе финансистов Казахстана Президент республики Нурсултан Назарбаев первой из неотложных мер, необходимых для повышения доверия населения к отечественной финансовой системе, назвал разработку и запуск механизма коллективного страхования депозитов. Необходимость этого решения была обусловлена последствиями российского кризиса 1998 года. В мировой практике система страхования депозитов существует во всех экономически развитых странах. Уже в ноябре того же года был создан Казахстанский фонд гарантирования (страхования) вкладов. Учредителем Фонда выступил Национальный Банк РК, который внес в уставной капитал Фонда 1 млрд. тенге.

Акционерное общество «Казахстанский фонд гарантирования депозитов» учрежден постановлением Правления Национального Банка РК от 15 ноября 1999 года №393 «О создании закрытого акционерного общества «Казахстанский фонд гарантирования (страхования) вкладов физических лиц». 24 сентября 2010 года наименование фонда было изменено на «Казахстанский фонд гарантирования депозитов» в силу принятого Единственным акционером решения. Необходимо подчеркнуть, что Фонд является некоммерческой организацией.

Вопросы гарантирования депозитов регулируются Законом Республики Казахстан «Об обязательном гарантировании депозитов, размещенных в банках второго уровня РК» и Законом РК «О банках и банковской деятельности».

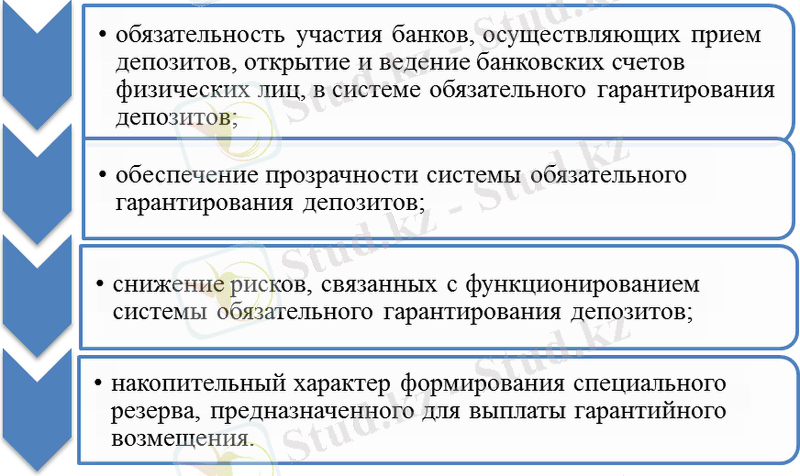

Основные принципы системы обязательного гарантирования депозитов представлены на рисунке 1:

Рисунок 1. Принципы системы гарантирования вкладов.

Основными задачами организации, осуществляющей обязательное гарантирование депозитов, являются:

1) участие в обеспечении стабильности финансовой системы;

2) защита прав и законных интересов депозиторов гарантируемых депозитов в случае принудительной ликвидации банка-участника.

С начала своей деятельности Фонд осуществил выплату гарантийного возмещения вкладчиков трех банков: ЗАО «Комир-банк», АО «Наурыз банк Казахстан» и АО «Валют-Транзит банк», которые были принудительно ликвидированы за систематическое нарушение банковского законодательства в 2002, 2005 и 2007 годах, соответственно. Всего около 70 тысяч вкладчиков ликвидированных банков оперативно получили компенсацию по своим депозитам в общей сумме около 15 миллиардов тенге.

Объектами обязательного гарантирования депозитов являются обязательства банка-участника по возврату в случае его принудительной ликвидации депозитов физических лиц в тенге и иностранной валюте без начисленного по ним вознаграждения, находящихся на банковских счетах и удостоверенных договорами банковского счета и (или) банковского вклада и (или) вкладными документами.

Фонд наделен следующими основными полномочиями в соответствии с Законом, которые представлены на рисунке 2:

Рисунок 2. Основные полномочия Фонда

Фонд в соответствий с Законом обязан: определить условия Договора присоединения, контролировать полноту и своевременность уплаты взносов банков - участников, производить выплату гарантийного возмещения депозиторам принудительно ликвидируемого банка - участника системы гарантирования депозитов, извещать уполномоченный орган о фактах нарушения банками-участниками законодательства Республики Казахстан об обязательном гарантировании депозитов.

Так же фонд вправе: требовать уплаты взносов банками - участниками системы гарантирования депозитов, получать от уполномоченного органа информацию, необходимую для обеспечения функционирования системы обязательного гарантирования депозитов, включая информацию о финансовом состоянии банков-участников. Требовать своевременного представления от ликвидационной комиссии банка списка держателей депозитов, являющихся объектом гарантии, а также расчетов по сумме гарантийного возмещения по гарантируемым депозитам, ходатайствовать перед уполномоченным органом о применении к банку-участнику мер воздействия и санкций в случае нарушения требований законодательства РК об обязательном гарантировании депозитов.

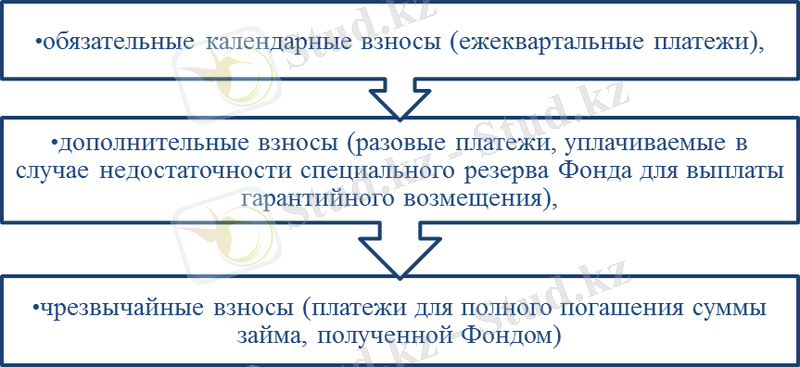

Для целей Закона о гарантировании депозитов, под договором присоединения понимается договор присоединения банка к системе обязательного гарантирования депозитов, условия которого определяются Фондом и являются стандартными для всех банков, вступающих в систему гарантирования депозитов. В соответствии с Законом о гарантировании депозитов и Договором присоединения, банки - участники системы гарантирования депозитов уплачивают следующие взносы, которые представлены на рисунке 3:

Рисунок 3. Взносы банков-участников СГД.

Для осуществления деятельности по защите интересов вкладчиков банков - участников системы гарантирования депозитов, предусмотренной Законом о гарантировании депозитов, Фонд формирует специальный резерв в пределах и за счет: расходов Фонда в пределах 70% размера его уставного капитала, взносов банков-участников, неустойки, примененной к банкам-участникам за неисполнение или ненадлежащее исполнение обязательств по Договору присоединения, денег, полученных в порядке удовлетворения принудительно ликвидируемым банком-участником требований Фонда по суммам выплаченного (выплачиваемого) гарантийного возмещения, дохода от размещения активов специального резерва Фонда, дохода от размещения собственных активов Фонда, уменьшенного на сумму расходов и отчислений в порядке, предусмотренном его уставом.

Целевой размер специального резерва Фонда составляет не менее 5% от суммы всех гарантируемых депозитов в банках-участниках. Специальный резерв Фонда может быть использован только для выплаты гарантийного возмещения и восполнения разницы между размером имущества банка и размером обязательств по гарантируемым депозитам, передаваемым другому (другим) банку (банкам) .

1. 2 Цель, основные функций, стратегические задачи, и участники АО «Казахстанский фонд гарантирования депозитов»

Целью системы обязательного гарантирования депозитов является: обеспечение стабильности финансовой системы Казахстана, в том числе поддержание доверия к банковской системе путем выплаты гарантийного возмещения вкладчикам в случае принудительной ликвидации банка-участника.

Миссия и стратегия развития: Быть эффективным участником в обеспечении стабильности финансовой системы и защите прав и законных интересов депозиторов банков второго уровня Республики Казахстан.

Основные функции фонда гарантирования депозитов представлены на рисунке 4:

Рисунок 4. Функции фонда гарантирования депозитов

Основные задачи фонда гарантирования депозитов отражены на рисунке 5.

Рисунок 5. Основные задачи фонда.

Фонд призван оказывать максимальное содействие Национальному Банку Республики Казахстан, оперативно решать вопросы в области обеспечения общественного доверия к банковской системе. Бакыт Когулов является Председателем АО «Казахстанский фонд гарантирования депозитов».

К стратегическим задачам Фонда относятся: реализация концепции развития финансового сектора до 2030 года посредством совершенствования законодательства в области обязательного гарантирования депозитов, в том числе в части законодательного закрепления за Фондом функции по ликвидации и урегулированию несостоятельности проблемных банков. Обеспечение операционной готовности Фонда к исполнению своих основных функций по своевременной и корректной выплате гарантийного возмещения вкладчикам - физическим лицам в случае принудительной ликвидации банка. Совершенствование механизмов пополнения специального резерва для выплаты, повышения финансовой устойчивости фонда гарантирования депозитов. Проработка вопроса внедрения интегрированной системы защиты прав потребителей финансовых услуг, предусматривающей гарантии по депозитам, а также отдельным видам страхования (Integrated Protection Scheme) . Распространение гарантии на текущие счета отдельных категорий юридических лиц (социально-значимые группы малого бизнеса) . Усиление анализа рисков и контроля деятельности Фонда, усиление работы, направленной на повышение осведомленности клиентов банков и улучшение понимания принципов обязательного гарантирования депозитов.

Ниже на рисунке 6 представлен SWOT анализ деятельности АО «Казахстанский фонд гарантирования депозитов» определены его сильные и слабые стороны, а также возможности и угрозы.

S - СИЛЬНЫЕ СТОРОНЫ

1. Наличие опыта участия в процедурах принудительной ликвидации банков.

2. Участие НБРК в деятельности Фонда (акционер, совет директоров), что, в свою очередь, позволяет Фонду косвенно участвовать в принятии решений в отношении проблемных банков.

3. Законодательно закреплены широкие задачи системы обязательного гарантирования депозитов.

4. Обязательное участие банков второго уровня в СГД.

5. Наличие методики определения целевого уровня и размера специального резерва Фонда.

6. Широкое разнообразие используемых каналов информационно-разъяснительной деятельности для различных целевых аудиторий.

7. Консервативная инвестиционная стратегия, предусматривающая инвестирование активов Фонда только в низкорисковые финансовые инструменты.

8. Доступ для установления соответствия баз данных по учету гарантированных депозитов в банках-участниках требованиям Фонда.

1. Ограниченное участие в процедурах принудительной ликвидации банков.

2. Отсутствие комплексного доступа к сведениям по депозитам, в связи с отнесением их к объекту банковской тайны.

3. Не урегулирован механизм действий в период чрезвычайных ситуаций (системного кризиса) .

4. Не урегулированы механизмы по применению методов оздоровления и урегулирования несостоятельности проблемных банков (стабилизационный банк, P&A и т. д. ) .

5. Невозможность моментальной реализации финансовых инструментов Фонда на выгодных условиях.

6. Ограничения в использовании средств специального резерва.

1. Возможность увеличения перечня финансовых инструментов, разрешенных для инвестирования, с целью увеличения доходности инвестиционных портфелей Фонда.

2. Передача Фонду функций по осуществлению процедур урегулирования несостоятельных банков.

3. Выработка предложений по внедрению передовых процедур для ликвидации и эффективной реструктуризации обязательств проблемных банков на основании международной практики.

4. Определение в банках-участниках качества ведения базы данных по учету гарантированных депозитов посредством собственного программного обеспечения Фонда.

1. Колебания курса иностранных валют, в которых номинированы валютные активы фонда, которые могут повлечь за собой убытки в связи с отрицательной курсовой разницей.

2. Неготовность АО «Казпочта» к выплате гарантийного возмещения в случае несостоятельности конкурса по выбору банка-агента.

3. Риски по ликвидаций БВУ

Рисунок 6. SWOT анализ деятельности КФГД

В системе гарантирования депозитов в обязательном порядке участвуют все банки, имеющие лицензию Национального банка Республики Казахстан на прием депозитов, открытие и ведение счетов клиентов - физических лиц, за исключением исламских банков. Ваш депозит гарантируется вне зависимости от ставки вознаграждения или других условий вашего депозитного договора.

Банки - участники системы гарантирования депозитов представлены в виде кластера на рисунке 7.

Рисунок 7. Банки - участники системы гарантирования депозитов

Банк-участник системы гарантирования депозитов в соответствий с Законом вправе: получать от организации, осуществляющей обязательное гарантирование депозитов, сведения по ставкам взносов и срокам их уплаты, а также иные сведения по вопросам обязательного гарантирования депозитов, не содержащие информации, составляющей банковскую и иную охраняемую законом тайну. Участвовать в конкурсе по выбору банка-агента.

Банку-участнику необходимо: своевременно и в полном объеме уплачивать взносы в соответствии с настоящим Законом. Информировать клиентов о своем участии в системе обязательного гарантирования депозитов с указанием номера и даты выдачи свидетельства банка-участника, а также об условиях выплаты гарантийного возмещения. Уведомить организацию, осуществляющую обязательное гарантирование депозитов, о возникновении ситуации, влекущей невозможность полного и своевременного исполнения обязательств по возврату гарантируемых депозитов, в течение пяти календарных дней с момента возникновения такой ситуации. Соблюдать условия договора присоединения.

Ликвидационная комиссия банка-участника обязана в течение 7 рабочих дней со дня вступления в законную силу решения суда о принудительной ликвидации банка-участника представить организации, осуществляющей обязательное гарантирование депозитов, список депозиторов по гарантируемым депозитам, а также расчет гарантийного возмещения по гарантируемым депозитам, составленные на день вступления в законную силу указанного решения суда.

Требования к банку - агенту для расчетов с вкладчиками представлены на рисунке 8:

Рисунок 8. Схема «Критерий к банку»

Банку-агенту необходимо соблюдать вышеперечисленные требования для осуществления расчетов с вкладчиками системы гарантирования депозитов, в случае принудительной ликвидаций.

1. 3 Условия гарантирования и выплаты депозитов физических лиц.

Открывая депозиты в банках второго уровня, казахстанцы уверены в их сохранности: в стране действует государственная система гарантирования. За время своего существования, с 1999 года, система подтвердила свою надежность. С 1 октября система стала более дифференцирована.

АО «Казахстанский фонд гарантирования депозитов» (далее - КФГД), единственным акционером и учредителем, которого является Национальный Банк Республики Казахстан, выплачивает вкладчикам - физическим лицам возмещение по их банковским депозитам в пределах максимальной суммы государственной гарантии в случае, если деятельность банка будет прекращена по решению суда.

Гарантия распространяется на депозиты в национальной и иностранной валютах. Гарантируются деньги физических лиц, включая индивидуальных предпринимателей, без образования юридического лица в национальной и иностранной валютах, независимо от их гражданства, находящиеся на счетах и вкладах банков, в том числе: срочные депозиты, депозиты до востребования, условные депозиты; деньги на текущих счетах и платежных картах.

Для более подробной информаций о гарантиях по депозитам на сайте КФГД представлена «Памятка для вкладчиков» в которой отражены все необходимые данные о гарантиях по вкладам. На рисунке 9 представлен сайт Фонда.

Рисунок 9. Сайт АО «Казахстанский фонд гарантирования депозитов» Памятка для вкладчиков

Государственная гарантия по всем депозитам и банковским счетам на одного вкладчика в каждом из банков составляет:

до 15 миллионов тенге - по сберегательным депозитам в национальной валюте,

до 10 миллионов тенге - по депозитам в национальной валюте,

до 5 миллионов тенге - по депозитам в иностранной валюте (в эквиваленте, по курсу обмена валют, установленному на дату вступления в законную силу решения суда о принудительной ликвидации банка-участника) .

При наличии у вкладчика 2-х и более депозитов, размещенных в одном банке одновременно как в тенге, так и в иностранной валюте выплачивается гарантийное возмещение до 15 миллионов тенге.

Гарантийное возмещение - это совокупная сумма денег, которую КФГД выплачивает определенному вкладчику в случае принудительной ликвидации банка. В соответствии с Законом РК «Об обязательном гарантировании депозитов, размещенных в банках второго уровня Республики Казахстан» вкладчик получает гарантийное возмещение в сумме остатка по депозиту без начисленного вознаграждения, не превышающую сумму максимальной государственной гарантии на каждого вкладчика по каждому банку в отдельности.

Если договором банковского вклада предусмотрена капитализация, т. е. вознаграждение (проценты) добавляется к основной сумме вклада, в данном случае гарантированию подлежит вся сумма вклада в пределах максимальной суммы государственной гарантии. Если вкладчик открыл банковский счет в иностранной валюте, то в случае принудительной ликвидации банка Фонд выплатит ему гарантийное возмещение в тенге по рыночному курсу обмена валют на дату вступления в законную силу решения суда о принудительной ликвидации данного банка.

Если баланс Вашего депозита превышает гарантируемую сумму, то КФГД выплатит возмещение в пределах максимальной суммы возмещения. После того, как вкладчик получил возмещение от КФГД, остаток сверх этой суммы возмещает ликвидационная комиссия принудительно ликвидируемого банка в порядке очередности, установленной законодательством.

Согласно банковскому законодательству, государственная гарантия на вознаграждение не распространяется, то есть оно возмещается ликвидационной комиссией принудительно ликвидируемого банка. По законодательству и в общепринятой банковской практике, если договором банковского вклада предусмотрена капитализация вознаграждения, то капитализированное вознаграждение прибавляется к балансу депозита и становится объектом гарантии.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда