Механизмы привлечения инвестиций как фактор устойчивого развития реального сектора экономики Республики Казахстан

Механизм привлечения инвестиций как фактор устойчивости реального сектора экономики Республики Казахстан

Содержание

Введение

Глава 1. Теоретические концепции привлечения инвестиций

1. 1. Понятие и сущность инвестиции, инвестиционного процесса

1. 2. Классификация инвестиций и субъектов инвестиционной деятельности

1. 3. Механизмы инвестиционного обеспечения реального сектора экономики

1. 4. Теоретический обзор исследование, направленные на изучение взаимодействие и влияние инвестиции на экономический рост

Глава 2. Анализ влияния механизмов привлечения инвестиций на устойчивое развитие реального сектора экономики РК.

2. 1. Анализ функционирования существующих механизмов, обеспечивающие финансированием экономики РК.

2. 2. Анализ эффективности функционирование инвестиционной политики РК по привлечение внутренних и прямых иностранных инвестиций в реальный сектор экономики

2. 3. Оценка влияния инвестиционного климата на устойчивое развитие реального сектора экономики РК.

Глава 3. Совершенствование механизма привлечения инвестиции как фактор повышения устойчивости реального сектора экономики РК

3. 1. Моделирование влияния прямых иностранных инвестиций на устойчивое развитие реального сектора экономики Казахстана.

3. 1. Особенности привлечения инвестиций в развитие реального сектора экономики РК

3. 3. Оптимизация механизма привлечения инвестиций в реальный сектор экономики РК

3. 2. Перспективы устойчивого развития реального сектора экономики РК

Заключение

Приложения.

Введение

Инвестиции играют важнейшую роль в устойчивости и наращивании экономического потенциала страны. Инвестиционные ресурсы распределяются между регионами крайне неравномерно, в основном концентрируясь в крупных городах и богатых природными ресурсами регионах. Остальные регионы и большая часть перерабатывающих отраслей Казахстана не имеют возможности использовать инвестиционный потенциал. По данным ОЭСР, « Инвестиции запускают технологические переливы, способствуют формированию человеческого капитала, способствуют интеграции международной торговли, помогают создать более конкурентную бизнес-среду и ускоряют развитие предприятий» [1] . Республика Казахстан, как и другие страны, активно вовлеченные в процесс экономической интеграции, является одной из крупнейших экономик-реципиентов прямых иностранных инвестиций на территории СНГ. Для нашей страны привлечение зарубежного капитала является объективной потребностью. Республика Казахстан ставит перед собой амбициозную цель: войти в число 30 самых развитых стран мира, для чего правительством принимаются комплексные меры по развитию экономики страны. Ключевое место среди них занимают кардинальные реформы в сфере инвестиционной политики, которые коснулись практически всех аспектов деятельности инвесторов.

Эффективность функционирования механизмов привлечения инвестиций является важнейшим фактором, обеспечивающим роста и устойчивости реальный сектор экономики Казахстана. Именно поэтому тема механизм привлечения инвестиций как фактор устойчивости реального сектора экономики является очень актуальной.

Поэтому первостепенное значение приобретает анализ механизмов и инструментов привлечения инвестиций, достоверная оценка и решение проблем реальных возможностей их привлечения в экономику страны. Данный вопрос очень многогранен и обширен, поэтому подробно осветить в рамках одной дипломной работы весь спектр проблем, связанных с этой темой, не представляется возможным. В связи с этим, логической задачей данной работы является проведение обобщенного анализа механизмов и инструментов привлечения инвестиций на примере привлечения иностранных и иных инвестиций в экономику Республики Казахстана в целом.

Теоретическим базисом являются основы экономической теории; научные труды казахстанских и зарубежных авторов в сфере привлечение инвестиции; законы, постановления и стратегии Республики Казахстан; статистические сборники Всемирного Банка, Конференции ООН по торговле и развитию (UNCTAD) ; Индекс глобальной конкурентоспособности Всемирного Экономического Форума; рейтинг «Ведение бизнеса» Всемирного банка и др. Уровень изученности эффективности механизмов привлечения инвестиций в национальную экономику довольно высок, поскольку в разное время исследованием в рамках данной темы занимались такие известные зарубежные ученые, как П. Р. Кругмана, Диксон, Босвел, Кентор, Солоу, Ростоу, А. Смита, Ф. Кенэ, Д. Рикардо, A. Кульмана, Дж. М. Кейнс, А. Мертенса, Даннинг, Альфаро, Д. Стиглиц, В. М. Круглякова, а также другие экономисты, научные труды которых были использованы в процессе написания дипломной работы. Однако научных трудов применительно к казахстанскому рынку немного.

В связи с многогранностью и сложностью изучаемой проблемы использовался системный методологический подход в сочетании различных методов научно - экономических исследований, таких как аналитический, графический, экономико-математический методы.

Научная новизна и теоретическая значимость данной работы состоит в комплексном анализе сложившейся в инвестиционном пространстве ситуации посредством анализа статистических данных, а также, на основе анализа нормативно-правовой базы даны практические рекомендации по обеспечению наиболее привлекательной инвестиционной среды в Казахстане.

Практическая значимость данной работы заключается в ее потенциальном применении Министерством национальной экономики Республики Казахстан и руководителями финансовых центров Казахстана в качестве ценного, аналитического материала для дальнейшей разработки комплексной политики повышения инвестиционной привлекательности Казахстана.

Предметом исследования данной работы являются механизмы привлечения инвестиций в реальный сектор экономики Казахстана.

Цель выпускной квалификационной работы - выявить особенности функционирования существующих механизмов привлечения инвестиций и оценить проблемы, мешающие эффективной работе этих механизмов и определение путей совершенствования привлечения иностранных и внутренних инвестиций в экономику Казахстана.

В соответствии с этой целью были поставлены следующие задачи:

- Определить сущность инвестиции и инвестиционного процесса, классифицировать механизмы привлечения инвестиций;

- Рассмотреть существующие проблемы инвестиционного климата Республики Казахстана;

- Оценить эффективность функционирования механизмов привлечения инвестиций;

- Оценить перспективы привлечения инвестиций в экономику страны и разработать ряд рекомендации по механизмов привлечения инвестиций.

Структура дипломной работы включает: введение, три главы, заключение, список использованной литературы и приложения.

Глава 1. Теоретические концепции привлечения инвестиций.

- Понятие и сущность инвестиции, инвестиционного процесса

Центром экономической системы является реальный сектор экономики. В общем, наиболее абстрагированном виде, её основой выступает деятельность по производству товаров и услуг. Устойчивое экономический рост обеспечивается при условии расширенного воспроизводства, которое предполагает не только увеличение объема производства экономических благ, но и их диверсификацию в соответствии с жизненным циклом конкретных продуктов, уровнем развития технологии и состоянием спроса на каждом конкретном рынке благ. Обеспечение такого расширенного воспроизводства осуществляется посредством «инвестиций».

Среди представителей экономической теории и в практиках современных экономистов нет единого подхода к определению инвестиций. Это связано с многогранностью самой категории, различными видами и формами инвестиций и существенным изменением содержания инвестиций по мере эволюции экономической теории. Дословно «инвестиции» можно перевести от латинского слова «invest» как «вкладывать», т. е. это капиталовложения. На ранних этапах категория инвестиции тесно связана с трактовкой капитала.

Научные подходы к трактовке инвестирования рассматривались еще в XV веке в работах ранних и поздних меркантилистов. Представители раннего меркантилизма обращали внимание на большую прибыльность капиталовложений в сферу производства по сравнению со сферой обращения. У физиократов инвестиции представляли собой средства производства, а формировались они исключительно в результате сельскохозяйственной деятельности. Ф. Кенэ в работе «Экономическая таблица» впервые разделил инвестиции на первоначальные и ежегодные. В работах А. Смита категория инвестиций не представлена, но рассмотрена трактовка капитала как благ, способных приносить доход, а так же как запас готовой продукции, который используется для получения дохода в период от начала производственного процесса до выпуска продукции. В трудах Д. Рикардо инвестиции − это некоторая часть накопленных средств, направленная на расширенное воспроизводство, которая обеспечит рост прибыли.

К. Маркс продолжил анализ сущности инвестиций с функциональной точки зрения. В отличие от физиократов, делающих акцент на отрасли (сельское хозяйство − единственная производительная отрасль), или А. Смита, обращавшего внимание на сферу производства.

К. Маркс разграничивал, прежде всего, инвестиции в постоянный (средства производства) и переменный (рабочая сила) капитал [5] . Вложение полученной в предыдущем производственном цикле прибавочной стоимости в постоянный капитал выступает основой для инвестирования в переменный капитал. Это обеспечивает увеличение авансированной величины за счет средства производства и является необходимым условием инвестиций в переменный капитал (рабочую силу), который и обеспечивает непосредственный прирост авансированной стоимости. По К. Марксу, первоначальный капитал продолжает воспроизводить себя и производить прибавочную стоимость и то же самое можно сказать о каждом накопленном капитале в его отношении к созданному им добавочному продукту [5] . Следовательно, инвестиции − это форма и способ воспроизводства капиталистических общественных отношений в целом.

Глубокий анализ инвестиций и их роли в экономической системе провел Дж. М. Кейнс в работе «Общая теория занятости, процента и денег». Под текущими инвестициями подразумевается текущий прирост ценности капитального имущества в результате производственной деятельности данного периода. Текущие инвестиции равны сбережению. Ведь это и есть та часть дохода за данный период, которая не была использована для потребления. Хотя общая сумма сбережений представляет собой совокупный результат действия множества отдельных потребителей, а величина инвестиций − совокупный результат действия индивидуальных предпринимателей, эти две величины должны быть равны между собой, поскольку каждая из них равна превышению дохода над потреблением [3] . Инвестиции по Кейнсу являются одним из основных инструментов макроэкономического регулирования.

У Н. Мэнкью предполагает: «инвестиции - расходы на приобретение капитального оборудования, машин, недвижимости; приобретение товаров, которые должны в будущем произвести больше товаров и услуг»

Экономика нуждается в притоке средств для создания новых и модернизации действующих производств, освоения новой техники и технологий для насыщения потребительского рынка востребованными товарами и услугами, получения дохода, а в итоге, для реализации социальных целей развития общества. В качестве таких средств, как правило, рассматриваются денежные ресурсы, банковские вклады и паи, акции, технологии, машины, оборудование, патенты, лицензии, в том числе на товарные знаки, кредиты, а так же имущественные и неимущественные права, включая интеллектуальную и производственную собственность. Все эти средства, оцениваемые в стоимостной форме, составляют основное содержание инвестиций [10] .

Подходы к определению категории инвестиции и выделению её сущности зависят от научной школы автора и его отношения к субъектам воспроизводственного процесса. Рассмотрим некоторые современные трактовки инвестиций российских ученых.

Ю. И. Трещевский и В. М. Круглякова определяют двойственную природу инвестиций на макроуровне. Генетически они − процесс превращения общественного продукта в капитал. В развитой, самовоспроизводящейся форме инвестиции − фаза в кругообороте капитала, определяющая векторы его трансформации [8] .

В работе С. В. Недосекина под инвестициями в общем смысле понимаются финансовые вложения на долгосрочную перспективу с высоким уровнем риска невозврата. Данный аспект является ключевым отличием инвестиционных вложений от кредита. Субъектами инвестиций может быть государство, физические лица, организации [7] .

Д. Л. Коваленко в работе «Управление прединвестиционными затратами» уточняет, что существует большое количество определений инвестиций, в которых общими являются следующие моменты:

- инвестиции всегда подразумевают значительные финансовые вложения;

- отдача от инвестиций может быть получена в течение некоторого количества лет в будущем;

- оценка результатов обязательно должна учитывать показатели неопределенности и риска, так как результат инвестиционной деятельности, как правило, трудно предсказуем [9] .

Проведенный анализ научных публикаций позволяет определить инвестиции как вложение капитала на определенный срок в воспроизводственный процесс непосредственно или опосредованно через финансовые инструменты с целью получения экономической выгоды или иных эффектов.

Инвестиции осуществляют для решения социальных и экономических задач [6] :

- расширение и развитие производства в целях обеспечения роста доходов и стабильного функционирования предприятия в будущем;

- своевременное обновление основных производственных фондов экономического субъекта, недопущение их чрезмерного морального и физического износа;

- повышение технического уровня производства посредством внедрения новых технологий и разработок;

- повышение качества и обеспечение конкурентоспособности продукции и т. д.

Кроме рассмотрения сущности инвестиций как экономической категории, необходимо изучить их юридическую трактовку.

Что касается юридическому трактовку понимания инвестиции, то в Казахстане 8 января 2003 года был принят новый Закон РК №373-II «Об инвестициях», регулирующий все инвестиционные процессы в республике на сегодняшний день, который, с одной стороны, отменил действие законов, разделявших регулирование внутренних и иностранных, в том числе прямых, инвестиций в стране, и объединил их основные положения, с другой стороны. Согласно Закону инвестиции - все виды имущества (кроме товаров, предназначенных для личного потребления), включая предметы финансового лизинга с момента заключения договора лизинга, а также права на них, вкладываемые инвестором в уставный капитал юридического лица или увеличение фиксированных активов, используемых для предпринимательской деятельности, а также для реализации проекта государственно-частного партнерства, в том числе концессионного проекта [4] .

Следствием такого разнообразия определений инвестиций и подходов к выявлению их сущности являются различные классификации инвестиций. Сущность и значение инвестиций в современной экономике отражают выполняемые ими функции на микро и макроуровнях. Особая роль инвестиций в современных условиях связана с мировыми глобализационными процессами, которые позволяют обеспечить ускоренное экономическое развитие путем внедрения новейших технологий и реализацию наиболее эффективных проектов, пользуясь иностранным опытом и разработками. Инвестирование позволяет максимально реализовывать экономический и социальный потенциал за счет привлечения необходимого капитала.

Огромное количество экономистов в различные века задавалось вопросом экономического роста, принципов функционирования экономики, и, как следствие, функциями капитала, инвестиций и их роли в экономическом развитии. Для рассмотрения механизмов привлечения инвестиций необходимо рассмотреть саму сущность инвестиционного процесса.

Главная цель инвестиционного процесса - это вложение капитала в наиболее привлекательные объекты с целью получения максимальной прибыли или достижения социального, либо какого-то иного полезного для инвестора эффекта. Сегодня многим исследователям инвестиционный процесс представляется в виде неразрывного единства функционирования финансовых, трудовых, материально-технических и инновационных ресурсов. К инвестиционной деятельности относятся инвестиционно-строительные процессы. Без них немыслимо воспроизводство основных фондов (новое строительство, техническое, перевооружение, расширение предприятий, увеличение мощностей) .

В состав инвестиционной сферы включаются:

̶ сфера капитального строительства. Эта сфера объединяет деятельность заказчиков-инвесторов, подрядчиков, проектировщиков, поставщиков оборудования, граждан по индивидуальному кооперативному жилищному строительству;

̶ инновационная сфера, где реализуются научно-техническая продукция и интеллектуальный потенциал;

̶ обращения финансового капитала (ценных бумаг и др. ) ;

̶ сфера реализации имущественных прав субъектов инвестиционной деятельности [39] .

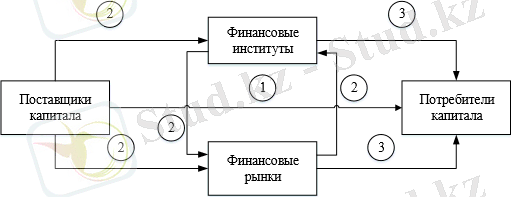

Организация инвестиционного процесса предполагает наличие его участников и связей между ними, показывающих, от кого и к кому поступает капитал (схема 1) .

Схема 1 - Механизм инвестиционного процесса: 1 - прямая сделка; 2 - предложение (привлечение) капитала. [22]

Прямые сделки между поставщиком капитала (инвестором) и его потребителем (заемщиком) являются атрибутом отсталой экономики. В рыночных условиях хозяйствования двуединую задачу привлечения и размещения капитала берут на себя посредники - финансовые институты и финансовые рынки. Поставщиками и потребителями капитала при этом выступают государство; организации и физические лица будут являться основными участники инвестиционного процесса.

Функции инвестиционного процесса:

- исследование внешней инвестиционной среды: изучение правовых условий инвестиционной деятельности; анализ текущей конъюнктуры инвестиционного рынка и факторов, ее определяющих;

- разработка стратегических направлений инвестиционной деятельности предприятия;

- оценка инвестиционной привлекательности отдельных инвестиционных проектов и отбор наиболее эффективных;

- текущее планирование и оперативное управление реализацией отдельных инвестиционных проектов;

- организация мониторинга реализации инвестиционных проектов:

- определение периодичности сбора и анализа информации;

- выявление причины отклонение параметров реализации инвестиционных проектов от рассчитанных значений;

- подготовка решений о выходе из инвестиционных проектов и реинвестировании капитала в случае снижения ожидаемой эффективности проектов, изменения финансового состояния предприятия; конъюнктуры инвестиционного рынка и по другим причинам [30] .

Технология управления инвестиционным процессом включает:

- мониторинг инвестиционного климата региона и отдельных предприятий;

- оценку инвестиционного климата отраслей и предприятий;

- разработку стратегии инвестирования и инвестиционной деятельности предприятия в различных регионах;

- экономическое регулирование рынка инвестиций;

- оценку влияния инвестиций на финансовые потоки организации

Подводя итог, можно сказать, что инвестиционный процесс - это совокупное движение инвестиций различных форм и уровней. Осуществление инвестиционного процесса в экономике любого типа предполагает наличие ряда условий, основными из которых являются: достаточный для инвестиционной сферы ресурсный потенциал; наличие экономических субъектов, способных обеспечить инвестиционный процесс в необходимых масштабах; механизм трансформации инвестиционных ресурсов в объекты инвестиционной деятельности.

1. 2. Классификация инвестиций и субъектов инвестиционной деятельности

Инвестиции могут быть классифицированы с использованием различных критериев. Наиболее важными представляются следующие классификации:

Таблица 1. Классификация инвестиций

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда