Модели и методы анализа финансовой деятельности строительного предприятия на примере ТОО Бак-Жай

Казахский Национальный Университет имени аль-Фараби

Высшая школа экономики и бизнеса

Кафедра экономики

ОТЧЕТ

о прохождении производственной практики

ТОО "Бак - Жай"

магистранта

Высшей школы экономики и бизнеса

специальность Экономика

Курманжанова Айгерим

Руководитель практики от университета

д. э. н., профессор Дуламбаева Раушан Тлегеновна

“__ ” 2013 г.

Руководитель практики от организации

Главный бухгалтер Жунисова К. О.

“__ ” 2013 г.

Алматы, 2013

Содержание:

Введение

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств.

В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Конечные результаты деятельности предприятия интересуют не только работников самого предприятия, но и его партнеров по экономической деятельности, государственные, финансовые, налоговые органы.

Все это предопределяет важность проведения финансового анализа предприятия и повышает роль такого анализа в экономическом процессе. Финансовый анализ является непременным элементом как финансового менеджмента на предприятии, так и его экономических взаимоотношений с партнерами, финансово-кредитной системой. [1]

Строительство представляет собой отдельную самостоятельную отрасль экономики страны, которая предназначена для ввода в действие новых, а так же реконструкции, расширения ремонта и технического перевооружения действующих объектов производственного и непроизводственного назначения. Определяющая роль отрасли строительство заключается в создании условий для динамичного развития экономики страны.

Производственная практика проведена в ТОО "Бак - Жай" сферой деятельности которой является гражданское и промышленное строительство на территории Республики Казахстан, также имеющая государственную лицензию на проведение строительно - монтажных работ. Данная компания находится в г. Алматы, ул. Желтоксан 22/2.

Целью производственной практики является закрепление и применение полученных в процессе обучения теоретические знания на практике, развить расчетные навыки, овладеть элементами самостоятельности исследовательской работы.

Задачами производственной практики является:

Основными задачами производственной практики являются:

- углубленное изучение содержания магистерской работы на предприятии;

- изучение организационных структур и функций управления на уровне предприятия;

- ознакомление с организацией ТОО "Бак - Жай": структурой, уставом, основными функциями управленческих и производственных подразделений;

- анализ полученных результатов, фактических материалов, характеризующих производственную, финансовую, маркетинговую деятельность управления организацией;

- изучение опыта стратегического планирования развития предприятий (организаций), методы индикативного планирования организации предпринимательской деятельности на предприятии;

- самостоятельное выполнение отдельных расчетов, связанных с проведением анализа и планированием, составление должностных инструкций, положений об отделах, распорядков;

- непосредственное участие в текущей деятельности предприятия;

- изучение стиля руководства организацией, опыта проведения деловых совещаний, встреч, переговоров, составление договоров и контрактов;

- подбор необходимых материалов для написания подробного отчета о прохождении практики, в которой должен найти отражение опыт функционирования данной организации в условиях экономики Республики Казахстан.

В ходе подготовки данного отчета изучены исторические, теоретические разработки, статистические источники, официальные документы.

Структура отчета состоит из введения, двух основных глав, заключения и приложений.

Информационную базу составляют данные бухгалтерского баланса и отчетности предприятия, Устав ТОО "Бак - Жай", постановления Правительства, материалы, опубликованные в периодической и специальной литературе, внутренние документы предприятия.

1 Модели и методы анализа финансовой деятельности предприятий

1. 1 Назначение анализа финансовой деятельности предприятий

Финансовый анализ необходим для:

- выявления изменений показателей финансового состояния;

- выявления факторов, влияющих на финансовое состояние предприятия;

- оценки количественных и качественных изменений финансового состояния;

- оценки финансового положения предприятия на определенную дату;

- определения тенденций изменения финансового состояния предприятия.

Финансовый анализ необходим следующим группам его потребителей:

Менеджерам предприятий и, в первую очередь, финансовым менеджерам. Невозможно руководить предприятием и принимать хозяйственные решения, не зная его финансового состояния. Для менеджеров важным является: оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и полученных финансовых результатов.

Собственникам, в том числе акционерам. Им важно знать, каковы будут отдача от вложенных в предприятие средств, прибыльность и рентабельность предприятия, а также уровень экономического риска и возможность потери своих капиталов.

Кредиторам и инвесторам. Их интересует, какова возможность возврата выданных кредитов, а также возможность предприятия реализовать инвестиционную программу.

Поставщикам. Для них важна оценка оплаты за поставленную продукцию, выполненные услуги и работы.

Таким образом, в финансовом анализе нуждаются все участники экономического процесса. [1]

Финансовый анализ предприятия включает последовательное проведение следующих видов анализа:

Предварительную (общую) оценку финансового состояния предприятия и изменений его финансовых показателей за отчетный период;

Анализ платежеспособности и финансовой устойчивости предприятия;

Анализ кредитоспособности предприятия и ликвидности его баланса;

Анализ финансовых результатов предприятия;

Анализ оборачиваемости оборотных активов;

Оценку потенциального банкротства.

Предварительная оценка финансового состояния предприятия и изменений его показателей

Данный вид финансового анализа предназначен для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период. В целях проведения такого анализа рекомендуется составить сравнительный аналитический баланс, в который включаются основные агрегированные показатели бухгалтерского баланса.

Сравнительный аналитический баланс позволяет упростить работу по проведению горизонтального и вертикального анализа основных финансовых показателей предприятия. Горизонтальный анализ характеризует изменения показателей за отчетный период, а вертикальный - удельный вес показателей в общем итоге (валюте) баланса предприятия.

В целях углубления анализа финансовых показателей предприятия сравнительные аналитические таблицы могут составляться также для конкретных показателей, например, основных средств, запасов, денежных средств, расчетов и прочих активов и т. д. [2]

Анализ платежеспособности и финансовой устойчивости предприятия

Внешним проявлением финансовой устойчивости предприятия является его платежеспособность. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства. Платежеспособность предприятия можно выразить в виде следующего неравенства:

Д

М + Н, ( 1 )

М + Н, ( 1 )

где Д - дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и прочие активы.

Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками формирования.

Для анализа финансовой устойчивости необходимо рассчитать такой показатель как излишек или недостаток средств для формирования запасов и затрат, который рассчитывается как разница между величиной источников средств и величиной запасов. Поэтому для анализа прежде всего надо определить размеры источников средств, имеющихся у предприятия для формирования его запасов и затрат.

В целях характеристики источников средств для формирования запасов и затрат используются показатели, отражающие различную степень охвата видов источников. [1]

Для характеристики финансовой устойчивости предприятия используется также ряд финансовых коэффициентов.

Коэффициент автономии рассчитывается как отношение величины источника собственных средств (капитала) к итогу (валюте) баланса:

К

=

=

(2)

(2)

Нормальное ограничение (оптимальная величина) этого коэффициента оценивается на уровне 0, 5, т. е. К

0, 5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем больше эта доля, тем выше финансовая независимость (автономия) предприятия.

0, 5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем больше эта доля, тем выше финансовая независимость (автономия) предприятия.

Коэффициент соотношения заемных и собственных средств рассчитывается как отношение заемных и собственных средств:

. (3)

. (3)

Коэффициент обеспеченности собственными средствами рассчитывается как отношение величины собственных оборотных средств к величине запасов и затрат:

(4)

(4)

Коэффициент показывает наличие собственных оборотных средств, необходимых для финансовой устойчивости.

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к общей величине капитала:

(5)

(5)

Коэффициент финансирования рассчитывается как отношение собственных источников к заемным:

. (6)

. (6)

Анализ оборачиваемости оборотных активов включает анализ оборачиваемости:

- активов предприятия;

- дебиторской задолженности;

- товарно-материальных запасов.

При этом главное внимание уделяется расчету и анализу изменений следующих показателей:

- скорости оборота оборотных активов (т. е. количества оборотов активов за определенный период времени) ;

- периода оборота (т. е. срока возвращения предприятию вложенных в хозяйственную деятельность средств) .

Анализ оборачиваемости активов предприятия проводится на основе следующих показателей.

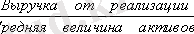

а) Оборачиваемость активов (скорость оборота) :

(7)

(7)

Этот показатель характеризует скорость оборота оборотных активов предприятия.

Средняя величина активов рассчитывается как средняя арифметическая величин активов на начало и конец периода, т. е. :

(8)

(8)

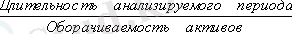

б) Продолжительность оборота:

(9)

(9)

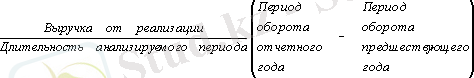

в) Привлечение (высвобождение) средств в оборот:

(10)

(10)

Этот показатель характеризует дополнительное привлечение (высвобождение) средств в оборот, вызванное замедлением (ускорением) оборачиваемости активов.

Анализ дебиторской задолженности. При этом используются следующие показатели:

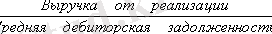

а) Оборачиваемость дебиторской задолженности:

(11)

(11)

Этот показатель характеризует кратность превышения выручки от реализации над средней дебиторской задолженностью.

б) Период погашения дебиторской задолженности:

(12)

(12)

Показатель характеризует сложившийся за период срок расчетов покупателей.

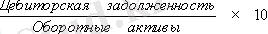

в) Доля дебиторской задолженности:

(13)

(13)

Показатель характеризует структуру оборотных активов.

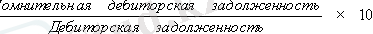

г) Доля сомнительной дебиторской задолженности:

(14)

(14)

Анализ оборачиваемости товарно-материальных запасов ведется на основе показателей.

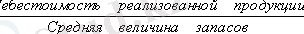

а) Оборачиваемость запасов

(15)

(15)

Показатель отражает скорость оборота товарно-материальных запасов.

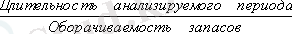

б) Срок хранения запасов:

(16)

(16)

Показатель характеризует длительность хранения запасов.

Таким образом, приведенные выше показатели дают определенную возможность охарактеризовать состояние активов и их динамичность.

Важнейшим показателем, отражающим конечные финансовые результаты деятельности предприятия, является рентабельность. Рентабельность характеризует прибыль, получаемую с каждого рубля средств, вложенных в предприятия, или иные финансовые операции.

Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предпринимателем хозяйственных и финансовых операций складывается система показателей рентабельности:

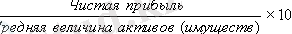

Рентабельность имущества (активов) предприятия

(17)

(17)

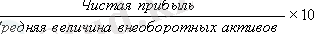

Рентабельность внеоборотных активов

(18)

(18)

Рентабельность оборотных активов

(19)

(19)

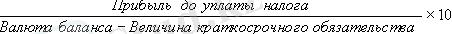

Рентабельность инвестиций

(20)

(20)

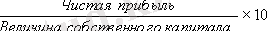

Рентабельность собственного капитала

(21)

(21)

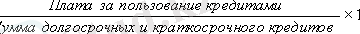

Рентабельность заемных средств

(22)

(22)

Плата за пользование кредитами включает: проценты за пользование кредитами; расходы по уплате процентов, возникающие у предприятия при расчетах с поставщиками; средства, перечисляемые в бюджет за несвоевременную уплату налогов.

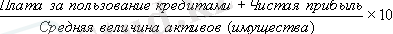

Рентабельность совокупного используемого капитала (вложений капитала)

(23)

(23)

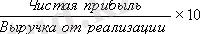

Рентабельность реализованной продукции

(24)

(24)

С помощью перечисленных выше показателей рентабельности можно проанализировать эффективность использования активов предприятия, т. е. финансовую отдачу от вложенных капиталов. [1]

1. 2 Методы и инструментарий финансового анализа

Практикой выработаны основные методы финансового анализа, среди которых можно выделить следующие:

- чтение бухгалтерской отчетности;

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- сравнительный (пространственный) анализ;

- факторный анализ;

- метод финансовых коэффициентов.

Чтение бухгалтерской отчетности - общее ознакомление с финансовым положением по данным баланса, приложений к нему и отчета о прибылях и убытках.

Чтение отчетности - необходимый этап, в ходе которого аналитик предварительно знакомится с объектом анализа. По данным отчетности он выясняет имущественное положение предприятия, характер его деятельности, состав и структуру активов и пассивов. В процессе чтения отчетности важно рассмотреть параметры разных отчетных форм в их взаимосвязи и взаимообусловленности. Так, изменения в активах целесообразно увязывать с объемом продаж. [2]

Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности с параметрами предыдущих периодов. Наиболее распространенными приемами горизонтального анализа являются:

- простое сравнение статей отчетности и изучение причин их резких изменений;

- анализ изменения статей отчетности по сравнению с колебаниями других статей.

При этом наибольшее внимание уделяют случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

Вертикальный (структурный) анализ осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Его можно проводить по исходной или агрегированной отчетности. Вертикальный анализ баланса позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам. [3]

Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

Трендовый анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т. е. осуществляют прогнозный анализ.

Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний-конкурентов.

Факторный анализ - это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез) . При прямом способе анализа результативный показатель разделяют на составные части, а при обратном - отдельные элементы соединяют в общий результативный показатель. [4]

Метод финансовых коэффициентов - расчет отношений данных бухгалтерской отчетности и определение взаимосвязей показателей. При проведении аналитической работы следует учитывать следующие факторы:

эффективность применяемых методов планирования;

достоверность бухгалтерской отчетности;

использование различных методов учета (учетной политики) ;

уровень диверсификации деятельности других предприятий;

статичность применяемых коэффициентов.

В практике западных корпораций (США, Канада, Великобритания) наибольшее распространение получили следующие три коэффициента: ROA, ROE, ROIC.

Прибыль, приходящаяся на общую сумму активов:

(ROA) = {[Чистая прибыль+ Проценты * (1 - Ставка налога) ] / Всего активов }* 100 %.

Данный показатель выражает, сколько компания заработала на суммарных активах, сформированных за счет собственных и привлеченных источников. Коэффициент ROA высшее руководство компании постоянно использует для оценки деятельности структурных подразделений (дочерних и зависимых обществ) . Руководитель подразделения имеет существенное влияние на активы, но не может контролировать их финансирование, поскольку филиал компании не берет банковских кредитов, не эмитирует акции и облигации и во многих случаях не оплачивает свои собственные счета за материальные ценности и услуги. [2]

Прибыль на собственный капитал (ROE) = (Чистая прибыль / Акционерный капитал) * 100%

Этот коэффициент показывает, сколько было заработано на средствах, вложенных владельцами акций (либо прямо, либо при помощи нераспределенной прибыли) . Коэффициент ROE представляет интерес для существующих или потенциальных инвесторов, а также для руководства компании, призванного наилучшим образом учитывать интересы акционеров. Однако для руководителей филиалов этот коэффициент не представляет особого интереса, т. к. они обязаны эффективно управлять активами независимо от роли акционеров и кредиторов в финансировании данных активов.

Инвестированный капитал, называемый также постоянным капиталом, представляет собой сумму долгосрочных обязательств (кредитов и займов) и акционерного капитала. Поэтому он выражает денежные ресурсы, находящиеся в обороте предприятия длительное время. Предполагается, что краткосрочные обязательства имеют тенденцию к колебаниям, автоматически связанным с изменениями по текущим активам. [5]

Прибыль на инвестированный капитал (ROIC) = {[Чистая прибыль + Проценты * (1 - Ставка налога) ] [Долгосрочные обязательства + Акционерный капитал] } * 100 %.

Инвестированный капитал равен также оборотному (работающему) капиталу плюс основной капитал. Данный факт указывает на то, что акционеры и кредиторы должны финансировать имущество и оборудование компании, иные долгосрочные активы и ту часть текущих активов, которая не возмещена за счет краткосрочных обязательств.

Отдельные фирмы часто используют показатель ROIC для оценки деятельности своих филиалов, часто называя его прибылью на задействованный капитал (ROCE) или «чистые активы» (активы минус текущие обязательства) . Данный параметр применим только в тех случаях, когда руководство филиала оказывает важное влияние на принятие решений о приобретении активов, о кредитной политике (счета к получению), о распоряжении денежной наличностью и уровне его краткосрочных обязательств.

Прибыль на инвестированный капитал равна чистой прибыли, деленной на инвестиции. Коэффициент ROI можно рассматривать как совокупный результат двух факторов: рентабельности продаж и использования инвестиций.

[Чистая прибыль] / [Инвестиции (ROI) ] = (Чистая прибыль / Объем продаж) * (Объем продаж / Инвестиции)

Каждый из двух терминов с правой стороны уравнения имеет свой экономический смысл. Чистая прибыль, деленная на объем продаж, выражает экономическую рентабельность проданных товаров (ROS) . Второй показатель - объем продаж, деленный на инвестиции, - характеризует оборачиваемость последних.

Данные отношения показывают два основных пути улучшения данного показателя (ROI) . Во-первых, этого можно добиться повышением нормы прибыли. Во-вторых, параметр (ROI) может быть улучшен за счет увеличения оборачиваемости инвестиций. В свою очередь, оборачиваемость последних можно повысить, либо увеличив объем продаж, сохранив неизменной сумму инвестиций, либо снизив объем инвестиций, необходимых для поддержания заданной величины объема продаж.

В дополнение к желанию иметь удовлетворительную норму прибыли инвесторы хотели бы, чтобы их капитал был защищен от финансового риска. Прибыль на акционерный капитал (ROE) могла бы быть повышена, если бы дополнительное инвестирование в новые проекты достигалось исключительно за счет долговых обязательств. Конечно, при условии, что прибыль на эти дополнительные инвестиции должна превышать расходы по выплате процентов по данным обязательствам.

Однако подобная инвестиционная политика повысила бы риск утраты акционерами своих вложений, т. к. выплаты по процентам и основной суммы долга фиксированы и их неуплата неизбежно приведет компанию к банкротству. Степень риска в каждом случае может быть измерена относительными размерами сумм обязательств и акционерного капитала и средств, выделенных на погашение обязательств. Подобный анализ также требует использования финансовых коэффициентов. [4]

2 Анализ финансовой деятельности строительной организации

2. 1 Общая характеристика ТОО "Бак - Жай"

ТОО «Бак-Жай» образовано 04 мая 2005 года. Основной целью деятельности товарищества является извлечение чистого дохода.

Для осуществления строительной деятельности, в компании имеются все необходимые лицензии и нормативная документация. Современная техническая база и высокий уровень профессиональной подготовки сотрудников позволяет проводить весь перечень капитальных, ремонтно - строительных работ любого уровня сложности. С момента создания предприятие оказывает услуги по выполнению капитальных строительств, строительно-монтажных работ, капитальный ремонт и реконструкция объектов, монтаж технологического оборудования, пуско - наладочные работы (связь, видеонаблюдение, противоаварийной защиты системы контроля и сигнализации, пожарно - охранная сигнализация), работ по реконструкции дорог и благоустройству территории.

Среднесписочная численность: 150 человек; в том числе:

ИТР 50 человек;

Рабочие и специалисты 100 человек.

Для эффективного управления организацией была сформирована структура, которая соответствует целям и задачам деятельности предприятия и максимально к ним приспособлена.

Общее руководство компанией возложено на Генерального директора, который осуществляет руководство финансовой и хозяйственной деятельностью организации в соответствии с действующим законодательством, осуществляет стратегическое планирование деятельности, организует эффективное взаимодействие работы всех структурных подразделений компании.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда