Факторный анализ финансового состояния предприятия: основные принципы и методы

Казахский Университет Международных Отношений и Мировых Языков им. Аблай хана

Факультет Международных отношений

Гимранов Тимур (310 гр. )

Основные принципы факторного анализа

(Курсовая работа)

Специальность-050506 (Экономика)

Квалификация

научный руководитель:

шалгинбаева с. х.

Алматы 2007

Вступление.

Основной целью финансового анализа является получение небольшого числа ключевых параметров дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Первоочередное внимание в хозяйственной деятельности предприятия необходимо сосредоточить на финансовой деятельности предприятия, рациональном и эффективном использовании финансовых ресурсов.

Финансовая деятельность охватывает совокупность операций по поступлению и затратам средств в денежном выражении, эффективном их использовании в процессе производства и реализации продукции и товаров.

Анализ финансового состояния состоит в изучении размещения и использования средств производства, платежеспособности предприятия, обеспеченности собственными оборотными средствами, состоянии производственных запасов, собственных и заемных источников их образования, дисциплины в расчетах с поставщиками, организациями и государством, выявления эффективности использования финансовых ресурсов.

Анализ финансового состояния предприятия преследует следующие цели:

Определение текущего финансового состояния предприятия;

Определения изменений в финансовом состоянии в структурно-временном аспекте;

Определение факторов, вызвавших эти изменения и прогноз основных тенденций финансового состояния.

Анализ финансового состояния проводится в три этапа:

Проведение визуальной и простейшей счетной проверки показателей бухгалтерского учета по формальным и качественным признакам.

Строится уплотненный аналитический баланс-нетто путем агрегирования однородных по своему составу финансовых статей баланса в необходимых аналитических разрезах.

Проводится расчет и оценка динамики роста аналитических показателей характеризующих финансовую устойчивость, платежность и другие, путем сопоставления с отраслевыми нормативными показателями определяется финансовое состояние предприятия.

Существует несколько методов проведения анализа, основные из них:

Горизонтальный - сравнение каждой позиции отчетности с предыдущим периодом;

Вертикальный - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

Анализ относительных показателей - расчет отношений между отдельными позициями расчета, определение взаимосвязей показателей;

Факторный - анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических приемов исследования.

Факторный анализ может быть прямым, когда результативный показатель дробят на составные части, так и обратным, когда его отдельные элементы соединяют в общий результативный показатель.

Детерминированный факторный анализ - это анализ, в котором объектом анализа выступает модель факторной системы, которая является отображением реальной взаимосвязи группы экономических показателей в одной математической формуле.

В детерминированном анализе связь между показателями является функциональной, то есть каждому значению факторного признака соответствует вполне определенное неслучайное значение результативного признака.

В стохастическом анализе связь между факторами вероятностная то есть каждому значению факторного признака соответствует множество значений результативных признаков.

В детерминированном факторном анализе наибольшее распространение получили следующие модели:

Аддитивные модели y = x 1 + x 2 + x 3 + … +x n .

Мультипликативные модели y = x 1 * x 2 * x 3 * … *x n .

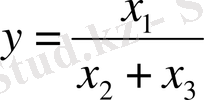

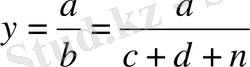

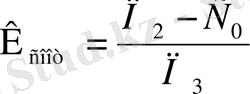

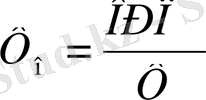

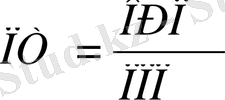

Кратные

.

.

Основные приемы моделирования:

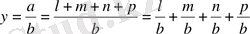

Метод удлинения факторной системы

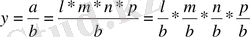

Метод расширения факторной системы

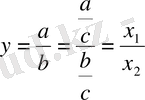

Метод сокращения факторной системы

Метод формального разложения факторов

Различают следующие методы определения количественного влияния факторов на изменение обобщающих показателей в зависимости от учета в том или ином факторе неразложимого остатка.

Метод ценных подстановок.

Метод простого прибавления неразложимого остатка.

Метод взвешивания конечных разностей.

Метод коэффициентов.

Метод долевого участия.

Логарифмический метод. Считается наиболее полным для определения влияния факторов на конечный результат вне зависимости от последовательности подстановки факторов.

Метод дифференционного вычисления.

Метод интегрального вычисления. Наиболее достоверный.

2 Анализ финансового состояния предприятия и финансовых результатов деятельности

Аналитический баланс-нетто за 1995-1996 г. г.

2. Показатели платежеспособности предприятия

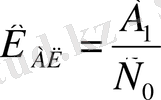

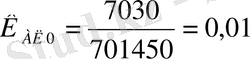

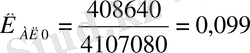

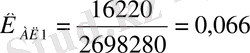

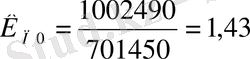

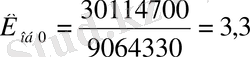

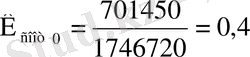

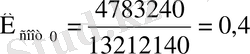

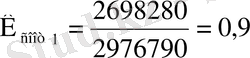

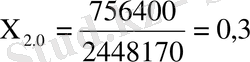

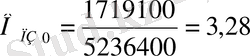

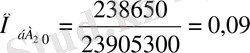

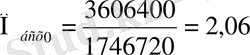

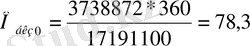

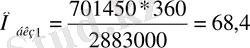

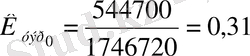

2. 1 Коэффициент абсолютной ликвидности (К ал ) Определяет оперативную ликвидность предприятия/

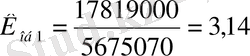

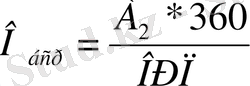

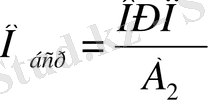

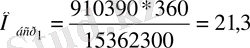

. 3,

. 3,

где А 1 - наиболее ликвидные активы; С 0 - сумма наиболее срочных обязательств; С 0 =R К +П 1

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Он характеризует платежеспособность предприятия на момент составления баланса

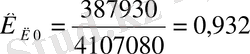

по предприятию по отрасли

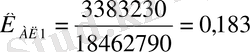

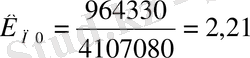

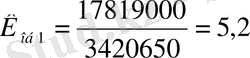

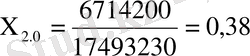

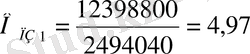

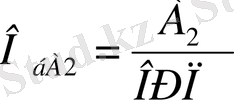

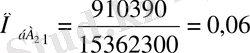

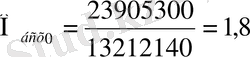

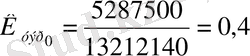

2. 2 Коэффициент ликвидности баланса (К Л ) характеризует перспективы платежных возможностей предприятия при условии мобилизации средств в расчетах с кредиторами.

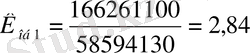

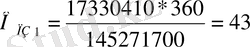

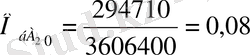

. 3,

. 3,

где А2 -дебиторская задолженность и другие активы.

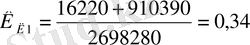

по предприятию по отрасли

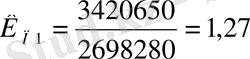

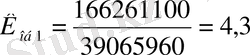

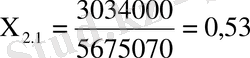

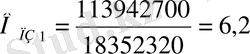

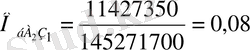

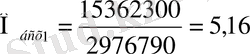

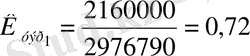

2. 3 Коэффициент покрытия баланса (К П ) или коэффициент текущей ликвидности. Позволяет установить факт покрытия оборотных обязательств предприятия, в состав которых включены запасы и затраты.

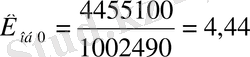

,

,

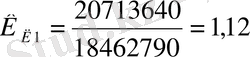

по предприятию по отрасли

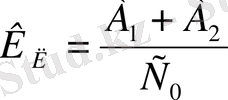

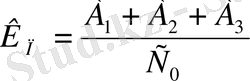

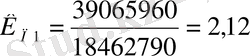

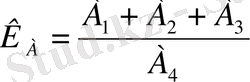

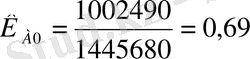

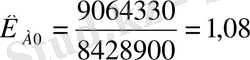

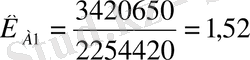

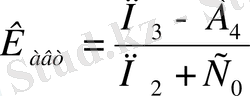

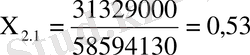

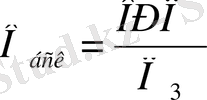

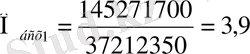

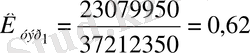

2. 4 Коэффициент собственных ликвидных и неликвидных активов. Характеризует пропорциональность между текущими и труднореализуемыми активами.

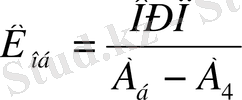

. 3,

. 3,

где А 1 +А 2 +А 3 - текущие активы; А 4 - труднореализуемые активы.

по предприятию по отрасли

Показатели ликвидности баланса.

Рассчитанные показатели свидетельствуют о критическом положении. Предприятие не имеет средств для оплаты краткосрочных обязательств. В случае поступления средств по дебиторской задолженности предприятие могло бы рассчитаться с кредиторами только на 34%. Отрасль в лучшем финансовом положении, ее баланс можно считать ликвидным.

Оценка ликвидности баланса.

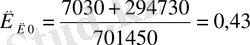

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается ликвидным при выполнении условий:

А 1 +А 2 >П 1 - уровень платежеспособности на ближайшую перспективу

А 3 >П 2 - уровень прогнозной платежеспособности

А 4 <П 3 - характеризует обеспеченность труднореализуемых активов постоянными пассивами.

7030+294710>0

A 1 +A 2 >П 1

16220+910390>340600

A 1 +A 2 >П 1

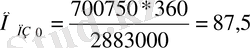

700750>0

А 3 >П 2

1445680<1746720

А 4 <П 3

При этих режимах баланс предприятия можно считать ликвидным, однако проводимый по изложенной схеме анализ является приближенным, т. к. соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно.

Оборачиваемость активов.

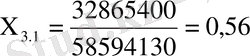

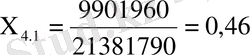

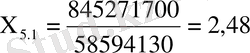

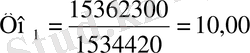

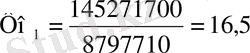

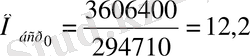

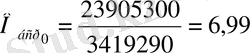

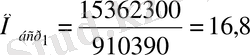

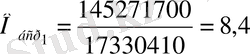

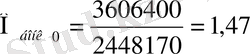

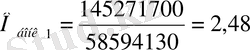

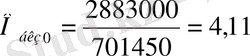

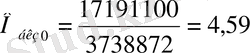

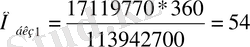

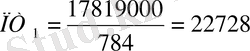

4. 1 Коэффициент оборачиваемости активов К об определяется как отношение объема реализации продукции, прибыли к сумме активов

, ОРП - объем реализованной продукции

, ОРП - объем реализованной продукции

по предприятию по отрасли

Коэффициент оборачиваемости активов отражает скорость оборота (количество оборотов за период) всего капитала предприятия.

Рост показателя по предприятию и в целом по отрасли указывает на ускорение кругооборота средств предприятия.

На рост оборачиваемости влияет эффективное использование оборотных средств, а также отсутствие вложений на развитие производственных мощностей.

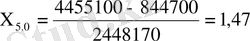

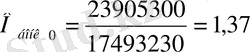

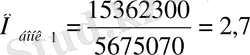

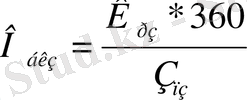

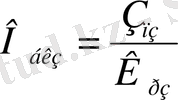

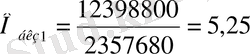

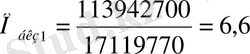

4. 2 Коэффициент оборачиваемости текущих (мобильных) активов.

,

,

по предприятию по отрасли

Коэффициент показывает оборот всех мобильных средств предприятия. Рост показателей характеризует ускорение кругооборота этих средств.

Динамика показателей оборачиваемости активов

Оборачиваемость всех мобильных средств сократилась на 12 дней, а оборачиваемость всего капитала на 85, 4 дня.

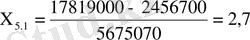

5. Определение финансовой стабильности предприятия.

Хозяйственная деятельность предприятия зависит от привлекаемых заемных средств. Показатели финансовой устойчивости предприятия определяют его зависимость от внешних источников.

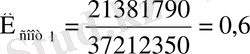

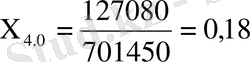

5. 1 Коэффициент автономии (К авт ) отражает стабильность предприятия за определенный интервал времени и степень покрытия обязательств предприятия собственными силами.

,

,

по предприятию по отрасли

Коэффициент автономии показывает неустойчивое финансовое состояние предприятия, которое в 1996 году ухудшилось. Собственные средства не покрывают заемные. Предприятие находится в зависимости от заемного капитала.

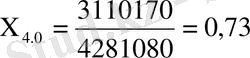

5. 2 Коэффициент собственных и заемных средств (К СООТ ) показывает уровень долга предприятия.

,

,

по предприятию по отрасли

Уровень долга предприятия в 1996 году составил 90%.

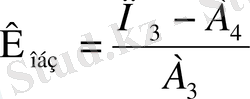

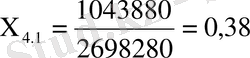

5. 3 Коэффициент обеспеченности запасов и затрат (К ОБЗ ) это отношение собственных оборотных средств к затратам и запасам.

,

,

по предприятию по отрасли

Коэффициент показывает, что предприятие не обеспечивает средствами источники формирования запасов и затрат. В 1996 году обеспеченность источников средствами снизилась, хотя в целом по отрасли источники формирования запасов, затрат обеспечены средствами.

5. 4 Коэффициент маневренности (К МАН ) показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами .

,

,

по предприятию по отрасли

Сводная таблица показателей финансовой устойчивости

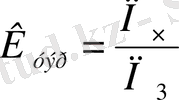

Определение абсолютной финансовой стабильности предприятия

Финансовое состояние предприятия может быть охарактеризовано как:

Нормальная устойчивость финансового состояния, которая характеризуется отсутствием неплатежей, работа высоко или нормально рентабельна;

Неустойчивое финансовое состояние характеризуется задержками в оплате труда, неустойчивой рентабельностью;

Кризисное финансовое состояние характеризуется, кроме упомянутых выше, еще наличием регулярных неплатежей. Его можно классифицировать:

1-я степень - наличие просроченных ссуд банка

2-я степень - наличие, кроме того просроченной задолженности поставщикам;

3-я степень - банкротство, т. е. наличие недоимок в бюджет.

Финансовое состояние предприятия определим после проведения расчетов.

Н 1 - наличие собственных оборотных средств для формирования запасов и затрат.

Н 1 =П 3 -А 4

Н 1. 0 =1746720-1445680=301040 (грн. ) Н 1. 0 =4783240(грн. )

Н 1. 1 =2976790-2254420=722370 (грн. ) Н 1. 1 =17684180 (грн. )

Н2 - наличие собственных долгосрочных и среднесрочных источников формирования запасов и затрат.

Н 2 =Н 1 -П 2

Н 2. 0 =301040 (грн. ) Н 2. 0 =4783240+1746720=4957240(грн. )

Н 2. 1 =722370 (грн. ) Н 2. 1 =17684180+2919000=20603180 (грн. )

Н 3 - общая величина основных источников формирования запасов и затрат.

Н 3 =Н 2 +П 1

Н 2. 0 =301040 (грн. ) Н 2. 0 =4957240+368208=5325448 (грн. )

Н 2. 1 =722370 +340600=1062970(грн. ) Н 2. 1 =20603180+1343020=21946200 (грн. )

Н 4 - итог раздела П актива баланса предприятия запасы и затраты.

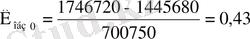

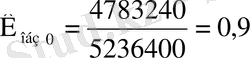

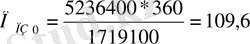

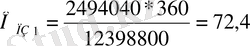

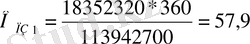

Н 4. 0 =700750 (грн. ) Н 4. 0 =5236400 (грн. )

Н 4. 1 =2494040(грн. ) Н 4. 1 =18352320 (грн. )

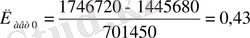

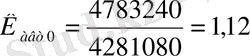

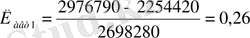

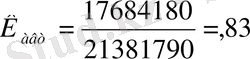

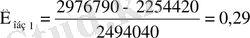

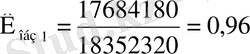

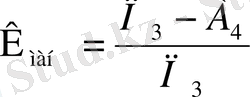

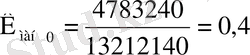

Е1 - излишек (недостаток) собственных оборотных средств

Е 1 =Н 1 -Н 4

Е 1. 0 =301040-700750=399710 (грн. ) Е 1. 0 =4783240-5236400=-453160 (грн. )

Е 1. 1 =722370-2494040=-1771670 (грн. ) Е 1. 1 =17684180-18352320=-668140 (грн. )

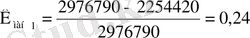

Е 2 - излишек (недостаток) собственных, а также долгосрочных и среднесрочных источников формирования запасов и затрат.

Е 2 =Н 2 -Н 4

Е 2. 0 =301040-700750=399710 (грн. ) Е 2. 0 =4957240-5236400=-279160 (грн. )

Е 2. 0 =722370-2494040=-1771670 (грн. ) Е 2. 0 =20603180-18352320= 2250860 (грн. )

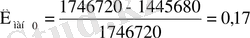

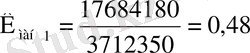

Е3 - излишек (недостаток) общей величины основных источников для формирования запасов и затрат.

Е 3 =Н 3 -Н 4

Е 3. 0 =301040-700750=399710 (грн. ) Е 3. 0 =5325448-5236400= 89048 (грн. )

Е 3. 0 =1062970-2494040=-1431070 (грн. ) Е 3. 0 =21946200-18352320= 3593880 (грн. )

Е 1 =-399710

Е 1 <0

Е 1 =-1771670

Е 1 <0

Е 1 =-453160

Е 1 <0

Е 1 =-668140

Е 1 <0

Е 2 =-399710

Е 2 <0

Е 2 =-1771670

Е 2 <0

Е 2 =-279160

Е 2 <0

Е 2 =2250860

Е 2 >0

Е 3 =-399710

Е 3 <0

Е 3 =-1431070

Е 3 <0

Е 3 =89048

Е 3 >0

Е 3 =3593880

Е 3 >0

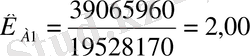

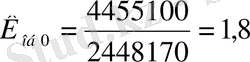

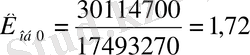

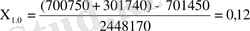

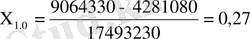

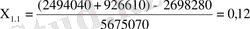

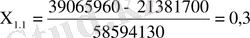

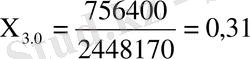

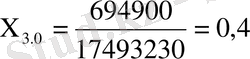

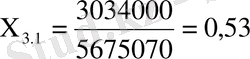

Оценка банкротства предприятия по показателю Альтмана

Z=0, 012x 1 + 0, 014x 2 + 0, 033x 3 + 0, 033x 4 + 0, 999x 5

,

,

по предприятию по отрасли

,

,

по предприятию по отрасли

,

,

по предприятию по отрасли

,

,

по предприятию по отрасли

,

,

по предприятию по отрасли

по предприятию:

Z 0 =0, 1x0, 12+0, 014x0, 30+0, 033x0, 31+0, 033x1, 6+0, 999x1, 47=0, 0012+0, 0042+0, 01+0, 052+1, 46=1, 53

Z 1 =0, 01x0, 12+0, 014x0, 53+0, 033x0, 53+0, 033x0, 38+0, 999x1, 37=0, 0012+0, 0074+0, 017+0, 012+2, 69=2, 73

по отрасли

Z 0 =0, 12x0, 27+0, 014x0, 38+0, 033x0, 4+0, 033x0, 73+0, 999х1, 37=1, 42

Z 1 =0, 012x0, 03+0, 014x0, 53+0, 033x0, 56+0, 033x0, 46+0, 99x2, 48=2, 52

Степень вероятности банкротства

Z<1, 8

Очень высокая вероятность банкротства

2, 7<Z>1, 81

Высокая вероятность банкротства

2, 99>Z>2, 7

Существует вероятность банкротства

Z>3, 0

Вероятность банкротства очень высокая

Оценка имущественного положения предприятия.

Структура имущества предприятия и источников его образования

1995г.

(грн. )

% к валюте

баланса

1996г.

(грн. )

% к валюте

баланса

+, -

(грн. )

Актив

Основные средства

в том числе:

Оборотные средства

Из них:

Пассив

Собственный капитал

В том числе:

Привлеченные средства

Краткосрочные

2698280

340600

47, 5

6, 0

+1996830

+340600

3, 8

6

Активы предприятия увеличились на (3226900) грн. в 2, 3 раза. Рост активов произошел за счет увеличения оборотных средств, стоимость их возросла в 3, 4 раза. Увеличилась стоимость основных средств в 1, 1 раз. Однако их удельный вес в валюте баланса снизился в 1, 9 раза. Из оборотных средств наибольший рост приходится на запасы и затраты 3, 5 раз (1793290 грн. ) .

В составе источников наибольший удельный вес 52, 4% занимают собственные средства предприятия. Значительно увеличился уставной фонд предприятия в 8, 2 раза, но наибольшая доля в валюте баланса приходится на привлеченные средства (47, 5%) .

Оценка деловой активности предприятия

Деловая активность в финансовом аспекте проявляется в скорости оборота его средств. Рентабельность предприятия отражает степень прибыльности его деятельности.

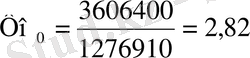

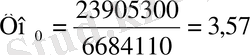

9. 1 Фондоотдача характеризует эффективность использования основных средств.

. 3, где ОРП - выручка от реализации продукции; Ф - стоимость основных фондов.

. 3, где ОРП - выручка от реализации продукции; Ф - стоимость основных фондов.

по предприятию по отрасли

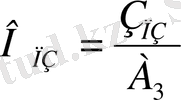

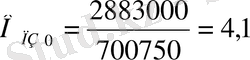

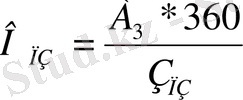

9. 2 Оборачиваемость производственных запасов отражает число оборотов запасов и затрат предприятия за определенный период.

. 3, где З

ПЗ

- затраты на производство; А

3

- производственные запасы.

. 3, где З

ПЗ

- затраты на производство; А

3

- производственные запасы.

. 3 (обор. )

. 3 (обор. )

. 3

. 3

. 3 (обор. )

. 3 (обор. )

. 3

. 3

по предприятию по отрасли

. 3 (дней. )

. 3 (дней. )

. 3

. 3

. 3 (дней. )

. 3 (дней. )

. 3

. 3

по предприятию по отрасли

9. 3 Оборачиваемость средств в расчетах

. 3 (дней)

. 3 (дней)

. 3 (обор. )

. 3 (обор. )

. 3(обор. )

. 3(обор. )

. 3

. 3

. 3 (обор. )

. 3 (обор. )

. 3

. 3

по предприятию по отрасли

. 3 (дней. )

. 3 (дней. )

. 3

. 3

. 3 (дней. )

. 3 (дней. )

. 3

. 3

по предприятию по отрасли

9. 4 Коэффициент погашения дебиторской задолженности показывает сокращение (увеличение) продажи продукции в кредит.

(обор. )

(обор. )

. 3

. 3

. 3 (обор. )

. 3 (обор. )

. 3

. 3

по предприятию по отрасли

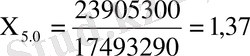

9. 5 Оборачиваемость собственного капитала характеризует оборачиваемость средств. Которыми рискует предприятие.

, где П

3

- собственный капитал

, где П

3

- собственный капитал

по предприятию по отрасли

9. 6 Оборачиваемость основного капитала отражает скорость оборачиваемости всего капитала предприятия.

. 3, где А

б

- активы по балансу

. 3, где А

б

- активы по балансу

. 3

. 3

. 3

. 3

по предприятию по отрасли

9. 7 Оборачиваемость кредиторской задолженности отражает средний срок возврата долгов предприятия.

. 3 (дней)

. 3 (дней)

. 3 (обор. )

. 3 (обор. )

. 3(обор. )

. 3(обор. )

. 3

. 3

. 3 (обор. )

. 3 (обор. )

. 3

. 3

по предприятию по отрасли

. 3 (дней. )

. 3 (дней. )

. 3

. 3

. 3 (дней. )

. 3 (дней. )

. 3

. 3

по предприятию по отрасли

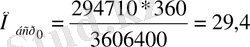

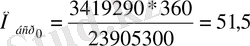

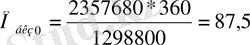

9. 8 Продолжительность операционного цикла.

Т оц = О бср (дн. ) + 0 пз (дн. )

Т оц0 = 29, 4 + 87, 5 = 116, 9 (дн. ) Т оц0 = 51, 5 + 110 = 161, 5 (дн. )

Т оц1 = 21, 3 + 72, 4 = 93, 7 (дн. ) Т оц1 = 43 + 58 = 101 (дн. )

по предприятию по отрасли

9. 9 Коэффициент устойчивости экономического роста

. 3, где П

Ч

- чистая прибыль

. 3, где П

Ч

- чистая прибыль

по предприятию по отрасли

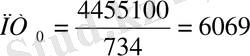

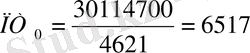

9. 10 Производительность труда характеризует, сколько продукции приходится на одного работающего промышленно-производственного персонала.

. 3(грн. )

. 3(грн. )

. 3(грн. )

. 3(грн. )

. 3(грн. )

. 3(грн. )

. 3(грн. )

. 3(грн. )

по предприятию по отрасли

Показатели деловой активности

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда