Инвестиционное прогнозирование: рынок инвестиций, их привлекательность и риски

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН

КАСПИЙСКИЙ ОБЩЕСТВЕННЫЙ УНИВЕРСИТЕТ

РЕФЕРАТ

по дисциплине: «Корпоративные финансы»

на тему: «Инвестиционное прогнозирование»

Подготовил: Селиверстов О.

гр. Э-04-3

Проверила: Липич Г. Ф.

Алматы 2007

СОДЕРЖАНИЕ

Введение. 3

1 Сущность и основные формы инвестиций . . 4

2 Инвестиционный рынок. . 6

2. 1 Рыночная конъюнктура…… . . . 7

2. 2 Инвестиционная привлекательность… . . . 9

3 Инвестиционные риски . . . 15

Заключение. . . . . 20

Список литературы. . 21

Введение

Инвестиции -совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство, основных фондов всех отраслей народного хозяйства. Инвестиции - относительно новый для нашей экономики термин. В рамках централизованной плановой системы использовалось понятие "валовые капитальные вложения", под которыми понимались все затраты на воспроизводство основных фондов, включая затраты на их ремонт. Инвестиции - более широкое понятие. Оно охватывает и так называемые реальные инвестиции, близкие по содержанию к нашему термину "капитальные вложения", и "финансовые" (портфельные) инвестиции, то есть вложения в акции, облигации, другие ценные бумаги, связанные непосредственно с титулом собственника, дающим право на получение доходов от собственности. Финансовые инвестиции могут стать как дополнительным источником капитальных вложений, так и предметом биржевой игры на рынке ценных бумаг. Но часть портфельных инвестиций - вложения в акции предприятий различных отраслей материального производства - по своей природе ничем не отличаются от прямых инвестиций в производство. В журнале "экономист" определены основные направления инвестиционной политики. Были выделены следующие главные задачи инвестиционной политики: формирование благоприятной среды, способствующей повышению инвестиционной активности негосударственного сектора, привлечение частных отечественных и иностранных инвестиций для реконструкции предприятий, а также государственная поддержка важнейших жизнеобеспечивающих производств и социальной сферы при повышении эффективности капитальных вложений.

Инвестиционная деятельность в той или иной степени присуща любому предприятию. Принятие инвестиционного решения невозможно без учета следующих факторов: вид инвестиции, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения и др.

В основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений

1 Сущность и основные формы инвестиций

Термин инвестиции происходит от латинского слова " invest ", что означает "вкладывать".

Инвестиции , - денежные средства, ценные бумаги, целевые банковские вклады, кредиты, технологии, машины, лицензии, другие имущественные права и интеллектуальные ценности, выгодно вкладываемые предпринимателями и бизнесменами в дело для получения полезного социально-экономического эффекта.

Каждой фирме (компании) в процессе её функционирования требуются определённые финансовые средства на замену и обновление основных фондов, наращивание имеющегося потенциала, увеличение мощностей, диверсификацию и расширение масштабов производства, проведение определённых организационно-технических мероприятий с целью совершенствования хозяйственной деятельности и улучшения её конечных результатов. Финансовые вложения в приобретение, строительство, восстановление, реконструкцию, модернизацию и расширение хозяйствующих объектов принято называть инвестициями.

Инвестиции различаются между собой по нескольким признакам:

реальные

портфельные

прямые

косвенные

краткосрочные

среднесрочные

долгосрочные

Частные

государственные

смешанные

Иностранные

совместные

внутренние

внешние

валовые

чистые

Схема 1. Классификация инвестиций

Реальные инвестиции - вложения денег в реальные материальные и нематериальные активы (основной и оборотный капитал, интеллектуальную собственность) .

Портфельные инвестиции - вложения денег в различные финансовые инструменты (ценные бумаги, банковские депозиты, валюту, драгоценные металлы и камни) .

Прямые инвестиции - непосредственно участие самого инвестора в выборе объекта инвестирования для вложения средств.

Косвенные инвестиции - когда вложение средств опосредствуется другими лицами (инвестиционными фирмами и компаниями, паевыми инвестиционными фондами, другими финансовыми учреждениями) .

Краткосрочные инвестиции - вложения капитала на отрезок времени менее 1 года.

Среднесрочные инвестиции - вложения капитала на период от 1 до 5 лет.

Долгосрочные инвестиции - вложения капитала на срок свыше 5 лет.

Частные инвестиции - вложения средств, осуществляемые гражданами и частными организациями (фирмами и компаниями) .

Государственные инвестиции - вложения, которые производятся центральными и местными органами власти и управления за счёт бюджетных, внебюджетных и заёмных средств, а также унитарными предприятиями, учреждениями и организациями путём мобилизации собственных финансовых источников.

Смешанные инвестиции - долевое вложение средств при участии государства, регионов, муниципальных образований, а также юридических и физических лиц.

Иностранные инвестиции - вложения, осуществляемые иностранными государствами, физическими и юридическими лицами.

Совместные инвестиции - вложения, осуществляемые субъектами данной страны и иностранных государств.

Внутренние инвестиции - вложения средств в объекты инвестирования, расположенные в границах той или иной территории (страны) .

Внешние инвестиции - вложения средств в объекты инвестирования за рубежом.

Валовые инвестиции - общий объём вкладываемых средств в новое строительство, приобретение средств и предметов труда, прирост товарно-материальных запасов и интеллектуальных ценностей.

Чистые инвестиции - вся сумма валовых инвестиций за вычетом амортизационных отчислений.

Инвестирование в наиболее широком употреблении представляет собой эффективное вложение капитала в ту или иную сферу хозяйственной деятельности.

Финансирование и инвестирование взаимосвязанные, но неидентичные категории. Если под финансированием подразумевается формирование и предоставление финансовых ресурсов для создания имущества, то под инвестированием - их использование и превращение в капитал.

Следует отличать понятия " инвестиции " и " капитальные вложения ". Если капитальные затраты обычно предполагают создание новых и восстановление изношенных основных фондов (зданий, сооружений, оборудования, транспорта и др. ), то инвестиции предусматривают вложение средств также в оборотные активы, различные финансовые инструменты, интеллектуальную собственность. Отсюда, " капитальные вложения " более обоснованно рассматривать как составную часть или форму " инвестиций ".

Главная задача инвестиционной политики на любом уровне - формирование благоприятного климата или соответствующей среды, которые способствуют всемерному повышению экономического интереса и активности инвесторов при вложении средств в экономику.

2 Инвестиционный рынок

Инвестиционная деятельность неразрывно связана с оценкой состояния и прогнозированием развития рынка инвестиций.

Рынок − механизм соединения производителя и потребителя, которые вступают во взаимные контакты и совершают обменные сделки.

Инвестиционный рынок − совокупность экономических отношений между продавцами и покупателями объектов инвестирования во всех его формах.

Основными элементами инвестиционного рынка служат: спрос, предложение и цена.

Главной движущей силой развития инвестиционного рынка является конкуренция.

К субъектам инвестиционного рынка относятся: государство, территории, хозяйственные предприятия, учреждения и организации, внеэкономические учреждения, домашние хозяйства.

Цивилизованный инвестиционный рынок выводит страну на материальное благополучие, вовлекает в кругооборот максимальное количество предпринимательского капитала, предусматривает наличие достаточного объёма платежеспособного спроса на объекты инвестирования и множество возможностей эффективно вкладывать свои деньги.

В состав инвестиционного рынка входят:

Рынок объектов реального

инвестирования

капита-ловло-вложе-

ния

недви-

жимо-

сть

Схема 2. Состав инвестиционного рынка

Прямые капитальные вложения были и остаются наиболее значимым сегментом инвестиционного рынка. Формой инвестирования здесь являются капиталовложения в новое строительство, расширение, модернизацию и техническое перевооружение хозяйствующих объектов.

Объекты приватизации − те, которые продаются на аукционах, по конкурсу или полностью выкупаются трудовыми коллективами.

Недвижимость − самостоятельный элемент инвестиционного рынка. Уже сейчас на рынке недвижимости осуществляется ощутимый объём операций по купле-продаже зданий, помещений, сооружений, квартир, офисов, дач и т. п. В перспективе этот рынок резко расширится за счёт включения в оборот земельных участков.

Прочие объекты реального инвестирования − различные предметы коллекционирования (художественные произведения, антиквариат, нумизматические ценности и т. д. ), драгоценные металлы и камни.

Объекты фондового рынк а - ценные бумаги (облигации, акции, опционы, фьючерсы и пр. ) .

Объекты денежного рынк а − депозитные вклады (срочные и до востребования), свободно конвертируемая валюта (доллары, евро и др. ) .

Степень активности инвестиционного рынка определяется путём изучения рыночной конъюнктуры.

2. 1 Рыночная конъюнктура

Рыночная конъюнктура − форма проявления на инвестиционном рынке факторов и условий, определяющих соотношение спроса, предложения и цен на объекты инвестирования.

Конъюнктура инвестиционного рынка характеризуется четырьмя стадиями:

Конъюнктура инвестиционного рынка характеризуется четырьмя стадиями:

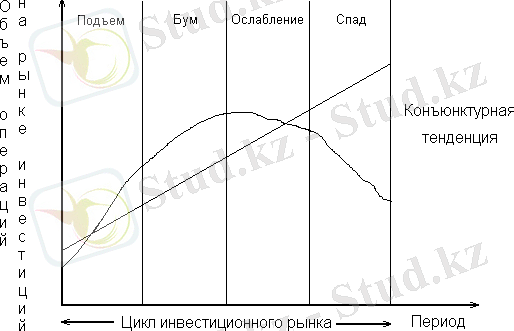

Рис. 1. Изменение конъюнктуры инвестиционного рынка

Подъём − повышение активности инвестиционного рынка в связи с оживлением экономики в целом. Проявление подъёма конъюнктуры характеризуется ростом объёма спроса и цен на объекты инвестирования, усилением конкуренции среди инвестиционных посредников.

Бум − резкое увеличение спроса на объекты и товары инвестирования, которых катастрофически не хватает. Одновременно конъюнктурный бум сопровождается повышением доходов инвесторов и инвестиционных посредников.

Ослабление − снижение инвестиционной активности из-за сокращения производства. На этой стадии происходит насыщение спроса и падение цен на объекты инвестирования, уменьшаются доходы инвесторов и инвестиционных посредников.

Спад − наиболее неблагоприятный с позиций инвестирования период функционирования рынка. Инвестиционная деятельность здесь становится убыточной, а доходы инвесторов и инвестиционных посредников доходят до минимума.

Изучение конъюнктуры инвестиционного рынка предусматривает:

а) текущее наблюдение за инвестиционной активностью, в первую очередь, в тех сегментах рынка, куда вкладываются средства;

б) анализ текущей конъюнктуры инвестиционного рынка и выявление тенденций её современного развития;

в) прогнозирование конъюнктуры инвестиционного рынка для выбора основных направлений стратегии вложения средств и формирования инвестиционного портфеля.

Основные аспекты изучения инвестиционного рынка:

Оценка и прогнозирование макроэкономических показателей

развития инвестиционного рынка

Разработка стратегии

инвестиционной деятельности

Формирование эффективного

инвестиционного портфеля

Схема 3. Основные аспекты изучения инвестиционного рынка

В процессе исследования инвестиционного рынка и анализа макроэкономических показателей его развития особое внимание уделяется состоянию экономического развития страны. Рыночная экономика с определённой периодичностью проходит четыре фазы: кризис, депрессию, оживление и подъём.

Рис. 2. Стадии функционирования рыночной экономики

Рис. 2. Стадии функционирования рыночной экономики

Кризис − фаза циклического развития экономики, оказывающая существенное влияние на длительные колебания конъюнктуры инвестиционного рынка. Первые признаки наступающего кризиса в экономике непременно проявляются в инвестиционной сфере. Сужение объёмов производства вынуждает производителей сокращать объёмы инвестиций. При этом ослабляется конъюнктура инвестиционного рынка.

Депрессия − застой в экономике, ведущий к частичной или полной остановке производства многих видов продукции. Эта фаза экономического цикла характеризуется наиболее резким конъюнктурным спадом на инвестиционном рынке.

Оживление − фаза экономического развития, сопровождающаяся увеличением спроса на инвестиционные товары, способствующая обновлению основного капитала, создающая необходимые предпосылки для роста реальных инвестиций. Постепенно восстанавливается предкризисный объём вкладываемых средств в экономику и начинается повышение конъюнктуры инвестиционного рынка.

Подъём − наиболее благоприятная фаза экономического развития, когда широко внедряется новейшее оборудование, осваиваются передовые технологии, активизируется инвестиционная деятельность и появляется бум на рынке инвестиций.

2. 2 Инвестиционная привлекательность

Инвестиционная привлекательность − интегральная характеристика, достаточная социально-экономическая, организационно-правовая, нравственно-психологическая и общественно-политическая заинтересованность субъекта инвестиционной деятельности вкладывать свои средства в тот или иной объект.

Инвестиционная привлекательность страны определяется состоянием сложившегося инвестиционного климата, позитивно или негативно влияющего на инвесторов. Благоприятный инвестиционный климат внутри страны устанавливается при доверительном отношении юридических и физических лиц к государству, а за рубежом оценивается рейтингом, определяемым международными агентствами с помощью специальных методик расчёта, учитывающих существующий потенциал развития и возможные риски для инвесторов.

На инвестиционный климат страны оказывают влияние:

- политическая стабильность;

- развитость рыночных отношений;

- законодательная база;

- природные ресурсы;

- квалификация персонала;

- цена рабочей силы;

- ёмкость внутреннего рынка.

Инвестиционная привлекательность отраслей − общая характеристика отраслей экономики с позиций перспективности развития, доходности инвестиций и уровня инвестиционных рисков.

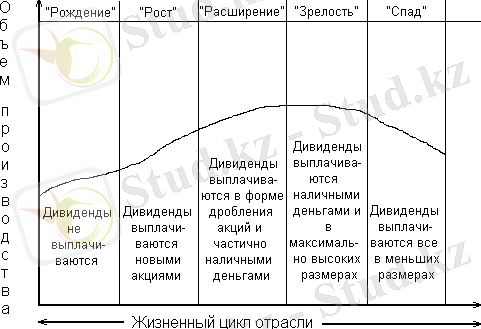

В ходе анализа инвестиционной привлекательности отдельных отраслей необходимо учитывать их жизненный цикл:

В ходе анализа инвестиционной привлекательности отдельных отраслей необходимо учитывать их жизненный цикл:

Рис. 3. Стадии жизненного цикла отрасли

Рождение − разработка и внедрение на рынок принципиально новых товаров, потребности в которых вызывают строительство новых предприятий. Этот период жизненного цикла отрасли характеризуется значительными объёмами инвестирования без какой-либо прибыли и выплаты дивидендов по акциям.

Рост − признание потребителями новых видов инвестиционных товаров, увеличение спроса на них, существенный рост числа фирм и компаний. На этой стадии инвестирование осуществляется высокими темпами, а дивиденды выплачиваются преимущественно дополнительными акциями.

Расширение − время стабильного роста количества фирм и компаний в отрасли. На этой фазе продолжается новое строительство, но уже основной объём инвестиций направляется в расширение имеющихся хозяйственных объектов. Дивидендная политика строится на дроблении выпущенных акций и частично наличными деньгами.

Зрелость − период максимального объёма спроса на товары данной отрасли, совершенствования качественных характеристик выпускаемой продукции. Основной объём инвестиций в этом случае направляется на модернизацию оборудования и техническое перевооружение фирм (компаний) . Дивидендная политика на этой стадии предполагает выплаты дивидендов в больших размерах наличными деньгами.

Спад - период резкого уменьшения спроса на товары данной отрасли в связи с появлением инновационных разработок и выходом на рынок аналогичных качественно новых товаров уже других отраслей. Такая фаза наиболее характерна для отраслей и товаров, подверженных значительному влиянию научно-технического прогресса. При этом дивидендные выплаты существенно сокращаются.

Оценка и прогнозирование инвестиционной привлекательности отраслей экономики осуществляется по трём группам показателей:

а) степени перспективности развития;

б) уровню прибыльности;

в) характеру присущих отрасли инвестиционных рисков.

Каждая из отраслей экономики должна иметь свой приоритет с точки зрения вложения средств, с учётом которого и должна строиться эффективная инвестиционная политика государства по их поддержке и развитию.

Инвестиционная привлекательность региона - совокупная характеристика отдельных территорий страны с точки зрения инвестиционного климата, уровня развития инвестиционной инфраструктуры, возможностей привлечения финансовых ресурсов, существенно влияющих на формирование доходности вкладываемых средств и инвестиционных рисков.

Любой инвестиционный проект имеет конкретную направленность и с наибольшей эффективностью может быть реализован в тех регионах, где для этого имеются наиболее благоприятные условия. Поэтому анализ инвестиционной привлекательности регионов имеет большое значение и должен быть увязан с государственной региональной политикой. Целью такой политики служит обеспечение быстрого и качественного развития регионов с учётом рационального использования разнообразных экономических возможностей каждого из них, оптимальной интеграции, территориального разделения труда и взаимной экономической кооперации. Реализация подобных задач предполагает успешную государственную и частную инвестиционную деятельность.

Анализ инвестиционной привлекательности регионов проводится по следующим показателям:

а) уровень общеэкономического развития (доля региона в валовом внутреннем продукте и национальном доходе, объём произведённой промышленной продукции на душу населения, самообеспеченность продуктами питания, средняя заработная плата работников и др. ) ;

б) степень развития инвестиционной инфраструктуры (наличие строительных организаций, энергетических ресурсов, транспортных сообщений и пр. ) ;

в) демографическая ситуация (удельный вес жителей, доля городского и сельского населения, квалификация работников и т. д. ) ;

г) развитие рыночных отношений и коммерческой деятельности (число приватизированных предприятий, количество банковских учреждений, страховых компаний и т. п. ) ;

д) возможные криминогенные, экологические и другие риски (уровень преступности, наличие предприятий с вредными выбросами, радиационный фон и тому подобное) .

Вышеназванные показатели являются частными, включающими в себя совокупность единичных аналитических показателей, объединяемых вместе с помощью коэффициентов весомости (значимости) .

Инвестиционная привлекательность фирм (компаний) − характеристика потенциальных объектов предстоящего инвестирования в плане перспективности развития, объёма производства и возможностей сбыта товаров и оказания услуг, рационального использования активов и их ликвидности, состояния платежеспособности и финансовой устойчивости.

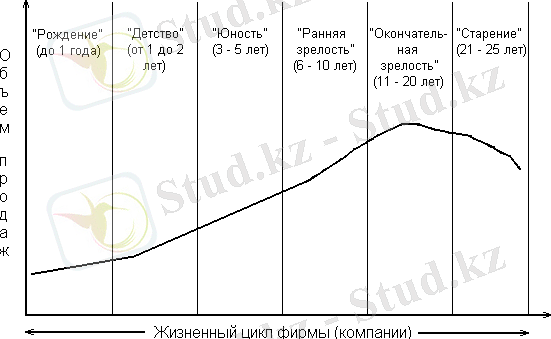

Анализ инвестиционной привлекательности фирм (компаний), прежде всего, предполагает выявление стадии её жизненного цикла:

Рис. 4. Стадии жизненного цикла фирмы (компании)

Рис. 4. Стадии жизненного цикла фирмы (компании)

В инвестиционном плане привлекательными считаются фирмы (компании), находящиеся в процессе роста, т. е. на первых четырёх стадиях своего развития. На стадии " окончательная зрелость " инвестирование целесообразно только в том случае, если продукция предприятия имеет достаточно высокие маркетинговые перспективы, а объём инвестиций в техническое перевооружение относительно небольшой при малом сроке окупаемости вложенных средств. Фаза "старение" вообще не предусматривает инвестирования, за исключением случаев широкой диверсификации товаров и услуг, т. е. когда стоит вопрос о радикальном перепрофилировании производства. Только так может быть достигнута некоторая экономия инвестиционных ресурсов по сравнению с новым строительством.

Одновременно с выявлением стадии жизненного цикла фирмы (компании) проводится тщательный финансовый анализ её деятельности по следующим направлениям:

общий

анализ

анализ

финансовой устойчиво-сти

анализ

ликвиднос-

ности

баланса

анализ

деловой

актив-

ности

Схема 5. Основные направления финансового анализа предприятия

Общий финансовый анализ включает в себя рассмотрение динамики валюты баланса, структуры активов и пассивов. Он может быть вертикальным и горизонтальным.

Финансовая устойчивость − стабильность состояния фирмы (компании) в долгосрочной перспективе, определяемая высокой долей собственного капитала в общей сумме источников финансовых средств. При этом собственных средств должно хватать для покрытия текущих расходов и создания необходимых запасов.

Ликвидность − способность активов фирмы (компании) использоваться в качестве непосредственных средств платежа или быть готовыми к быстрому превращению в денежную форму с минимальными потерями.

Деловая активность − оборачиваемость активов фирмы (компании) . Она характеризуется числом оборотов или продолжительностью одного оборота различного вида активов.

Доходность − выгодность (прибыльность) осуществляемой фирмой (компанией) деятельности, которая определяется отношением суммы прибыли (балансовой или чистой) к какому-либо показателю деятельности и проявляется в виде рентабельности.

Самофинансирование − обеспечение фирмой (компанией) непрерывного кругооборота денежных средств за счёт собственных источников: прибыли и амортизационных отчислений.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда