Инвестиционная политика и стратегия казахстанского предприятия: оценка инвестиционной привлекательности и финансовой устойчивости

СОДЕРЖАНИЕ

- Содержание, сущность инвестиционной деятельности

Предприятия.

- Особенности инвестиционной стратегии предприятия на

современном этапе в Казахстане.

2. 1. Прямые инвестиции как способ воспроизводства основного

капитала

ВВЕДЕНИЕ

Сейчас, когда страна добилась относительной стабилизации макроэкономических показателей, важнейшей задачей становится осуществление мер по достижению экономического роста. Концепция экономического роста предполагает широкое привлечение иностранных капиталов, капиталов отечественного частного бизнеса в различные отрасли экономики. И государство обязано создавать благоприятные условия, чтобы инвестиции частных предприятий нашли приложение именно в нашей стране.

С точки зрения эффективности в данный момент наиболее предпочтительными являются прямые инвестиции зарубежных инвесторов и собственных предпринимателей в казахстанскую экономику вместо привлечения кредитов по государственной линии. Ведь очевидно, что последнее связано как с дальнейшим нарастанием внешнего долга республики, так использования и их возврата.

Акцент на накопление и инвестирование капиталов, включая привлечение иностранных инвестиций, позволяет решать сразу несколько важных для экономики проблем. В первую очередь это, безусловно, фактор интенсивного экономического роста, благодаря которому осваиваются передовые технологии, происходит насыщение рынков товарами отечественного производства, повышается конкурентоспособность экспортной продукции.

Сейчас же прямые инвестиции иностранных капиталов еще не оказывают существенного влияния на экономику. Несмотря на все усилия, она остается малопривлекательной для иностранных предпринимателей в плане прямых вложений. И это при том, что Казахстан имеет крупный рыночный потенциал, разнообразие природных ресурсов и стратегически выгодное местоположение, которые необходимо использовать, создав механизмы широкого, устойчивого притока финансов и технологий в производство.

Для привлечения инвесторов в экономику страны необходимо создание благоприятного инвестиционного климата. Создание благоприятного инвестиционного климата в стране - это целый комплекс различных мер: совершенствование законодательной базы по стимулированию и предоставлению льгот по налогам и таможенным тарифам, упорядочение принятия управленческих решений в государственных органах, развитие рыночной инфраструктуры и валютного рынка, устойчивость банковской системы и многие другие факторы. Но вместе с тем главной чертой, характеризующей привлекательность страны для прямых вложений иностранных капиталов, является система экономических стимулов и льгот, предусмотренная законодательством страны. При прочих равных условиях потенциальные инвесторы отдают предпочтение стране, предоставляющей льготы в области налогообложения.

Также немаловажным фактором является предоставление потенциальным инвесторам гарантий. Это должно повысить мотивацию к инвестированию капиталов в нашу экономику. Гарантии обеспечивают инвесторам свободу конкуренции, то есть права по отношению к конкурентам; свободу предпринимательской деятельности, то есть права по отношению к государству. Наиболее важными гарантиями являются:

- неограничение прав утвержденного инвестора на распоряжение своей долей в уставном фонде, акциями хозяйственного товарищества, на свободный перевод капитала, прибылей или доходов, полученных в результате продажи долевого участия в уставном фонде или акций хозяйственного товарищества при условии уплаты налогов.

- запрет на создание государственных монополий, контролирующих сбыт или продажу товаров, производимых инвестором;

- неприменение мер контроля или регулирования цен при сбыте сырья или продаже товаров;

- беспрепятственное открытие счетов в национальной и иностранной валюте, проведение конвертации валюты и тенге;

- запрет государственным органам и должностным лицам на создание препятствий инвесторам в управлении принадлежащим им на праве собственности имущества;

- законодательная защита инвестиций, прибыли (дохода), дивидендов, прав и законных интересов инвесторов.

Инвесторы получают также значительную свободу на право пользования системой стимулирующих мер для реализации инвестиционных проектов. Во-первых, четко и однозначно определены льготы и преференции. Размеры их ставятся в прямую зависимость от объемов прямых инвестиций, приоритетности сектора экономики - возможности предпринимателей для инвестирования могут быть расширены. Во-вторых, государство предоставляет натурные гранты; на срок до 5 лет с момента заключения контракта понижаются ставки подоходного налога с юридических лиц, земельного налога и налога на имущество - до 100% основной ставки, а также на последующий период до 5 лет предусматривается понижение ставки подоходного налога с юридических лиц, земельного налога и налога на имущество в пределах не более 50% основной ставки; в-третьих, закон позволяет полное или частичное освобождение от обложения таможенными пошлинами импорта оборудования, сырья и материалов, необходимых для реализации проекта.

ГЛАВА 1. Инвестиционная политика предприятия.

- Содержание, сущность инвестиционной деятельности предприятия.

Одной из важнейших предпосылок экономического, возрождения Казахстана являются стабилизация и рост производства во всех отраслях, но прежде всего - в промышленности. Однако нужен рост только конкурентного производства, которое, используя достижения научно-технического прогресса, может удовлетворять производственные потребности в товарах, получать ресурсы как для расширенного производства, так и для развития непроизводственной сферы, а также способно избежать банкротства, выжить в конкурентной борьбе за покупателя и источники инвестиций. В рыночном экономическом механизме управления предприятиями необходима система управления , которая бы учитывала интересы инвесторов, производителей и потребителей. Информация о конкурентоспособности нужна в практике предпринимательства и менеджмента при решении вопросов инвестирования, маркетинга, банкротства, санации предприятий и т. п.

Таким образом, составной частью системы управления производства с целью осуществления эффективной деятельности предприятий должна стать оценка инвестиционной активности и привлекательности.

Инвестиционная активность включает:

- комплекс работ по созданию инвестиционных проектов (бизнес-планов, идей и т. п. ), установлению контактов с потенциальными инвесторами;

- взаимодействие с республиканскими и местными властями, отраслевыми объединениями;

- поиск и распространение информации об инвестиционной стратегии предприятий.

На практике значительная группа казахстанских предприятий вообще не осуществляла инвестиции, другие приобретали оборудование н проводили реконструкцию производства, третьи вкладывали средства и оборотный капитал, строительство жилья и другие объекты социальной сферы. В целом лишь малой доле предприятий удалось реализовать свою инвестиционную активность, треть их продолжает работу в непроизводственной сфере.

Под инвестиционной привлекательностью следует понимать гарантированное, надежное и своевременное достижение целей инвестор на базе экономических результатов деятельности данного инвестируемого производства. Инвестиционная привлекательность предопределяется комплексом разнообразных факторов, состав и роль которых могут изменяться в зависимости от контингента инвесторов, преследующих разные цели, и от производственно-технических особенностей инвестируемого производства, качества его экономического развития в прошлом, в настоящем и будущем.

Отсюда возникает необходимость оценки инвестиционной привлекательности. Возможная в этой связи информация нужна и инвесторам для формирования приоритетной инвестиционной стратегии, и заемщикам (производителям) для маркетингового поиска своей "рыночной ниши", для надежного технико-экономического обоснования предпринимательского проекта будущего производства. Также она нужна для разработки и своевременной реализации текущих и перспективных планов совершенствования существующего производства в том направлении, которое ведет к получению экономических результатов, привлекательных для инвесторов и гарантирующих достижение их целей.

Разработка инвестиционной политики, адекватной целям государственной экономической программы, является центральной задачей регулирования и управления народным хозяйством Казахстана.

Для стабилизации и оживления инвестиционной активности предприятий казахстанской промышленности необходимо, в частности, осуществить их структурную перестройку, диверсификацию, повысить технический, организационный и экономический уровни развития, что требует крупных инвестиций. Изыскать их в нужные сроки и достаточном объеме за счет собственных финансовых источников большинство предприятий не может. Возникает проблема поиска инвестора, для которого инвестирование в виде долгосрочных займов, приобретения акций и т. п. должно стать привлекательным.

При оценке инвестиционной привлекательности необходимо учитывать специфику казахстанского рынка, для которого характерны:

- нестабильность;

- отсутствие тесной зависимости между эффективностью использования ресурсов предприятия и его финансовыми показателями (в частности прибылью), которые улучшаются прежде всего за счет завышения цен в условиях монополизма, слабой конкуренции, несовершенной нормативно-правовой системы;

- отсутствие достоверной и сравнимой информации о финансовое положении предприятий из-за частых изменений условий хозяйствования, методологии учета и отчетности;

- практически полное отсутствие в доступной официальной статистической информации среднеотраслевых показателей (производственных и финансовых), необходимых для сравнительной оценки предприятий;

- отсутствие производственного учета и практики формирования информации для нужд менеджеров;

- частое отсутствие систематизированных и достоверных сведений с конъюнктуре рынка, о тенденциях ее изменения и т. п.

Современные условия требуют новых подходов к управлению финансовыми ресурсами предприятий, адекватного рыночным отношениям и приближенного к стандартам учета, отчетности и анализа, принятых в мировой практике. Грамотно управлять свободным, самостоятельным предприятием гораздо сложнее, чем предприятием, работавшим в условиях административной системы. Это проявляется, прежде всего, в отмене безвозмездной государственной поддержки предприятий, в изменении кредитной системы, в увеличении заинтересованности поставщиков и потребителей продукции, акционеров, банков, налоговых органов в стабильной работе предприятий и устойчивости их финансового положения. Таким образом, деятельность предприятий должна быть направлена, прежде всего, на создание финансовых ресурсов для развития производства, обеспечения роста рентабельности, привлекательности для инвесторов, иными словами, на повышение его эффективности.

Однако с переходом Казахстана к рыночной экономике для предприятий республики стало характерно наличие разных форм собственности, определение же способов повышения эффективности предприятия любой формы собственности базируется на анализе его инвестиционной активности, привлекательности и финансового состояния. Это, естественно, сказывается на формировании системы показателей, характеризующих хозяйственную деятельность предприятий, включая оценку инвестиционной активности и привлекательности. Представляет большой интерес разработанная и используемая в западных фирмах система финансовых показателей, которая позволяет определить круг сведений, особенно важный с точки зрения оперативного принятия управленческих решений, и дает возможность глубже оценить тенденции изменения финансовых показателей под влиянием различных факторов. На сегодняшний день в Казахстане еще не существует оптимальной системы показателей оценки деятельности предприятий, и в основном применяются методики, разработанные казахстанскими учеными.

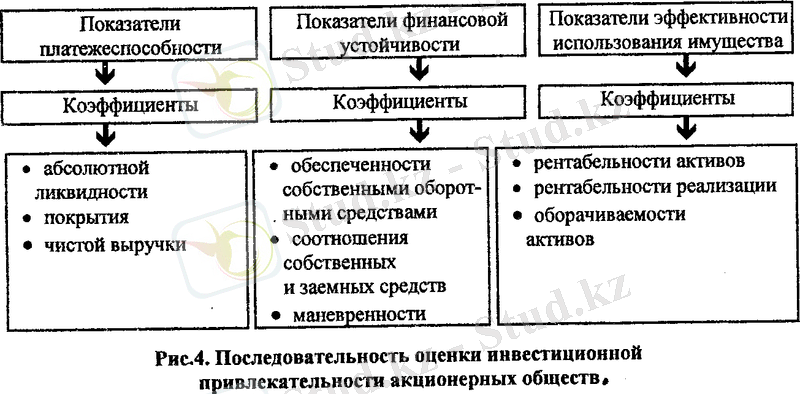

Изучение практики казахстанских предприятий, экономической литературы и международного опыта показало, что используемые в республике методы анализа деятельности предприятий предполагают слишком большое количество коэффициентов, которые не носят системного характера. Применительно к сегодняшним хозяйственным условиям достаточно использовать только часть предлагаемых показателей, в частности, те, которые могли бы стать основой для принятия управленческих решений. При этом необходимо соблюдать логику оценки инвестиционной привлекательности, которую целесообразно проводить в последовательности, указанной на рисунке 1.

Рис 1. Последовательность оценки инвестиционной привлекательности предприятия.

Таким образом, в первую очередь необходимо рассчитать показатели платежеспособности, то есть выявить наличие у предприятия средств на погашение долгов. Во вторую очередь следует определить финансовую устойчивость, а именно: насколько высока степень независимости предприятия после возмещения заемных средств. И, наконец, в-третьих, необходимо определить инвестиционную привлекательность предприятия, то есть нужно решить вопрос о целесообразности инвестирования средств в данное производство.

Под платежеспособностью предприятия понимают его готовность погасить краткосрочную задолженность своими средствами. Платежеспособность - это важнейший показатель, характеризующий финансовое положение предприятия. Оценка платежеспособности производится по данным баланса на основе характеристики ликвидности оборотных активов, то есть времени, которое необходимо для превращения их в денежную наличность.

При определении платежеспособности рассчитываются коэффициенты, которые с различной степенью точности позволяют определить готовность предприятия удовлетворить требования платежей. Это, в частности:

- общий коэффициент покрытия;

- промежуточный коэффициент покрытия;

- коэффициент абсолютной ликвидности;

- коэффициент чистой выручки.

Общий коэффициент покрытия указывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Принятое на мировом уровне необходимое значение должно быть не менее 1, оптимальное значение должно быть равно 2, 0-2, 5:

запасы и + денежные средства + расчеты

затраты и краткосрочные с дебиторами

кредиты банков

краткосрочные кредиты банков + кредиторская задолженность

Промежуточный коэффициент покрытия показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на расчетном счете, прочих счетов в банках;

средств в краткосрочных ценных бумагах, а также поступлений по расчетам с клиентами. Теоретически оправданные оценки в мировой практике равны 0, 7 - 0, 8:

денежные средства и краткосрочные + расчеты с дебиторами

финансовые вложения

краткосрочные кредиты банков + кредиторская задолженность

Коэффициент абсолютной ликвидности указывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет денежных средств на расчетном счете и прочих счетов в банках. Теоретически достаточное значение, также принятое в мировой практике, равно 0, 20 - 0, 25:

денежные средства и краткосрочные финансовые вложения , краткосрочные кредиты банков + кредиторская задолженность

Коэффициент чистой выручки характеризует удельную величину остаточной денежной наличности в общей выручке от реализации продукции, то есть указывает, сколько чистой выручки приходится на каждый тенге выручки от реализации:

чистая прибыль + начисленный износ х 100 ,

выручка от реализации

Пример . Для определения платежеспособности предприятия используем финансовую отчетность и баланс предприятия за год. Так, если

запасы и затраты составляют 139046 тенге,

денежные средства и краткосрочные финансовые вложения -

128495 тенге,

расчеты с дебиторами - 23876 тенге,

краткосрочные кредиты банков - 4695 тенге,

кредиторская задолженность - 491525тенге,

чистая прибыль - 47530 тенге,

начисленный износ - 6372,

выручка от реализации - 425065,

тогда общий коэффициент покрытия равен:

139046+128495+23876

=0, 587

4695+491525

промежуточный коэффициент покрытия: 128495+2 386 = 0, 307

4695+491525

абсолютный коэффициент ликвидности: 128495/496220 = 0, 259;

47530+6372-100 =12, 7 коэффициент чистой выручки:.

425065

Таким образом, расчеты показывают, что если общий коэффициент покрытия равен 0, 587 (в условиях нестабильности экономики минимальную величину данного коэффициента оценивают выше 3-4), из этого следует, что предприятию недостаточно оборотных средств для погашения текущих обязательств. Кроме того, величина промежуточного коэффициента покрытия (0, 307) показывает, что только около 25 % краткосрочных обязательств предприятие может погасить за счет имеющихся у него денежных средств (так как коэффициент абсолютной ликвидности равен 0, 259) . Коэффициент абсолютной ликвидности и промежуточный коэффициент покрытия в нынешних условиях на многих предприятиях измеряются долями единицы из-за отсутствия денег на счетах. Коэффициент чистой выручки, равный 12, 7, показывает, что 12, 7 % чистой выручки приходится на каждый тенге выручки от реализации.

Финансовая устойчивость предприятия

В условиях рынка, когда хозяйственная деятельность осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов - за счет заемных средств, важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости предприятия.

Для оценки финансовой устойчивости используют коэффициенты, отражающие финансовую обеспеченность бесперебойного процесса деятельности. Это показатели, характеризующие:

- обеспеченность запасов собственными оборотными средствами;

- соотношение заемных и собственных средств;

- маневренность собственных средств.

Обеспеченность запасов собственными оборотными средствами оценивается прежде всего в зависимости от состояния материальных запасов. Если их величина значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, и показатель будет меньше 1. Если же коэффициент выше 1, то это говорит о недостаточности у предприятия материальных запасов для бесперебойного осуществления деятельности, что также не будет признаком устойчивого финансового положения предприятия:

собственные оборотные средства материальные затраты

Соотношение заемных и собственных средств показывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств. Чем больше коэффициент превышает единицу, тем больше зависимость предприятия от заемных средств:

заемные средства

источники собственных средств

Маневренность собственных средств указывает на степень мобильности (гибкости) использования собственных средств предприятия:

собственные оборотные средства

источники собственных средств

Пример . Для определения платежеспособности предприятия используем финансовую отчетность и баланс предприятия за год. Так, если

материальные затраты составляют 139046 тенге,

собственные оборотные средства - 9662 тенге,

заемные средства - 496220 тенге,

источники собственных средств - 146955 тенге,

тогда коэффициент обеспеченности собственными оборотными

средствами будет равен : 9662 = 0, 69;

139046

коэффициент соотношения заемных и собственных средств:

49622S = 3, 377;

146955

коэффициент маневренности: 9662/146955 = 0, 066,

Таким образом, из расчетов видно, что коэффициент обеспеченности собственными оборотными средствами очень мал (0, 069), следовательно, величина материальных запасов предприятия значительно выше обоснованной потребности, и собственные средства могут покрыть лишь малую долю материальных запасов. Высокий уровень коэффициента соотношения показывает большую зависимость предприятия от заемных средств. В данном случае коэффициент равен 3, 377, то есть заемных средств у предприятия в 3, 4 раза больше, чем собственных. Невысокое значение коэффициента маневренности, равное 0, 066, объясняется недостаточностью у предприятия источников собственных средств.

Инвестиционная привлекательность предприятия зависит от всех показателей, характеризующих финансовое положение предприятия, в том числе от тех, которые непосредственно интересуют инвесторов и влияют на доходность капитала предприятия. К ним относятся следующие коэффициенты:

рентабельность активов;

рентабельность реализации;

оборачиваемость активов.

Рентабельность активов показывает, сколько денежных единиц затрачено предприятием для получения прибыли независимо от источника привлечения этих средств. Чем выше рентабельность активов, тем соответственно выше инвестиционная привлекательность предприятия:

балансовая прибыль х 100 .

средняя стоимость активов

Рентабельность реализации показывает, насколько эффективно и прибыльно предприятие ведет свою деятельность по всем направлениям и какова доля балансовой прибыли в доходах:

балансовая прибыль х 100 .

выручка от реализации

Оборачиваемость активов показывает, сколько раз за период совершается полный цикл производства и обращения, приносящий соответствующий доход:

выручка от реализации х 100 ,

средняя стоимость активов

Пример . Для определения платежеспособности предприятия используем финансовую отчетность и баланс предприятия за год. Так, если

балансовая прибыль составляет 64752 тенге,

средняя стоимость активов - 520625 тенге,

выручка от реализации - 21 тенге,

тогда рентабельность активов равна: 64752*100/520625= 10, 8;

рентабельность реализации:64752*100/21 = 23. 3 •

оборачиваемость активов: 21*100/520625= 53, 3 *

Таким образом, проведенные расчеты демонстрируют недостаточную привлекательность данного предприятия для инвесторов. Для того, чтобы вложения стали целесообразными, необходимо в первую очередь повысить рентабельность активов за счет повышения их оборачиваемости, увеличения объема реализации и роста производства, а также снижения стоимости самих активов (сокращения излишних материальных запасов, дебиторской задолженности и внеоборотных активов) .

Приведенные показатели, их классификация в данной последовательности, с нашей точки зрения, являются простыми и общедоступными и могут быть применены при оценке инвестиционной привлекательности предприятий. В результате можно без дополнительных расчетов сделать выводы о доходности предприятия, а потенциальный инвестор получит возможность судить о целесообразности вложения в него средств.

Определение способов повышения эффективности предприятия любой формы собственности также базируется на анализе инвестиционной привлекательности.

На сегодняшний день в Казахстане наблюдается тенденция к спаду уровня инвестиций. Резкое его снижение выразилось в ухудшении состояния многих объектов инфраструктуры республики и дальнейшем техническом отставании в производственном секторе.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда