Финансовая устойчивость банка второго уровня: оценка и пути повышения на примере АО Kaspi Bank

ОБОЗНАЧЕНИЯ И СОКРАЩЕНИЯ3

РЕЗЮМЕ4

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ БАНКА ВТОРОГО УРОВНЯ6

1. 1 Понятие и сущность финансовой устойчивости БВУ6

1. 2 Критерии и показатели оценки финансовой устойчивости БВУ10

1. 3 Методика оценки и мониторинга финансовой устойчивости банков в зарубежной практике12

2 ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ АО «KASPI BANK»17

2. 1 Общая характеристика деятельности банка17

2. 2 Анализ финансовых показателей деятельности банка19

2. 3 Оценка финансовой устойчивости банка24

3 ПУТИ СОВЕРШЕНСТВОВАНИЯ ФИНАНСОВОГО СОСТОЯНИЯ БАНКА АО «KASPI BANK»31

3. 1 Основные проблемы и недостатки в управлении финансовой устойчивостью банка31

3. 2 Мероприятия по повышению финансовой устойчивости банка35

3. 3 Оценка эффективности предложенных мероприятий43

ЗАКЛЮЧЕНИЕ54

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ57

ПРИЛОЖЕНИЯ59

ОБОЗНАЧЕНИЯ И СОКРАЩЕНИЯРК - Республика Казахстан

БВУ - Банк второго уровня

НБ РК - Национальный Банк Республики Казахстан

АЦФИ - Аналитического центра финансовой информации

МСФО - Международные стандарты финансовой отчетности

ФРС США - Федеральная резервная система Соединенных Штатов Америки

CAMELS - «С» - Capitaladequacy- достаточность капитала; «A» - Assetquality- качество активов; «М» - Management- качество управления; «E» - Eamings- доходность; «L» - Liquidity- ликвидность; «S» - Sensitivitytorisk- чувствительность к риску.

МБ - Международный банк

ОАО - открытое акционерное общество

ЗАО - закрытое акционерное общество

POS-кредитования

ЦФТ - Центр финансовых технологий

РЕЗЮМЕАктуальность работы. Стабильное развитие банковского сектора зависит от эффективного управления финансовыми ресурсами, управлением человеческими ресурсами, а также главной целью банковского сектора является предоставление качественного обслуживание клиентов, с целью увеличения собственного капитала, а для этого нужно строить систему из качественных сотрудников. Требованием обеспечения высокой конкурентоспособности для банков РК является совершенствование механизма банковского менеджмента с уклоном на развитие взаимодействий с клиентами, а так же использованием и внедрением новых технологий и эффективных стратегий развития.

Одним из ключевых факторов является проблема выбора стратегий развития банка второго уровня, на которую влияют выбор развития банков конкурентов, а также усиление внешних рисков в экономике.

Вопросы, связанны с анализом финансовой устойчивости банка на сегодняшний день являются актуальными. Это можно объяснить тем, что изменения, которые постоянно происходят в экономике и банковской системе, указывают на то, что она является уязвимой к воздействию факторов, поступающих из внешней среды, кроме того она подвержена кризисам, которые часто возникают на фондовых рынках.

Банки являются частью единого экономического организма, одного из важнейших секторов экономики. Финансовое состояние банков и экономики в целом представляют собой два взаимосвязанных сосуда. Не только их собственное развитие, но и развитие общественных отношений в целом зависит от того, как обстоят дела в каждом из них. Известно, например, что эффективное развитие банков оказывает положительное влияние на инвестиционную активность, в целом на экономический рост. С другой стороны, эффективность функционирования банков во многом зависит от состояния экономики и, в частности, от ее производственного сектора, поскольку в условиях кризиса и снижения инвестиционной активности основным «центром тяжести» банков является переход к спекулятивным, рискованным операциям.

Банковская систем РК уже имеет опыт выстраивания стратегического направления развития в условии переменной конкурентной среды, состязательности на рынке банковских услуг, эта проблема, доказана как научно, так и на практике, но к сожалению еще не получившая должного решения.

Степень разработанности проблемы. В процессе работы над магистерским проектом были проанализированы труды казахстанских ученых, таких как: Айтбаева У. Б., Ахмегова К. К., Колебаева Н. К., Искакова У. М., Жунисбекова Л., Калиева Г. Т., Макыш С. Б., Ильяс А. А., Cейткаcымoв Г. C., Бекбoлатулы Ж., Каpимжанoв C. и т. д.

Также в ходе проведения исследовательской работы посвященные построению банковского дела, финансовой устойчивости банков были использованы работы: Фетисов Г. Г., Горюкова О. В., Овчинникова О. П. и Бец А. Ю., Лукасевич М. Я., Леонтьев А. Б., Лаврушин О. И. и Мамонова И. Д., Пахомова С. А., Ланец С. В., Обухова А. А. и т. д.

Однако вопросы касательно повышения эффективности банковского деятельности и повышению финансовой устойчивости в нынешней экономике РК изучены недостаточно. Есть необходимость в научных исследований, в разработке и реализации практических предложений по финансовому управлению банковской деятельностью для укрепления финансового состояния. Это и служила основным фактором при выборе темы, цели и задач магистерского проекта.

Объект и предмет исследования. В качестве объекта исследования выступает банковский сектор Республики Казахстан, в частности деятельность АО «Kaspi bank».

Цель и задач работы. Целью исследования является анализ обеспечения финансовой устойчивости банка второго уровня, на примере АО «Kaspi bank». Задачи работы:

- рассмотреть понятие и сущность финансовой устойчивости банков второго уровня;

- изучить современные методики оценки финансовой устойчивости банков второго уровня;

- раскрыть экономическую характеристику АО «Kaspi bank»;

- проанализировать финансовые результаты деятельности АО «Kaspi bank»;

- дать оценку финансовой устойчивости коммерческого банка;

- разработать направления повышения финансовой устойчивости коммерческого банка;

- оценить эффективность предложенных рекомендаций.

С помощью собранной информацией было проведено исследование, в результате чего были выявлены проблемы влияющие на финансовую устойчивость банка и приведены соответствующие решение.

Научная новизна исследования заключается в разработке направлений повышения финансовой устойчивости банка второго уровня и подтверждение их эффективности.

Практическая значимость исследования . Полученные в ходе исследования данные о внедрении разработанных направлений повышения финансовой устойчивости в банках второго уровня могут найти применение в деятельности как и профессиональных управленцев, так и непосредственно на предприятиях банковской сферы.

Методы исследования. В ходе процесса исследования проблем были использованы методы системного, структурно-логического подхода, сравнительного анализа, наблюдения.

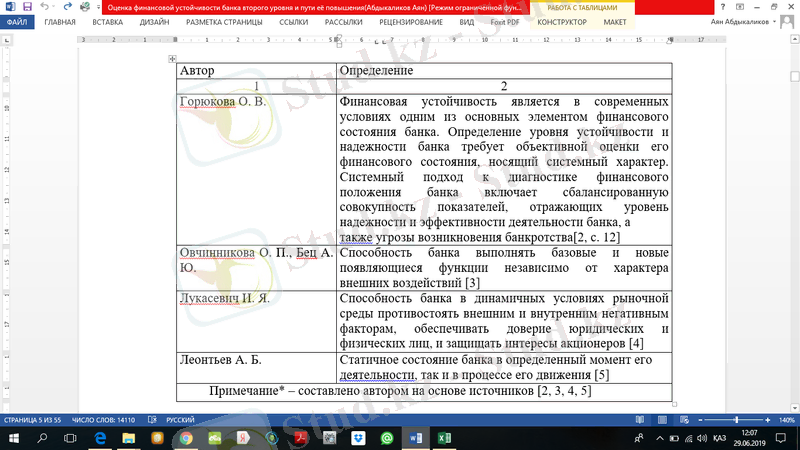

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ БАНКА ВТОРОГО УРОВНЯ 1. 1 Понятие и сущность финансовой устойчивости БВУУстойчивость коммерческого банка представляет собой такое его состояние, при котором обеспечивается его динамичное развитие, выполняются свойственные банку функции, и обеспечивается его равновесное состояние при негативном воздействии внутренних и внешних факторов [1, с 56] . Помимо общепринятого определения, разные авторы предлагают собственную уточненную трактовку (таблица 1) .

Таблица 1 - Подходы авторов к определению финансовой устойчивости коммерческого банка*

Исследуя различные подходы к определению понятия финансовой устойчивости, можно определить, что данное понятие определяется как особое состояние банка, которое характеризуется выполнением условий его ликвидности и кредитоспособности, а также выполнения банком функций вложения денег в кредитные размещения и незамедлительное проведение расчетов.

Устойчивость банка в решающей степени определяется финансовыми результатами его деятельности, проявляющимися в основную очередь в доходности и ликвидности [6, c. 75] .

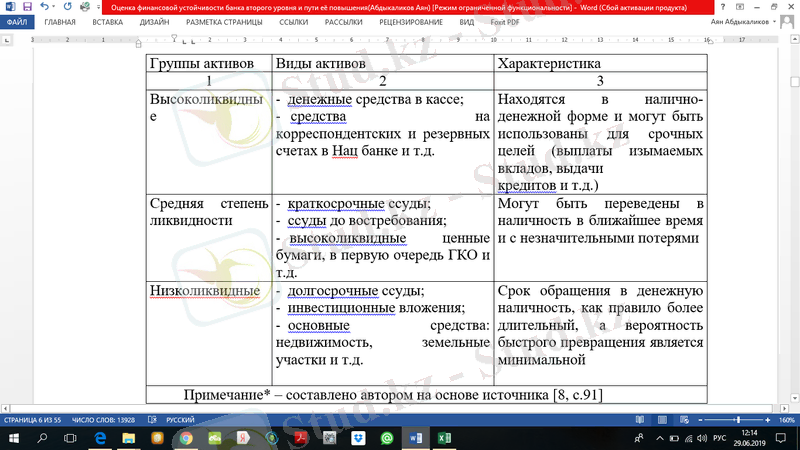

Под ликвидностью банка понимается способность банка обеспечить своевремнное и достаточное выполнение долговых обязательств посредством мобилизации средств, необходимых в определенной для этого денежной сумме. Отсюда, все активы банка группируются по степени их ликвидности, наиболее ликвидными из которых считаются те, которые обладают возможностью быстрой реализации и без существенных потерь обращаются в наличные или безналичные деньги [7, c. 28] .

Для наиболее ликвидных активов, при этом, характерны свои особенности - при минимальном уровне рискованности, они способны приносить наименьший доход, в отличие от других менее ликвидных активов. Поэтому для каждого банка важна не только максимальная ликвидность, но и сбалансированность активов и пассивов по срокам их привлечения и размещения.

В таблице 2 представлена характеристика основных групп активов по степени их ликвидности.

Таблица 2 - Активы коммерческих банков по степени ликвидности*

Ликвидность является важнейшей качественной характеристикой деятельности любой кредитной организации. Проблемы ликвидности приводят к нарушениям в проведении платежей и осуществлении других вдов операций с клиентами, что, в свою очередь, способно повлиять на репутацию банка и снизить его клиентскую базу.

Ликвидность является основой платежеспособности коммерческого банка, которая является более емким понятием и характеризует способность банка отвечать по своим обязательствам любого характера: налоговым, кредитным и т. д.

На ликвидность и платежеспособность банка оказывают влияние макро- и микроэкономические факторы. К основным макроэкономическим факторам относятся [9, c. 55] :

- социально-экономическая обстановка в стране;

- наличие отработанной законодательной и нормативно-правовой базы, регламентирующей банковскую деятельность;

- состояние финансового рынка;

- структура и стабильность банковской системы.

Микроэкономические факторы:

- ресурсная база банка и возможности ее структурирования;

- эффективность размещения финансовых ресурсов;

- уровень менеджмента;

- функциональная структура и мотивация деятельности банка.

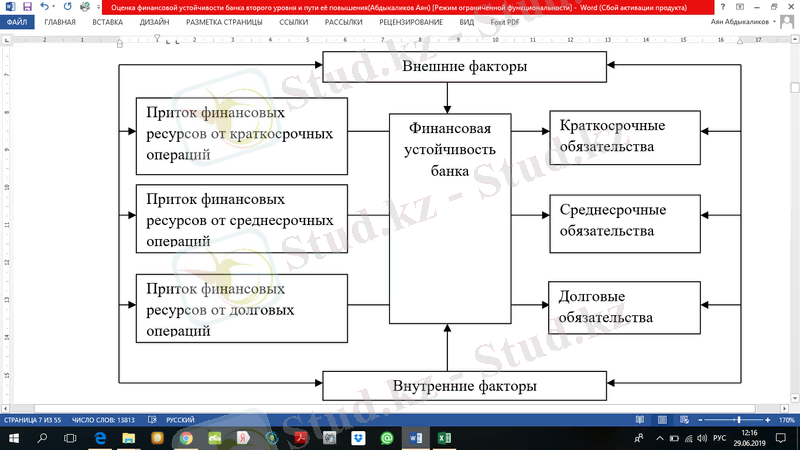

Общий механизм обеспечения финансовой устойчивости банка представлен на рисунке 1.

Рисунок 1 - Механизм обеспечения финансовой устойчивости коммерческого банка

Примечание - составлено автором на основе источника [10, c. 32]

Уставленный механизм позволяет сделать основной вывод о том, что на финансовую устойчивость банков оказывают влияние: структура их денежных потоков, качество управления данных потоков с учетом состояния внутренней и внешней среды.

Для коммерческого банка оптимизация структуры его капитала является важнейшей задачей обеспечения его финансовой устойчивости. При этом, исследовать эффективность структуры можно посредством оценки параметров эффективности функционирования самого банка. Банк признается хорошо работающим, если соблюдаются следующие условия:

- изменения прибыли выше 100 % (темп прироста) ;

- темп роста прибыли выше темпа увеличения выручки;

- темп увеличения выручки выше темпа прироста активов[11, с. 29] .

Абсолютные показатели экономического эффекта являются основными способами оценки эффективности структуры банковского капитала. Однако, следует также учитывать такой важный параметр как уровень банковского риска.

Основными видами рисков, оказывающих наибольшее воздействие на финансовую устойчивость банков, являются:

- регулятивные риски, связанные с ужесточение надзора и усилением требований к финансовой устойчивости;

- инвестиционные риски от операций на фондовом рынке;

- кредитные риски в связи с невозвратом выданных денежных средств.

Выступая важнейшими участниками финансового рынка и субъектами экономики, банки в большой степени не только влияют на развитие производственных процессов, но и затрагивают интересы и права большую часть населения. В связи с этим банковская деятельность подлежит регулированию со стороны НацБанка РК. В числе основных направлений регулирования - требование НацБанка РК к поддержанию приемлемого уровня банковской ликвидности и достаточности капитала. Данные критерии лежат в основе деятельности по поддержанию устойчивости банковского сектора РК.

Кроме того, порядка 25 млрд. тг. поступило в банки в результате финансирования государственных проектов с использованием средств Фонда национального благосостояния РК [12] .

Таким образом, современные тенденции увеличения финансовой устойчивости банковского сектора связаны со снижением объемов рисковых операций банков, искусственного поднятия уровня ликвидности банковского сектора и принятием мер регулирования текущего уровня платежеспособности кредитных организаций. Отсюда, сущность финансовой устойчивости современных коммерческих банков состоит в соблюдении сбалансированности между уровнем требований Нацбанка к ликвидности и платежеспособности банков, и уровнем риска по проводимым банковским операциям.

1. 2 Критерии и показатели оценки финансовой устойчивости БВУФинансовая устойчивость очень близка с другими типами устойчивости. С такими как: политическая, экономическая, социальная, и т. д. Все эти виды находятся в тесном сотрудничестве друг с другом. Финансовая стабильность играет сильную роль в деятельности банков второго уровня, поскольку ее финансовое состояние влияет на другие аспекты ее работы. Стабильность всей банковской системы Республики Казахстан в целом зависит от каждого банка в отдельности, формируя совокупную финансовую систему [13, с. 531] .

Для обеспечения устойчивости банков второго уровня в настоящих условиях, для хорошего управления руководству банка второго уровня необходимо анализировать его реальное фин. состояние.

Кроме того, точная информация о состоянии банков второго уровня нужна также:

- Нацбанк РК и Минфин РК, которые осуществляют надзор за деятельностью коммерческих банков;

- общественность: акционеры, вкладчики, предприятия, граждане, денежные операции которых проходят через коммерческие банки;

- государство в лице налоговой системы и бюджетных фондов;

- рыночные институты: биржи, аналитические центры, инвестиционные и кредитные брокеры, консультанты.

Для хорошей работы всей банковской системы, необходимо обеспечение финансовой устойчивости банков второго уровня. В связи с этим основной задачей руководства банков, и в т. ч. НацБанка РК, является создание эффективной системы регулирования финансовой устойчивостью, которая должна быть гибкой, способной мобилизовать внутренние резервы и оперативно реагировать на внешние «раздражители» [14, c. 10] .

Финансовая отчетность всю нужную информацию о деятельности банка, и можно получить информацию в соответствии с определенными категориями доходов и расходов, предусмотренных за отчетный год.

В зависимости от эффективности всего банка объектом проверки финансового результата являются учетные статьи доходов или расходов, которые являются финансовым результатом, определяемым для каждого отчетного периода на основе бухгалтерского учета.

Финансовым результатом является степень эффективности деятельности банка в сфере производства и сферы бизнеса, увеличение или уменьшение суммы дохода (убытка) за определенный период времени. Окончательный финансовый результат рассчитывается в соответствии с количеством проданных товаров или услуг, объемом основных средств корпорации, а также внереализационными доходами. [15, c. 48] .

Доходы или расходы в деятельности банка представляют собой не что иное, как разницу между стоимостью дохода от продажи товаров или услуг по рыночной цене и стоимостью производства и продажи.

Финансовые результаты банковской деятельности представлены в нескольких видах - прибыли и расходы. Если доходы превышают расходы, то вся деятельность банка считается эффективной. При возникновении уровня затрат, превышающего сумму дохода, работа считается убыточной.

Прибыль является окончательным положительным финансовым результатом деятельности банка, а убыток отрицательным.

Основные функции прибыли включают в себя:

Оценочная - суть в том, что с помощью относительных и абсолютных показателей рентабельности можно узнать фактическую эффективность организации, качество и общую активность. Кроме того, под статьей дохода можно выделить такие аспекты, как качество ресурсов предприятия (трудовые, материальные и производственные) и производительность труда;

Стимулирующая - показывает степень удовлетворенности работников организации своей работой, учитываются ли их социальные потребности, а также порядок выплаты дивидендов.

Для анализа финансовых результатов применяются соответствующие коэффициенты для корректировки значений финансовой отчетности. Его ключевыми составляющими являются анализ и расчет эффективности использования ресурсов, а также прибыльности.

Оценить банковскую деятельность по финансовым показателям можно по относительным и абсолютным показателям. Первый - это всевозможные соотношения прибылей и затрат.

Ключевое место здесь занимают показатели рентабельности. С экономической точки зрения их суть заключается в получении прибыли от вложенных средств. Список абсолютных показателей включает в себя прибыль (сальдо и брутто), доходы и расходы, связанные с неоперационной деятельностью. [16, c. 74] .

Анализ эффективности использования собственных ресурсов формируется на основании таких показателей, как коэффициент:

- Оборачиваемости активов;

- Текущей ликвидности;

- Срочной ликвидности;

- Анализ рентабельности, который основывается на трёх группах значений, расчёт которых зависит от:

Производственных активов - отношение чистой прибыли к активам (например, производственному) или капиталу (акционерному, инвестиционному и так далее) ;

Прибыли - отражает рентабельность реализованных услуг или товаров;

Денежного потока (наличными), с помощью чего можно понять, как компания будет выполнять свои обязательства наличными финансовыми средствами.

Рентабельность можно определить, как в процентном выражении, так и в виде коэффициента.

На современном этапе развития банковской сферы существует большое количество методик оценки устойчивости коммерческих банков [17, c. 39] .

Для оценки финансовой устойчивости обычно используется множество коэффициентов, при этом особо актуальной становится задача выбора наиболее значимых для оценки финансовой устойчивости коэффициентов.

В Приложении А представлены основные показатели, применяемые для проведения комплексной оценки экономического положения банков. На основе полученных данных можно рассчитать прогнозные значения изменения финансовой устойчивости коммерческого банка.

1. 3 Методика оценки и мониторинга финансовой устойчивости банков в зарубежной практикеДля упрощения их учета все функционирующие методики оценки можно условно разделить на две группы - отечественные и зарубежные методики.

Методика Аналитического центра финансовой информации (АЦФИ) состоит в применении модели ранжирования. Для этого применяется два основных подхода [18, c. 64] :

- определение надежности банка с применением оценочных показателей: достаточности капитала, качества и стоимости активов, качества управления банком, сбалансированности его активов и пассивов с точки зрения ликвидности. Расчеты установленных показателей должны быть приведены в специально разработанных для этого формах МСФО. При этом, данная методика не ограничена только анализом балансовых показателей, но также включает расчет частных показателей, к которым относятся: качество банковских активов, управления, позиция банка в рейтинге банков с аналогичной величиной капитала;

- пресс рейтинг, который основан на методике группировки банков по следующим признакам: местоположения банка, особенностях стратегии будущего развития, анализа деятельности, технического оснащения, широты клиентской базы и особенностях сервисного обслуживания, публичных выступлениях руководителей банка. Каждому из шести критериев присваивается определенный индекс, значение которого рассчитывается как средневзвешенное из суммы всех шести показателей. В отличие от других методик, данная учитывает индивидуальное мнение прессы, что, в свою очередь, определяет уровень доверия населения к конкретному коммерческому банку.

Методика ранжирования банков, предложенная журналом «Эксперт», основа на анализе основных банковских показателей, доступных для общего пользования. Ее целью является выделение сходства между различными группами коммерческих банков с целью выделения кластеров по характерны признакам. Отнесение банков к одному кластеру происходит при наличии характерного сходства, при этом учитываются временные ряды различных признаков, которые в течение анализируемого времени имеют равноценную динамику. В отличие от других методик, подход агентства «Эксперт» отличается тем, при построении рейтинга надежности учитываются комплексные показатели. Структура рейтингового анализа состоит из двух основных частей:

- анализа банков в плоскости «прибыльность-надежность»;

- исследование изменений показателей в течение определенного времени и выявление динамического сходства.

В рамках установленной методики оценка прибыльности осуществляется в соотношении к нетто-активам, а надежность оценивается с позиции соотношения капитала банка и привлеченных средств. Главным преимуществом данной методики является использование статистического анализа, основанного всего на двух основных критериях. К недостаткам можно отнести отсутствие анализа неколичественных показателей [19, c. 28] .

Методики «Оргбанка» основана на формировании статистических моделей зависимостей, которые служат для построения оценочной системы. Основной недостаток данной модели состоит в применении в качестве основного метода - метода экспертных оценок, в котором точность и объективность полученных результатов будет зависеть от таких субъективных факторов, как опыт и квалификация экспертов.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда