Государственное регулирование банковской системы Республики Казахстан на примере ЗАО «Евразийский банк»

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 57 страниц

В избранное:

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН

КОСТАНАЙСКИЙ ИНЖЕНЕРНО-ЭКОНОМИЧЕСКИЙ

УНИВЕРСИТЕТ им. М. ДУЛАТОВА

ИНСТИТУТ ЭКОНОМИКИ И ФИНАНСОВ

КАФЕДРА ФИНАНСЫ И КРЕДИТ

«Допускается к защите»

Зав. кафедрой к. э. н., доцент

Исмуратова Г. С.

« »

ХАБИБУЛЛИНА ЗИМФИРА ИЛЬКАМОВНА

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ БАНКОВСКОЙ СИСТЕМЫ НА ПРИМЕРЕ ЗАО «ЕВРАЗИЙСКИЙ БАНК»

ДИПЛОМНАЯ РАБОТА

Специальность «Финансы и кредит»

Научный руководитель, Левковец Т. И.

к. э. н., доцент

Костанай 2005

Министерство образования и науки

Республики Казахстан

Костанайский инженерно-экономический университет им. М. Дулатова

Институт экономики и финансов

ГРАФИЧЕСКАЯ ЧАСТЬ

(демонстрационная)

к дипломной работе

на тему: «Государственное регулирование банковской системы на примере ЗАО «Евразийский банк»»

Студент группы: 34у Хабибуллина З. И.

Специальность: Финансы и кредит

Руководитель: Левковец Т. И.

2005г.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. .

1 ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА И БАНКОВСКИЙ НАДЗОР

1. 1. Задачи и функции Национального Банка Республики Казахстан как основного органа регулирующего деятельность данной системы.

- Нормы нормативы и лимиты, применяемые в банковском деле. .

- Функции банковского надзора в Республике Казахстана. .

- Методика исследования

2. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ЗАО «ЕВРАЗИЙСКИЙ БАНК» . . .

2. 1 Организационная структура и основные направления деятельности ЗАО «Евразийский банк».

2. 2 Анализ и оценка нормативов на примере ЗАО «Евразийский банк»……… . . .

3. ПУТИ УКРЕПЛЕНИЯ ФИНАНСОВЫХ ПРОПОРЦИЙ НА ПРИМЕРЕ ЗАО «ЕВРАЗИЙСКИЙ БАНК» . . .

3. 1 Сущность, цель, задачи банка. .

3. 2 Рейтинговая оценка ЗАО «Евразийский банк» . . .

3. 3 Филиальная сеть банк: проблемы эффективного функционирования……….

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Слово “банк” происходит от итальянского “banco” и означает “стол”. Предшественниками банков были средневековые менялы - представители денежно-торгового капитала; они принимали денежные средства у купцов и специализировались на обмене денег различных городов и стран. Со временем менялы стали использовать эти вклады, а также собственные денежные средства для выдачи ссуд и получения процентов, что означало превращение менял в банкиров.

В XVI - XVII вв. купеческие гильдии ряда городов (Венеции, Генуи, Милана, Амстердама, Гамбурга, Нюрнберга) создали специальные жиробанки для осуществления безналичных расчётов между своими клиентами-купцами. Жиробанки вели расчёты между своими клиентами в специальных денежных единицах, выраженных в определённых весовых количествах благородных металлов. Свои собственные средства жиробанки предоставляли в суду государству, городам и привилегированным внешнеторговым компаниям.

В Англии капиталистическая банковская система возникла в XVI в., причём банкиры вышли из среды либо золотых дел мастеров, либо купцов.

Банки - особый вид предпринимательской деятельности, связанной с движением ссудных капиталов, их мобилизацией и распределением. В отличие от ссудного капитала (рантье) банкир представляет собой разновидность капиталиста-предпринимателя. Промышленные капиталисты вкладывают свой капитал в промышленность, торговые - торговлю, а банкиры - в банковское дело. Ссудный капиталист предоставляет в суду собственный капитал, банкиры в основном оперируют чужими капиталами. Доходом ссудного капитала является ссудный процент, а доходом банкира - банковская прибыль (процент, доходы от ценных бумаг, комиссионные и пр. ) .

Банки выполняют в рыночном хозяйстве следующие важные функции:

- посредничество в кредите денежными и функционирующими капиталистами;

- посредничество в платежах;

- мобилизация денежных доходов и сбережений и превращение их в капитал;

создание кредитных орудий обращения.

Банки - центральные звенья в системе рыночных структур. Развитие их деятельности - необходимое условие реального создания рыночного механизма. Процесс экономических преобразований начался с реформирования банковской системы. Эта сфера динамично развивается и сегодня.

Длительное время банки были государственными органами и выступали одной из "несущих конструкций" административно-командной системы управления экономикой. Сегодня, строя рыночную экономику мы вынуждены в короткие сроки выйти на уровень современного мирового уровня организации банковского дела.

Коммерциализация отечественной банковской системы, обострение конкуренции между финансовыми институтами влекут за собой необходимость познания и применения па практике позитивного опыта, который накоплен банками в развитых странах.

За последнее время произошли значительные сдвиги в становлении банковской системы. Определились банки-лидеры, сформировались основные направления банковской специализации, завершился раздел клиентской базы между финансовыми институтами.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. В последние годы она претерпела значительные изменения. Модифицируются все компоненты банковской системы.

Коммерческие банки занимают определенное звено в системе рыночных структур. Развитие их деятельности - необходимое условие реального создания рыночного механизма Процесс экономических преобразований начался с реформирования банковской системы и продолжается до настоящего момента

Цель данной работы проанализировать финансово-экономическую деятельность банка на примере ЗАО «Евразийский банк».

1 ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА И БАНКОВСКИЙ НАДЗОР В РК

1. 1 Задачи и функции национального банка Республики Казахстан как основного органа регулирующего деятельность банковской системы страны

Национальные банковские системы различаются по организационной структуре, степени контроля со стороны государства, степени вхождения в мировую банковскую систему, составу банковских операций и по целому ряду других признаков.

До 1987 г банковская система включала три банка - монополиста: Госбанк, Стройбанк и Внешэкономбанк. Существовала также система гострудсберкасс. Эмиссионные управленческие и контрольные функции, а также краткосрочное кредитование, расчетно-кассовое обслуживание выполнял Госбанк. Госбанк являлся центром краткосрочного кредитования. В нем автоматически аккумулировались сводные денежные средства, образуя общегосударственный ссудный фонд. Средства данного фонда распределялись централизованно в соответствии с утвержденными кредитными планами.

В настоящее время в Республике Казахстан сформирована 2х уровневая банковская система. Первый уровень - Национальный банк РК. Второй уровень - коммерческие банки.

Национальный банк - регулирует деятельность коммерческих банков, вплоть до участия лицензии, однако административно не вмешивается в текущую деятельность банков. Основная функция НБ состоит в эмиссии кредитных денег - банкнот и регулировании денежного обращения. Национальный Банк Республики Казахстан является «банком банков», т. е. его клиентурой являются коммерческие банки. Национальный банк сосредотачивает на своих счетах денежные резервы коммерческих банков, предоставляет кредиты этим банкам.

Национальный банк выполняет важную роль по эмиссионно - кассовому исполнению государственного бюджета, а также обслуживает

государственный кредит - размещая облигации государственных займов, государственные краткосрочные облигации, казначейские операции на денежном рынке.

Особенность пассивных операций Национального банка состоит в том, что источником образования его ресурсов служат несобственные капиталы и привлеченные вклады, а эмиссия банкнот.

Кроме того, Национальный банк аккумулирует депозиты коммерческих банков и государства. Часть средств коммерческие банки обязаны хранить в виде кассовой наличности, для того, чтобы бесперебойно удовлетворять все требования вкладчиков о выдачи наличных денег.

Корреспондентский счет коммерческого банка в Национальном банке равнозначен по своей ликвидности денежной наличности. При посредстве корреспондентского счета в Национальном банке коммерческие банки осуществляют между собой расчеты.

Национальный банк не уплачивает коммерческим банкам процентов по их депозитам, однако бесплатно осуществляет для коммерческих банков расчетные операции на всей территории страны.

Наряду с банковскими вкладами большую роль в пассивах Национального банка занимают вклады государства.

В области активных операций Национальный банк отличается от коммерческих банков по характеру заемщиков и формам кредитования.

Главным заемщиком Национального банка выступают коммерческие банки и государство, а заемщиками коммерческих банков - различные экономические агенты, непосредственно ведущие хозяйственную деятельность.

С помощью экономического и административного воздействия в процессе проведения денежно - кредитной политики Национальный банк способствует укреплению и развитию экономики Казахстана. В этом заключается его основная задача, которую он решает путем:

- защиты и обеспечения устойчивости казахстанской валюты - тенге,

- повышению её покупательской способности и стабильности курса по отношению к валютам других стран;

- развития и укрепления банковской системы РК;

- обеспечение эффективного функционирования системы денежных расчетов.

Национальный банк и правительство РК информируют друг друга о предполагаемых действиях, имеющих общегосударственное значение, и координируют свои действия.

Национальный банк и его учреждения освобождаются от уплаты налогов, сборов, пошлин и других аналогичных платежей. Национальный банк владеет такими ресурсами, которыми не в состоянии овладеть ни один коммерческий банк. Это объясняется тем, что он:

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- выступает кредитором последней инстанции для коммерческих

банков, которые получают кредиты в тех случаях, когда исчерпали

или не имеют возможности пополнить ресурсы из других

источников;

- от имени правительства управляют государственным долгом, т. е.

размещает, погашает и проводит другие операции с

государственными - ценными бумагами, эмитированными

правительством;

- наряду с коммерческими банками производит массовое

обслуживание бюджета, ведет счета бюджетных фондов,

обслуживает представленные и исполнительные органы власти,

выдает краткосрочные ссуды правительству и местным властям;

- является «банком банков», так как ведет счета коммерческих банков,

связанные с межбанковскими операциями и хранениями резервов.

Основной источник ресурсов Национального банка - деньги в обращении и средства коммерческих банков.

Выпуск денег в обращение, то есть создание ресурсов путем их эмиссии, осуществляется в процессе кредитования правительства и коммерческих банков.

Правительство получает кредит в Национальном банке, предоставляя свои обязательства.

Эмиссия также производится для закупки золота и иностранной валюты.

Опираясь на коммерческие банки и другие структуры финансового рынка, не вмешиваясь в их оперативную деятельность, Национальный банк выполняет свои многообразные функции.

Важнейшей функцией Национального банка, как отмечалось ранее, является разработка и осуществление совместно с Правительством РК единой денежно - кредитной политики, направленной на защиту и обеспечение устойчивости тенге.

Деньги выступают как эквивалент материально-денежных ценностей и сами должны иметь материальные формы. Такими формами могут быть:

- металлические монеты и бумажные купюры;

- записи на банковских счетах;

- записи на магнитных носителях, когда денежные остатки и переводы

отражаются на компьютерных счетах (электронные деньги) .

Чтобы деньги выполнили свою роль, как средства платежа и обращения, необходимо их реальное присутствие в одной из перечисленных форм.

Анализ различных показателей, характеризующих денежную массу, позволяет Национальному Банку Республики Казахстан принимать оптимальные решения в процессе регулирования денежного обращения.

Денежное обращение регулируется Национальным Банком в процессе осуществления кредитной политики, выражаемой в кредитной экспансии и кредитной рестрикции.

Кредитная экспансия увеличивает кредитные ресурсы коммерческих банков, которые в результате выдаваемых кредитов повышают общую массу денег в обращении.

Кредитная регистрация влечет за собой ограничения возможностей коммерческих банков по выдаче кредитов и тем самым по насыщению экономики деньгами.

Инструментами кредитной экспансии или кредитной рестрикции являются: официальная учетная ставка Национального Банка; некоторые неэкономические меры.

Официальная учетная ставка - это проценты по ссудам, используемым Национальным Банком при кредитовании коммерческих банков.

Определение размеров учетной ставки - один из наиболее важных аспектов кредитно-денежной политики, а изменение учетной ставки выступает показателем изменений в области кредитно-денежного регулирования. Размер учетной ставки обычно зависит от уровня ожидаемой инфляции и в тоже время оказывает на инфляцию большое влияние.

Когда Национальный Банк Республики Казахстан намерен смягчить или ужесточить денежно-кредитную политику он снижает или повышает учетную ставку.

Повышение официальных ставок сокращает возможности коммерческих банков получить ресурсы для кредитования. Это воздействует на сокращение денежной массы. Снижение официальной учетной ставки действует в обратном направлении.

В число основных мер денежно-кредитного регулирования, осуществляемого Национальным Банком Республики Казахстан, входят следующие:

- операции на открытом рынке;

- рефинансирование банков;

- валютное регулирование;

- резервирование денег коммерческих банков путем депонирования в Национальном Банке Республики Казахстан.

Операции на открытом рынке. При осуществлении этих операций Национальный Банк не только реализует направления своей денежно-кредитной политики, Нои содействует коммерческим банкам в поддержании на необходимом уровне их ликвидности, то есть способности выполнять в срок свои обязательства перед клиентами - как юридическими, так и физическими.

Под операциями на открытом рынке имеется ввиду купля-продажа ценных бумаг Национального Банка.

Рефинансирование банков. Под рефинансированием банков понимается предоставление Национальным Банком Республики Казахстан кредита коммерческим банкам. Рефинансирование осуществляется путем проведения кредитных аукционов и предоставление ломбардного кредита.

Валютное регулирование. Исходя из роли валютного курса и его влияние на денежное обращение в стране, Национальный Банк Республики Казахстан осуществляет валютное регулирование, организует валютный контроль, регламентированный порядок расчетов с иностранными государствами.

Управление наличной денежной массой. Оно представляет собой регулирование обращения наличных денег, эмиссию, организацию их обращения и изъятия из обращения, осуществляемые Национальным Банком Республики Казахстан.

Резервирование денег коммерческих банков. Размер резервных требований по депонированию коммерческим банкам ресурсов устанавливается в процентном отношении к общей сумме денежных средств, привлеченных банком. При закрытии коммерческого банка резервированные суммы ему возвращаются.

1. 2 Нормы и нормативы, лимиты установленные национальным банком республики Казахстан

понятие ликвидности коммерческого банка означает возможность банка своевременно и полно обеспечивать выполнение своих долговых обязательств перед всеми контрагентами, что определяется наличием достаточно - собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков.

Таким образом, ликвидность коммерческого банка базируется на постоянном поддержании объективно необходимого соотношения между тремя её составляющими - собственным капиталом банка, привлеченными и размещенными им средствами путем оперативного управления их структурными элементами. С учетом этого в мировой банковской теории и практики ликвидность следует понимать как «запас» или как «поток». При этом ликвидность как «запас» включает в себя определения уровня возможности коммерческого банка выполнять свои обязательства перед клиентами в определенный конкретный момент времени путем изменения структуры активов в пользу их высоколиквидных статей за счет имеющихся в этой области неиспользованных резервов.

Ликвидности как «поток» анализируется с точки зрения динамики, что предполагает оценку способности коммерческого банка в течении определенного периода времени изменять сложившийся неблагоприятный уровень ликвидности или предотвращать ухудшение достигнутого, объективно необходимого уровня ликвидности за счет эффективного управления соответствующими статьями активов и пассивов, привлеченных дополнительных заемных средств, повышения финансовой устойчивости банка путем роста доходов.

Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов. Они имеют следующие особенности:

Во-первых; все нормативы делятся на : обязательные для исполнения банками и оценочные. Оценочные нормативы детализируют обязательные и служат для более углубленного анализа ликвидности и финансовой устойчивости банка;

Во- вторых, установленные нормативы дифференцированы применительно к типу коммерческого банка;

В - третьих, при расчете нормативов активы коммерческого банка распределены на шесть групп риска с учетом степени риска вложений средств и соответственно возможной потери части стоимости этих средств при неблагоприятной ситуации.

Первая группа - нормативы достаточности капитала. Достаточность капитала определяется:

- минимально допустимым размером уставного капитала, при наличии которого возможна и целесообразна деятельность коммерческого банка;

- предельным соотношением всего капитала банка и его активов, взвешенных с учетом коэффициента риска.

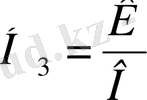

Сама по себе абсолютная величина уставного капитала не может в полной мере характеризовать уровень достаточности этого капитала. Так одна и та же величина уставного капитала может для одного банка быть достаточной, а для другого - нет. Поэтому в целях правильной оценки данного показателя необходимо соотносить величину уставного капитала с суммой активных операций и уровнем риска, который возникает при размещении привлеченных средств в определенные виды активов банка; чем выше уровень риска, тем больше большее обеспечение обязательств банка требуется форме уставного капитала. В связи с этим вводятся относительные уставные показатели достаточности капитала банка, к которым, в частности, относится соотношение капитала банка и суммарного объема активов, взвешенных с учетом риска Н 1 :

где К - капитал банка,

А р - активы банка, взвешенные с учетом риска.

Таким образом, нормативом Н 1 устанавливается ограничение на общий объем активных операций с учетом величины имеющегося на определенный период капитала банка.

Чтобы соблюдались определенные пропорции между видами активов и формировалась их структура, обеспечивающая необходимую ликвидность банка, помимо обязательного норматива Н 1 рекомендуются два оценочных норматива:

где К - капитал банка,

А П. Р - активы с повышенным риском от 30-100%

Значение этого норматива рекомендуется поддерживать ни ниже 0, 1

где К - капитал банка,

А П. Р - активы с повышенным риском от 50-100%

минимальный нормативный уровень этого норматива рекомендуется не ниже 0, 15.

Вторая группа - нормативы ликвидности баланса коммерческого банка. Установлены следующие три обязательных норматива, которые дифференцированы с учетом типа коммерческого банка.

- Соотношение капитала банка и его обязательств:

(4)

(4)

где К - капитал банка,

О - обязательства банка

Минимально допустимое значение норматива Н 3 установлено:

- для коммерческих банков созданных на основе ранее действующих учреждений специализированных банков, независимо от способа формирования капитала - в отношении 1:25;

- для банков действующих в виде обществ с ограниченной ответственностью или акционерных обществ закрытого типа - 1:20;

- для банков действующих в виде акционерных обществ открытого типа - 1:15.

Норматив Н 3 показывает, какой минимальной доле должны быть обеспечены капиталом банка в ликвидной форме обязательства банка перед вкладчиками и всеми кредиторами; но без учета того, в какие активы вложены привлеченные средства.

Одновременно нормативом Н 3 устанавливается ограничение на общую величину средств, которые могут быть привлечены банком в качестве кредитных ресурсов, а сама эта величина становится в зависимость от размера капитала банка.

Далее водятся обязательные экономические нормативы, которые выражают собой соотношение между отдельными укрепленными элементами структуры активов и пассивов.

- Соотношение суммы ликвидных активов банка и суммы обязательств банка по счетам до востребования:

где ЛА - ликвидные активы банка,

ОВ - обязательства банка по счетам до востребования

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда