Особенности финансового планирования на государственном предприятии на примере КГКП Восточно-Казахстанского областного медицинского объединения

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 67 страниц

В избранное:

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН

ВОСТОЧНО-КАЗАХСТАНСКИЙ РЕГИОНАЛЬНЫЙ УНИВЕРСИТЕТ

Кафедра «Управление и экономический анализ»

ДИПЛОМНАЯ РАБОТА

на тему «Особенности финансового планирования на государственном предприятии (на примере КГКП «ВК Облмедобъединение») »

Научный руководитель

ст. преподаватель

Е. В. Варавин

«___» 2008

ДОПУСКАЕТСЯ К ЗАЩИТЕ

Зав. кафедрой,

к. э. н., профессор

А. С. Тюлежанова

«___» 2008

Нормоконтроль

преподаватель

Л. М. Ахметова

«___»2008

Выполнил

студент группы 06-403-Фз

специальность 050509

О. В. Митрачкова

«___»2008

Усть-Каменогорск, 2008

СОДЕРЖАНИЕ

ВВЕДЕНИЕ3

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ6

1. 1 Общие принципы финансового планирования6

1. 2 Методы финансового планирования13

1. 3 Планирование объемов медицинской помощи16

2 АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ В СИСТЕМЕ ФИНАНСОВОГО ПЛАНИРОВАНИЯ24

2. 1 Общая оценка имущества предприятия и источников его формирования24

2. 2 Анализ ликвидности и платёжеспособности КГКП «ВК ОМО»30

2. 3 Оценка финансовой устойчивости предприятия35

2. 4 Оценка деловой активности, денежных потоков и рентабельности деятельности предприятия41

3 ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ57

3. 1 Совершенствование системы стратегического финансового планирования в здравоохранении57

3. 2 Эконометрическая модель зависимости планируемых расходов по бюджетной программе от фактических расходов прошлого периода63

ЗАКЛЮЧЕНИЕ72

СПИСОК ЛИТЕРАТУРЫ75

ПРИЛОЖЕНИЯ78

ВВЕДЕНИЕ

В условиях перехода от административной к рыночной экономике процесс планирования деятельности предприятия претерпел коренные изменения. Методы планирования, принятые в условиях централизованной экономики, не оправдали себя, и это было признано одной из главных причин, приведших к сложной экономической ситуации. Старая система планирования также не соответствовала новым послеприватизационным условиям. Работать же без планирования, как оказалось, не в состоянии ни одно предприятие. Таким образом, возникла необходимость разработки новой системы, отвечающей целям и задачам предприятия в условиях рыночной экономики, помогающей осуществлять эффективную управленческую деятельность, что еще раз подтверждает актуальность выбранной темы.

Непосредственным объектом финансового планирования выступает образование и распределение доходов и накоплений, формирование и использование централизованных и децентрализованных фондов денежных средств.

Содержание финансового планирования представляется как заранее определенная возможность маневрирования экономическими процессами образования, распределения и перераспределения денежных доходов и накоплений и, на этой основе, формирование и использование централизованных и децентрализованных фондов денежных средств.

Финансовое планирование является многоступенчатым процессом планирования платежей, движения и запасов платежных средств, определение целевого резерва ликвидности. При дефиците или излишке платежных средств финансовое планирование позволяет выявить и отобрать эффективные с точки зрения платежей альтернативы.

Планирование финансовой деятельности предприятия тесно связано с конечными результатами производства, важнейшим из которых является прибыль. Главная задача предприятия в условиях рынка - организовать производственно - финансовую деятельность в целях удовлетворения потребностей покупателей продукции и получения наибольшей прибыли.

Основной задачей финансового планирования является достижение пропорциональности и сбалансированности развития хозяйственных субъектов, систем на основе оптимального соответствия мобилизуемых и используемых финансовых ресурсов материально-вещественным элементам воспроизводства.

В предлагаемой работе обобщен материал по использованию методов и моделей финансового планирования и прогнозирования.

Эффективное управление финансами предприятия возможно лишь при планировании всех финансовых потоков, процессов и отношений хозяйствующего субъекта.

Планирование финансов на предприятии осуществлялось и в прежние годы. В условиях административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые планы составлялись на основе контрольных цифр, которые доводились до предприятий вышестоящими организациями.

Утверждаемые самим предприятием годовые финансовые планы тем не менее были регламентированы «сверху» по важнейшим показателям: объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет.

Планы получались громоздкие, трудноприменимые для управления. В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низовом уровне при директивном управлении - утрачивалась.

Цель дипломной работы осветить сущность, задачи и цели финансового планирования на государственном предприятии.

Задачи дипломной работы:

- раскрыть сущность, задачи и цели финансового планирования; охарактеризовать виды и методы финансового планирования; провести анализ финансово-хозяйственной деятельности предприятия; составить на примере КГКП «Восточно-Казахстанское областное медицинское объединение» (ВКОМО) финансовый план предприятия.

Объектом исследования является КГКП «Восточно-Казахстанское областное медицинское объединение».

Предметом исследования являются экономические отношения, возникающие в процессе формирования финансового плана предприятия.

Дипломная работа состоит из введения, трех глав, заключения и списка использованной литературы.

Методическую основу дипломной работы составляют труды казахстанских и зарубежных ученых в области экономики предприятия и законодательно-нормативные акты Республики Казахстан.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

1. 1 Общие принципы финансового планирования

В условиях перехода от административной к рыночной экономике процесс планирования деятельности предприятия претерпел коренные изменения. Методы планирования, принятые в условиях централизованной экономики, не оправдали себя, и это было признано одной из главных причин, приведших к сложной экономической ситуации. Старая система планирования также не соответствовала новым послеприватизационным условиям. Работать же без планирования, как оказалось, не в состоянии ни одно предприятие. Таким образом, возникла необходимость разработки новой системы, отвечающей целям и задачам предприятия в условиях рыночной экономики, помогающей осуществлять эффективную управленческую деятельность. Разумеется, эта система должна базироваться на подходах и технологиях, используемых на западных предприятиях, имеющих многолетний опыт планирования.

Почему планирование жизненно важно для хозяйствующего субъекта? Планировать необходимо для того:

- чтобы понимать, где, когда и для кого предприятие собираетесь производить и продавать продукцию;

- чтобы знать, какие ресурсы и когда понадобятся предприятию для достижения поставленных целей;

- чтобы добиться эффективного использования привлеченных ресурсов;

- наконец, чтобы предвидеть неблагоприятные ситуации, анализировать возможные риски и предусматривать конкретные мероприятия по их снижению.

С развитием мировой экономики планирование деятельности стало основой работы предприятий. Характерным примером этого является бизнес-план. Без него очень редкий инвестор решится вкладывать деньги в развитие или расширение бизнеса. От правильности и точности прогнозов зависят успехи и неудачи предпринимательской деятельности.

После отказа от старой системы планирования многие отечественные предприятия пытались самостоятельно разработать новую эффективную систему, но нехватка квалифицированных специалистов данного направления делала задачу невыполнимой. Слепо перенимать западный опыт было неразумно. В идеальном случае современное планирование должно сочетать положительный опыт предыдущей системы хозяйствования и то новое, что диктуется изменившимися условиями и позитивным зарубежным опытом.

Даже сейчас, когда Казахстан подключен к мировому информационному потоку обмена опытом и знаниями, а количество квалифицированных специалистов возросло, системы планирования деятельности на казахстанских предприятиях не лишены недостатков:

- формы большинства планово-экономических документов неудобны для финансового анализа;

- процесс планирования по традиции начинается с производства, а не с изучения потребности рынка в конкретном продукте;

- при планировании преобладает затратный метод ценообразования, без учета спроса на продукцию;

- не производится анализа безубыточности продаж;

- экономическое планирование не доводится до финансового и поэтому не дает возможности определить потребность в финансировании деятельности предприятия;

- при существующей системе планирования невозможно определить запас финансовой прочности, достоверно проводить сценарный анализ и анализ финансовой устойчивости предприятия в изменяющихся условиях деятельности.

Почти все эти недостатки связаны с медлительностью перехода от старой экономической системы к новой.

Финансовое планирование - это управление процессами создания, распределения, перераспределения и использования финансовых ресурсов на предприятии, реализующееся в детализированных финансовых планах. Финансовое планирование является составной частью общего процесса планирования и, следовательно, управленческого процесса, осуществляемого менеджментом предприятия. Его главными этапами являются следующие:

- анализ инвестиционных возможностей и возможностей финансирования, которыми располагает компания;

- прогнозирование последствий текущих решений, чтобы избежать неожиданностей и понять связь между текущими и будущими решениями;

- обоснование выбранного варианта из ряда возможных решений (этот вариант и будет представлен в окончательной редакции плана) ;

- оценки результатов, достигнутых компанией, в сравнении с целями, установленными в финансовом плане.

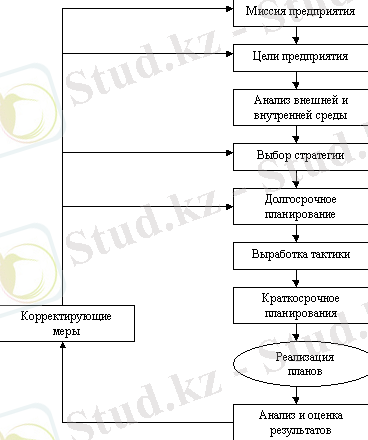

Финансовое планирование тесно связано и опирается на маркетинговый, производственный и другие планы предприятия, подчиняется миссии и общей стратегии предприятия: никакие финансовые прогнозы не обретут практическую ценность до тех пор, пока не проработаны производственные и маркетинговые решения. Финансовые планы будут нереальны, если недостижимы поставленные маркетинговые цели, финансовые планы могут быть неприемлемы, если условия достижимости целевых финансовых показателей невыгодны для предприятия в долгосрочном периоде. Общая идеология финансового планирования представлена на рис. 1.

С общей точки зрения можно выделить следующие уровни финансового планирования: долгосрочное и краткосрочное планирование. Долгосрочное планирование связано с приобретением основных средств, которые планируется использовать в течение длительного времени. Разделение производят по следующим критериям:

- группа активов и обязательств, с которыми связаны вопросы финансового планирования (долгосрочные обязательства) ;

- решения долгосрочного финансового планирования нелегко приостановить, они влияют на деятельность компании на длительное время;

- плановый период (как правило, у краткосрочного планирования - до 12 месяцев, у долгосрочного - более одного года, обычно более трех лет) .

Рисунок 1 - Комплексный характер планирования предприятия

Однако в такой классификации имеются два ограничения: 1) отнести период к той или иной срочности в различных отраслях народного хозяйства весьма трудно, например, долгосрочный период судостроительной компании не равнозначен долгосрочному периоду супермаркета; 2) в некоторых случаях проблемы краткосрочного периода могут приобрести стратегическое значение. Так, например, внезапные трудности с текущими платежами часто приобретают фундаментальную значимость, так как могут неожиданно поставить вопрос о выживании предприятия.

Как уже отмечалось, долгосрочное планирование связано с привлечением долгосрочных источников финансирования. Разработчики долгосрочных финансовых планов стремятся иметь дело с агрегатными инвестиционными показателями и не погружаются в различные детали. Многочисленные мелкие инвестиционные проекты сводятся воедино и рассматриваются, как один крупный проект.

Условия, от которых зависит эффективность финансового планирования, вытекают из самих целей этого процесса и требуемого конечного результата. В этом смысле выделяют три основные условия финансового планирования:

- Прогнозирование. Финансовые планы должны быть составлены при как можно более точном прогнозе определяющих факторов. При этом прогнозирование может основываться на исторической информации, с использованием аппарата математической статистики (математического ожидания, линии тренда и т. д. ), результатов моделей прогнозирования (статистических моделей, учитывающих взаимосвязь факторов друг с другом и внешними факторами), экспертных оценок и др.

- Выбор оптимального финансового плана. Очень важный момент для менеджеров компании. На сегодняшний день не существует модели, решающей за менеджера, какую из возможных альтернатив следует принять. Решение принимается после изучения альтернатив, на основе профессионального опыта и, возможно даже, интуиции руководства.

- Контроль над воплощением финансового плана в жизнь. Достижение долгосрочных планов невозможно без текущего планирования, подчиненного этим долгосрочным планам.

Сформулированные выше условия имеют достаточно общий вид. В то же время следует осознавать, что финансовый план - это, в конечном итоге, набор финансовых показателей, которые необходимо рассчитывать и прогнозировать с помощью специальных технологий. В качестве конечного результата финансового плана обычно используются прогнозные баланс предприятия, отчет о прибылях и убытках и отчет о движении денежных средств. Сформулируем основные технологические принципы финансового планирования.

Принцип соответствия состоит в том, что приобретение текущих активов (оборотных средств) следует планировать преимущественно за счет краткосрочных источников. Другими словами, если предприятие планирует закупку партии товаров, прибегать для финансирования этой сделки к эмиссии облигаций не следует. Необходимо воспользоваться краткосрочной банковской ссудой или коммерческим кредитом поставщика. В то же время, для проведения модернизации парка оборудования следует привлекать долгосрочные источники финансирования.

Принцип постоянной потребности в рабочем капитале (собственных оборотных средствах) сводится к тому, что в прогнозируемом балансе предприятия сумма оборотных средств должна превышать сумму его краткосрочных задолженностей, т. е. нельзя планировать «слабо ликвидный» баланс предприятия. Данный принцип имеет ярко выраженный прагматичный смысл - определенная часть оборотных средств предприятия должна финансироваться из долгосрочных источников (долгосрочной задолженности и собственного капитала) . В этом случае предприятие имеет меньший риск испытать дефицит оборотных средств.

Принцип избытка денежных средств предполагает в процессе планирования «не обнулять» денежный счет, а иметь некоторый запас денег для обеспечения надежной платежной дисциплины в тех случаях, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж. В том случае, когда в реальной практике сумма денег предприятия становится чрезмерно большой (выше некоторого порогового значения), предприятие может прибегнуть к покупке высоколиквидных ценных бумаг.

При разработке финансовых планов на долгосрочную перспективу менеджер использует математические, статистические и другие методы для прогнозирования будущей ситуации. Безусловно, чем точнее прогноз, тем лучше «сработает» компания, но основываться только на результатах прогноза было бы неразумно.

Во-первых, долгосрочные прогнозы отличаются невысокой точностью.

Во-вторых, никакой прогноз не сможет предсказать нестандартный поворот событий.

В-третьих, прогноз, основанный на наиболее вероятных событиях, своим результатом предполагает конкретный финансовый план, который теряет свою ценность уже после первого маловероятного события, и компания оказывается перед необходимостью разрабатывать новый финансовый план. Гораздо разумней на стадии подготовки финансового плана применить ситуационный анализ "Что будет, если?".

Материальный продукт всего процесса - финансовый план, описывающий финансовую стратегию компании и прогнозирующий ее результаты с помощью прогнозных финансовых отчетов: балансового, отчета о прибылях и убытках, о движении денежных средств. План формулирует финансовые цели и эталоны для оценки положения компании. Обычно он также дает обоснование выбранной стратегии и объяснение того, как поставленные цели должны быть достигнуты, за счет каких источников профинансированы.

План - это конечный результат. Однако процесс его разработки ценен сам по себе. Во-первых, планирование вынуждает финансового менеджера рассматривать совокупный эффект инвестиционных решений вместе с результатами финансовых решений. Во-вторых, планирование заставляет финансового менеджера изучать события, которые могут помешать успеху компании и запасаться стратегиями, которые рассматриваются в качестве запасного средства реагирования в случае появления неожиданных обстоятельств.

1. 2 Методы финансового планирования

Планирование (прогнозирование) финансовых показателей осуществляется посредством определенных методов - конкретных способов и приемов расчетов показателей. Среди таких методов выделяются:

Нормативный метод. Сущность метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность предприятия в финансовых ресурсах и их источниках.

В финансовом планировании применяется целая система норм и нормативов, которая включает:

1) Общегосударственные нормативы - являются едиными для всех предприятий Республики Казахстан, к ним относятся ставки налогов, взносов в пенсионный фонд, нормы амортизации.

2) Отраслевые нормативы - действуют в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов, к ним относятся нормы предельных уровней рентабельности предприятий-монополистов, предельные нормы льгот по налогообложению.

3) Нормативы хозяйствующего субъекта (предприятия) - разрабатываются непосредственно самим предприятием и используется им для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, другие цели по эффективному вложению капитала (нормы потребления в оборотных средствах, нормы кредиторской задолженности, постоянно находящейся в распоряжении предприятия, нормы запасов сырья, материалов, товаров, тары, нормативы распределения финансовых ресурсов и прибыли, нормативов в отчислении в ремонтный фонд и другие) .

Зная нормативы и объемный показатель можно легко рассчитать плановый показатель (при умножении их) .

Расчетно-аналитический метод. Состоит в определении финансовых показателей на основе установления их динамики. Расчеты производятся на базе достижений отчетного периода и их корректировки на относительно устойчивый темп роста или снижения.

В основе метода может использоваться экспертная оценка (рисунок 2) :

Данный метод применяется, когда отсутствуют технико-экономические нормативы, а взаимосвязь между показателями установлена косвенно на основе анализа их динамики и связей (планирование объемов реализации, прибыли, отчислений из прибыли в различные фонды) .

Рисунок 2 - Механизм экспертной оценки в финансовом планировании

Такой порядок имеет существенные недостатки:

- не учитывает выявления возможных внутрихозяйственных резервов;

- отрицательно сказывается на использовании материальных и денежных ресурсов, так как в планируемом периоде их размеры будут определяться исходя из достигнутого уровня.

Балансовый метод. Сущность метода - путем построения балансов достигается увязка имеющихся в наличие финансовых ресурсов и фактических потребностей в них. Балансовый метод предусматривает согласованность расходов с источниками их покрытия, увязку всех разделов финансовых планов между собой, а также производственных и финансовых показателей. Соблюдение требований финансового баланса позволяет предупредить возникновение диспропорций между затратами и доходами предприятия, определить необходимые темпы и пропорции развития; всесторонне их обосновать с учетом мобилизации внутренних ресурсов.

Применяется при планировании распределения чистого дохода и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды (накопления, потребления) .

Пример: Балансовая увязка по финансовым фондам:

О н + П = Р + О к (1)

где О н - остаток средств фонда на начало планового периода;

П - поступления средств в фонд;

Р - расходование средств фонда;

О к - остаток средств фонда на конец планового периода.

Метод экспертных оценок. Один из наиболее популярных - дельфийский метод, разработанный американской корпорацией РЭНД и получивший название от города Дельфы, который был известен в Древней Греции благодаря своим прорицателям-оракулам, жившим там и предсказывавшим будущее.

Метод представляет собой обобщение оценок экспертов, касающихся перспектив развития того или иного экономического субъекта. Особенность метода состоит в последовательном, индивидуальном анонимном опросе экспертов. Такая методика исключает непосредственный контакт экспертов между собой и, следовательно, групповое влияние, возникающее при совместной работе и состоящее в приспособлении к мнению большинства.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда