Инфраструктура рынка: организационно-правовые, кредитно-банковские и налоговые аспекты развития в Республике Казахстан

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 63 страниц

В избранное:

Содержание

Введение

- Определение понятия.

- Место и роль в современной рыночной экономике.

Организационно-правовые и экономические составляющие инфраструктуры рынка.

- Правовая база.

- Кредитная, банковская, налоговая системы.

- Правовая инфраструктура. Законотворческая деятельность.

Инфраструктура рынка как быстро развивающееся многообразие рыночных отношений.

Инфраструктура - нефти Казахстана.

Глава1 Теоретическая основа эффективного развития рынка нефти.

Глава2 Инфраструктура - основа развития рынка.

Глава3 Перспективы и пути решения проблем.

Заключение.

Список использованной литературы.

Введение

Определение понятия

Как и всякая объективно существующая система, рынок обладает собственной инфраструктурой. Термин "Инфраструктура" был впервые использован еще в начале нынешнего столетия в экономическом анализе для обозначения объектов и сооружений, обеспечивающих нормальную деятельность вооруженных сил. В 40-е годы на Западе под инфраструктурой стали понимать совокупность отраслей, способствующих нормальному функционированию производства материальных благ и услуг. В экономической литературе бывшего СССР изучение проблем инфраструктуры началось лишь в 70-е годы. Применительно к рынку (рыночной экономике) инфраструктура представляет собой совокупность организационно-правовых и экономических отношений, связывающую эти отношения при всем их многообразии в одно целое.

Кредитная система государства

Необходимость кредитных отношений в рыночной экономике обще известны. С одной стороны, у отдельных фирм, частных лиц и прочих участников рыночных отношений возникает временно свободные денежные средства: излишки денежных средств в виде амортизационных отчислений, временно свободные средства в связи с несовпадением времени реализации товаров и услуг и времени приобретения новых партий сырья, материалов и т. п., а также в связи с сезонным производством; средства, накопленные, но не использованные для расширения производства, выплаты заработной платы, денежные доходы и сбережения населения. С другой стороны, у участников рыночных отношений возникает потребность в дополнительных средствах, сверх тех, которые они имеют на данный момент.

Возникает противоречие, вполне разрешимое с помощью особой инфраструктуры рыночного хозяйства - кредитной системы.

Кредитная система государства . Кредитная система - это совокупность кредитно-финансовых учреждений, создающих, аккумулирующих и предоставляющих денежные средства на условиях срочности, платности и возвратности.

Кредитная система государства складывается из банковской системы и совокупности так называемых небанковских банков, то есть не банковских кредитно-финансовых институтов, способных аккумулировать временные свободные средства и размещать их с помощью кредита. В мировой практике небанковские кредитно-финансовые институты представлены инвестиционными, финансовыми и страховыми компаниями, пенсионными фондами, сберегательными кассами, ломбардами и с кредитной кооперацией. Эти учреждения, формально не являясь банками, выполняют многие банковские операции и конкурируют с банками. Однако, несмотря на постепенное стирание различий между банками и небанковскими кредитно-финансовыми институтами, ядром кредитной инфраструктуры остается банковская система.

Вся совокупность банков в национальной экономике образуют банковскую систему страны. В настоящее время практически во всех странах с развитой рыночной экономикой банковская система имеет два уровня.

Первый уровень банковской системы образует центральный банк (или совокупность банковских учреждений, выполняющих функции центрального банка, например федеральная резервная система США) . За ним законодательно закрепляются монополии на эмиссию национальных денежных знаков и ряд особых функций в области денежно-кредитной политики. Второй уровень в двухуровневой банковской системы занимают коммерческие банки (частные и государственные) .

Основные налоги. Практика налогообложения в большинстве стран с развитой рыночной экономикой показывает, что существуют следующие основные налоги: подоходный, НДС и взносы на социальное страхование.

Остановимся подробнее на анализе основных видов налогов.

Подоходные налоги. Практика подоходного налогообложения различает: валовой доход, вычеты и облагаемый доход. Валовой доход-это сумма доходов, полученных из различных источников. Законодательно, практически во всех странах, из валового дохода разрешается вычесть производственные, транспортные, командировочные и рекламные расходы. Кроме того, к вычетам относятся различные налоговые льготы: необлагаемый минимум, суммы пожертвований, льготы, например, для инвалидов, пенсионеров и т. п. Таким образом: облагаемый доход валовой доход - вычеты.

При подоходном налогообложении чрезвычайно важно рассчитать и установить оптимальную ставку налога. Если ставки завышены, то подрываются стимулы к нововведениям, снижается трудовая активность, часть предпринимателей уходит в “теневую” экономику.

Американские эксперты во главе с профессором А. Лаффером попытались теоретически доказать, что при ставке подоходного налога выше 50 % резко снижается деловая активность фирм и населения в целом. Обоснованием этому служит так называемый эффект Лаффера.

Если ставка подоходного налога будет увеличиваться по сравнению с rA, то произойдет не увеличение, а уменьшение суммы налоговых поступлений в бюджет, т. е. Rв<Ra, поскольку при б6льших ставках налога уменьшатся стимулы к трудовой и предпринимательской деятельности. В чем же суть “эффекта Лаффера”? Если экономика находится положении справа от точки А' (в точке B), то уменьшение уровня 11 налогообложения до оптимального (га) в краткосрочный период ( приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном периоде - к их увеличению, поскольку возрастут стимулы к трудовой и предпринимательской деятельности, произойдет переход из “теневой” в легальную экономику. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении “эффект Лаффера” не “сработал” в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но одновременно оно затруднило реализацию ) социальных программ.

Конечно, трудно рассчитывать, что на основе только теории можно построить идеальную шкалу налогообложения. Теория должна быть основательно откорректирована на практике. Немаловажное значение в оценке ее справедливости имеют национальные, культурные и психологические факторы. Американцы, например, считают, ( что при такой ставке налога, как в Швеции (75 %), в США никто бы не стал работать в легальной экономике. Вообще же считается, что высшая ставка подоходного налогообложения должна находиться в пределах 50-70 %.

В подоходном налогообложении различают подоходный налог с физических лиц и подоходный налог с юридических лиц.

Подоходный налог с физических лиц относится к прямым налогам с прогрессивной ставкой налогообложения. Прогрессия в личном , подоходном налогообложении позволяет сглаживать неравенство в доходах.

Организация банковской системы

Рыночной экономике необходима инфраструктура - система взаимосвязанных специализированных организаций, обслуживающих поток товаров, услуг, денег, ценных бумаг и рабочей силы. Например, на товарном рынке действуют товарные биржи, предприятия оптовой и розничной торговли, фирмы, занимающиеся посреднической деятельностью и т. п. Ранее отмечалось, что рыночная система нуждается в развитой системе аккумуляции сбережений, ядром которой являются фондовые биржи и банки. В рыночной экономике возможна ситуация, когда одни участники конференции, например предприниматели не располагают необходимым количеством капитала для расширения производства, развертывания предложения товаров до уровня их спроса. В то же время другие сталкиваются с проблемой прибыльного размещения сбережений, например в виде излишков денежных средств. Для разрешения указанного противоречия, превращения сбережений в инвестиции рыночной системе необходима соответствующая инфраструктура - кредитная система, которую образуют банки, страховые компании, фонды профсоюзов и иных организаций, обладающих правами коммерческой деятельности. Существует множество вариантов прибыльного использования этих средств, когда, допустим, профсоюзные фонды инвестируются в акции, передаются взаймы коммерческим банкам и т. п. В современной экономике не один рубль или доллар не должен простаивать на долго выпадать из обращения.

Ядро кредитной инфраструктуры составляет банковская система. Практика доказала, что наиболее эффективным является ее двухъярусная строение: первый ярус - центральный (государственный) банк, второй - коммерческие, ипотечные (кредит под залог недвижимости), инновационные (кредитование нововведения)

Инфраструктура рынка как быстро развивающееся многообразие рыночных отношений.

Рыночной экономике необходима инфраструктура - система взаимосвязанных специализированных организаций, тема взаимосвязных потоки товаров, услуг, денег, ценных бумаг и рабочей силы. Например, на товарном рынке действуют товарные биржи, предприятия оптовой и розничной торговли, фирмы, занимающиеся посреднической деятельности, и т. п. Ранее отмечалось, что рыночная система нуждается в развитой системе аккумуляции сбережений, ядром которой являются фондовые биржи и банки.

- Коммерческие банки и фондовые биржи имеют общее функциональное значение - аккумулировать сбережения для последующего их инвестирования. Вместе с тем они различаются по цели деятельности, характеру операций и риску.

- Биржа представляет собой организованный оптовый рынок. По типу биржевого товара различают товарные, фондовые и валютные биржи. В современной экономике существуют публично-правовые и государственные биржи. Деятельность биржи регламентируются ее уставом. На бирже действуют посредники - брокеры, выполняющие поручения клиентов, и дилеры, покупающие и продающие товары. Специалисты (джобберы) курируют определенную группу товаров и ценных бумаг корпорации или отрасли.

- Биржа, как барометр, характеризует состояние всего народного хозяйства, индикаторами которого являются биржевые курсы (рыночные цены) . Они формируются под влиянием спроса и предложения. Структура спроса на ценные бумаги во многом определяется общеэкономическими факторами, динамику которых предугадать довольно сложно. Структура предложения ценных бумаг зависит от микроэкономических факторов.

- Наряду с рынком реального товара существует рынок, на котором торгуют правами на покупку (“call”) и правами на продажу (“put”) товара. При этом покупатель контракта обладает правом выбора и платит за это премию. Такая сделка является опционом. Покупатель опциона страхуется в размере премии от понижения (“call”) или повышения (“put”) цены. А страхование продавца отсутствует. Прибыль продавца опциона ограниченна премией, прибыль покупателя может быть сколь угодно большой, начиная с некоторой цены.

- На рынке фьючерсов покупаются и продаются типовые контракты на биржевые товары. Единственным переменным параметром является цена, которая определяется покупкой противоположного фьючерсного контракта (метод хеджирования) . Различают совершенный хедж, когда убыток по контракту на реальный товар полностью компенсируется прибылью по фьючерсны контрактам, и несовершенный хедж, когда происходит частичная компенсация. Продавцы и покупатели контрактов равноправны и одинаково страхуются.

ИНФРАСТРУКТУРА.

ПРАВОВАЯ ИНФРАСТРУКТУРА. Законотворческая деятельность.

В целях совершенствования правовой инфраструктуры, регулирующей порядок выпуска и обращения ценных бумаг, деятельность субъектов рынка ценных бумаг, а также определяющей порядок и структуру государственного регулирования отношений, складывающихся на рынке ценных бумаг, Национальной комиссией в течение отчетного периода была продолжена работа по разработке:

1) проекта закона "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам рынка ценных бумаг и акционерных обществ".

Данный законопроект содержит изменения и дополнения в Гражданский кодекс Республики Казахстан (Общая часть) от 27 декабря 1994 года и закон Республики Казахстан "О рынке ценных бумаг" от 05 марта 1997 года, касающиеся вопросов совершенствования государственного регулирования деятельности эмитентов негосударственных ценных бумаг, совершенствования норм корпоративного управления, повышения "прозрачности" рынка ценных бумаг.

В отчетном квартале была продолжена работа по разработке законопроекта с учетом поступивших замечаний и предложений заинтересованных государственных органов;

2) проекта закона "Об электронном документе и электронной подписи".

После согласования данного законопроекта с заинтересованньми государственньми органами, а также после получения заключения Научно-исследовательского института частного права при Казахской Государственной Юридической Академии данный проект закона письмом Национальной комиссии от 29 сентября 2000 года № 04-10/6606 был направлен на рассмотрение в Правительство. Применение этого закона не будет ограничиваться организованным фондовым рынком, он будет регулировать все отношения, возникающие при использовании электронных документов и электронной цифровой подписи в документообороте.

Учитывая важность данного законопроекта, отдельные министерства и ведомства в ходе его рассмотрения высказали пожелания о необходимости создания специальной рабочей группы по окончательной доработке проекта закона, поскольку это позволит интегрировать усилия специалистов в этой области для создания наиболее оптимального и качественного законопроекта.

При этом Национальной комиссией было предложено включить в состав рабочей группы представителей Национального Банка, КЦМР, Министерства транспорта и коммуникаций, Министерства экономики. Министерства государственных доходов, Комитета национальной безопасности, KASE, Ассоциации финансистов Казахстана, КАРД и Научно-исследовательского института частного права при Казахской Государственной Юридической Академии.

Кроме того, в рамках реализации мер по повышению привлекательности инвестиций в негосударственные ценные бумаги представители Национальной комиссии продолжили работу в сформированной при Министерстве государственных доходов рабочей группе по разработке проекта Налогового кодекса Республики Казахстан. Предложения Национальной комиссии касались в основном вопросов налогообложения субъектов фондового рынка при выпуске негосударственных эмиссионных ценных бумаг и выплате доходов по негосударственным ценным бумагам. В отношении последних отстаивалась такая концепция взимания налогов, которая позволит, с одной стороны, способствовать повышению эмиссионной активности организаций - эмитентов негосударственных ценных бумаг, а с другой - обеспечивать значительные поступления налоговых платежей в государственный бюджет. Так, в проекте Налогового кодекса Республики Казахстан от 19 сентября 2000 года были учтены следующие предложения Национальной комиссии:

- отмена сбора за регистрацию эмиссии ценных бумаг (первоначально было предложено снизить ставки сбора за регистрацию эмиссии ценных бумаг) ;

- отнесение на вычеты расходов, связанных с оплатой вознаграждения (интереса) по негосударственным облигациям;

- исключение из совокупного годового дохода суммы дивидендов и вознаграждения (интереса) по облигациям, ранее обложенных налогом у источника выплаты;

- отмена сбора за регистрацию залога движимого имущества (в том числе ценных бумаг), в отношении которого законодательством установлен особый порядок регистрации залога;

- определение понятия дивидендов и вознаграждения (интереса) по ценным бумагам;

- включение в число финансовых институтов наряду с профессиональными участниками рынка ценных бумаг организаций, которые осуществляют деятельность на рынке ценных бумаг, но при этом не являются профессиональными участниками рынка ценных бумаг, что освобождает их от уплаты налога на добавленную стоимость;

- освобождение некоммерческих организаций от уплаты подоходного налога (в частности KASE и Центральный депозитарий) .

Национальной комиссией письмом от 25 сентября 2000 года № 04-10/6520, адресованным Канцелярии Премьер-Министра Республики Казахстан, было предложено включить в проект Налогового кодекса Республики Казахстан норму, выравнивающую режим налогообложения доходов по банковским вкладам и доходам по корпоративным ценным бумагам, а также понятие "ценные бумаги" ввиду отсутствия однозначного определения в действующем законодательстве Республики Казахстан. Обе поправки были согласованы на заседаниях Рабочей группы по разработке Налогового кодекса Республики Казахстан.

Нормативные правовые акты Правительства.

В III квартале 2000 года были приняты следующие постановления Правительства, относящиеся к вопросам рынка ценных бумаг:

1) "О мероприятиях по защите и стимулированию сбережений" от 18 августа 2000 года № 1277. Данным постановлением была одобрена разработанная Национальной комиссией Концепция защиты и стимулирования сбережений, основная цель которой состоит в создании традиций сбережений и их использования посредством инвестиций через инфраструктуру финансового рынка;

2) "О Концепции долгосрочного финансирования жилищного строительства и развития системы ипотечного кредитования" от 21 августа 2000 года № 1290. Данным постановлением была одобрена Концепция долгосрочного финансирования жилищного строительства и развития системы ипотечного кредитования в Республике Казахстан, разработанная сформированной при Национальном Банке рабочей группой по поддержке и развитию финансирования долгосрочного строительства и системы ипотечного кредитования в Республике Казахстан (состав которой был утвержден приказом Председателя Национального Банка от 02 марта 2000 года № 22 из числа представителей Национального Банка, Национальной комиссии. Министерства экономики, Комитета по делам строительства, Акимата города Алматы, банков второго уровня) ;

3) "Об утверждении Правил по процедуре согласования с Правительством Республики Казахстан региональных инвестиционных программ, финансируемых за счет заимствования местных исполнительных органов" от 17 июля 2000 года № 1082, утвердившее одноименные Правила, которыми были установлены порядок согласования и требования, предъявляемые к форме и содержанию региональных инвестиционных программ, финансируемых за счет заимствования местных исполнительных органов.

Нормативные правовые акты Национальной комиссии.

В течение III квартала 2000 года Министерством юстиции было зарегистрировано 5 нормативных правовых актов Национальной комиссии, введенных в действие с даты их регистрации (из них 4 были приняты Национальной комиссией во II квартале 2000 года, 1 - в III квартале 2000 года), в том числе:

- по регулированию профессиональной деятельности на рынке ценных бумаг - 1;

- по вопросам функционирования накопительной пенсионной системы - 4.

В течение отчетного квартала Национальной комиссией были приняты и направлены в Министерство юстиции в целях регистрации 8 нормативных правовых актов, которые вступят в действие с даты их регистрации, в том числе:

- по регулированию профессиональной деятельности на рынке ценных бумаг - 3;

- по вопросам функционирования накопительной пенсионной системы - 4;

- по регулированию деятельности эмитентов - 1.

Содержание наиболее значимых нормативных правовых актов Национальной комиссии, принятых и/или вступивших в действие в III квартале 2000 года, изложено в последующих разделах этой главы.

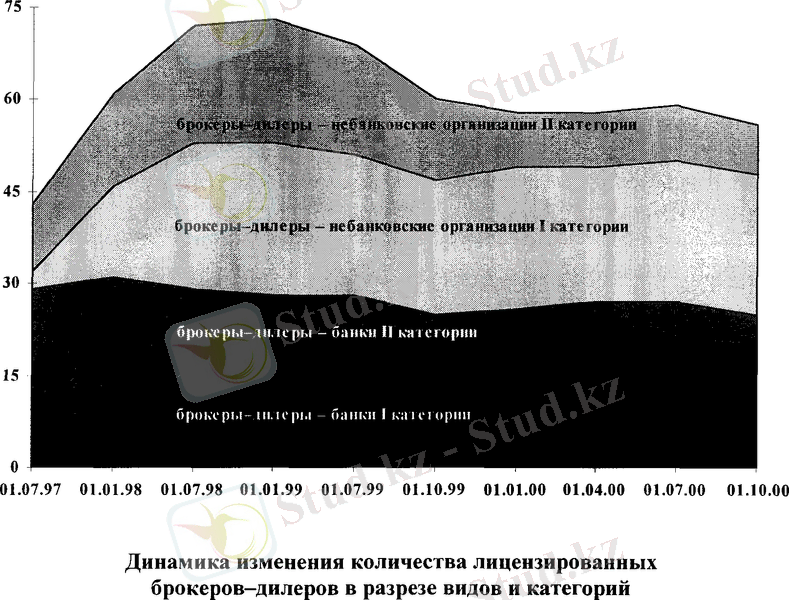

ИНСТИТУЦИОНАЛЬНАЯ ИНФРАСТРУКТУРА. Брокеры-дилеры

В течение отчетного периода количество лицензированных брокеров-дилеров, после стабилизации в первом полугодии 2000 года, сократилось на 3 и составило на 01 октября 2000 года 56.

Следует отметить, что численность брокеров-дилеров - банков остается стабильной уже достаточно долгое время. На протяжении периода с середины 1997 года по настоящее время их количество колебалось в пределах 25-31. Устойчивая стабильность количества данных профессиональных посредников фондового рынка является результатом стабильности казахстанского рынка государстенных ценных бумаг, на который они в большей степени ориентированы. Как известно, в силу установленных законодательством ограничительных норм брокеры-дилеры - банки осуществляют деятельность в качестве торговых посредников только на рынке государственных ценных бумаг. Данный сегмент фондового рынка был полностью сформирован еще в 1997 году и продолжает стабильно функционировать до настоящего времени. На биржевом рынке негосударственных облигаций брокеры-дилера - банки участвуют в качестве дилеров.

В III квартале 2000 года подтвердились прогнозы предыдущих периодов: перспективы дальнейшего участия банков второго уровня на рынке государственных ценных бумаг в качестве инвесторов

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда