Слияния и поглощения компаний в мировой экономике и Казахстане: теория, практика и правовое регулирование

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 72 страниц

В избранное:

СОДЕРЖАНИЕ

Список сокращений . . . 3

Введение. . 4

1. Теоретические аспекты слияния и поглощения компаний . . . 6

1. 1. Сущность и основные типы слияний и поглощений компаний. . 6

1. 2. Мотивы компаний в сделках слияний и поглощений10

1. 3. Методология оценки компаний при слияниях и поглощениях. 20

1. 4. Защитные меры от недружественных поглощений28

2. Слияния и поглощения компаний на мировом рынке. …. 39

2. 1. История развития мирового рынка слияний и поглощений. . 39

2. 2. Особенности процесса слияний и поглощений на мировом рынке……. . 45

3. Слияния и поглощения компаний в Казахстане. . 51

3. 1. Правовые основы регулирования механизма слияния и поглощения компаний в соответствии с казахстанским законодательством. . 51

3. 2. Перспективы развития казахстанского рынка слияний и поглощений…56

Заключение. . 62

Список литературы65

СПИСОК СОКРАЩЕНИЙ

АО - акционерное общество

ЕПА - Евразийская промышленная ассоциация

ТНК - транснациональная компания

ТОО - товарищество с ограниченной ответственностью

LBO - leveraged buyout - долговое финансирование

M&A -merger and acquisition - слияния и поглощения компаний

MN - компания Mazeikiu nafta

MPDM - multiple-period discounting method - метод дисконтирования результатов нескольких периодов

MT - компания Mittal Steel

NPV - net present value- чистая текущая стоимость

ONGC - компания Oil and Natural Gas Corp. Ltd.

SPCM - single-period capitalization method - метод капитализации результатов одного периода

P/E - price/earnings - Цена/прибыль

P&O - компания Peninsular & Oriental Steam Navigation

POSN - компания Peninsular & Oriental Steam Navigation

P/R - price/return- Цена/выручка

ВВЕДЕНИЕ

На протяжении двадцатого столетия слияния и поглощения вызывали активный научный и общественный интерес. Многие экономисты и политические деятели видят в них одно из важных проявлений рыночной дисциплины; конкуренция на рынке корпоративного контроля может обеспечивать переход фирмы в руки хозяйственных руководителей, реализующих более эффективную стратегию развития фирмы. С другой стороны, первая же волна слияний продемонстрировала, что интеграция осуществлялась для обеспечения более прочных монопольных позиций расширявшейся фирмы. Все это вызвало к жизни активные споры о роли слияний и поглощений в современной экономике и дискуссии относительно оптимальных форм регулирования указанных процессов.

В процессе институционально-экономических преобразований в Казахстане и других странах с переходной экономикой дискуссия о роли слияний и поглощений, их особенностях в условиях перехода к рынку стала особенно актуальна, так как сегодня, в стремлении приспособиться к быстро меняющейся среде в условиях глобальной экономики, компании все чаще и чаще прибегают к таким инструментам, как слияния и поглощения. Слияния и поглощения являются важной частью функционирования рыночной экономики, где, подобно товарам и услугам, которыми обмениваются домохозяйства и фирмы таким образом, чтобы направить их тем, кто ценит их наиболее высоко, производится обмен фирмами или их частями с целью разместить активы так, чтобы использовать их наиболее производительно. Соответственно, четкое понимание сущности данного явления становится важным также и для понимания тех процессов, которые сегодня происходят в мировой экономике.

Нельзя забывать, что слияния и поглощения являются эффективным инструментом реструктуризации компании. С помощью этого внешнего пути развития компания обеспечивает соответствие своей деятельности выбранной концепции развития. Слияния и поглощения обладают целым рядом преимуществ по сравнению с внутренними методами корпоративного развития. Основным из них, служащим одновременно главным мотивирующим фактором к проведению слияний и поглощений, является синергетический эффект, выражающийся в создании дополнительной стоимости от слияния/поглощения.

В настоящей работе предпринимается попытка дать общий обзор особенностей прежде всего мирового рынка слияний и поглощений на основе имеющихся в западной литературе теоретических подходов, аналитического анализа процессов M&A за 1997-2003гг., а также уже имеющегося отечественного опыта и обзора действующего законодательства РК в сфере регулирования механизмов слияний и поглощений

Таким образом, основной целью моего исследования является рассмотрение особенностей процесса слияния и поглощения компаний в мировой экономике.

Для достижения поставленной цели необходимо решить ряд конкретных задач, а именно рассмотреть:

- понятия и сущность слияния и поглощения компаний;

- основные типы слияний и поглощений компаний;

- цели компаний в сделках слияний и поглощений (в том числе прогнозирование синергетического эффекта) ;

- методологию оценки компаний при слияниях и поглощениях;

- систему защитных мер от недружественного поглощения

- историю мирового рынка слияний и поглощений;

- особенности процесса слияний и поглощений в мире на современном этапе;

- законодательство РК в области слияний, а также тенденции развития казахстанского рынка слияний и поглощений.

Цели и задачи работы определили её структуру. Дипломная работа состоит из следующих частей:

Во введение определяется актуальность, описываются цели, задачи, структура дипломной работы;

В первой главе рассматриваются теоретические аспекты проблемы. Дается определение и классификация слияний и поглощений, объясняются мотивы покупателей готового бизнеса, приводятся основные методы оценки компаний при их продаже, а также предлагаются способы защиты от недружественного поглощения.

Во второй главе описывается история развития рынка слияний и поглощений. Рассматриваются пять волн, в ходе которых произошло становление мирового рынка слияний и поглощений. Во второй части данной главы приводится анализ мирового рынка слияний и поглощений за 1997-2003гг, на основе данных отчетов ведущих аудиторских фирм. Выявляются основные тенденции, которыми характеризуется этот период, анализируются факторы, которые влияют на данный рынок, приводятся практические примеры слияний компаний.

В третьей главе рассматривается отечественный рынок слияний. Первоначально процесс слияния рассматривается с точки зрения казахстанского законодательства, затем дается анализ тенденциям казахстанского рынка слияний. Выявляются предпосылки зарождения отечественного рынка капитала, освещаются проблемы, с которыми столкнулись отечественные покупатели готового бизнеса на данном этапе.

В заключении содержатся общие выводы и предложения в целом по дипломной работе.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СЛИЯНИЙ И ПОГЛОЩЕНИЙ КОМПАНИЙ

1. 1. Сущность и основные типы слияний и поглощений компаний

Немногие проблемы экономической теории и практики вызывают более жаркие дискуссии, чем проблемы слияния и поглощения компаний. Сталкиваются абсолютно противоположные точки зрения на целесообразность и эффективность подобной реструктуризации компаний: некоторые рассматривают слияния как важный источник повышения результативности деятельности компаний; другие считают их только отражением властных инстинктов менеджеров, чье стремление снижает, а не повышает эффективность компании.

Но какие бы не существовали мнения по этому вопросу, слияния и поглощения компаний - это объективная реальность, которую необходимо исследовать, анализировать и делать соответствующие выводы, позволяющие не повторять ошибки, уже пройденные и неоднократно другими.

Прежде чем перейти к вопросам, несомненно, имеющим практическую значимость, определимся с особенностями терминологии и рассмотрим классификацию основных видов слияний и поглощений компаний.

Существуют определенные различия в толковании понятия «слияние компаний» в зарубежной теории и практике и в казахстанском законодательстве.

В соответствии с общепринятыми за рубежом подходами под слиянием подразумевается любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из двух или более ранее существовавших структур [9] . В соответствии же с казахстанским законодательством под слиянием понимается реорганизация юридических лиц, при которой права и обязанности каждого из них переходят ко вновь возникшему юридическому лицу в соответствии с передаточным актом. Следовательно, необходимым условием оформления сделки слияния компаний является появление нового юридического лица, при этом новая компания образуется на основе двух или нескольких прежних фирм, утрачивающих полностью свое самостоятельное существование. Новая компания берет под свой контроль и управление все активы и обязательства перед клиентами компаний - своих составных частей, после чего последние распускаются. Например, если компания А объединяется с компаниями В и С, то в результате на рынке может появиться новая компания D (D=А+В+С), а все остальные ликвидируются. В зарубежной же практике под слиянием может пониматься объединение нескольких фирм, в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. В казахстанском законодательстве этот случай попадает под термин «присоединение», подразумевающий, что происходит прекращение деятельности одного или нескольких юридических лиц с передачей всех их прав и обязанностей обществу, к которому они присоединяются (А=А+В+С) .

За рубежом понятия «слияния» и «поглощения» не имеют такого четкого разграничения, как в нашем законодательстве. Даже сами английские аналоги рассматриваемых понятий имеют неоднозначное значение:

Merger - поглощение (путем приобретения ценных бумаг или основного капитала), слияние (компаний) ;

Acquisition - приобретение (например, акций), поглощение (компаний) ;

Merger and acquisition (M&A) - слияния и поглощения компаний.

Итак, поглощения компании можно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании зачастую осуществляется путем скупки всех акций предприятия на бирже, означающей приобретение этого предприятия.

Что касается классификации слияний и поглощений, то в современном корпоративном менеджменте можно выделить множество их разнообразных типов. Считаем, что в качестве наиболее важных признаков классификации этих процессов можно назвать (см. рис 1) :

- характер интеграции компаний;

- национальную принадлежность объединяемых компаний;

- отношение компаний к слияниям;

- способ объединения потенциала;

- условия слияния;

- механизм слияния.

Остановимся на наиболее часто встречающихся видах слияния компаний. В зависимости от характера интеграции компаний целесообразно выделять следующие виды:

- горизонтальные слияния - объединения компаний одной отрасли, производящих одно и то же изделие или осуществляющих одни и те же стадии производства;

- вертикальные слияния- объединение компаний разных отраслей, связанных технологическим процессом производства готового продукта, т. е. расширение компанией - покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья, либо на последующие - до конечного потребителя. Например, слияние горнодобывающих, металлургических и машиностроительных компаний;

- родовые слияния - объединение компаний , выпускающих взаимосвязанные товары. Например, фирма, производящая

Рисунок 1. Классификация типов слияний и поглощений компаний

Источник: Менеджмент в России и за рубежом//1999. - №1. - с. 25.

фотоаппараты, объединяется с фирмой, производящей фотопленку или химреактивы для фотографирования;

конгломератные слияния - объединение компаний различных отраслей без наличия производственной общности, т. е. слияние такого типа - это слияние фирмы одной отрасли с фирмой другой отрасли с фирмой другой отрасли, не являющейся ни поставщиком, ни потребителем, ни конкурентом. В рамках конгломерата объединяемые компании не имеют ни технологического, ни целевого единства с основной сферой деятельности фирмы-интегратора. Профилирующее производство в такого вида объединениях принимает расплывчатые очертания или исчезает вовсе. В свою очередь можно выделить три разновидности конгломератных слияний :

слияния с расширением продуктовой линии (product line extension mergers), т. е. соединение неконкурирующих продуктов, каналы реализации и процесс производства которых похожи. В качестве примера можно привести приобретение компанией Procter & Gamble, ведущим производителем моющих средств, фирмы Clorox - производителя отбеливающих веществ для белья. слияния с расширением рынка (market extension mergers), т. е. приобретение дополнительных каналов реализации продукции, например, супермаркетов, в географических районах, которые ранее не обслуживались. чистые конгломератные слияния , не предполагающие никакой общности. По стоимости около 70% трансграничных сделок по слияниям и поглощениям компаний в последние время признаются горизонтальными, а по количеству сделок их доля составляет 50%[31] . Эти данные свидетельствуют о том, что горизонтальные слияния и поглощения характеризуются б о льшими масштабами единичной сделки по сравнению с альтернативными видами интеграции компаний. Если в 60-70-е годы прошлого столетия наиболее распространены были слияния и поглощения конгломератного типа, то на протяжении последних пятнадцати лет доля горизонтальных слияний и поглощений явно превалирует, а удельный вес вертикальных слияний и поглощений не превышает от общего количества 10%[1] .

В зависимости от национальной принадлежности объединяемых компаний можно выделить два вида слияния компаний:

национальные слияния - объединение компаний, находящихся в рамках одного государства; транснациональные слияния - слияния компаний, находящихся в разных странах (transnational merger), приобретение компаний в других странах (cross-border acquisition) . Учитывая глобализацию хозяйственной деятельности, в современных условиях характерной чертой становится слияние и поглощение не только компаний разных стран, но и транснациональных корпораций.

В зависимости от отношения управленческого персонала компаний к сделке по слиянию или поглощению компании можно выделить:

дружественные слияния - слияния, при которых руководящий состав и акционеры приобретающей и приобретаемой (целевой, выбранной для покупки) компаний поддерживают данную сделку; враждебные слияния - слияния и поглощения, при которых руководящий состав целевой компании (компании-мишени) не согласен с готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом случае приобретающей компании приходится вести на рынке ценных бумаг действия против целевой компании с целью ее поглощения. В зависимости от способа объединения потенциала можно выделить следующие типы слияния:

корпоративные альянсы - это объединение двух или нескольких компаний, сконцентрированное на конкретном отдельном направлении бизнеса, обеспечивающее получение синергетического эффекта только в этом направлении, в остальных же видах деятельности фирмы действуют самостоятельно. Компании для этих целей могут создавать совместные структуры, например, совместные предприятия; корпорации - этот тип слияния имеет место тогда, когда объединяются все активы вовлекаемых в сделку фирм. В свою очередь, в зависимости от того, какой потенциал в ходе слияния объединяется, можно выделить:

производственные слияния - это слияния, при которых объединяются производственные мощности двух или нескольких компаний с целью получения синергетического эффекта за счет увеличения масштабов деятельности; чисто финансовые слияния - это слияния, при которых объединившиеся компании не действуют как единое целое, при этом не ожидается существенной производственной экономии, но имеет место централизация финансовой политики, способствующая усилению позиций на рынке ценных бумаг, в финансировании инновационных проектов. Слияния могут осуществляться на паритетных условиях («пятьдесят на пятьдесят») . Однако накопленный опыт свидетельствуют о том, что «модель равенства» является самым трудным вариантом интеграции. Любое слияние в результате может завершиться поглощением.

Тип слияния зависит от ситуации на рынке, а также от стратегии деятельности компаний и ресурсов, которыми они располагают.

Слияния и поглощения компаний имеют свои особенности в разных странах или регионах мира. Так, например, в отличие от США, где происходят, прежде всего, слияния или поглощения крупных фирм, в Европе идет поглощение мелких и средних компаний, семейных фирм, небольших акционерных обществ смежных отраслей.

1. 2. Мотивы компаний в сделках слияний и поглощений

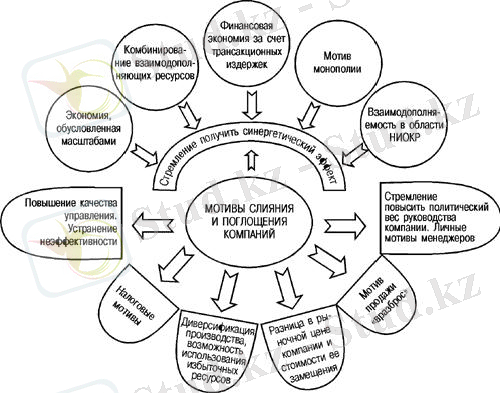

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияний и поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений. Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияний и поглощений компаний (рис. 3) :

Рис. 3. Основные мотивы слияний и поглощений компаний.

Источник: Менеджмент в России и за рубежом//1999. - №1. - с. 23.

Получение синергетического эффекта. Поскольку значительная часть привлекательности M&A сосредоточена вокруг синергетического эффекта, в этой части главы будет рассказано, что это такое и как его измерять. Достижение синергии начинается с ясного понимания, что это такое. Такие определения синергетического эффекта, как «комбинация бизнесов, которая делает два плюс два равным пяти» или «интеграция выгод от объединения стратегий и экономии на масштабе», являются не совсем точными.

В своей книге «Западня синергии: как проигрывают компании в игре поглощения» Марк Л. Сироуер дает синергетическому эффекту следующее определение и описание:

«Синергия представляет собой увеличение эффективности деятельности объединенной фирмы сверх того, что две фирмы уже могут или должны выполнять как независимые. Когда покупатели могут достичь результатов деятельности, которые уже ожидаются от цели, чистая текущая стоимость (net present value, NPV) стратегии поглощения отчетливо представляется следующей формулой: NPV = синергия - премия . На управленческом языке синергия означает: конкурировать лучше, чем кто-либо мог ожидать. Это означает увеличение конкурентного преимущества сверх того, которое необходимо фирмам, чтобы выжить на своих конкурентных рынках. »[2]

Таким образом, в ценах акций фирм-покупателей и фирм- целей уже отражены ожидания инвесторов относительно роста стоимости, которого может достигнуть компания, функционируя как отдельный бизнес. Синергия есть увеличения сверх этого ожидаемого роста, что делает успех в процессе поглощения гораздо более труднодостижимой целью. И шансы успешного достижения поставленной цели, как правило, уменьшаются на размер уплаченной при поглощении премии. Если значительная часть потенциала создания стоимости от поглощения выплачивается в форме премии продавцам, для приобретающей фирмы остается небольшой потенциал создания стоимости.

Этот факт поднимает связанную с этим проблему идентификации: какая из сторон - покупатель или продавец - создает синергетический эффект. Как правило, конкурентные преимущества объединенного предприятия, превосходя в результате производительность отдельных бизнесов, высвобождает покупатель; в том числе такие факторы, как увеличение доходов, сокращение расходов или усовершенствование технологии. Поэтому синергетическая стоимость обычно создается покупателем.

Но есть и исключения. Когда компания-цель обладает технологией или находящимся у нее в собственности процессом, который покупатель может приспособить и использовать в своем более широком деловом процессе, эта «рикошетирующая» синергия создается главным образом продавцом. Хотя покупатель приносит более широкую клиентскую базу, на которую может быть распространена выгода, ее создает именно компания-цель, как и стоимость, которая значительно превосходит ее стоимость отдельного бизнеса.

Вообще, синергетические выгоды, как правило, возникают из четырех потенциальных источников[2] :

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда