Фискальная политика Республики Казахстан: финансовые и налоговые механизмы государственного регулирования

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 58 страниц

В избранное:

СОДЕРЖАНИЕ РАБОТЫ

ВВЕДЕНИЕ

стр.

ГЛАВА 1. Сущность и значение финансовой политики и

финансового механизма в реализации фискальной политике

государства

1. 1. Необходимость финансовой политики и финансовый механизм . . 5-13

1. 2. Государственное финансовое регулирование экономики……. …13-18

1. 3 . Варианты фискальной политики . . …. 18-24

ГЛАВА 2. Сущность и значение налоговой политики и налогового

механизма в реализации фискальной политики государства

2. 1. Понятие налоговой политики и ее влияние на фискальную

политику государства . . . 25-29

2. 2. Роль налогов в государственном регулировании экономики …. . 29-39

2. 3. Налоговый механизм и рыночное равновесие . . . …39-50

ГЛАВА 3. Государственное регулирование, как инструмент

реализации фискальной политики государства

3. 1. Государственное регулирование экономики . …. . 51-55

3. 2. Недостатки государственного регулирования экономики ……. . 56-59

4. 3. Основные формы и инструменты реализации фискальной

политики государства . …59-62

ЗАКЛЮЧЕНИЕ . ………63

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ . . …. . 65

ВВЕДЕНИЕ

Актуальность темы. На данном этапе финансовый сектор Республики Казахстан находится на качественно новом уровне своего развития, и большинство реформ, направленных на создание основы для его успешного функционирования в дальнейшем, уже осуществлены. Улучшение кредитного рейтинга Казахстана до инвестиционного уровня подтверждает, что финансовый сектор Казахстана развивается успешно. Среди финансовых систем стран СНГ он является наиболее реформированным. Таким образом, Казахстан опережает страны СНГ по уровню развития финансового сектора на несколько лет.

Тем не менее, Правительство Республики Казахстан и Национальный Банк Республики Казахстан считают правильным не останавливаться на достигнутом и начать переход к решению задач следующего этапа: необходимо определить направления развития на среднесрочную перспективу с учетом макроэкономических тенденций, которые будут складываться в ближайшие годы, и предполагаемых изменений в валютном законодательстве.

Правительство и Национальный Банк видят дальнейшее развитие финансового сектора в приведении всех его сегментов к международным стандартам в условиях предстоящей либерализации валютных отношений и возможного внедрения единого валютного пространства с отдельными странами.

В рамках единой финансовой системы Республики Казахстан особое место занимает налоговая система. Одной из целей государства - является формирование устойчивой и эффективно функционирующей налоговой системы, удовлетворяющей потребностям реального сектора экономики и учитывающей все его факторы.

Необходимо отметить, что переход к стандартам Европейского союза предполагает отмену налоговых льгот и преференций, которые в настоящее время существуют по различным финансовым инструментам. Исключением при этом может быть только введение временных льгот для стимулирования развития какого-либо нового финансового инструмента, особенно связанных с реализацией государственной инвестиционной политики в приоритетных секторах экономики и финансового сектора. В дальнейшем эти льготы должны быть отменены, либо установлено обязательное устранение налоговых преференций после истечения какого-то определенного периода времени, достаточного для становления нового инструмента на финансовом рынке.

Фискальная политика государства по своей сути не является не статистическим объектом, а является объектом, подверженным постоянным изменениям. С изменением и развитием экономических отношений таким же образом должна меняться и налоговая система, непременно «идя в ногу» с преобразованиями в экономическом секторе общественной жизни. Более того, далеко позади те времена, когда Республика Казахстан, входя в состав Советского Союза, была фактически отделена от внешних международных факторов. Сейчас же, став полноправным членом мирового сообщества и ведя открытую политику, необходим учет и международных изменений и международного опыта налогообложения хозяйствующих субъектов. В связи с этим требуется тщательный постоянный анализ и постоянный поиск оптимальной фискальной политики государства на данном этапе развития нашего государства в связи, с чем и возникает необходимость в проведении подобных научных исследований.

Целью настоящей работы является проведение анализа существующей и действующей в Республике Казахстан фискальной политики, выявление ее слабых сторон и возможных основных перспектив развития.

В рамках обозначенной цели , задачами работы являются следующие:

- рассмотрение сущности, функций и роли финансов;

- рассмотрение понятия финансовой политики, основ ее разработке;

- рассмотрение вопроса о финансовом механизме, а также

- государственном финансовом регулировании экономики

- определение роли налогов в государственном регулировании экономики, определение налогового механизма и его роли на влияние на рыночное равновесие;

- рассмотрение понятия налоговой политики и ее влияния на фискальную политику государства, определение видов и типов налоговой политики;

- рассмотрение вопросов о государственном регулировании экономики.

ГЛАВА 1. Сущность и значение финансовой политики и финансового механизма в реализации фискальной политике государства

1. 1. Необходимость финансовой политики и финансового механизма

Финансовая политика - это совокупность целенаправленных намерений и мероприятий, проводимых государством в области финансов для осуществления своих функций и задач. Финансовая политика является составной частью экономической политики.

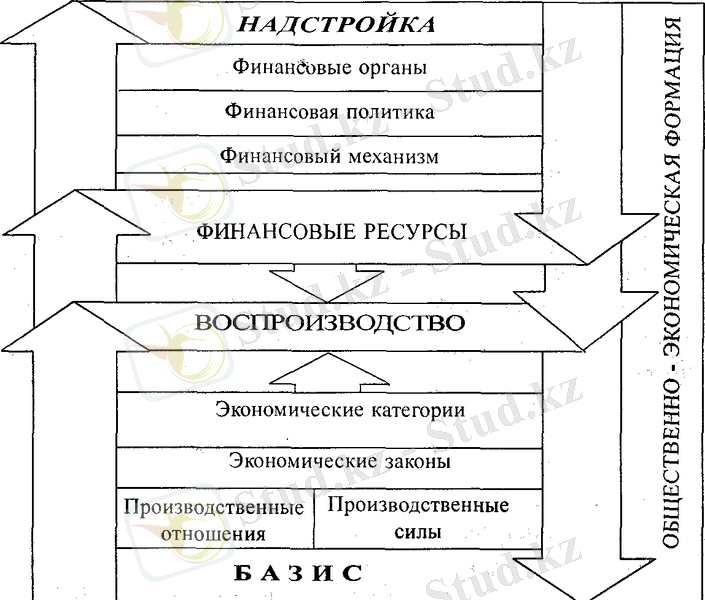

В системе материалистической диалектики финансовая политика, как и всякая другая политика, относится к надстройке, в отличие от финансовых отношений, которые она выражает, являющихся базисными - выступающими как часть производственных отношений, определенной общественно-экономической формации (см. схему 1) .

Как и экономическая политика, в целом, финансовая политика разрабатывается государством исходя из требований экономических законов - сущностных, устойчиво повторяющихся, объективных связей и взаимозависимостей явлений и процессов в экономической жизни общества.

Производственные отношения в обществе, определяемые экономическими законами, проявляются через категории. Экономические категории - это выражение однородных экономических отношений, которые характеризуют определенную сторону экономической жизни и представляются в абстрактном, обобщенном виде: к ним относятся цена, финансы, страхование, кредит, прибыль и т. д. [12]

Финансы, как экономическая категория, основывается на действии экономических законов (закона стоимости, закона спроса и предложения, закона возвышения потребностей, закона соответствия производственных отношений характеру и уровню развития производительных сил, закона экономии времени) . [5]

Схема 1. Финансы в системе базиса и надстройки общественно-экономической формации

Финансовая политика реализуется в реальной хозяйственной жизни через финансовый механизм. Последний представляет собой систему видов, форм и методов организации, планирования и управления финансами. Посредством финансового механизма происходит управление финансовыми отношениями по формированию и использованию целевых фондов денежных средств и денежных накоплений для выполнения государственных программ экономического и социального развития на разных уровнях хозяйствования и сферах действительности.

Поскольку финансы как более общая экономическая категория состоит из отдельных финансовых субкатегорий с меньшей степенью абстракции (налогов, бюджета, и т. д. ), то можно выделить с известной степенью самостоятельности налоговую политику, бюджетную политику и соответствующие им механизмы - налоговый, бюджетный, финансовых планов, управления финансами, финансово-правовой. [13]

Финансовая политика государства подразделяется на финансовую стратегию и финансовую тактику. Первая представляет собой курс, рассчитанный на долговременную перспективу и предусматривающий решение крупномасштабных задач экономики и социального развития общества. Финансовая стратегия разрабатывается государством применительно к крупным историческим этапам развития общества. Финансовая тактика конкретизирует стратегические установки, концентрируя внимание на решении неотложных задач, преодолении возникающих диспропорций и отклонений в финансах и экономике страны, региона, отрасли.

Финансовый механизм воплощает намеченные государством финансовые мероприятия в конкретные, адресные, реальные результаты - расширенное воспроизводство финансовых ресурсов, входящих в состав стоимости всех многочисленных элементов общественного продукта, нематериальных благ, услуг и ценностей на всех уровнях и в сферах общественно-экономической жизни. Многообразие результатов воспроизводства вызывает соответствующее многообразие форм и методов экономического (хозяйственного) механизма, составной и неотъемлемой частью которого является финансовый механизм.

Таким образом, прослеживается замкнутая круговая закономерность, когда процесс производства, определяемый экономическими законами общественной формации, наличием определенных производственных отношений и соответствующих категорий, регулируется экономической политикой, которая воплощается в действие хозяйственным механизмом; последний, в свою очередь, способствует воссозданию реальных результатов воспроизводства в соответствующем количественном и качественном выражении. Эта диалектическая закономерность действует по нарастающему принципу в виде диалектической спирали (при нормальных условиях воспроизводства) . [4]

Поэтому от финансовой политики и финансового механизма, как составных частей экономической политики и механизма, зависит нормальное течение процесса расширенного воспроизводства. Правильно сформулированная финансовая политика, четко налаженный, синхронно работающий финансовый механизм способствуют социально-экономическому развитию общества. Существует и обратная тенденция: если финансовая политика не в полной мере учитывает действие экономических законов или находится с ними в противоречии, то соответствующий финансовый механизм не в полной мере или не в состоянии использовать производственные возможности национального хозяйства, отрасли, региона и т. д. ; в этом случае экономическое развитие общества тормозится, накапливаются негативные явления, появляются антиобщественные процессы. Такая ситуация складывается при применении административно-волевых, чрезмерно централизованных методов управления, которые игнорируют требования объективных экономических законов.

История развития государства имеет примеры противоположных подходов к решению задач общества с использованием финансов, финансовой политики и механизма ее осуществления. Так, в бытность Советского Союза использовались жесткие, чрезмерно централизованные директивные меры. Часть этих мер, относящихся к чрезвычайным, вызывалась напряженной обстановкой, необходимостью преодоления ситуаций, в которых решалась судьба государства. В ряде случаев жесткие меры, в том числе и финансовые, определялись неправильными подходами в хозяйственной жизни, волевыми, непродуманными решениями, некомпетентным руководством экономикой и финансами. В такие периоды наблюдались, по принципу обратной связи, замедление темпов роста общественного производства, диспропорции в экономике и финансах, падение жизненного Уровня народа, дефициты товаров и услуг, усиление негативных социальных проявлений в общественной жизни. История показывает, что политика и механизм ее реализации, сориентированные на экономические интересы людей, на стимулирование их активности с использованием максимальной совокупности товарно-денежных отношений, инициативы и творчества каждого работника, приносят высокие результаты.

Финансовая политика начала периода самостоятельного. Организация - означает слаженность, четкость всех звеньев управления, высокую результативность финансового аппарата, ответственность и дисциплинированность работников управления. Финансовое регулирование - это маневрирование финансовыми ресурсами для выполнения плановых заданий. Оно направлено на предупреждение и ликвидацию всякого рода отрицательных отклонений от намеченного результата. Оно заключается в обеспечении пропорций и синхронности во всех видах деятельности за счет резервных фондов, сверхплановых финансовых ресурсов, неиспользованных ассигнований. Контроль за выполнением финансовых планов осуществляется как на стадии планирования, так и на стадии оперативного управления на всех уровнях хозяйствования в процессе формирования и использования денежных фондов. [2]

Финансовый механизм

Реализация финансовой политики осуществляется с помощью финансового механизма. Финансовый механизм включает в себя виды, формы и методы организации финансовых отношений и способы их количественного определения. Множество финансовых взаимосвязей предопределяет различные формы и методы организации финансов. Большое значение имеет выработку финансового механизма для выполнения финансовой политики Учет условий в процессе проведения финансовой политик требует выявления соответствующих приемов и методов необходимых для реализации поставленных задач, связанных социальным обеспечением, регулированием налогов, развитие научно-технического процесса, решением проблем производственного процесса, обеспечением финансовыми ресурсами целевых программ, развитием хозяйства всех регионов. Государство на основе объективных законов определяет формы и методы распределения стоимости валового национального продукта и национального дохода. Государств устанавливает налоги, принципы и направления использования финансовых ресурсов, амортизационную политику. Государство осуществляет планирование и прогнозирование, нормативно оформляя способы организации финансовых отношений. При этом важное значение имеет контроль. [3]

Финансовый механизм подразделяется на: финансовый механизм хозяйствующих субъектов; механизм функционирования государственных финансов.

В каждом из разделов выделяют структурные виды по звеньям финансовой системы. Территориальное деление: а) финансовый механизм республики; 6) финансовый механизм местных органов. По воздействию на общественное производство: а) механизм мобилизации финансовых ресурсов: б) механизм предоставления финансовых ресурсов; в) механизм стимулирования общественного производства. Структура финансового механизма отражает финансовую систему с позиции группировки финансовых отношений и состоит из пяти взаимосвязанных блоков.

Блок 1. Финансовые методы - способы воздействия финансовых отношений на хозяйственный процесс. Они включаю в себя следующие элементы:

Блок 2- Правовое обеспечение:

правовые акты; законы; указы; постановления Правительства: приказы распоряжения письма Министерства финансов и Министерства государственных доходов.

Блок 3 - Финансовые рычаги

Прибыль Цена

Амортизационные отчисления Арендная плата

Финансовые санкции Дивиденды

Процентная ставка

Дисконт

Блок 4 - Нормативное обеспечение

- Инструкции

- Методические указания

Блок 5 - Информационное обеспечение

- Компьютерные программы

- Бухгалтерская отчетность

- Статистическая отчетность

- Оперативная отчетность

Каждый элемент является составной частью единого финансового механизма, но функционирующий самостоятельно и все элементы требуют согласования. Все звенья различаются степенью сложности и развитием отдельных элементов.

Важной составляющей финансового механизма являют финансовые стимулы - экономические рычаги, действие которых связано с материальными интересами субъектов хозяйствовав) При стимулировании качественной стороны воспроизведения финансы используют в направлении обеспечения экономических интересов, стимулов. При этом преобладает качественное стимулирование экономики. [15]

Можно выделить следующие группы финансовых стимуляторов

1. Финансовые стимулы, которые позволяют обеспечивать выбор наиболее эффективных направлений инвестирования ресурсов в общественное производство. В этой связи важно правильно разработать целевые программы и обеспечить достаточными ресурсами (с помощью бюджета) .

При выборе основных направлений инвестирования средств большое внимание уделяется показателям финансоемкости финансоотдачи. Они являются критериями для выработки целевых программ.

Финансоемкость - какое количество финансовых ресурсе требуется на выполнение той или иной программы.

Финансоотдача - количество финансовых средств получаемых на вложенные ресурсы.

Основной задачей является снижение финансоемкости повышение финансоотдачи в общественном производстве. При этом необходимо помнить, что важным резервом рост финансовых ресурсов выступает улучшенная воспроизводственная структура финансовых ресурсов стоимости общественного продукта. Так как основным источником финансовых ресурсе является прибавочный продукт, то чем выше доля прибыл (дохода) в стоимости общественного продукта, тем выше резерва роста финансовых ресурсов. [10]

2. Использование специальных поощрительных фондов.

3. Финансовые стимулы, связанные с бюджетными методами интенсификации производства.

Проводя активную финансовую политику, государство может использовать бюджетные доходы и расходы дл;

стимулирования производства. Чтобы бюджетные доходы превратились в бюджетные стимулы, нужно, чтобы каждый вид платежа выполнял не только фискальную, но и стимулирующую функцию.

4. Специальные финансовые льготы и санкции. Государство устанавливает способы организации финансовых отношений и фиксирует эти способы в нормативных актах и финансовым правом. Финансовый механизм и финансовая политика тесно связаны с финансовым правом. Наличие юридических норм позволяет установить единые требования во всей финансовой системе. Блок Финансовое право является инструментом формирования и проведения финансовой политики и оказывает влияние на экономическую политику. [12]

Последовательно эти связи можно представить так:

1. Использование финансов через познание возможностей этой категории.

2. Правовое оформление финансовой политики.

3. Развитие и реализация приемов и методов решения задач.

4. Финансовое право осуществляет регламентацию финансовых отношений.

Сложная система финансового механизма, его звеньев, рычагов, элементов, находится в постоянном изменении, взаимодействии в соответствии с выдвигаемыми и решаемыми задачами определенного этапа развития общества, его производственных отношений, или части этих отношений, связанных с развитием той или иной сферы, отрасли национального хозяйства. Задачи совершенствования финансового механизма на современном этане развития экономики связаны с широкой демократизацией производства, внедрением коммерческих начал, рыночного регулирования, усиления экономической заинтересованности в результатах хозяйствования. Через рациональное использование денежных доходов, накоплений и фондов происходит воздействие финансового механизма на конечные результаты хозяйствования. [16]

1. 2. Государственное финансовое регулирование экономики.

В целях корректировки со стороны государства развития общественного производства в нужном направлении осуществляется государственное финансовое регулирование.

Государственное финансовое регулирование экономики - это процесс целенаправленного и последовательного применения государством форм и методов финансового воздействия на субъектов хозяйствования для оказания влияния на макроэкономическое равновесие и поступательное развитие экономики на каждом конкретном этапе ее функционирования.

Предпосылками осуществления государственного финансового регулирования являются следующие исходные основания:

1. Учет действия объективных экономических законов развития общества. Поскольку процесс финансового регулирования протекает по субъективно намеченному направлению финансовой политики и механизму ее воплощения в хозяйственную практику, мероприятия этой политики и механизма будут тем более действенными и отвечающими требованиям практики, чем полнее в них учтены интересы субъектов хозяйствования, отраженные в экономических законах и соответствующих им экономических категориях. А в противном случае будет проявляться реакция отторжения форм и методов финансового механизма в реальной экономической жизни.

2. Разработка научно обоснованной стратегической программы развития общества, выражающей коренные интересы всех его членов. Программа определяется как цельное, долгосрочное направление, которое обеспечивает нормативные акты государства в нижестоящих структур; допускается корректировка тактического характера по непредвиденным обстоятельствам.

3. Наличие демократической системы выражения взглядов и представляющих их демократических институтов для возможности свободного изъявления интересов всех слоев населения, социальных, национальных, профессиональных групп. Автократическая форма правления порождает волюнтаризм решений, неприятие и отторжение их обществом, искаженное выполнение, низкую эффективность работы государственных структур: при внешней видимости благополучия общество обречено на застой, социально-экономическую отсталость и деградацию.

4. Наличие в стране отлаженной законодательной системы, четко и оперативно реагирующей на отступление от норм и правил поведения в хозяйственной деятельности. В более широком смысле слова законодательная система должна способствовать формированию «нравственного климата» в обществе, влияние которого выходит за рамки чисто юридически ответственности за оговоренные в законодательстве нормы, в том числе и ответственности за исполнение решения властными структурами, то есть предполагается качество управления, компетентность и порядок во всей иерархической структуре управления. Данное положение невозможно осуществить без действия предпосылки, сформулированной в пункте 3. [17]

Пункты 3, 4 названных предпосылок представляются, в целом, как наличие «гражданского общества», то есть такого цивилизованного общественного устройства, которое создает для всех членов общества равные возможности для жизнедеятельности, учитывает их интересы и потенциал, обеспечивает одинаковую правовую защиту и ответственность. [3]

Результативность, то есть реальный итог государственного финансового регулирования, достигается при соблюдении определенных условий его осуществления. К таким условиям относятся следующие:

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда