Финансовый анализ и рекомендации по повышению эффективности деятельности ТОО Дорожник

Тип работы: Дипломная работа

Бесплатно: Антиплагиат

Объем: 71 страниц

В избранное:

СОДЕРЖАНИЕ

Введение 4

1 Методика финансового анализа 6

1. 1 Цель и методы финансового анализа 6

1. 2 Анализ ликвидности баланса 20

1. 3 Анализ финансовых коэффициентов 24

2 Анализ производственно-хозяйственной деятельности

ТОО «Дорожник» 34

2. 1 Общая характеристика ТОО «Дорожник» 34

2. 2 Анализ технико-экономических показателей 41

2. 2. 1 Анализ себестоимости 41

2. 2. 2 Анализ эффективности использования основных и оборотных средств 50

2. 2. 3 Анализ трудовых ресурсов 59

3 Финансовый анализ деятельности ТОО «Дорожник» 65

3. 1 Анализ финансового положения 65

3. 1. 1 Анализ и оценка структуры баланса 65

3. 1. 2 Анализ финансовой устойчивости предприятия 68

3. 1. 3 Анализ ликвидности баланса 76

3. 2 Анализ финансовых результатов ТОО «Дорожник» 82

3. 3 Диагностика риска банкротства 85

4 Разработка мероприятий по повышению эффективности

ТОО «Дорожник» 88

4. 1 Строительство и ввод в действие автозаправочной станции (АЗС) 89

4. 2 Повышение эффективности использования основных производственных

фондов (ОПФ) 97

4. 3 Повышение эффективности за счет более рационального использования

рабочего времени 99

Заключение 104

Список литературы 107

Приложение А Бухгалтерский баланс ТОО «Дорожник» 109

Приложение В Отчет о результатах финансово-хозяйственной деятельности

ТОО «Дорожник» 111

ВВЕДЕНИЕ

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значение финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния. Поэтому актуальность темы, данной дипломной работы очевидна, ведь сегодня любой современный предприниматель, руководитель обязаны владеть методами финансового анализа и уметь составить и представить финансовую отчетность своего предприятия.

Финансовая отчетность является по существу «лицом» фирмы. В настоящее время в связи с развитием акционерных обществ финансовый анализ получил новую форму представления - форму рекламного характера. Публикация результатов финансового анализа в виде отчетов показывает инвесторам и акционерам результаты работы предприятия за отчетный период времени и тенденции роста прибыли и развития предприятия на следующий год, и служит хорошим рекламным материалом для привлечения новых инвестиций. Таким образом, оценка финансового положения предприятия необходима не только руководителю для оценки финансового состояния предприятия, но и лицам, которые не принимают непосредственное участие в хозяйственной деятельности предприятия:

1) инвесторам, которым необходимо принять решение о формировании портфеля ценных бумаг предприятия;

2) кредиторам, которые должны выдать при необходимости кредиты предприятию и быть уверенными, что их кредиты вернут вместе с процентами, раньше чем предприятие обанкротится;

3) аудитора, которым необходимо проверить отчетность и хозяйственную деятельность предприятия и дать соответствующие рекомендации по ведению бухгалтерского учета;

4) руководителям маркетинговых и рекламных отделов, которые на основе этой информации создают стратегию продвижения товара на рынки.

Главная цель данной работы - исследовать финансовое состояние предприятия ТОО «Дорожник», выявить основные проблемы финансовой и производственно-хозяйственной деятельности, а также дать рекомендации по улучшению финансового состояния предприятия.

Исходя из поставленных целей, можно сформировать задачи:

1) изучение основных технико-экономических показателей

2) характеристика имущества предприятия: основных и оборотных средств

3) предварительный обзор баланса и анализ его ликвидности

4) характеристика источников средств предприятия: собственных и заемных, оценка финансовой устойчивости, расчет коэффициентов ликвидности

5) анализ финансовых результатов

6) диагностика возможности банкротства

7) разработка мероприятий по улучшению финансово-хозяйственной деятельности.

Для решения вышеперечисленных задач была использована бухгалтерская отчетность ТОО «Дорожник» за 1997-2001 годы.

Объектом исследования является ТОО «Дорожник», которое относится к числу малых предприятий расположенного в г. Усть-Каменогорске.

Предмет анализа - финансовые процессы предприятия и конечные производственно-хозяйственные результаты его деятельности.

При проведении данного анализа были использованы следующие приемы и методы: горизонтальный анализ, вертикальный анализ, анализ коэффициентов (относительных показателей), сравнительный анализ и др.

1 МЕТОДИКА ФИНАНСОВОГО АНАЛИЗА

1. 1 Цель и методы финансового анализа

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его доходов и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и менеджера может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую и более отдаленную перспективу, то есть ожидаемые параметры финансового состояния.

Цели анализа достигаются в результате решения определенного набора аналитических задач.

Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа.

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и инноваций руководству нужна постоянная осведомленность по соответствующим вопросам.

Основной принцип аналитического чтения информации - это дедуктивный метод, то есть от общего к частному. Он должен применяться многократно.

Практика финансового анализа выработала методику чтения финансовых отчетов, включающую шесть основных методов [13] :

а) горизонтальный (временный) анализ, то есть сравнение каждой позиции отчетности на результат в целом;

б) вертикальный (структурный) анализ, то есть определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

в) трендовый анализ, то есть сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда или основной тенденции развития показателя, очищенной от влияния случайных факторов и индивидуальных особенностей различных периодов. С помощью тренда формируются возможные значения показателей в будущем, то есть ведется перспективный прогнозный анализ;

г) анализ относительных показателей (коэффициентов), то есть расчет отношений между различными позициями отчета или позициями различных форм отчетности, определение взаимосвязей показателей;

д) сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственный анализ показателей конкурентов, со среднеотраслевыми и средними хозяйственными данными;

е) факторный анализ, то есть анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования.

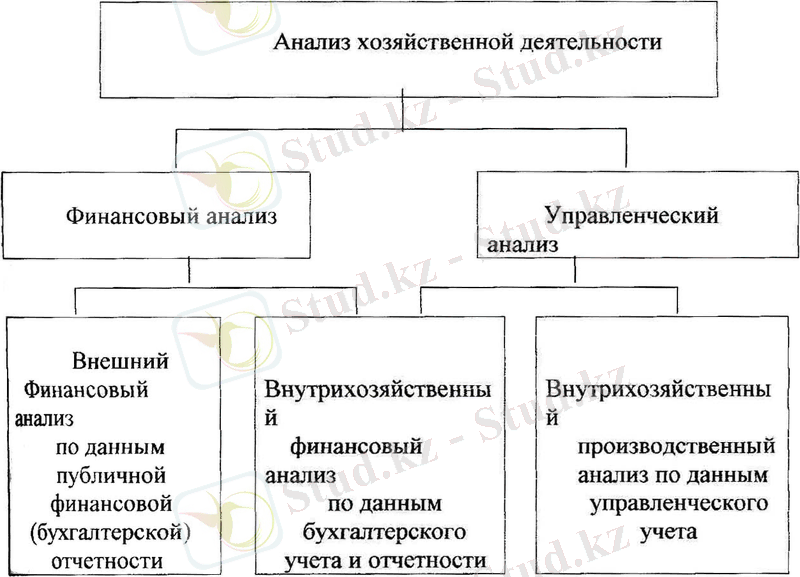

Финансовый анализ является составной частью общего, полного анализа хозяйственной деятельности, которая состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа [13, с. 17] .

Разделение анализа на бухгалтерский и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет.

Такое разделение несколько условно, так как внутренний анализ может рассматриваться как продолжение внешнего анализа и наоборот.

Оба анализа подпитывают друг друга информацией. К особенностям внешнего финансового анализа относятся [6] :

а) множественность субъектов анализа;

б) разнообразие целей субъектов анализа;

в) наличие типовых методик анализа, стандартов учета и отчетности;

г) ориентация анализа на публичную отчетность предприятия;

д) ограничение задач анализа, как следствие предыдущего фактора;

е) открытость результатов анализа для пользователей информации.

Рисунок 1. 1 - Схема финансового и управленческого анализа

Если финансовый анализ основывается только на данных бухгалтерской отчетности, то он приобретает характер внешнего анализа, то есть анализа проводимого за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами. Он не позволяет раскрыть всех секретов фирмы, так как основывается на ограниченной информации. Внешний финансовый анализ включает [13, с. 19] :

1) анализ абсолютных показателей чистого дохода;

2) анализ относительных показателей рентабельности;

3) анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платежеспособности предприятия;

4) анализ эффективности использования заемного капитала;

5) экономическую диагностику финансового состояния предприятия и рейтинговую оценку эпитетов.

Внутрихозяйственный финансовый анализ наряду с бухгалтерским балансом использует и другие данные системного бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию.

Особенностями управленческого анализа являются:

1) ориентация результатов анализа на свое руководство;

2) использование всех источников информации;

3) отсутствие регламентации анализа со стороны;

4) комплексность анализа;

5) интеграция учета, анализа, планирования и принятия решений;

6) максимальная закрытость результатов анализа с целью сохранения коммерческой тайны.

Методика анализа финансового состояния предприятия предназначена для обеспечения управления финансовым состоянием предприятия и оценка финансовой устойчивости его деловых партнеров в условиях рыночной экономики.

Эта методика включает в себя элементы, присущие как внешнему, так и внутреннему анализу.

Анализ финансового состояния включает следующие блоки:

а) общая оценка финансового состояния и его изменения за отчетный период;

б) анализ финансовой устойчивости предприятия;

в) анализ ликвидности баланса;

г) анализ деловой активности и платежеспособности предприятия.

Все эти вопросы являются предметом рассмотрения настоящей дипломной работы.

Оценка финансового состояния и его изменения за отчетный период по сравнительному аналитическому балансу, а также анализ коэффициентов, характеризующий финансовую устойчивость предприятия, представляют собой исходный пункт, из которого неизбежно логически вытекает заключительный блок анализа финансового состояния.

Анализ ликвидности бухгалтерского баланса должен оценивать текущую платежеспособность и давать заключение о возможности сохранения финансовой устойчивости и платежеспособности в будущем. Показатели финансовой устойчивости характеризуют сущность финансового состояния. Ликвидность бухгалтерского баланса является характеристикой внешних проявлений финансового состояния, которые обусловлены его сущностью.

Углубление анализа финансового состояния на основе данных учета приводит к задачам, относящимся преимущественно к внутреннему анализу.

Так, исследование факторов финансовой устойчивости вызывает необходимость внутреннего анализа товарно-материальных запасов, а уточнение оценки ликвидности бухгалтерского баланса производится с помощью внутреннего анализа состояния дебиторской и кредиторской задолженности.

В процессе анализа для характеристики финансового состояния предприятия с целью раскрытия различных аспектов финансового состояния применяют как абсолютные показатели, так и финансовые коэффициенты.

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде

отношений абсолютных показателей финансового состояния или их линейных комбинаций.

В соответствии с классификацией одного из основателей балансоведения Н. А. Блатова, относительные показатели финансового состояния подразделяются на коэффициенты распределения и коэффициенты координации [13] .

Коэффициенты распределения применяются в тех случаях, когда необходимо определить, какую часть тех или иных абсолютных показателей финансового состояния составляет от итога включающей его группы абсолютных показателей.

Коэффициенты координации используются для выражения отношений разных по существу абсолютных показателей финансового состояния.

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет.

В качестве базисных величин используются усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам; среднеотраслевые значения показателей; значения показателей, рассчитанные по отчетности наиболее удачливого конкурента.

Кроме того, в качестве базы сравнения можно использовать теоретически обоснованные или полученные в результате экспертных оценок величины показателей, которые характеризуют оптимальные или критические с точки зрения финансовой устойчивости предприятия значения относительных показателей финансового состояния.

Такие величины фактически выполняют роль нормативов для финансовых коэффициентов.

Большинство авторов [1, 2, 4, 5, 6, 7, 8, 13] считают, что для точной и полной характеристики финансового состояния и тенденции его изменения достаточно небольшого количества финансовых коэффициентов.

Однако эти коэффициенты должны отражать наиболее существенные стороны финансового состояния анализируемого предприятия.

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источников их образования (собственного капитала и обязательств) . Эти сведения представлены в бухгалтерском балансе предприятия.

Основными факторами, которые определяют финансовое состояние предприятия являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет чистого дохода и, во-вторых, скорость оборачиваемости оборотных средств предприятия.

Сигнальным показателем, характеризующим финансовое состояние, является платежеспособность предприятия.

Под платежеспособностью предприятия следует понимать его способность вовремя удовлетворять платежные требования поставщиков материально-технических ресурсов, производителей работа и услуг для нужд предприятий, субподрядчиков в соответствии с заключенными с ними хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет и внебюджетные фонды.

В связи с тем, что выполнение финансового плана в основном зависит от результатов производственно-хозяйственной деятельности предприятия в целом, можно отметить, что финансовое положение хозяйствующего субъекта определяется всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем. Следовательно, отчет о результатах производственно-финансовой деятельности предприятия также используется при анализе финансового состояния.

В 20-е годы один из создателей балансоведения Н. А. Блатов рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи сравнительного анализа баланса.

Сравнительный баланс получается из исходного баланса путем дополнения его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за отчетный период.

Обязательными показателями сравнительного аналитического баланса являются:

1) абсолютные величины по статьям исходного отчетного баланса на начало и конец периода;

2) удельные веса статей баланса в валюте на начало и конец периода;

3) изменения в абсолютных величинах статей баланса за отчетный период;

4) изменения в удельных весах статей баланса в валюте баланса за отчетный период;

5) изменения в процентах к величинам на начало периода (темп прироста 1 статьи баланса) ;

6) изменения в процентах к изменениям валюты баланса (темп прироста структурных изменений - показатель динамики структурных изменений) ;

7) цена одного процента роста валюты баланса и каждой статьи -отношение величины абсолютного изменения к проценту абсолютного изменения на начало периода [2] .

Сравнительный аналитический баланс замечателен тем, что он сводит воедино и систематизирует те расчеты и прикидки, которые обычно осуществляет любой аналитик при первоначальном ознакомлении с бухгалтерским балансом.

Схемой сравнительного баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния предприятия.

Сравнительный баланс фактически включает показатели горизонтального и вертикального анализа, активно используемые в практике работы предприятий. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за определенный период.

Целью вертикального анализа является определение удельного веса нетто.

Все показатели сравнительного баланса делятся на три группы:

1) показатели структуры баланса;

2) показатели динамики баланса;

3) показатели структуры динамики баланса.

Для того чтобы аналитик имел возможность осмыслить общую картину изменения финансового состояния предприятия, ему необходимы показатели структурной динамики баланса.

Сопоставляя структуры изменений в активе и пассиве баланса, можно сделать вывод о том, через какие источники в основном имел место приток новых средств и в какие активы эти новые средства были в основном вложены.

Для общей оценки динамики финансового состояния предприятия необходимо сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива) .

На основе агрегированного баланса осуществляется анализ структуры имущества предприятия, который в более упорядоченном виде может быть представлен по следующей форме:

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа.

Непосредственно из аналитического баланса можно получить ряд характеристик финансового состояния предприятия:

1) общая стоимость имущества предприятия;

2) стоимость иммобилизованных активов;

3) стоимость оборотных активов (мобильных средств) ;

4) стоимость материальных оборотных средств;

5) величина дебиторской задолженности;

6) сумма свободных денежных средств в широком смысле слова (включая ценные бумаги) ;

7) стоимость собственного капитала;

8) величина заемного капитала;

9) величина долгосрочных кредитов;

10) величина краткосрочных кредитов;

11) величина кредиторской задолженности.

Горизонтальный, или динамический, анализ этих показателей позволяет установить из абсолютные приращения и темпы роста. Это важно для характеристики финансового состояния предприятия.

Например, динамика стоимости имущества предприятия позволяет получить дополнительную к величине финансовых результатов информацию о мощи предприятия.

Не меньшее значение для оценки финансового состояния имеет и вертикальный, структурный, анализ актива и пассива баланса.

Например, соотношение собственного и заемного капитала дает информацию об автономии предприятия в условиях рыночной экономики, о его финансовой устойчивости.

Особой значение для корректировки финансовой стратегии предприятия, определение перспектив его финансового положения имеет трендовый анализ отдельных статей баланса за более продолжительное время с использованием, как правило, специальных экономико-математических методов.

По данным бухгалтерского учета из раздела II актива баланса следует выделить расходы, означающие иммобилизацию оборотных активов, а из раздела III пассива баланса - неплатежи, а именно ссуды, не погашенные в срок, платежные требования поставщиков, не оплаченные в срок, недоимки в бюджет и прочее.

Наряду с построением сравнительного аналитического баланса, для получения общей оценки динамики финансового состояния за отчетный период производится сопоставление изменения итога баланса с изменениями финансовых результатов хозяйственной деятельности за отчетный период, например, с изменением выручки от реализации продукции, работ, услуг, информация о которой содержится в ф. №2 годовой финансовой отчетности (стр. 010) .

Это сопоставление осуществляется путем сравнения KB и КБ, которые показывают соответственно прирост выручки от реализации продукции, работ, услуг и среднего значения итого баланса за отчетный период.

Если КВ > КБ, то в отчетном периоде использование финансовых ресурсов предприятия было более эффективным, чем в предшествующем периоде.

Если КВ < КБ, то в отчетном периоде использование финансовых ресурсов предприятия было менее эффективным.

Признаками «хорошего» бухгалтерского баланса с точки зрения повышения эффективности производственно-финансовой деятельности предприятия А. Д. Шеремет и Р. С. Сайфулин [13] называют следующие известные всем экономистам показатели:

1) коэффициент текущей ликвидности ≥ 2, 0;

2) обеспеченность предприятия собственным оборотным капиталом ≥ 0, 1;

3) имеет место рост собственного капитала;

4) отсутствуют резкие изменения в отдельных статьях баланса;

5) дебиторская задолженность находится в равновесии с кредиторской задолженностью предприятия;

6) в балансе отсутствуют «больные» статьи (убытки, просроченная задолженность банкам и бюджету) ;

7) товарно-материальные запасы предприятия не превышают величину минимальных источников из формирования (собственных оборотных средств, долгосрочных кредитов, краткосрочных кредитов) . После блока анализа решающее значение имеет вопрос о том, какие показатели отражают сущность устойчивости финансового состояния предприятия. Ответ на этот вопрос, прежде всего, связан с балансовой моделью, положенной в основу анализа.

В условиях рыночной экономики данная модель имеет следующий вид:

F + Z + RA = ИС + KT + Kt + KO + RP,

где F - основные средства и вложения;

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда