Отчет по производственной практике в АО Цеснабанк: характеристика деятельности, анализ финансово-экономических показателей и рекомендации по управлению финансовыми ресурсами

Тип работы: Отчет по практике

Бесплатно: Антиплагиат

Объем: 51 страниц

В избранное:

СОДЕРЖАНИЕ

ВВЕДЕНИЕ3

ОТЗЫВ РУКОВОДИТЕЛЯ ПРОИЗВОДСТВЕННОЙ ПРАКТИКИ ОТ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА4

КАЛЕНДАРНЫЙ ПЛАН5

1 ОБЩАЯ ХАРАКТЕРИСТИКА ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА6

2 ХАРАКТЕРИСТИКА И АНАЛИЗ РАБОТЫ ОТДЕЛОВАО «ЦЕСНАБАНК»14

3 АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ19

3. 1 Формирование банковских пассивов19

3. 2 Активные операции22

3. 3 Финансовые услуги банков26

3. 4 Взаимоотношения банка с Национальным Банком РК28

3. 5 Финансовые показатели деятельности банка29

3. 6 Риски в банковской практике31

4 ПРЕДЛОЖЕНИЯ ПО УЛУЧШЕНИЮ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ ПРЕДПРИЯТИЯ35

ЗАКЛЮЧЕНИЕ42

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ44

ПРИЛОЖЕНИЯ45

Финансовая отчетность АО «Цеснабанк»45

Устав51

Договор текущего банковского счета физического лица75

Заявление-анкета на получение кредита80

Депозиты АО «Цеснабанк», застрахованные в АО «Казахстанский Фонд гарантирования депозитов»81

Договор банковского лизинга82

ВВЕДЕНИЕЦелью производственной практики является знакомство обучающегося с направлениями деятельности высшего учебного заведения, образовательными программами, реализуемыми высшими учебным заведением, обучаемой специальностью, видами функциями и задачами будущей профессиональной деятельности.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Необходимо ознакомится с уставом и организационной структурой, характеристикой, внешней средой, и организацией деятельности. Составление схемы структуры и функциональных обязанностей аппарата, включая финансовую и управленческую бухгалтерию.

2. Экспресс-анализ деятельности банка. Составление таблицы и формирование аналитических выводов.

3. Изучение правовых и экономических основ деятельности банка.

4. Анализ формирования банковских пассивов. Анализ собственного капитала банка, оценка его достаточности, состава и структуры банковских пассивов.

5. Оценка активных операций. Состав и структура банковских активов, анализ кредитных операций, анализ кредитного процесса, изучение документооборота (кредитной заявки, документов и расчетов, обосновывающих необходимость выдачи кредита, кредитного досье), тщательное ознакомление с практикой использования различных форм обеспечения возвратности кредита, изучение деятельности банка на рынке ценных бумаг, ознакомление с порядком осуществления кассовых и расчетных операций, валютных операций.

6. Изучение инвестиционной деятельности банка.

7. Проанализировать финансовые услуги банков. Применение лизинговых операций, форфейтинговые и факторинговые услуги банков, изучение трастовых операций, сейфовые услуги, банковские инновации, работа с платежными картами.

8. Проведение расчета пруденциальных нормативов, изучение соответствующих показателей в динамике за ряд лет, ликвидность и платежеспособность коммерческого банка.

9. Изучение финансовых показателей деятельности. Изучение расходов банка (процентных, административных и иных), состав и структура расходов банка, анализ доходов и источник их формирования, изучение порядка распределение прибыли, расчет финансово-экономических показателей банковской прибыли, оценка рентабельности работы банка с различных позиций.

Объектом преддипломной практики является АО «Цеснабанк».

ОТЗЫВ РУКОВОДИТЕЛЯ ПРОИЗВОДСТВЕННОЙ ПРАКТИКИ ОТ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТАХарактеристика

дана студентке Евразийского национального университета

имени Л. Н. Гумилёва

специальности «Финансы»

Касымовой Гаухар Дюсегельдыевне

Касымова Гаухар Дюсегельдыевна проходила производственную практику в период с 19 января по 30 апреля 2015 года в Управлении внутреннего контроля Столичного филиала АО «Цеснабанк» в г. Астана.

За время прохождения практики Гаухар ознакомилась с организационной структурой банка, основными направлениями его деятельности, основными нормативно-хозяйственными документами, уставом банка, организационно-правовой формой, изучила технологию работы Управления внутреннего контроля.

Гаухар показала хороший теоретический уровень подготовки в вопросах банковской деятельности. Заинтересованно, ответственно относилась и успешно справлялась с порученными заданиями. Во время практики проявила себя как целенаправленный, трудолюбивый и самостоятельный специалист при выполнений порученных заданий.

Зарекомендовала себя как ответственный сотрудник, нацеленный на отличный результат, всегда готова к быстрому принятию решений и несению ответсвенности за их принятие. Готова к работе в любых условиях, в т. ч. в нерабочее время.

Отличается деликатностью в общении с коллегами, за что имеет уважение в коллективе. Требовательна к самой себе.

Рекомендуемая оценка по практике - отлично.

Начальник Управления кредитования бизнес клиентов

Столичного филиала АО «Цеснабанк» Неустроева С. В.

«Утверждаю»

Руководитель

«» 201__ г.

КАЛЕНДАРНЫЙ ПЛАН

прохождения производственной практики студента 4-го курса

Экономического факультета специальности «Финансы»

Евразийского Национального университета им. Л. Н. Гумилёва

Касымова Гаухар Дюсегельдыевна

АО «Цеснабанк» основано 17 января 1992 года в г. Целинограде (Астане) . За 22 года работы Банк стал узнаваемым, стабильным, динамично развивающимся финансовым институтом. С момента основания Банк придерживается принципов универсальности и эффективности, удовлетворяя индивидуальные потребности каждого клиента в широком спектре банковских услуг. Основу деятельности «Цеснабанка» составляют высокое качество продуктов и услуг, оперативность, и финансовая стабильность.

«Цеснабанк» оказывает услуги, в числе которых открытие и обслуживание текущих счетов, международных пластиковых карт VISA, открытие и ведение срочных вкладов, кредитование физических и юридических лиц, денежные переводы по Казахстану и всему миру, услуги сейфового депозитария и другие. В настоящее время филиальная сеть Банка представлена 22 филиалами и более чем 125 пунктами обслуживания клиентов по всему Казахстану.

В Банке обслуживается около 100 000 частных лиц и свыше 15 000 корпоративных клиентов и клиентов малого и среднего бизнеса.

Банковские услуги: депозиты, кредиты, расчетно-кассовое обслуживание, cейфовый депозитарий, дорожные чеки, брокерские услуги, овердрафт (для юр. лиц), финансовый лизинг (для юр. лиц), управления счетами с помощью системы "Банк-Клиент"(для юр. лиц), кастодиальные услуги (для юр. лиц), оплаты платежей через банкоматы, различные платежи (мобильная связь, кабельное ТВ, коммунальные, интернет, телефония),

Виды денежных переводов: WesternUnion, ЮНИСТРИМ, ЛИДЕР

Платежныекарточки: VISA Electron, VISA Instant Electron, VISA Classic, VISA Gold, VISA Platinum, Visa Prepaid, CashBerry.

Цеснабанк входит в реестр банков-участников системы гарантирования депозитов КФГД.

Цеснабанк является участником программы «Дорожная карта бизнеса 2020».

Программа «Дорожная карта бизнеса 2020» разработана для реализации послания Президента Республики Казахстан Н. А. Назарбаева народу Казахстана «Новое десятилетие - Новый экономический подъем - Новые возможности Казахстана» и Стратегического плана развития Казахстана до 2020 года. Программа является одним из механизмов реализации Государственной программы по форсированному индустриально-инновационному развитию Республики Казахстан на 2010 - 2014 годы.

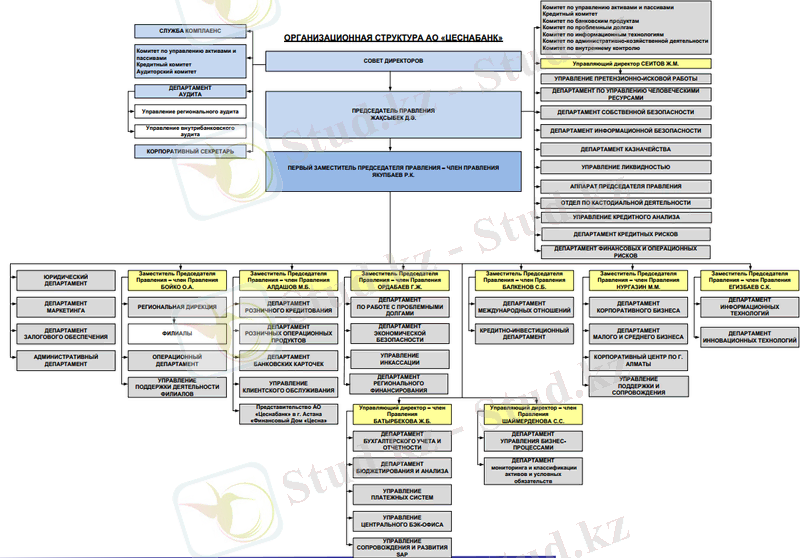

Организационная структура АО «Цеснабанк» приведена на рисунке 1.

Рисунок 1. Организационная структура АО «Цеснабанк»

Общее собрание акционеров.

К исключительной компетенции Общего собрания акционеров относятся следующие вопросы:

1) внесение изменений и дополнений в Устав Банка или утверждение его в новой редакции;

2) утверждение Кодекса корпоративного управления, а также изменение и дополнение в него;

3) добровольная реорганизация и ликвидация Банка, в соответствии с действующим законодательством Республики Казахстан;

4) принятие решения об изменении количества объявленных акций Банка;

5) определение условий и порядка конвертирования ценных бумаг Банка, а также их изменение;

6) определение количественного состава и срока полномочий счетной комиссии, избрание ее членов и досрочное прекращение их полномочий;

- определение количественного состава, срока полномочий Совета директоров Банка, избрание его членов и досрочное прекращение их полномочий, а также определение размера и условий выплаты вознаграждений членам Совета директоров;

- определение аудиторской организации, осуществляющей аудит Банка;

- утверждение годовой финансовой отчетности;

10) утверждение порядка распределения чистого дохода Банка за отчетный финансовый год, принятие решения о выплате дивидендов по простым акциям и утверждение размера дивиденда по итогам года в расчете на одну простую акцию Банка;

11) принятие решения о невыплате дивидендов по простым и привилегированным акциям Банка при наступлении случаев, предусмотренных действующим законодательством; 11-1) принятие решения о добровольном делистинге акций Банка;

12) принятие решения об участии Банка в создании или деятельности иных юридических лиц путем передачи части или нескольких частей активов, в сумме составляющих двадцать пять и более процентов от всех принадлежащих Банку активов;

13 ) определение формы извещения Банком акционеров о созыве Общего собрания акционеров и принятия решения о размещении такой информации в средствах массовой информации;

14) утверждение методики определения стоимости акции при их выкупе Банком и изменений к ней; 1

5) утверждение повестки дня Общего собрания акционеров;

16) определение порядка предоставления акционерам информации о деятельности Банка, в том числе определение средства массовой информации;

17) введение и аннулирование «золотой акции»;

18) иные вопросы, принятие решений по которым в соответствии с законодательством и Уставом отнесено к исключительной компетенции Общего собрания акционеров.

Совет Директоров

Совет Директоров осуществляет общее руководство деятельностью Банка, за исключением решения вопросов, отнесенных законодательством и Уставом к исключительной компетенции Общего собрания акционеров.

К исключительной компетенции Совета Директоров относятся следующие вопросы:

- определение приоритетных направлений деятельности Банка;

- принятие решения о созыве годового и внеочередного Общих собраний акционеров;

- принятие решения о размещении (реализации), в том числе о количестве размещаемых (реализуемых) акций в пределах количества объявленных акций, способе и цене их размещения (реализации;

- принятие решения о выкупе Банком размещенных акций или других ценных бумаг и цене их выкупа;

- предварительное утверждение годовой финансовой отчетности Банка;

- определение условий выпуска облигаций и производных ценных бумаг Банка;

- определение количественного состава, срока полномочий Правления, избрание его руководителя и членов, а также досрочное прекращение их полномочий;

8) определение размеров должностных окладов и условий оплаты труда и премирования руководителя и членов Правления;

9) определение количественного состава, срока полномочий службы внутреннего аудита, назначение его руководителя и членов, а также досрочное прекращение их полномочий, определение порядка работы службы внутреннего аудита, 10) определение порядка работы службы внутреннего аудита, размера и условий оплаты труда и премирования работников службы внутреннего аудита;

- назначение, определение срока полномочий корпоративного секретаря, досрочное прекращение его полномочий, а также определение размера должностного оклада и условий вознаграждения корпоративного секретаря;

- определение размера оплаты услуг оценщика и аудиторской организации;

- утверждение документов, регулирующих внутреннюю деятельность банка, Бюджета, штатного расписания, и размера премий работников Банка (за исключением документов, принимаемых

Правлением в целях организации деятельности Банка), в том числе внутреннего документа, устанавливающего условия и порядок проведения аукционов и подписки ценных бумаг общества;

- принятие решения о создании и закрытии филиалов и представительств Банка и утверждение положения о них, принятие решения об открытии и закрытии Расчетно - кассовых отделов;

- принятие решения о приобретении Банком десяти и более процентов акций (долей участия в капитале других юридических лиц, а также принятие решений по вопросам их деятельности) ;

14-1) принятие решений по вопросам деятельности, относящимся к компетенции общего собрания акционеров (участников) юридического лица, десять и более процентов акций (долей участия в уставном капитале) которого принадлежит Банку;

- увеличение обязательств Банка на величину, составляющую десять и более процентов размера его собственного капитала;

- выбор регистратора Банка в случае расторжения договора с прежним регистратором;

17) определение информации об обществе или его деятельности, составляющей служебную, коммерческую или иную охраняемую законом тайну;

- принятие решения о заключении крупных сделок и сделок, в совершении которых Банк имеет заинтересованность, а также сделок с лицами, связанными с Банком особыми отношениями;

- утверждение правил об общих условиях проведения операций, в том числе документов по управлению банковскими рисками и собственным капиталом, использованию резервного капитала;

- утверждение перечня и уровня существенности банковских операций и других сделок, для совершения которых требуется предварительное одобрение Совета Директоров; 21) утверждение внутренних правил Банка, определяющих:

а) структуру, задачи, функции и полномочия подразделений Банка (в соответствии с требованиями законодательства Республики Казахстан) ;

б) структуру, задачи, функции и полномочия службы внутреннего аудита, кредитного комитета и других, постоянно действующих органов (комитетов), в том числе комитетов СоветаДиректоров;

в) полномочия должностных лиц и работников Банка при осуществлении ими сделок от его имени и за его счет;

22) иные вопросы, не относящиеся к исключительной компетенции Общего собрания акционеров

Правление Банка

Правление Банка является коллегиальным исполнительным органом Банка и осуществляет руководство текущей его деятельностью. Правление выполняет решения Общего собрания акционеров и Совета Директоров, действует от имени Банка, представляет его интересы, совершает сделки в порядке, установленном законодательством Республики Казахстан.

Правление осуществляет следующие функции:

1-1) предварительно обсуждает все вопросы, подлежащие рассмотрению Советом директоров и Общим собранием акционеров Банка, подготавливает в связи с этим необходимые документы, организовывает выполнение решений Совета директоров и Общего собрания акционеров;

- разрабатывает и вносит на обсуждение Совета директоров Банка Стратегию развития Банка;

- утверждает внутренние документы, разработанные в целях организации деятельности Банка, в том числе утверждает внутренние правила Банка, определяющие структуру, задачи, функции и полномочия подразделений Банка, за исключением документов и правил, утверждение которых отнесено законодательством и настоящим Уставом к компетенции иных органов Банка;

- утверждает план капитальных вложений Банка;

- представляет финансовую отчетность (бухгалтерский баланс, отчет о доходах и расходах, отчет о движении денег и иную отчетность в соответствии с законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности) Совету директоров и Общему собранию акционеров в порядке, определенном законодательством Республики Казахстан и настоящим Уставом;

5-1) рассматривает вопросы организации кредитования, расчетов, кассового обслуживания, сохранности денег и ценностей, учета и отчетности, внутрибанковского контроля, защиты интересов клиентов и других вопросов, связанных с операциями (сделками) Банка;

5) определяет размеры (устанавливает лимиты) займов (гарантий, поручительств), предоставляемых Банком третьим лицам в соответствии с внутренними документами Банка, за исключением вопросов, отнесенных к исключительной компетенции иных органов Банка;

- принимает решения о назначении (избрании) первых руководителей филиалов и представительств Банка в порядке, установленном законодательством Республики Казахстан, решает вопросы подбора, расстановки, подготовки и переподготовки персонала Банка;

- утверждает штаты Банка, утверждает правила внутреннего трудового распорядка, внутренние правила, регламентирующие наложение взысканий и предоставление поощрений в пределах его компетенции;

8) осуществляет иные функции, не противоречащие законодательству Республики Казахстан, настоящему Уставу, и не отнесенные к компетенции других органов Банка.

Служба Внутреннего Аудита образована с целью осуществления контроля финансово-хозяйственной деятельности Банка и представлена Департаментом аудита.

Служба внутреннего аудита осуществляет свою деятельность в соответствии с требованиями законодательства Республики Казахстан и внутренними документами, регламентирующими деятельность службы внутреннего аудита в Банке.

Работники службы внутреннего аудита не могут быть избраны в состав Совета Директоров и Правления.

Служба внутреннего аудита непосредственно подчиняется Совету директоров и отчитывается перед ним о своей работе.

Служба внутреннего аудита вправе в любое время по собственной инициативе, по решению Общего собрания акционеров, Совета директоров проводить проверки с целью контроля финансово-хозяйственной деятельности Банка.

Служба внутреннего аудита обладает для этой цели правом безусловного доступа ко всей документации Банка.

Служба Комплаенс:

1) осуществляет контроль соответствия деятельности Банка на финансовом рынке законодательству Республики Казахстан;

2) осуществляет мониторинг операций, подлежащих финансовому мониторингу в целях противодействия отмыванию денег, полученных преступным путем, и финансированию терроризма в соответствии с требованиями законодательства Республики Казахстан;

- осуществляет мониторинг всех внутренних нормативных документов Банка на соответствие законодательству Республики Казахстан, регулирующему деятельность Банка на финансовых рынках;

- разрабатывает внутреннее руководство для персонала Банка о комплаенс - риске посредством утверждения внутренних политик и процедур.

К законодательным и нормативным документам, регулирующим банковскую деятельность в Казахстане следует отнести:

- Закон РК «О Национальном банке Республики Казахстан» от 30 марта 1995г. №2155 с дополнениями и изменениями (в Закон включены следующие главы: банковская система РК; правовая основа деятельности НБ РК; подотчетность НБ РК; задачи, функции и полномочия НБ РК; капитал и резервы НБ РК; структура и органы НБ РК; взаимодействие НБ с органами государственной власти; денежно-кредитная политика; денежное обращение и денежная единица; организация платежей и переводов денег; операции НБ РК; деятельность НБ РК в сфере внешнеэкономических отношений; контрольные и надзорные Функции НБ РК; отчетность НБ РК) ;

- Закон РК «О банках и банковской деятельности в Республике Казахстан» от 31 августа 1995г. №2444 с ополчениями и изменениями (в Закон включены следующие главы: общие положения; создание банка и участие его в уставном капитале; осуществление банковской деятельности: регулирование деятельности банков и защита интересов депозиторов; учет и отчетность банков; аудит банков и их аффлиированных лиц; добровольная реорганизация банков; консервация банка; ликвидация и принудительная реорганизация банков) ;

- Закон РК «О платежах и переводах денег» от 29 июня 1998г. №237-1 с дополнениями и изменениями (в Закон включены следующие главы: общие положения; платежи; переводы денег; запрещение платежа и перевода денег) ;

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда