Управление и страхование валютных рисков в банковской системе Казахстана: анализ практики Казкоммерцбанка (2000-2006) и зарубежные перспективы

Содержание

Введение

глава 1. Экономическое содержание валютных рисков

1. 1 Теоретическая сущность, виды валютных операции и валютных рисков

1. 2 Валютная позиция и риски банков связанных с валютными операциями

1. 3 Управление и страхование валютных рисков

глава 2. Анализ валютных операции и рисков

2. 1 Характеристика деятельности и основные показатели АО «Казкоммерцбанк» зa 2005-2006гг.

2. 2 Анализ валютных операций проводимых АО «Казкоммерцбанк»

2. 3 Анализ управления страхования валютными рисками в АО «Казкоммерцбанк»

глава 3. Проблемы управления и страхования валютных рисков и пути их решения

3. 1 Управление и перспективы развития страхования валютных рисков и валютных операции в РК

3. 2 Зарубежный опыт управления валютными рисками и перспективы его применения в РК

Заключение

Список использованной литературы

Введение

Риск - это ситуативная характеристика деятельности любого производителя, в том числе банка, отражающая неопределенность ее исхода и возможные неблагоприятные последствия в случае неуспеха. Риск выражается вероятностью получения таких нежелательных результатов, как потери прибыли и возникновение убытков вследствие неплатежей по выданным кредитам, сокращение ресурсной базы, осуществления выплат по забалансовым операциям и т. п. Но в то же время чем ниже уровень риска, тем ниже и вероятность получить высокую прибыль. Поэтому, с одной стороны, любой производитель старается свести к минимуму степень риска и из нескольких альтернативных решений всегда выбирает то, при котором уровень риска минимален; с другой стороны, необходимо выбирать оптимальное соотношение уровня риска и степени деловой активности, доходности. Уровень риска увеличивается, если:

- проблемы возникают внезапно и вопреки ожиданиям;

- поставлены новые задачи, не соответствующие прошлому опыту банка (что особенно актуально в наших условиях, где институт коммерческих банков только начинает развиваться) ;

- руководство не в состоянии принять необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению возможностей получения необходимой и/или дополнительной прибыли) ;

- существующий порядок деятельности банка или несовершенство;

- законодательства мешает принятию некоторых оптимальных для конкретной ситуации мер. Риску подвержены практически все виды банковских операций. Анализируя риски коммерческих банков РК на современном этапе, надо учитывать:

- кризисное состояние экономики переходного периода, которое выражается не только падением производства, финансовой неустойчивостью многих организаций, но и уничтожением ряда хозяйственных связей;

- неустойчивостью политического положения;

- незавершенностью формирования банковской системы;

- отсутствие или несовершенство некоторых основных законодательных актов, несоответствие между правовой базой и реально существующей ситуацией;

- инфляцию, переходящую в гиперинфляцию, и др.

Данные обстоятельства вносят существенные изменения в совокупность возникающих банковских рисков и методов их исследования. Однако это не исключает наличия общих проблем возникновения рисков и тенденций динамики их уровня.

Риски возникают в связи с движением финансовых потоков и проявляются на рынках финансовых ресурсов в основном в виде процентного, валютного, кредитного, коммерческого, инвестиционного рисков.

Валютный риск - опасность валютных (курсовых) потерь, связанных с изменением курсов иностранных валют по отношению к национальной валюте. Валютный курс особенно высок у тех банков, которые стремятся получить спекулятивный доход, образующийся из-за несовпадения курсов одних и тех же валют на различных валютных рынках или из-за различия курса валюты в разные моменты времени. Важно установить наличие валютного риска при сделке и выяснить, как этот риск может быть покрыт Валютная ставка может изменяться как в пользу продавца, так и в пользу покупателя, и это нельзя игнорировать.

События на внешних валютных рынках по-прежнему подтверждают тезис о невозможности дать точный прогноз движения валютных курсов.

Валютные риски могут иметь следующую структуру:

а) коммерческие, т. е. риски связанные с нежеланием или невозможностью должника (гаранта) рассчитаться по своим обязательствам;

б) операционные, т. е. риски валютных убытков по конкретным операциям. Этот риск можно определить как возможность недополучить прибыли или понести убытки в результате непосредственного воздействия изменений обменного курса на ожидаемые потоки денежных средств. Экспортер, получивший иностранную валюту за проданный товар, проиграет от снижения курса иностранной валюты по отношению к национальной валюте, тогда как импортер, осуществляющий оплату в иностранной валюте, проиграет от повышения курса иностранной валюты по отношению к национальной. Задача определения операционного риска может потребовать оценки ситуации, когда цена сделки установлена в одной валюте, а оплата будет производиться в другой. Для снижения валютного риска используют в основном те же методы, что и при процентном риске валютные фьючерсные контракты, валютные опционы, валютные свопы. Кроме них могут применяться методы выбора в качестве валюты платежа своей национальной валюты (конечно, если она устойчива, чаще всего в нашей стране в качестве платежа используется американский доллар) включение в кредитный договор защитной оговорки, когда сумма денежных обязательств меняется в зависимости от изменения курса валюты. В качестве последней может выступать либо национальная валюта, либо валюта третьих стран, либо международные денежные единицы (СДР, ЭКЮ) .

Постоянные наблюдения за колебанием курсов иностранных валют (диверсификация), страхование, заключение форфардного контракта и другие методы применяется в банковской практике для снижение валютного риска.

Стратегия банка строится на следующих принципах:

1. Как можно дешевле приобрести капитал.

2. Продать его услуги по рентабельной ставке.

3. Снизить риск потерь путем: отбора надежных клиентов и получения гарантий, диверсификации операций и освоения различных рынков ссудного капитала.

В первой главе дипломной работы рассмотрела вопросы: сущность, виды рисков, понятие валютного риска его управление и страхование.

Во второй главе провела анализ валютных операций, анализ валютного риска на примере Казкоммерцбанка за период 2000-2006 гг.

В третьей главе, рассмотрено управление и страхование валютными рисками в перспективе в Республике Казахстан, а также провела сравнительный анализ с Российской Федерацией.

В заключении сделала свой вывод на тему валютного риска и проблемы его страхования.

глава 1. Экономическое содержание валютных рисков

1. 1 Теоретическая сущность, виды валютных операции и валютных рисков

Валютные риски являются частью коммерческих рисков, которым подвержены участники международных экономических отношений.

Валютный риск, или риск курсовых потерь, связан с интернационализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковских учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.

При этом изменение курсов валют по отношению друг к другу происходит в силу многочисленных факторов, например: в связи с изменением внутренней стоимости валют, постоянным переливом денежных потоков из страны в страну, спекуляцией и т. д. Ключевым фактором характеризующим любую валюту является степень доверия к валюте резидентов и нерезидентов. Доверие к валюте сложный многофакторный критерий состоящий из нескольких показателей, например: показатель доверия к политическому режиму степени открытости страны, либерализации экономики и режима обменного курса, экспортно-импортного баланса страны, базовых макроэкономических показателей и веры инвесторов в стабильность развития страны в будущем.

Однако, на самом деле, данное утверждение относится только к определенному типу режима валютного курса, а именно к свободно плавающему курсу. На сегодняшний день в мировой практике существует несколько типов режимов валютных курсов в зависимости от специфики каждой конкретной страны.

С известной долей условности тип валютной системы можно условно определить по некоторым характеристикам:

1) Тип страны с закрытым рынком имеет следующие характеристики:

- тенденцию к закрытости экономики и экономической информации, жесткие ограничения для инвесторов и экспортно-импортных операций, преимущественно государственную форму экономики, директивную форму определения режима валютного курса. Курс валюты такой страны непредсказуем, инвесторы и импортеры обычно стремятся избегать сделок в такой валюте, реальные расчеты по товарообороту производятся в валюте третьих стран. Рынок подобных валют обычно очень узок (или вообще не существует) . Макроэкономические показатели напрямую не влияют на курс таких валют на мировом рынке.

2) Страны с приоритетом фиксированного курса при значительном экономическом потенциале. Обычно курсы валют таких стран жестко фиксированы по отношению к «авторитетной» валюте и является подходящими для осуществления экспортно-импортных операций и инвестиций. Макроэкономические показатели обычно не влияют или очень слабо влияют на курс национальной валюты таких стран.

3) Существует также очень многочисленный круг стран со сравнительно свободной но не стабильной экономикой, курс валют таких стран трудно прогнозируем и может зависеть от случайных факторов:

- политической нестабильности, непредсказуемой экономической политики правительства, международной , сырьевой направленностью экономики, инфляционное финансирование дефицита госбюджета, недостаточности уровня валютных резервов в том числе и от макроэкономических показателей. Инвестирование в подобную валюту обычно рискованное мероприятие и импортеры склонны использовать валюту третьих стран в расчетах по товарообороту с такими странами. Макроэкономические показатели в таких странах влияют на курс национальной валюты, однако могут и искусственно сдерживаться правительством по политическим мотивам.

4) Страны со стабильной экономикой, придерживающийся приоритета свободного плавания национальной валюты. Важнейшая характеристика таких стран: развитая рыночная экономика, экономическое благополучие, предсказуемая политика правительства, жесткий контроль денежной массы, процентных ставок и инфляции в стране. Декларированная свобода плавания такой валюты, однако, в некоторых случаях связана с грязными методами регулирования курса с интервенциями, межгосударственными правительственными договорами совместного плавания курсов, политическим давлением.

Инвестиции в данные валюты менее рискованны, экспортно-импортные операции обычно совершаются с использованием именно этих валют. Курс валют чутко реагирует на изменение макроэкономических показателей экономик в таких странах.

Макроэкономические и политические факторы обычно очень гибко реагируют только на 3-й и 4-й тип валюты. При этом могут прослеживаться много закономерностей, которые влияют на курс в долгосрочной и краткосрочной перспективе. Например, в долгосрочной перспективе обычно при анализе движения валютных курсов учитывают такие факторы как, уровень ВВП, темпы инфляции, состояние платежного и торгового баланса, уровень безработицы, уровень государственного долга, экономические перспективы развития, уровень политической и социальной стабильности и т. д.

Вместе с тем, из всех факторов, влияющих на курс в долгосрочной перспективе, экономистами выделяется два основных.

Первый из них темп инфляции, наблюдаемой закономерностью которого является то, что в стране с более высокими темпами инфляции понижается курс национальной валюты по отношению к валютам стран с более низким темпом инфляции. Так курсы валют стран с высокими темпами инфляции, таких как, например, Великобритания, Италия, Франция, США и Канада - понижались, в то время как курсы валют стран с низкими темпами инфляции - такие как, например, Япония, Бельгия, Нидерланды, ФРГ и Швейцария -повышались. Такова долгосрочная тенденция в динамике курсов и цен на временном интервале порядка двух десятков лет.

Резкие колебания курсов валют могут быть связаны причинами, как экономическими и политическими, так и чисто спекулятивными. Рынок чутко реагирует на все изменения экономических показателей, прогнозы экспертов, политические кризисы и политические слухи, используя малейший повод для начала спекулятивной игры, сулящей хороший доход спекулянтам.

Кроме того, необходимо сказать, что не только страны, где собственно происходят изменения, подвержены риску трудно прогнозируемых колебаний их валют, но это также относится к странам, соседствующим с кризисными странами, или имеющих с ними значительные экономические или политические связи.

Валютный рынок всегда характеризуется своей неустойчивостью и непредсказуемостью. Это объясняется необычайно быстрой реакцией участников валютного рынка на политические и экономические изменения в мире, а также в значительной мере может быть связано со спекуляциями.

Пример.

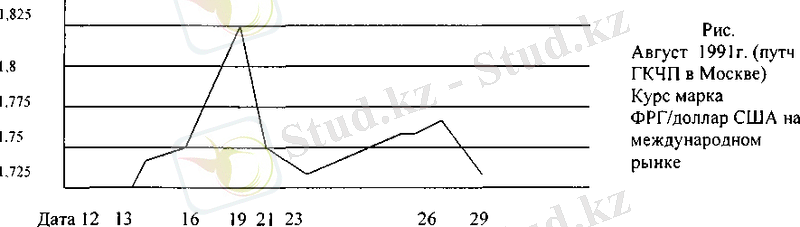

В августе 1991г. во время путча в бывшей СССР немецкая марка моментально обесценилась на 4 % в течение 3 дней против доллара США (рис. 4) как валюта страны, имеющей тесные экономические, территориальные ч политические связи с кризисной страной

Валютные операции обычно подразделяют на «кассовые» и «срочные», Рынок кассовых сделок требует оплаты в течении двух рабочих дней со дня заключения контракта, поэтому невыполнение обязательств менее вероятно. К таким сделкам относятся: сделка СВОП, овернайт. К срочным сделкам относятся: форвард, СВОП, фьючерсы, опционы.

Риск неуплаты по срочным валютным сделкам зависит от кредитоспособности инвестора и срока контракта. Чем выше этот срок, тем выше вероятность изменения курса и неуплаты.

Срочные инструменты применяются клиентами банка, как основные методы страхования (хеджирования) их валютных (или финансовых) рисков. Банки вынуждены применять эти инструменты, как услуги клиентам. В то же время риск срочных операций достаточно серьезен и банк, в свою очередь, вынужден сам страховать заключенные с клиентом срочные сделки.

К срочным видам сделок относят форвардные операции; СВОП;

опционы; фьючерсы.

1) Форвард.

Форвардной сделкой называется такая сделка при которой курс устанавливается в настоящем, а обмен валютами происходит в будущем.

Характеристики:

- обмен валютами (расчет) произойдет не раньше чем через 2 рабочих дня после заключения контракта,

- будущий валютный курс так же фиксируется заключении сделки;

- срок платежа фиксируется в контракте;

- не встает вопрос о ликвидности до наступления срока платежа.

Если имеется реальная возможность возникновения валютного риска в будущем, он покрывается форвардной сделкой.

Банк открывает форвардную позицию в случае, если клиент продает или покупает иностранную валюту по форварду, т. е. с обменом валют на будущую зафиксированную дату, а также, если сам банк продает или покупает иностранную валюту по форварду в целях извлечения прибыли. Однако здесь присутствует риск изменения цен, который может привести к убыткам банка.

2) СВОП.

Сделка СВОП означает обмен одной валюты на другую на определенный период времени. Представляет собой комбинацию кассовой операции - СПОТ и срочной - форвард. Обе сделки заключаются в одно и тоже время с одним и тем же партнером.

СВОП используется как средство исключения риска процентных ставок, а также, как средство исключения риска колебания валютных курсов.

Пример.

Банк обладает 1 000 000 долларов США - наличными. Эта сумма должна быть выплачена через 3 месяца. Банк хочет получить самый высокий доход.

Процентные ставки по долларам США - 5%. Доходность по государственным ценным бумагам США в среднем - 5, 20 %.

Процентные ставки по дойчемаркам - 4 %. Доходность по государственный ценным бумагам Германии в среднем - 5, 7 %.

Доход от вложения в государственные ценные бумаги США на SO дней был бы 13 000 долларов США.

Доход от вложения в ценные бумаги Германии был бы 14, 250 долл. США. Процентные ставки благоприятствуют проведению своп операции по обмену долларов США на немецкие марки.

Решение.

1. Своп операция продажа долларов по споту и покупка доллара по форварду.

Споткурс 1, 5000

Своп пункты 3 месяца = -0. 00375. Форвардный курс - 1, 49625.

Доход от вложения в государственные ценные бумаги Германии на 90 дней -21, 375 дойчемарки. Доход от операции своп - 1, 750 дойчемарки.

Итого доход = 25, 125 дойчемарки.

2. Операция форвард. Продажа предполагаемого дохода 25, 125 дойчемарки по форвардному курсу 1, 49625.

Общая прибыль - 16, 792 долл. США, или 6, 72 %.

3) Опционные операции

Опцион - это соглашение между покупателем и продавцом, которое представляет покупателю право - но не обязательство -покупать валюту у продавца опциона или же продавать ее.

Опцион является одним из вариантов полного покрытия валютных рисков. Его можно использовать как страховку используя при неблагоприятных движениях курса. По сравнению с форвардом, опцион дает лучшую защиту от возможных рисков, потому что покупатель опциона оставляет за собой право выбора осуществления или неосуществления сделки.

Пример.

Французский экспортер продал товары в США на сумму в 10 млн долларов с отсрочкой платежа партнера по сделке 6 месяцев. Чтобы избежать риска потерь от вероятного снижения курса иностранной валюты, экспортер покупает опцион продавца по курсу 1$ - 7 французских франков сроком на 6 месяцев. При заключении сделки он выплачивает премию контрагенту в размере 3 % стоимости опциона:

13*3/100 = 31 $ или 2 100 000 французских франков.

4) Фьючерсы.

Фьючерсные контракты заключаются на специальных биржах и, в отличие от форвардного контракта, фьючерс не предусматривает реальную покупку/продажу валюты. Позиция по фьючерсу ликвидируется с помощью встречных контрактов. Риск по фьючерсам минимизируется за счет возможности покрыть обязательство по первому фьючерсному контракту путем осуществления встречной обратной сделки.

Сущность основных методов спотового и срочного страхования сводится к тому, чтобы осуществить валютно-обменные операции до того, как произойдет неблагоприятное изменение курса, либо компенсировать убытки от подобного изменения за счет параллельных сделок с валютой, курс которой изменяется в противоположном направлении.

Валютные риски можно структурировать следующим образом:

Покупка или продажа валютных фьючерсов позволяет избежать возможных потерь, возникающих в результате колебаний курсов валют по сделкам с клиентами.

Торгуемые контракты стандартны и составляют, например, 125000дойчемарок (1 ММ) .

Сроки платежа на всех биржах стандартны: март, нюнь, сентябрь, декабрь.

2-й четверг каждого месяца (LIFFE)

3-й четверг каждого месяца (IMM)

Обеспечение. Один контракт ДМ должен быть обеспечен страховым депозитом 1500 долл. США (IMM)

Котировки. Контракты выражены в центах США за 1 единицу валюты OEM/USD, СНГ/USD, GBP/USD.

а) кредитный риск - риск, обусловленный нежеланием или невозможностью клиента или контрпартнера рассчитаться по своим обязательствам

б) конверсионный риск - риски валютных убытков непосредственно по конкретным операциям.

В условиях перехода к рыночной экономике в банковской сфере возрастает значение правильной оценки риска, который принимает на себя банк при совершении различных операций.

В связи с формированием рыночных отношений понятие риска прочно входит в жизнь банков. В условиях плановой экономики банки действовали строго по плану-инструкции Госбанка СССР, поэтому в банковской практике не было даже понятия "риск". Если на счете у клиента не оказывалось средств при оплате расчетных документов, то банк автоматически предоставлял ему платежный кредит.

Современный банковский рынок немыслим без риска. Он присутствует в любой операции, только риск может быть разных масштабов. Поэтому для банковской деятельности важным является не исключение риска вообще, а предвидение и снижение его до минимального уровня.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда