Исследование методики аудита и учета финансовых инвестиций на примере ТОО Атамекен

СОДЕРЖАНИЕ

Введение

1. ФИНАНСОВЫЕ ИНВЕСТИЦИЙ И ИХ УЧЕТ . . . 10

1. 1. Финансовые инвестиции и их виды . . . 10

1. 2. Финансовые риски . . . 19

2. ОБЩАЯ ХАРАКТЕРИСТКА ПРОИЗВОДСТВЕННО- ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

ТОО «АТАМЕКЕН» . . . 33

2. 1 Краткое сведение о предприятии и организационная структура управления . . . 33

2. 2 Анализ основных технико-экономических показателей . . . 42

3. ФОРМИРОВАНИЕ И АУДИТ ФИНАНСОВЫХ ИНВЕСТИЦИЙ . . . 45

3. 1. Аудит долгосрочных инвестиций . . . 45

3. 2. Аудит краткосрочных инвестиций . . . 54

Заключение . . . 75

Список используемой литературы . . . 78

Приложение

ВВЕДЕНИЕ

Тема данной дипломной работы является «Исследование методики аудита финансовых инвестиции» на примере ТОО «Атамекен».

В настоящее время Республика Казахстан переживает сложный этап преобразование во всех сферах общественной жизни. Стратегия становления и развития Казахстана как суверенного государства предполагает в экономической сфере решение двух важных задач: преодоление кризисной ситуации и становление, и эффективное функционирование регулируемого рыночного механизма хозяйствования.

Процесс образования государственной экономики в системе рыночных отношении требует скорейшего формирования благоприятной среды для развития конкуренции, частичного предпринимательство и бизнеса. Во многом по этому способствует развернувшаяся приватизация государственного имущества и акционирования предприятий. важную роль в этом процессе играет возрождения рынка ценных бумаг и отечественного биржевого дело. Ведь именно рынок ценных бумаг является условием, позволяющим максимально реализовать право любого лица (юридического или физического) на владения и распоряжение собственностью в соответствии с Конституцией Республики Казахстан. Это, в свою очередь, способствует экономическому и социальному прогрессу. По этому становление и функционирование рынка ценных бумаг является одно из приоритетных задачи экономической политики Республики. Сами ценные бумаги являются удовлетворением двух объективных потребностей рыночного хозяйство - производительным использовании свободных денежных средств и аккумулированием больших объемов капитала для развития промышленности и сельского хозяйства. Таким образом, ценные бумаги в определенной степени снимают «напряжение» с денежного оборота.

Современное развитие экономики характеризуется значительным расширением большинства предприятий, управлять которыми и выполнять поставленные задачи одному человеку просто не под силу. Предприятия с одним занятием вынуждены были уступить место коллективным предприятием т. е. товариществом или компаниям, наиболее развитая форма которых - акционерные общества.

Наряду с этим в экономической области усиливалась роль государства, органы государственной власти столкнулись с необходимостью значительных расходов связанных с управлением государственной собственностью. предстояло осуществлять либо прямое инвестирование, либо объединить свои усилия с частными предприятиями, различные формы которых представлены компаниями государственного сектора.

Данная обстоятельства заставляет предприятия их государственные органы и изыскивать собственные средства, а также прибегать к долгосрочным займам при помощи эмиссии и размещения ценных бумаг. Только сняв предприятия с казенного довольствия и перестроив нами, государственном банке на коммерческий лад (эти процессы уже идут), можно дать импульс развитию ранка ценных бумаг. Но это такие фундаментальные изменения, что потребуются годы, прежде чем предприятия, потеряв привычные источники долгосрочного финансирования, начнут выпускать ценные бумаги. К этому времени рыночный механизм уже должен быть наготове. Поэтому основными задачами на ближайший период являются:

- должны быть поставлены кадры - трейдеры, уполномоченные представители посреднических фирм, администраторы бирж и т. д. первые кандидаты на эти должности, конечно, банковские работники бухгалтеры. Высшее образование не обязательно но желательно. Совершенно необходим известный порог профессиональной подготовки для тех кто хотел бы заниматься инвестиционным бизнесом. Это одна из гарантий более или менее качественной работы.

- должна быть создана учебно-методическая база. Заграничные стажировки очень полезны, но всей проблемы они не решат. Нужен свой институт ценных бумаг, который занимался методической работой, подготовкой учебных пособий, присвоением званий и аттестаций. Нужно открыть факультет ценных бумаг в техникумах экономического профиля и кафедру в вузе.

- должны быть созданы посреднические организации - брокерские и инвестиционно - дилерские фирмы. Они могут быть и государственными, но должны действовать на принципах полого хозрасчета. Нужны соглашения с западными странами о технической помощи нам. Для операций с ценными бумагами, особенно облигациями, коммерческим банкам потребуются специальные отделы.

- потребуются биржи (шаги в этом направлении уже предпринимаются) . полезно будет со временем вступить в международную федерацию фондовых бирж, расположенную в Париже. Тут стоит заменить, чт в нашем подходе к организации рынка ценных бумаг чувствуется, как это ни странно, нетерпение и торопливость. Еще нет брокеров, ни хорошего закона, ни одной открытой корпорации, ни клирингов и страховых организаций, нет практически ничего, а уже планируется создание бирж, причем каждый хочет свою… Нет лучшего способа скомпрометировать идею, чем открыть биржу завтра. Биржа - это, прежде всего ликвидность, а ликвидность накапливается десятилетием.

- должны быть созданы профессиональные ассоциации работников инвестиционного бизнеса. Эти ассоциации берут на себя часть работы по регулированию торговли ценными бумагами и подготовке кадров. С их помощью возникают две совершенно необходимые системы - страхование и клиринга операций с ценными бумагами. Без них не будет никакой ликвидности.

И все это надо делать в комплексе, ибо одно без другого работать не будет. Здесь нужна координация для сбалансирования продвижения вперед, для увязки его с повреждением на других направлениях экономической реформы. Создать биржу не сложно, но может получиться как в Венгрии, где биржа простаивает, поэтому не хватает трейдеров, или как в Китае, где трейдеры есть, а торговать нечем. Здесь, как нигде, важна будет помощь переводных государств.

Но при этом достоверно известно, что всякая система управления будет эффективной и мобильной только при наличии информации, достаточной для принятия оптимального решения. Основу информационной системы любого хозяйственного субъекта составляет бух. учет.

Началом реформирования бух. учета в РК следует принятый 26 декабрь 1995 г. Указ Президента РК №2732, имеющий силу Закона «О бухгалтерском учете». В развитие этого Закона в ноябре 2005 г. были приняты, а с первого января 2005 г. стали внедрятся в практику первые 20 стандартов бухгалтерского учета и Генеральный план счетов бухгалтерского учета интерес для всех хозяйствующих товариществ представляет учет такого вида актива, как инвестиции, в частности финансовые инвестиции.

1. ФИНАНСОВЫЕ ИНВЕСТИЦИЙ И ИХ УЧЕТ

1. 1. Финансовые инвестиции и их виды

В генеральном плане счетов бухгалтерского учета финансово - хозяйственной деятельности субъектов, в зависимости от процента владения акций того или иного товарищества в общей сумме уставного капитала различают следующие виды инвестиций:

- инвестиции, позволяющие установить контроль, когда инвестор владеет более 50% акций, - инвестиции в дочерние и совместно - контролируемые товарищества;

- инвестиции, оказывающие существенное влияние, когда инвестор владеет от 20 до 50% акций, - инвестиций в зависимые товарищества;

- инвестиции, не позволяющие установить контроль и не оказывающие существенное влияние, когда инвестор владеет не более 20% акций, финансовые инвестиции.

Первые два вида инвестиций учитываются на счетах 1 раздела Генерального плана счетов «Внеоборотные активы» - подраздел 14 «инвестиции».

счет 141 - «Инвестиции в дочерние товарищества»;

счет 142 - «Инвестиции в зависимые товарищества»;

счет 143 - «Инвестиции в совместно - контролируемые юридические лица»;

счет 144 - «Прочие».

Эти счета предназначены для обобщения информации о наличии и движения инвестиций в акции дочерних, зависимых и совместно - контролируемых юридических лиц. Бухгалтерский учет такого рода инвестиций регулируется стандартом бухгалтерского учета №13 «Консолидированная финансовая деятельность и учет инвестиций в дочерние товарищества» и стандартом бухгалтерского учета №14 «Учет инвестиций в зависимое хозяйственное товарищество».

Третий вид инвестиций учитывается на счетах 4 раздела Генерального плана счетов «Денежные средства» - подраздел 40 «Финансовые инвестиции».

счет 401 - «Акции»;

счет 402 - «Облигации»;

счет 403 - «Прочие».

Эти счета предназначены для обобщения информации о наличии V движении долгосрочных и краткосрочных финансовых инвестиций субъектов в ценных бумагах других субъектов. Бух. учет подобных инвестиций регулируется стандартом бухгалтерского учета №8 «Учет финансовых инвестиций»

Примером приобретения финансовой инвестиции с целью получения дохода может служить покупка инвестором 200 привилегированных акций ТОО «АТАМЕКЕН» с фиксированным доходом 100% годовых от номинальной стоимости 100 тенге. Инвестор предполагает владеть этими акциями в течение трех лет. Таким образом, инвестор рассчитывает, что ежегодно он будет иметь доход от этих инвестиций в сумме 20 000 тенге:

- определим размер дивидендов, приходящихся на одну акцию, которые инвестор предполагает получить за один год владения ею

- определим размер дивидендов на 200 акций за один год

100 тенге *200 акций = 2 тенге

- определим общий размер дивидендов, которые рассчитывает получить инвестор за три года владения 200 привилегированными акциями

100 тенге * 3 года =6 тенге

Чтобы показать получение доходов от прироста инвестированного капитала, приведем следующий пример.

Инвестор через Банк-Дилер приобретает на аукционе, проводимом финансовым агентом НБ РК, 10 000 МЕККАМ со сроком обращения 3 месяца по дисконтированной цене 95, 10 тенге за каждую на общую сумму 951 000 тенге. По окончании срока обращения МЕККАМы погашаются по номинальной стоимости - 100 тенге за единицу. Тогда на расчетный счет инвестора перечисляется 1 000 000 тенге. Инвестируя в государственные ценные бумаги, инвестор случил прирост капитала в размере 49 000 тенге:

1 000 000 тенге - 951 000 тенге = 49 000 тенге.

При написании учетной политики субъекта обязательно должен выбирать метод оценки финансовых инвестиций, предлагаемых в стандарте бух. учета №8. учет финансовых инвестиций определить периодичность и основание переоценки финансовых инвестиций.

Любые финансовые инвестиции первоначально отражаются в учете по покупной стоимости. При этом в покупную стоимость входит как собственная стоимость финансовой инвестиции, так и комиссионные и вознаграждения Брокеру, Дилеру, Фондовой бирже. Независимому регистратору, налог на операции с ценными бумагами, пошлины и т. д.

Фондовая биржа берет комиссионные от суммы сделки за регистрацию и оформление биржевой сделки, которая была осуществлена на специально оборудованной торговой площадке.

Согласно закону «О рынке ценных бумаг» в том случае, если эмиссия ценных бумаг осуществлялась в форме закрытого размещения, либо когда число держателей ценных бумаг не превышает 500, то эмитент вправе самостоятельно вести единый реестр владельцев выпущенных им ценных бумаг. При этом не брать плату за перерегистрацию прав собственности на ценные бумаги, переходящую от Продавца к Покупателю.

Налог на операции с ценными бумагами оплачивается по ставке 1 тенге с 1 000 тенге от суммы сделки для государственных и муниципальных ценных бумаг и 3 тенге с 1 000 тенге от суммы сделки для корпоративных бумаг. Причем, если ценные бумаги были проданы ниже их номинальной стоимости, получены безвозмездно, или в наследство, то ставка налога на операцию с ценными бумагами стоимости, а не от суммы сделки.

Налог оплачивается Покупателем Продавцу сразу при оплате ценных бумаг, а затем Продавец обязан перечислить его в бюджет в течении трех банковских дней с момента поступления денежных средств на расчетный счет.

Если инвестор приобретает акции эмитенте на денежном аукционе при продаже государственного пакета, то он оплачивает госпошлину в размере 0, 5% от суммы сделки.

Таким образом, финансовые инвестиции оцениваются и отражаются в балансе по покупной стоимости, включая все расходы, которые понес Покупатель при их приобретении.

Операции по приобретению финансовых инвестиций отражаются по покупной стоимости следующими записями:

Покупатель:

Дебет-401 «Акции»

402 «Облигация»

403 «Прочие»

Кредит -

а) при оплате за деньги -

423 «Наличность на специальных счетах банках»

431 «наличность на валютном счете внутри страны»

441 «наличность на расчетном счете внутри страны»

451 «наличность в кассе в национальной валюте»

б) при предоставлении продавцу в собственное пользование материальных ценностей -

121 «Земля»

122 «здания и сооружения»

123 «машины и оборудование, передаточные устройства»

124 «Транспортные средства»

125 «прочие»

201 «сырье и материалы»

202 «покупные полуфабрикаты и комплектующие изделия, конструкции и детали»

203 «топливо»

204 «тара и тарные материалы»

205 «запасные части»

206 «прочие материалы»

208 «строительные материалы и другие»

221 «готовая продукция»

222 «товары приобретенные»

в) при предоставлении продавцу в собственность нематериальных ценностей-

101 «лицензионные соглашения»

102 «программное обеспечение»

103 «патенты»

105 «гуд - вилл»

106 «прочие»

например:

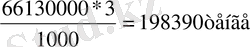

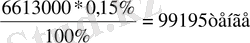

Инвестор ТОО «АТАМЕКЕН» принимает решение о приобретении через дилера 6614 000 штук простых акций эмитента ОАО «Казкоммерцбанк» по номинальной стоимости 10 тенге за каждую с целью получения дивидендов в течение длительного периода. Кроме того, известно, что эмитент имеет 1 своем реестре 489 акционеров, а комиссионные брокера равны 0, 15% от суммы сделки с каждой стороны. Необходимо отразить операции у инвестора ТОО «АТАМЕКЕН»:

покупная стоимость акций эмитента ОАО «Казкоммерцбанк» составило 66 427 585 тенге, в том числе:

- собственно акции ОАО «Казкоммерцбанк» стоят

6613000*10=6613 тенге

- налог на операции с ценными бумагами

- комиссионные дилеру

- приобретены, но не оплачены акции ОАО «Казкоммерцбанк»:

Дебет - 401. 01 «Акции долгосрочные» Кредит -687 «Прочая кредиторская задолженность»

- оплачена стоимость приобретенных акций в размере 66 427 585 тенге:

Дебет -687 «простая кредиторская задолженность» Кредит -441 «Наличность на расчетном счете»

В нашем примере по условию реестр эмитента ОАО «Казкоммерцбанк» включает 489 акционеров, а это означает, что на основании пункта 5 статьи 34 Закона «О рынке ценных бумаг», которая гласит, что «Эмитент вправе самостоятельно вести реестр держателей выпущенных или ценных 46 бумаг, когда число держателей ценных бумаг не превышает 500», реестр ведется самим эмитентом и ТОО «АТАМЕКЕН» не должно нести расходы на оплату услуг Независимого регистратора.

Итак, 01. 01. 2004 г. ТОО «АТАМЕКЕН» подписался на 500 облигаций ОАО ШДБ «НХБ» и отразит приобретение следующими проводниками:

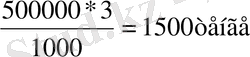

- номинальная стоимость облигаций ОАО ШДБ «ТАБ»

500штук *1000 тенге = 5 00 000 тенге

- приобретены, но не оплачены облигации ОАО ШДБ «ТАБ» на сумму 500 000 тенге

Дебет -402. 01 «Облигации долгосрочные» Кредит -687 «Прочая кредиторская задолженность»

- оплачено стоимость приобретенных облигаций 05. 01. 2004 г. в размере 500 000 тенге:

Дебет-687 «прочая кредиторская задолженность » кредит -441 «Наличность на расчетном счете»

ОАО ШДБ «ТАБ», выпуская облигации в обращение, приняло на себя обязательство выплачивать проценты по облигациям 4 раза в год - 31 марта, 30 июня, 30 сентября и 31 декабря. Это означает, что в указанные дни ТОО «АТАМЕКЕН» должно признавать доход в виде процентов по облигациям. Рассчитаем сумму дохода в виде процентов, причитающуюся к получению ежеквартально:

- доход за год

500 000*30%=150 000 тенге

- доход за 1 месяц

150 000 / 12 = 12 500 тенге

- доход за один квартал

12 500 * 3 = 37 500 тенге

31 марта 2004 г. ТОО «АТАМЕКЕН» начислит доходов в виде процентов:

- начислены проценты, причитающиеся к получению в размер 37 500 тенге:

Дебет - 332 «начисленные проценты» Кредит - 724 «Дивиденды по акциям и доходы в виде процентов»

- 02 апреля 2004 г. поступили денежные средства в счет погашения задолженности на сумму 37 500 тенге:

Дебет - 441 «наличность на расчетном счете» Кредит - 332 «начисленные проценты»

Аналогичные проводки показываются 30 июня 2004 г. и 04 июля 2004г.

В учетной политике ТОО «АТАМЕКЕН» оговорено, что долгосрочные финансовые инвестиции оцениваются по стоимости с учетом переоценки. Датой проведения переоценки определены 01 июля и 01 января. На 01 июля 2004 г. стоимость облигаций ОАО ШДБ «ТАБ» с учетом переоценки составила 4 985 000 тенге.

01 июля 2004 г.

- сумма разницы между покупной и номинальной стоимостью составила 1 500 тенге -

Дебет - 845 «прочие расходы» Кредит - 402. 01 «Облигации долгосрочные»

По условию задания ТОО «АТАМЕКЕН» продает облигации ОАО ШДБ «ТАБ» другому Покупателю 01 сентября 2004 г. Следовательно, ОАО ШДБ выплатит процент по облигациям за третий квартал уже новому Покупателю, а не ТОО «АТАМЕКЕН».

Вместе с тем ТОО «АТАМЕКЕН» владел облигациями ОАО ШДБ «ТАБ» в июле и августе, и он имеет полное право на получение дохода по ним. И этот доход оплачивает ему Покупатель в момент приобретения финансовой инвестиции.

В нашем примере последняя выплата произведена 30 июня 2004 г., следовательно, продавец должен получить доход по облигациям ОАО ШДБ «ТАБ» за два месяца, которыми, он владел. За два месяца размер выплат процентов по облигациям составит

12 500 * 2 = 25 000 тенге

Кроме того. Покупатель должен оплатить ТОО «АТАМЕКЕН» налог на операции с ценными бумагами от номинальной стоимости

Продавец результаты этой операции 01 сентября отразит так:

а) проданы облигации по стоимости с учетом переоценки Дебет -843 «Расходы по реализации ценных бумаг» 498 500 тенге, Кредит - 402. 01

«Облигации долгосрочные» - 498 500 тенге;

б) показана задолженность Покупателя Дебет-301 «Счета к получению» Кредит -723 «Доход от реализации ценных бумаг»-498 500,

634. 05 «Налог на операции с ценными бумагами» - 1 500 тенге;

в) начислены причитающиеся за два месяца проценты Дебет - 332

«Начисленные проценты» - 25 000 тенге, Кредит - 724 «Дивиденды по акциям и доходы в виде процентов» - 25 000 тенге;

г) Поступили деньги от покупателя Дебет - 441 «Наличность на расчетном счете» - 525 000 тенге, Кредит - 332 «Начисленный процент» - 25 000 тенге, 301 «счета получения» -500 000 тенге.

д) перечислен в бюджет налог на операцию с ценными бумагами Дебет - 634. 05 «Налог на операции с ценными бумагами» - 500 тенге, Кредит - 441 «наличность на расчетном счете» -1500 тенге.

Покупатель делает в учете следующие записи:

01. сентября 2004 г.

а) приобретены облигации ОАО ШДБ «ТАБ» Дебет - 402. 01 «Облигации долгосрочные» - 500 000 тенге, Кредит - 441 «Наличность на расчетном счете» - 500 000 тенге;

б) оплачены начисленные проценты Дебет - 831 «расходы по процентом» - 25 000 тенге, Кредит - 441 «Наличность на расчетном счете» - 500 000 тенге; - 25 000 тенге.

30 сентября 2004 г.

Дебет 332 «Начисленные проценты» - 37 500 тенге, Кредит - 724 «Дивиденды по акциям и доходы в виде процентов» - 37 500 тенге;

При поступлении денег 03 октября 2004 г. ;

Дебет - 441 «Наличность на расчетном счете» - 37 500 тенге;

Кредит - 332 «Начисленные проценты» - 37 500 тенге

То есть процент, оплаченный инвестором при покупке облигаций, возвратится ему в день выплаты процентов равно, как и всем владельцам облигаций, включенный в реестр.

Аналогичные записи делаем 31 декабря 2004 г., 31 марта, 30 июня 30 сентября 2005 г.

31 декабря 2005 г.

а) погашены облигации по номинальной стоимости Дебет -301 «Счета к получению» - 500 000 тенге Кредит - 402. 01 «Облигации долгосрочные» - 500 000 тенге

б) начислены причитавшиеся проценты Дебет - 332 «Начисленные проценты» - 37 500 тенге 301 «Счета к получению» - 500 000 тенге

По такой же методике отражаются акции, на которые дивиденды начислены, но не выплачены. То есть, акции, которые приобретены в период между датой начисления дивидендов и фактической датой их выплаты.

Разница между покупной стоимостью и стоимостью погашения финансовой инвестиции амортизируется инвестором в течение периода их владения. Этот пункт относится к ценным долговым бумагам, поскольку акции не имеют конечного срока погашения, и они находятся в обращении до тех пор, пока осуществляет свою деятельность эмитент.

1. 2. Финансовые риски

При учете облигаций как одного из видов долговых ценных бумаг надо помнить о том, что в момент выпуска облигаций, объявленные в проспекте эмиссии проценты по ним не всегда совпадают с процентами по облигациям такого же класса, которые обращаются на рынке. В этой связи различают понятия номинальной и текущей процентной ставки.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда