Формирование и совершенствование кредитных ресурсов коммерческих банков в Республике Казахстан

Министерство образования и науки Республики Казахстан

Университет «Туран-Астана»

Таджигитова Ботагоз Еркеновна

Аспекты развития индустрии гостеприимства и отдыха в Северном Казахстане

ДИПЛОМНАЯ РАБОТА

специальность 050902 - «Туризм»

Астана 2010 г.

Министерство образования и науки Республики Казахстан

Университет «Туран-Астана»

«Допущена к защите»

Зав. кафедрой А. Е. Аяпбекова

«» 20 __г.

ДИПЛОМНАЯ РАБОТА

На тему: «Аспекты развития гостеприимства и отдыха в Северном Казахстане»

по специальности 050902 - «Туризм»

Выполнила Таджигитова Б. Е.

Научный руководитель,

К. б. н. Габдулина М. Х.

К. п. н. Никитинский Е. С.

Астана 2010 г

СОДЕРЖАНИЕ

2. 2 Анализ деятельности ДБ АО «СБЕРБАНК РОССИИ» в сфере

привлечения депозитов. . … . . .

ВВЕДЕНИЕ

По мере становления рыночных отношений расширяется спрос на банковские услуги. Появление многообразия форм собственности, характерного для рыночной экономики, создает дополнительный спрос на услуги коммерческих банков и предполагает необходимость существования такой финансово - кредитной системы, при которой банковские услуги предлагались бы физическим и юридическим лицам различными банками на конкурентной основе. Коммерческие банки являются главным инструментом в регулировании финансово-кредитных отношений между юридическими и физическими лицами [1] . [35] .

Развитие и совершенствование услуг, оказываемых коммерческими банками, имеет большое значение, прежде всего потому, что с переходом от административно-командного типа экономики к свободной рыночной, изменяется место каждого отдельного гражданина в системе экономических отношений: он становится непосредственным собственником средств производства и получает большую степень экономической свободы. Реализация новых экономических прав и обязанностей порождает потребность в многочисленных банковских услугах и операциях [2] .

Предоставляя ссуды своим клиентам, банки выполняют роль финансовых посредников, принимая денежные средства у вкладчиков и предоставляя их заемщикам. Эта деятельность банка приносит реальную пользу всем заинтересованным сторонам.

Естественно, что и банки извлекают прибыль из этих операций. Они получают доход, назначая более высокую ставку процента по ссудам, чем ту, что они выплачивают по вкладам. Так, кредитование клиентов коммерческими, в частности, сберегательными банками является основным источником их доходов, т. е. подавляющая часть временно свободных средств направляется банками на кредитование как предприятий и организаций, так и населения. Среди многообразия возможных вариантов использования денежных средств деятельность банкиров по выдаче ссуд играет главную роль в процессе размещения кредитов.

В связи, с чем актуальность исследования выражается в изучении источников образования кредитных ресурсов в коммерческом банке на современном этапе, в условиях финансового кризиса. Так как повышение роли кредитных институтов, их воздействие на рыночный механизм экономики, а также значение роли кредита и кредитного механизма в системе экономических отношений особенно важно с точки зрения финансового рынка и означает принципиальное изменение роли кредитных институтов в управлении народным хозяйством и повышение роли кредита в системе экономических отношений.

Поэтому основной целью работы явилось изучение проблем, связанных с процессом формирования кредитных ресурсов коммерческими банками. Так как это является важнейшим вопросом исследования в формировании кредитных отношений. Так как при осуществлении этого мероприятия важным моментом является создание механизма эффективного использования и гарантий возврата заемных средств. Операции банков по кредитованию, являясь потенциально самыми доходными, связаны с высоким уровнем риска. Кредитный риск предполагает вероятность убытков в связи с невозвратом или несвоевременным погашением выданных кредитов и неуплатой процентов по ним. Поэтому выбор формы обеспечения, тщательный отбор заемщиков, и постоянный контроль за их финансово-хозяйственной деятельностью составляет основу кредитной политики банка. Сложность этой проблемы очевидна, но без ее решения невозможна активизация банковского кредитования хозяйства. В связи, с чем были определены следующие задачи:

- изучить теоретические аспекты необходимости, сущности, формы, виды кредита, принципы построения кредитных отношений;

- проанализировать на примере АО «Банк ЦентрКредит» систему образования кредитных ресурсов современного коммерческого банка;

- выявить проблемные вопросы в совершенствовании системы образования кредитных ресурсов в Казахстане;

- изучить пути совершенствования системы образования кредитных ресурсов в Казахстане.

Методологической основой работы явились: Послание президента Р. К., законодательные и нормативные акты Правительства Республики Казахстан, регулирующих деятельность банков. В процессе работы применялись общенаучные, статистические и экономико-математические методы. При написании данной работы использованы труды ученых РК и стран СНГ (Колесников В. И., Лаврушин О. И., Сейткасимов Г. С. ), а также статистические материалы Агентства по статистики Республики Казахстан.

В целом же работа состоит из трех разделов. В первом разделе «Необходимость и сущность кредита, его функции и роль» излагаются сущность, принципы кредитования, разновидности принципов кредитования, формы и виды кредитов. Второй раздел работы «Система кредитования юридических лиц» посвящен рассмотрению кредитной политики АО «Банка ЦентрКредит» и технико-экономического обоснования кредита (ТЭО) . Третий раздел работы «Совершенствование системы кредитования в Республике Казахстан», посвящен описанию кредитной политики Казахстана и ее роли в развитии кредитных отношении, а также основных направлений совершенствования системы кредитования в Республике Казахстан

1 НЕОБХОДИМОСТЬ И СУЩНОСТЬ КРЕДИТА, ЕГО ФУНКЦИИ И РОЛЬ

1. 1 Сущность и принципы кредитования

В широком смысле слова - и с юридической, и с экономической точек зрения - кредит - это сделка, договор между юридическими или физическими лицами о займе, или ссуде. Один из партнеров (ссудодатель, кредитор) предоставляет другому (ссудополучателю, заемщику) деньги (иногда имущество) на определенный срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента. При кредите появляется договор займа, или ссуды (понятия займа и ссуды можно использовать как синонимы) . В современных условиях все ссуды оформляются в виде денежного кредита, и кредитные отношения являются частью всех денежных отношений. Главное, что отличает денежную ссуду от всех других форм денежных отношений, - это возвратное движение стоимости. В кредите находят выражение производственные отношения, когда хозяйствующие субъекты, государство, организации или отдельные граждане передают друг другу стоимость на условиях возвратности во временное пользование. Под кредитными отношениями подразумеваются все денежные отношения, связанные с предоставлением и возвратом ссуд, организацией денежных расчетов, эмиссией наличных денежных знаков, кредитованием инвестиций, использованием государственного кредита, совершением страховых операций (частично) и т. д. Деньги выступают как средство платежа всюду, где присутствует кредит. Даже когда заемщик получает, например, семенную ссуду, она оформляется в форме денежного кредита. Следовательно, кредит - особая форма движения денег. Это категория рыночная. Рынок должен обслуживаться особым фондом денежных средств (назовем его ссудным фондом общества), которые могут предоставляться экономическим субъектом на условиях возвратности. Формой движения ссудного фонда и является кредит. Кредит обслуживает движение капитала и постоянное движение разутых общественных фондов. Благодаря кредиту в хозяйстве, производительно используются средства, высвобождаемые в ходе работы предприятий, в процессе выполнения государственного бюджета, а также сбережения отдельных граждан и ресурсы банков. Как появляются средства, которые можно использовать в качестве заемных ресурсов для удовлетворения нужд товаропроизводителей и государства? Свободные денежные средства образуются в процессе хозяйственной деятельности предприятий. Получив выручку от реализованной продукции, предприятие постепенно, частями тратит ее на покупку сырья, топлива, материалов, часть полученной прибыли оно тоже использует не сразу, а спустя некоторое время после ее поступления. В итоге образуются временно свободные денежные средства на счетах предприятий в банках. Временное высвобождение средств происходит также и в результате того, что стоимость основных фондов переносится на произведенные товары по частям и возвращается к предприятиям в денежной форме. Расходуются эти средства постепенно, в связи с чем образуются свободные денежные ресурсы в

Комиссионные операции и другие гражданские акты, повседневно совершаемые при посредстве денежных операций. Кредитные отношения предполагают принятие кредитором и заемщиком ряда обязательств. В гражданском законодательстве предусмотрено обязательство предоставлять кредит в соответствии с кредитным договором, в котором должны быть определены обязанности банка или иного лица, занимающегося предпринимательской деятельностью, предоставить кредит в сроки, в размере и на условиях, согласованных сторонами. В то же время кредитор вправе впоследствии отказаться от кредитования, если должник признается неплатежеспособным, не выполняет обязанностей по обеспечению кредита, а также в других случаях, предусмотренных договором. По кредитному договору (договору займа) кредитор, т. е. заимодавец, передает заемщику в полное хозяйственное ведение и оперативное управление стоимость (деньги или вещи) . Со своей стороны заемщик обязуется в оговоренный срок возвратить такую же сумму денег или равное количество вещей того же рода и качества [7] .

За пользование ссудой взимается плата - процент, если иное не предусмотрено договором. Размер процентов определяется соглашением сторон с соблюдением требований к процентным ставкам по кредитам, установленным в соответствии с законодательными актами, а при отсутствии такого соглашения - в размере средней ставки банковского процента, существующей в месте нахождения кредитора. Договор займа между гражданами, не связанный с предпринимательской деятельностью, предполагается беспроцентным, если в договоре не установлено иное.

Таким образом, кредит может быть предоставлен не только в виде пря мой ссуды, обусловленной заключенным договором, но также в формах аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, если это вытекает из договора купли-продажи, подряда и не запрещено законодательными актами.

1. 2 Разновидности принципов кредитования

В основе банковского дела лежат основные принципы банковского кредитования, которые необходимо неукоснительно соблюдать. Это:

а) возвратность и срочность кредитования;

б) дифференцированность кредитования;

в) обеспеченность кредита;

г) платность банковских ссуд [6] .

Рассмотрим подробнее каждый из принципов.

Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать, поэтому возвратность является неотъемлемой частью кредита, его атрибутом.

Возвратность и срочность кредитования обусловлена тем, что банки мобилизуют для кредитования временно свободные денежные средства предприятий, учреждений и населения. Эти средства не принадлежат банкам, и,

2 СИСТЕМА ОБРАЗОВАНИЯ КРЕДИТНЫХ РЕСУРСОВ КОММЕРЧЕСКОГО БАНКА

2. 1 Депозитный рынок как основной источник формирования кредитных ресурсов

Согласно специфической особенности формирования кредитных ресурсов в коммерческом банке и для объективной оценки данного процесса в Казахстане необходимо привести характеристику депозитного рынка. Так как именно депозиты являются на сегодняшний день основным источником формирования кредитных ресурсов коммерческого банка. Что также является объективной причиной в условиях мирового финансового кризиса и понижения кредитных рейтингов отечественных банков второго уровня со стороны международных рейтинговых агентств, обусловившее, снижение доверия международных кредитных институтов к отечественным банкам.

Процесс формирования депозитного рынка в Казахстане, идет постоянно, претерпевая не только количественные, но и качественные изменения. О рынке сбережений и накоплений в целом можно говорить только с середины 1994 г. Именно в этот период появились реальные условия для накопления. Как раз в это время произошла относительная стабилизация курса тенге, произошло значительное снижение уровня месячной инфляции, были произведены выплаты бюджетникам за несколько месяцев [25, 28] .

Скорее всего, с этого времени экономический показатель «склонность к накоплению» стал, отличен от нуля, что на уровне обыденного понимания означает, что каждый человек задумывается о том, сколько денег откладывать на сбережение, и анализирует, какие вложения наиболее выгодны. Банковский депозитный рынок стал осязаемым в конце, когда процентные ставки по депозитам стали позитивными.

Необходимо указать причины, вынудившие банки активизировать депозитную политику, которые выявляются при изучении сложившейся в то время ситуации на финансовом рынке. Эти причины можно назвать конъюнктурными, так как они важны на коротком периоде времени и при изменении ситуации уже могут стать неактуальными.

Важно отметить, что население уже имело некоторые сбережения. И эта сумма достаточно большая, чтобы вызвать интерес банков к привлечению этих средств. Это можно назвать первой локальной причиной. Можно сказать, что население уже начало активно искать эффективные и, самое главное, надежные способы вложения своих сбережений. Различные высокорисковые виды вложений исчерпали лимит доверия у населения. Об этом свидетельствует волна банкротств различных трастовых, венчурных предприятий, прокатившаяся в то время. Поэтому население психологически тяготело к вложению денег в устойчивые, юридически легитимные финансовые учреждения, каковыми являются банки [26, 35] .

Можно отметить, что после этих событий мы рыночно повзрослели, перестали искать неадекватно высокие проценты. Это вторая локальная причина, потребовавшая глубокого анализа и изменения депозитной политики.

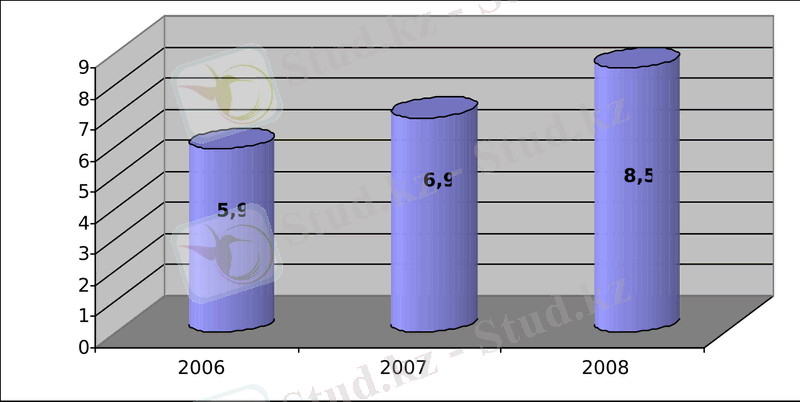

Рисунок 1 Динамика роста вкладов клиентов

(Источник. Годовой отчет ДБ АО «СБЕРБАНК РОССИИ», 2008г. )

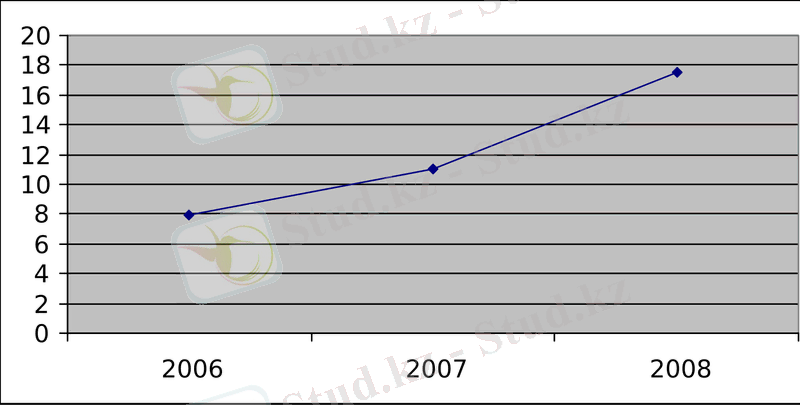

При этом, в целом, обязательства Банка по состоянию на 1 января 2008 года выросли на 59% по сравнению с 1 января 2007 года и составили 17, 49 млрд. тенге. При этом в целом обязательства Банка по состоянию на 1 января 2007 года выросли на 39% по сравнению с 1 января 2006 года и составили 11 млрд. тенге. ( Рис. 2)

Рисунок 2 Динамика роста обязательств ДБ АО «СБЕРБАНК РОССИИ»

(Источник. Годовой отчет ДБ АО «СБЕРБАНК РОССИИ», 2008г. )

Как уже было отмечено ранее, в 2008 году Банку удалось значительно увеличить объемы привлеченных вкладов. Во многом это вызвано грамотной маркетинговой политикой Банка, результатом которой было введение новых видов банковских вкладов - "Капитал", "Накопительный" и "Прибыльный", позволивших значительно "удлинить" сроки данной статьи баланса. Большое внимание уделялось и повышению привлекательности депозитной программы Банка для физических лиц. В 2008 году был расширен спектр дополнительных услуг, предоставляемых вкладчикам Банка.

Основным источником формирования ресурсной базы банков являются деньги на текущих и депозитных счетах клиентов. Как уже было отмечено, с 2004 года ДБ АО «СБЕРБАНК РОССИИ» удалось значительно увеличить объемы привлеченных вкладов. Как видно из таблицы № 1 вклады до востребования увеличились в 2007 году на 127486 тыс. тенге по сравнению с 2006 годом, и на 165509 тыс. тенге по сравнениюс2005годом. Краткосрочные вклады клиентов увеличились в 2007 году на 616935 тыс. тенге по сравнению с 2006 годом, и на 11983 тыс. тенге по сравнению с 2005 годом и составили на 1 января 2007 года 1408565 тыс. тенге. Долгосрочные вклады клиентов составили на 1 января 2007 года 2740246 тыс. тенге, что на 523454 тыс. тенге больше их размера в 2006 году. Это обусловлено тем, что предлагаемые Банком услуги по приему депозитов привлекают клиентов конкурентными ставками, разнообразием депозитных программ, качеством обслуживания. Большое влияние на увеличение объема депозитной базы оказала проводимая Банком активная рекламная кампания. Как видно из таблицы 1, структура вкладов клиентов не претерпела значительных изменений, за исключением соотношения краткосрочных и долгосрочных вкладов в сторону увеличения последних. Так, если доля краткосрочных депозитов на начало 2007 года в общем портфеле депозитов составляла 20, 3%, то доля долгосрочных депозитов - 39, 5%. Доля краткосрочных вкладов увеличилась на 6, 7% [31] .

Таблица 1

Динамика вкладов клиентов

(тыс. тенге)

продолжение таблицы 1

Источник. Годовой отчет ДБ АО «СБЕРБАНК РОССИИ», 2008 г.

2008 год характеризовался динамичным развитием и значительным улучшением основных финансовых показателей деятельности ДБ АО «СБЕРБАНК РОССИИ». Продолжая действовать в рамках долгосрочной стратегии развития, приоритетами которой являются обеспечение постоянного роста активов, повышение капитализации, расширение клиентской базы и присутствия на рынке, совершенствование внутренних бизнес-процессов и уровня квалификации персонала, ДБ АО «СБЕРБАНК РОССИИ» смог существенно усилить свои позиции в казахстанском банковском секторе. Реализация данной стратегии в 2006 году нашла отражение в систематической работе по расширению предоставляемых корпоративным и частным клиентам, активной деятельности на концентрации усилий на повышении качества обслуживания.

Осознавая важность вкладов населения как источника формирования ресурсной базы Банка, в течение 2004 года ДБ АО «СБЕРБАНК РОССИИ» осуществил обновление своей депозитной программы. Внедрение универсального депозита "Звезда", позволяющего вкладчикам с максимальным удобством управлять своими размещенными средствами, позволило увеличивать объем привлекаемых вкладов до 2, 5 млн. долл. США в месяц. Другой депозит - "Верный" - создан с учетом пожеланий участников зарплатных проектов Банка и ориентирован на эту целевую группу. Уделяя большое внимание интересам вкладчиков, в 2006 году ДБ АО «СБЕРБАНК РОССИИ» обновил свою депозитную программу для физических лиц. В частности произошло введение двух новых депозитов. Один из них рассчитан на широкую часть целевой аудитории, сочетая привлекательные процентные ставки и возможность гибкого управления депозитным счетом посредством дополнительных взносов и изъятий части вклада. ДБ АО «СБЕРБАНК РОССИИ» рассчитывает, что преимущества, предоставляемые по данным депозитам, по достоинству оценят потенциальные вкладчики.

ЗАКЛЮЧЕНИЕ

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда