Государственное регулирование рынка ценных бумаг Казахстана: теоретические основы, институциональная практика и перспективы

Содержание:

Введение. . 3

Глава 1. Теоретические аспекты организации регулирования рынка ценных бумаг. 5

1. 1. Правовая основа функционирования государства на рынке ценных бумаг. . 5

1. 2. Государственное регулирование рынка ценных бумаг РК: проблемы и результаты деятельности. . 10

Глава 2. Анализ роли государственных органов в регулировании на рынке ценных бумаг Казахстана. 15

2. 1. Роль Национального банка и правительства РК в регулировании рынка ценных бумаг. 15

2. 2. Агентство по регулированию и надзору за финансовыми рынками и финансовыми организациями на рынке ценных бумаг20

Глава 3. Перспективы регулирования на рынке ценных бумаг. . 29

Заключение35

Заключение. 38

Введение

Сформировавшийся в течении 90-х годов фондовый рынок воспринимается в казахстанском обществе как обособленная часть экономики, интересы и деятельность которой не связаны с функционированием отраслей, занятых производством товаров и услуг. Это не позволяет использовать возможности рынка ценных бумаг для целей повышения эффективности функционирования экономики. Фондовый рынок и на современном этапе не в полной мере обеспечивает привлечения и перераспределения инвестиционных ресурсов.

Переходные процессы в экономике РК и их динамика явились существенными причинами несовершенства и неэффективности фондового рынка, что не дает ему быть эффективным механизмом преобразования инвестиций в сбережения. Во многом именно переходные процессы предопределили институциональное построение фондового рынка, когда разработанные в зарубежной практике подходы и механизмы были в короткий срок перенесены на почву РК без согласования с имеющейся в РК спецификой.

Можно выделить несколько причин, обусловивших сегодняшние особенности казахстанского рынка ценных бумаг: неотложная необходимость финансирования высоких социальных запросов населения и стереотипы поведения предприятий реального сектора предопределили непропорциональное развитие сегментов государственных и корпоративных ценных бумаг в пользу первых; стремление в короткий срок построить "развитый" фондовый рынок, имеющий все необходимые институты и инструменты, обернулось постоянным переходом к новым финансовым инструментам, что дало возможность ухода от решения существующих проблем в плоскость поиска новых финансовых инструментов, делая рынок более спекулятивным, не оставляя возможности для повышения его эффективности и снижения процентных ставок.

Фондовый рынок в развитых странах является основным механизмом привлечения инвестиций в экономику. Но, например, в России он на 90% состоял из рынка государственных ценных бумаг, который во многом являлся спекулятивным. Порядка 35% этого рынка составляли средства нерезидентов, что поставило российскую финансовую систему в зависимость от конъюнктуры мировых фондовых рынков. Еще более спекулятивным был рынок корпоративных ценных бумаг (65% нерезидентов), состоявший из нескольких десятков компаний нефте-, газодобывающих и энергетических отраслей . На начальном этапе своего развития (1995-1996 года) этот рынок стал местом получения сверхприбылей за счет значительной разницы в ценах на акции. Так, в силу ряда объективных факторов рынок корпоративных ценных бумаг не стал тем механизмом, с помощью которого предприятие было бы способно мобилизовать значительные финансовые ресурсы для развития собственного производства. Кроме того, финансовые компании, и, прежде всего, банки испытывали острейший кризис из-за отсутствия ликвидных инструментов фондового рынка. В этой связи потребовалось государственное вмешательство в работу рынка ценных бумаг. Государственная политика на рынке ценных бумаг требовала от государственных органов принятия конкретных регулятивных и инвестиционных решений, направленных на:

создание полноценной регулятивной инфраструктуры, обеспечивающей максимальное раскрытие информации на рынке ценных бумаг, повышение качества корпоративного управления компаний-эмитентов, защиту прав и законных интересов инвесторов и акционеров;

повышение эффективного управления портфелем государственных инвестиций в акции акционерных обществ в целях достижения экономических и социальных интересов государства;

содействие выходу компаний-эмитентов на организованный рынок ценных бумаг с целью привлечения ресурсов для финансирования собственных инвестиционных проектов;

создание экономических стимулов и предпосылок для приведения деятельности компаний-эмитентов в соответствие с требованиями действующего законодательства по ценным бумагам, а также в соответствие со сложившимися стандартами рынка ценных бумаг;

финансирование дефицита государственного бюджета, поддержание ликвидности банковской системы, финансирование перспективных государственных инвестиционных проектов.

Необходимость государственного регулирования данного рынка обусловлена тем, что государство, способствует развитию полноценной регулятивной инфраструктуры рынка ЦБ, улучшению показателей портфеля государственных ценных бумаг, создает всевозможные стимулы и предпосылки активизации деятельности эмитентов в соответствии с государственной политикой на тот или иной период.

Цель работы - провести исследование регулирования рынка ценных бумаг Казахстана.

Задачи работы:

1. Изучить теоретические основы и особенности регулирования фондового рынка на примерах Казахстана и других стран;

2. Анализ реализации деятельности государства на рынке ценных бумаг (РЦБ) в Казахстане, достижения и те слабые стороны, которые не разрешены еще в нашей стране;

3. Подвести итоги и выделить перспективы развития рынка ценных бумаг на современном этапе, в рамках оценки деятельности государства на РЦБ.

Структура работы: введение, основная часть, заключение и список использованной литературы.

Глава 1. Теоретические аспекты организации регулирования рынка ценных бумаг

1. 1. Правовая основа функционирования государства на рынке ценных бумаг

Регулятивная деятельность государства на рынке ценных бумаг - это реализация функций, возложенных на государственный регулирующий и контрольный орган соответствующими законодательными и нормативными актами, в области контроля за эмиссией ценных бумаг и состоянием эмитентов. Государственное регулирование рынка ценных бумаг - многоуровневый процесс воздействия на деятельность всех участников рынка ценных бумаг в соответствии с избранными государством целями и принципами.

Этот процесс включает в себя комплекс правовых, административных, экономических, технических и др. методов. Создаваемая государством система регулирования рынка ценных бумаг является главным инструментом государственной политики в этой сфере. С начала 2004 года регулирование рынком ценных бумаг возложено по законодательству РК на Агентство по регулированию и надзору за финансовым рынком и финансовыми организациями. До этого момента регулятивный функции выполнял другой орган - Национальная комиссия по ценным бумагам.

К важнейшим принципам государственного регулирования рынка ценных бумаг относятся:

- единство нормативной правовой базы, режима и методов регулирования рынка;

- минимальное государственное вмешательство и максимальное саморегулирования;

- равные возможности, означающие стимулирование государством конкуренции на рынке ценных бумаг через отсутствие преференций для отдельных его участников, равенство всех участников рынка перед регулятивными органами;

- ориентация на мировой опыт и учет тенденции глобализации финансовых рынков;

-сочетание функционального и институционального регулирования при организации контроля и надзора за деятельностью профессиональных участников рынка;

- максимальное снижение и разделение рисков.

Существуют различные подходы к классификации основных элементов системы государственного регулирования рынка ценных бумаг. По видам ценных бумаг государственное регулирование затрагивает различные сегменты рынка ценных бумаг - корпоративные, государственные, производные и др. ценные бумаги и их рынки (или же, по иной классификации, долевые, долговые и производные ценные бумаги и их рынки) .

По видам деятельности и типам операций на рынке ценных бумаг государственное регулирование регламентирует эмиссионную и инвестиционную деятельность всех участников рынка ценных бумаг: эмитентов, профессиональных участников рынка ценных бумаг (брокеров, дилеров, организаторов торговли, депозитариев, регистраторов, расчетно-клиринговых организаций, доверительных управляющих), деятельность коммерческих банков, инвестиционных фондов, компаний и банков, страховых компаний, пенсионных фондов и др. С точки зрения организационного устройства государственное регулирование представляет собой сложную многоуровневую систему органов регулирования и надзора: государственных органов и саморегулируемых организаций профессиональных участников рынка ценных бумаг, которым государство делегирует определенные права.

Государственное регулирование рынка ценных бумаг осуществляется уполномоченным органом, определяемым Президентом Республики Казахстан на основании Закона РК «О ценных бумагах РК» от 2 июля 2003 года N 461-II.

В соответствии с Законом РК «О ценных бумагах» коммерческим банкам на рынке ценных бумаг разрешено: а) выпускать, продавать и хранить ценные бумаги; б) вкладывать средства в ценные бумаги; в) осуществлять куплю-продажу ценных бумаг от своего имени и за свой счет; г) управлять ценными бумагами по поручению клиентов; д) выполнять посреднические (агентские) функции при покупке-продаже ценных бумаг на основании договора комиссии или поручения; е) осуществлять инвестиционное консультирование; ж) организовывать выпуски ценных бумаг. При этом основными целями деятельности банка на рынке ценных бумаг являются: а) привлечение дополнительных денежных средств для традиционной кредитной и расчетной деятельности на основе эмиссии ценных бумаг; б) получение прибыли от собственных инвестиций в ценные бумаги за счет выплачиваемых банку процентов, дивидендов и также курсовой стоимости ценных бумаг; в) получение прибыли от предоставления клиентам услуг по операциям с ценными бумагами; г) расширение сферы влияния банка и привлечение новой клиентуры за счет участия в капиталах предприятия; д) доступ к дефицитным ресурсам через те ценные бумаги, которые дают такое право и собственником которых становится банк; е) поддержание необходимого запаса ликвидности.

Профессиональная деятельность банков на рынке ценных бумаг осуществляется по общим банковским лицензиям, выдаваемым НБ РК. Сегодня предполагается, что АФН как единый надзорный и контрольный орган имеет все полномочия проверять и регламентировать профессиональную деятельность банков, и него для этого есть возможность требовать обычную и специальную отчетность, право назначать банковские проверки и применять к банкам санкции. На ряду со всем этим АФН применяет ряд встроенных ограничений на инвестиционные операции банков: повышенные коэффициенты рисковости при расчете коэффициентов соотношения собственных средств банков и различных статей их активов, и жесткие требования к созданию внутренних банковских резервов под потенциальное обесценение вложений в ценные бумаги. С вступлением в силу закона “О рынке ценных бумаг” лицензирование профессиональной деятельности на фондовом рынке всех организаций осуществляется Комитетом АФН по рынку ценных бумаг.

Основным документом, определяющий особенности выпуска ценных бумаг кредитными организациями является инструкция НБ РК от 11 февраля 1999г. № 8 “О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории РК” с изменениями и дополнениями, внесенными распоряжением НБ № 274.

Эмиссионная деятельность банков направлена на привлечение финансовых ресурсов и поэтому вполне обоснованно может идти речь о цене их привлечения. Цена привлечения финансовых ресурсов сравнивается с эффективностью их размещения и рассматривается механизм поддержания их ликвидности. Финансовое положение банка в основном определяется величиной маржи - разницей между ценой привлечения и размещения ресурсов.

В связи с необходимостью защиты прав и интересов инвесторов на рынке ценных бумаг было принято Правления Агентства РК по регулированию и надзору финансового рынка и финансовых организаций от 25 октября 2004 года N 298. В рамках этого постановления Утверждены Правила осуществления деятельности по управлению инвестиционным портфелем.

Правила осуществления деятельности по управлению инвестиционным портфелем (далее - Правила) разработаны в соответствии с Гражданским кодексом Республики Казахстан, Законом Республики Казахстан "О рынке ценных бумаг", Законом Республики Казахстан "Об инвестиционных фондах" и устанавливают условия и порядок осуществления деятельности по управлению инвестиционным портфелем в Республике Казахстан.

Деятельность по управлению инвестиционным портфелем (далее - управление портфелем) подлежит лицензированию в порядке, установленном законодательством Республики Казахстан.

Возможность совмещения деятельности по управлению портфелем с иными видами профессиональной деятельности на рынке ценных бумаг устанавливается нормативными правовыми актами уполномоченного органа.

Деятельность по управлению портфелем осуществляется в соответствии с гражданским законодательством Республики Казахстан, настоящими Правилами и договором по управлению инвестиционным портфелем, заключенным управляющим с клиентом.

На основании Постановления Правления Агентства РК по регулированию и надзору финансового рынка и финансовых организаций от 25 октября 2004 года N 298 в процессе осуществления деятельности по управлению портфелем инвестиционные решения в отношении активов клиента вправе принимать работники управляющего, обладающие действующими квалификационными свидетельствами на выполнение работ по управлению инвестиционным портфелем и уполномоченные на принятие таких решений в соответствии с внутренними документами управляющего.

В случае, если в результате каких-либо обстоятельств структура инвестиционного портфеля клиента перестанет соответствовать условиям, установленным договором и (или) инвестиционной декларацией, управляющий незамедлительно прекращает деятельность, усугубляющую такое несоответствие, и в течение одного дня сообщает уполномоченному органу и клиенту о факте и причинах данного несоответствия с приложением плана мероприятий по его устранению.

Управляющий в течение четырнадцати дней с даты наступления несоответствия приводит структуру инвестиционного портфеля клиента в соответствие с требованиями указанных документов. Активы клиента обособляются от собственных активов управляющего путем их учета на забалансовых счетах управляющего, и на них не может быть обращено взыскание по обязательствам управляющего1.

Учет активов клиента осуществляется в системе учета управляющего на счете, открытом клиенту в соответствии с законодательством Республики Казахстан о бухгалтерском учете, нормативными правовыми актами уполномоченного органа и международными стандартами бухгалтерского учета.

Также в 2004 года приняты следующие постановления Правления АФН, касающиеся рынка ценных бумаг:

- № 2591 "О внесении дополнения в постановление Правления Национального Банка Республики Казахстан от 27 октября 2003 года №385 "Об утверждении Правил государственной регистрации выпуска

негосударственных облигаций и рассмотрения отчетов об итогах размещения и погашения облигаций;

- №2453 "О внесении изменений в постановление Правления Национального Банка Республики Казахстан от 25 июля 2003 года #252 "Об утверждении Инструкции по реализации прав акционеров на преимущественную покупку ценных бумаг", зарегистрированное в Министерстве юстиции Республики Казахстан под №2453".

В целях повышения степени прозрачности и эффективности функционирования рынка ценных бумаг, защиты прав и интересов инвесторов, а также в соответствии со статьей 56 Закона Республики Казахстан "О рынке ценных бумаг", Правление Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (далее - Агентство) постановляет утвердить прилагаемые Правила признания сделок с ценными бумагами как заключенных с целью манипулирования ценами, признать утратившим силу постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций "Об утверждении Правил признания сделок с ценными бумагами как заключенных с целью манипулирования ценами" от 15 марта 2004 года № 80 (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан под № 2799) .

Правила определяют порядок признания сделок с ценными бумагами как заключенных с целью манипулирования ценами.

Сделкой, совершаемой по предварительно оговоренной между ее сторонами цене, существенно отличающейся от цен на данные ценные бумаги, которые сложились на рынке ценных бумаг до заключения такой сделки, признается сделка, заключенная на торгах, проведенных организатором торгов методом заключения прямых сделок, если:

при заключении сделки с акциями отклонение цены данной сделки с акциями от средневзвешенной рыночной цены этих акций, рассчитанной в соответствии с пунктом 3 настоящих Правил, составляет тридцать и более процентов;

при заключении сделки с облигациями (в том числе с государственными эмиссионными ценными бумагами) отклонение доходности этих облигаций к погашению в соответствии с ценой данной сделки от средневзвешенной рыночной доходности этих облигаций к погашению, рассчитанной в соответствии с пунктом 4 настоящих Правил, составляет три и более процентных пункта.

Не являются заключенными с целью манипулирования ценами, следующие сделки, имеющие встречную направленность с примерно одинаковыми ценами и временем совершения:

сделки открытия и закрытия репо, которые относятся к одной и той же операции репо, осуществляемой в предназначенном для таких операций секторе торговой системы организатора торгов;

две сделки одного и того же объема с одними и теми же ценными бумагами, вторая из которых заключена в целях исправления технической ошибки, допущенной при заключении первой из данных сделок.

Средневзвешенная рыночная цена акций рассчитывается как отношение суммарного объема сделок с акциями (в деньгах), которые заключены на торгах, проведенных организатором торгов методом открытых торгов в течение последних тридцати полностью истекших календарных дней, к суммарному размеру таких сделок (в ценных бумагах) (с учетом особенности, установленной абзацем вторым настоящего пункта) .

В случае если количество сделок с акциями, заключенных в течение указанного периода, составляет менее пяти, то средневзвешенная рыночная цена этих акций рассчитывается как отношение суммарного объема последних пяти сделок с этими акциями (в деньгах), которые заключены на торгах, проведенных организатором торгов методами открытых торгов в течение последних ста восьмидесяти полностью истекших дней, к суммарному размеру таких последних пяти сделок (в ценных бумагах) .

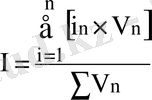

Средневзвешенная рыночная доходность облигаций к погашению рассчитывается по формуле:

, где

, где

- средневзвешенная рыночная доходность облигаций к погашению, в процентах годовых;

- средневзвешенная рыночная доходность облигаций к погашению, в процентах годовых;

- доходность облигаций к погашению в соответствии с ценой сделки с этими облигациями, в процентах годовых;

- доходность облигаций к погашению в соответствии с ценой сделки с этими облигациями, в процентах годовых;

- объем сделки с облигациями, в деньгах;

- объем сделки с облигациями, в деньгах;

- количество сделок с облигациями, которые заключены на торгах, проведенных организатором торгов методом открытых торгов в течение последних тридцати полностью истекших календарных дней (в случае если количество сделок с облигациями, заключенных в течение указанного периода, составляет менее пяти,

- количество сделок с облигациями, которые заключены на торгах, проведенных организатором торгов методом открытых торгов в течение последних тридцати полностью истекших календарных дней (в случае если количество сделок с облигациями, заключенных в течение указанного периода, составляет менее пяти,

равно пяти при условии, что количество сделок с облигациями, которые заключены на торгах, проведенных организатором торгов методом открытых торгов в течение последних ста восьмидесяти полностью истекших календарных дней, составляет пять и более) .

равно пяти при условии, что количество сделок с облигациями, которые заключены на торгах, проведенных организатором торгов методом открытых торгов в течение последних ста восьмидесяти полностью истекших календарных дней, составляет пять и более) .

Выявление сделок с ценными бумагами как заключенных с целью манипулирования ценами осуществляется уполномоченным органом на основании информации, которая содержится в: отчетах организаторов торгов и профессиональных участников рынка ценных бумаг; письмах (заявлениях, жалобах, обращениях) субъектов рынка ценных бумаг, государственных органов и иных физических и юридических лиц; публикациях средств массовой информации.

В целях подтверждения факта манипулирования ценами уполномоченный орган запрашивает у субъектов рынка ценных бумаг предоставление необходимой информации либо, при необходимости, осуществляет инспекционную проверку субъектов рынка ценных бумаг.

Признание сделки с ценными бумагами как заключенной с целью манипулирования ценами оформляется решением первого руководителя уполномоченного государственного органа, осуществляющего регулирование и надзор финансового рынка и финансовых организаций или его заместителя. Уполномоченный орган письменно уведомляет стороны сделки с ценными бумагами, признанной как заключенной с целью манипулирования ценами, о таком признании в течение десяти рабочих дней со дня оформления решения. Вопросы, порядок урегулирования которых не определен настоящими Правилами, подлежат разрешению в соответствии с законодательством Республики Казахстан.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда