Инвестиционная деятельность страховых организаций: теоретические основы, государственное регулирование и пути совершенствования (на примере страховой компании London-Almaty)

Содержание

ВВЕДЕНИЕ

1. Теоритические аспекты инвестиционной деятельности страховых компании

1. 1. Финансовые ресурсы и инвестиционная деятельность страховых компаний.

1. 2. Государственное регулирование инвестирования страховых фондов

1. 3. Зарубежный опыт инвестиционной деятельности страховых компании

2. Анализ ИНВЕСТИЦИОННЫХ РЕСУРСОВ СТРАХОВОЙ ОРГАНИЗАЦИИ.

2. 1. Общая характеристика страховой компании «Лондон-Алматы»

2. 2 Методы формирования страховых резервов «Лондон-Алматы»

2. 3 Инвестиционная деятельность страховой компании «Лондон-Алматы»

3. Пути совершенствования инвестиционной деятельности страховых компании

3. 1. Формализация задачи оптимизации инвестиционной деятельности страховой компании.

3. 2. Методика оптимизации инвестиционной деятельности страховой компании.

Заключение

Список использованных литератур

ВВЕДЕНИЕ

Актуальность темы: Сейчас, когда страна добилась относительной стабилизации макроэкономических показателей, важнейшей задачей становится осуществление мер по достижению экономического роста. Концепция экономического роста предполагает широкое привлечение иностранных капиталов, капиталов отечественного частного бизнеса в различные отрасли экономики. И государство обязано создавать благоприятные условия, чтобы инвестиции частных предприятий нашли приложение именно в нашей стране.

С точки зрения эффективности в данный момент наиболее предпочтительными являются прямые инвестиции зарубежных инвесторов и собственных предпринимателей в казахстанскую экономику вместо привлечения кредитов по государственной линии. Ведь очевидно, что последнее связано как с дальнейшим нарастанием внешнего долга республики, так использования и их возврата.

Акцент на накопление и инвестирование капиталов, включая привлечение иностранных инвестиций, позволяет решать сразу несколько важных для экономики проблем. В первую очередь это, безусловно, фактор интенсивного экономического роста, благодаря которому осваиваются передовые технологии, происходит насыщение рынков товарами отечественного производства, повышается конкурентоспособность экспортной продукции.

Сейчас же прямые инвестиции иностранных капиталов еще не оказывают существенного влияния на экономику. Несмотря на все усилия, она остается малопривлекательной для иностранных предпринимателей в плане прямых вложений. И это при том, что Казахстан имеет крупный рыночный потенциал, разнообразие природных ресурсов и стратегически выгодное местоположение, которые необходимо использовать, создав механизмы широкого, устойчивого притока финансов и технологий в производство.

Для привлечения инвесторов в экономику страны необходимо создание благоприятного инвестиционного климата. Создание благоприятного инвестиционного климата в стране - это целый комплекс различных мер: совершенствование законодательной базы по стимулированию и предоставлению льгот по налогам и таможенным тарифам, упорядочение принятия управленческих решений в государственных органах, развитие рыночной инфраструктуры и валютного рынка, устойчивость банковской системы и многие другие факторы. Но вместе с тем главной чертой, характеризующей привлекательность страны для прямых вложений иностранных капиталов, является система экономических стимулов и льгот, предусмотренная законодательством страны. При прочих равных условиях потенциальные инвесторы отдают предпочтение стране, предоставляющей льготы в области налогообложения.

Также немаловажным фактором является предоставление потенциальным инвесторам гарантий. Это должно повысить мотивацию к инвестированию капиталов в нашу экономику. Гарантии обеспечивают инвесторам свободу конкуренции, то есть права по отношению к конкурентам; свободу предпринимательской деятельности, то есть права по отношению к государству. Наиболее важными гарантиями являются:

- неограничение прав утвержденного инвестора на распоряжение своей долей в уставном фонде, акциями хозяйственного товарищества, на свободный перевод капитала, прибылей или доходов, полученных в результате продажи долевого участия в уставном фонде или акций хозяйственного товарищества при условии уплаты налогов.

- запрет на создание государственных монополий, контролирующих сбыт или продажу товаров, производимых инвестором;

- неприменение мер контроля или регулирования цен при сбыте сырья или продаже товаров;

- беспрепятственное открытие счетов в национальной и иностранной валюте, проведение конвертации валюты и тенге;

- запрет государственным органам и должностным лицам на создание препятствий инвесторам в управлении принадлежащим им на праве собственности имущества;

- законодательная защита инвестиций, прибыли (дохода), дивидендов, прав и законных интересов инвесторов.

Инвесторы получают также значительную свободу на право пользования системой стимулирующих мер для реализации инвестиционных проектов. Во-первых, четко и однозначно определены льготы и преференции. Размеры их ставятся в прямую зависимость от объемов прямых инвестиций, приоритетности сектора экономики - возможности предпринимателей для инвестирования могут быть расширены. Во-вторых, государство предоставляет натурные гранты; на срок до 5 лет с момента заключения контракта понижаются ставки подоходного налога с юридических лиц, земельного налога и налога на имущество - до 100% основной ставки, а также на последующий период до 5 лет предусматривается понижение ставки подоходного налога с юридических лиц, земельного налога и налога на имущество в пределах не более 50% основной ставки; в-третьих, закон позволяет полное или частичное освобождение от обложения таможенными пошлинами импорта оборудования, сырья и материалов, необходимых для реализации проекта.

Целью дипломной работы явилось исследование теоретических и методологических основ инвестиционной деятельности в страховании, методических проблем ее проведения в условиях действующего государственного регулирования. .

Объектом дипломной работы является страховая организация «London-Almaty».

Предметом дипломной работы является инвестиционная деятельность страховых организаций.

Теоретической и методологической основой дипломной работы являются исследования казахстанских и российских ученых по проблемам инвестиционной деятельности в страховании, материалы периодической печати, официальные законодательные, инструктивные и методические документы.

В дипломной работы используются следующие методы исследования: анализ, синтез, сравнение, обобщение, а также методы математического моделирования и экономической статистистики.

Научная новизна данной дипломной работы заключается в том, что впервые:

а) рассмотрено расширенное определение экономической категории "страхования", включающее финансовые отношения, связанные инвестированием специального фонда средств, образованного за счет взносов юридических и физических лиц;

б) теоретически обоснованы причины невыполнения задач страхования, реализуемых посредством инвестиционной функции: личного материального обеспечения граждан и обеспечения развития субъектов рыночной экономики;

в) сформулированы предложения по совершенствованию инвестиционной деятельности страховых компании.

Практическая значимость дипломной работы состоит в том, что в ней обоснованы предложения, позволяющие повысить роль казахстанского страхового сектора как институционального инвестора и обеспечивающие проведение страховыми организациями эффективных инвестиционных операций.

1. Теоритические аспекты инвестиционной деятельности страховых компании

1. 1. Финансовые ресурсы и инвестиционная деятельность страховых компаний

Инвестиционная деятельность страховых компаний является важным элементом социально-экономического развития общества.

Социальное значение инвестиционной деятельности страховщиков неразрывно связано со сберегательной функцией страхования, когда из многочисленных индивидуальных взносов формируются необходимые для покрытия возможных ущербов коллективные фонды, управляемые профессиональными страховыми организациями. Обеспечить точность формирования таких фондов и эффективность их размещения, а следовательно, и надежность защиты материальных интересов их участников -- важнейшая задача страховых компаний. Значительная доля частных сбережений инвестируется через страховые организации, которые отличаются от других институциональных инвесторов. Суть различий в том, что страховые организации выполняют для своих клиентов сразу две функции: гарантийную, связанную с компенсацией риска, и инвестиционную, заключающуюся в приросте капитала.

Экономическое значение инвестиционной деятельности страховых компаний обусловлено большими объемами их инвестиционных ресурсов. Опыт западных стран, изученный в настоящем исследовании, неопровержимо свидетельствует о ведущей роли страховых компаний в инвестиционных процессах развитых государств. Размеры инвестиций, произведенных страховыми компаниями европейских стран, составляли в 2012 г. 50% от объема совокупного валового внутреннего продукта Европейского Экономического Сообщества. В таких государствах, как Великобритания, Швейцария, Люксембург, имеющих развитый фондовый рынок и международный финансовый авторитет, инвестиции страховщиков достигли или даже превысили годовой объем ВНП.

К сожалению, в казахстанской экономике страхование пока не занимает ведущих позиций. Инвестиции страховщиков составляют незначительную часть в общих объемах вложений. При этом если в развитых странах большая часть инвестиций представлена долгосрочными вложениями, осуществляемыми за счет средств страховых компаний по страхованию жизни, то в Казахстане их основная часть - это краткосрочные активы. Участие российских страховщиков в инвестиционном процессе носит иногда спекулятивный характер. Кроме того, средние и мелкие страховые компании, не обладая достаточным инвестиционным потенциалом, не стремятся самостоятельно выходить на фондовый рынок.

Этими обстоятельствами объясняется непроработанность вопросов научного обоснования и развития подходов к организации инвестиционной деятельности страховых компаний в нашей стране. Однако по мере развития отечественной экономики и страхового рынка, ситуация будет меняться. Тогда проблемы инвестиций займут ведущие позиции в страховой науке, как это наблюдается за рубежом. Механизм страхования имеет важную особенность, позволяющую страховым организациям сначала собирать и накапливать взносы страхователей, а выплаты осуществлять позже при фактическом наступлении страхового случая. По страхованию жизни отложенный период выплат может составлять десятки лет; по рисковым видам страхования сроки действия договоров короче. Однако, в любом случае, существует временной промежуток, в течение которого страховая компания имеет в своем распоряжении определенные денежные средства и может их использовать для получения дополнительного дохода путем инвестирования. Таким образом, инвестиционные возможности обусловлены самой экономической природой страхования.

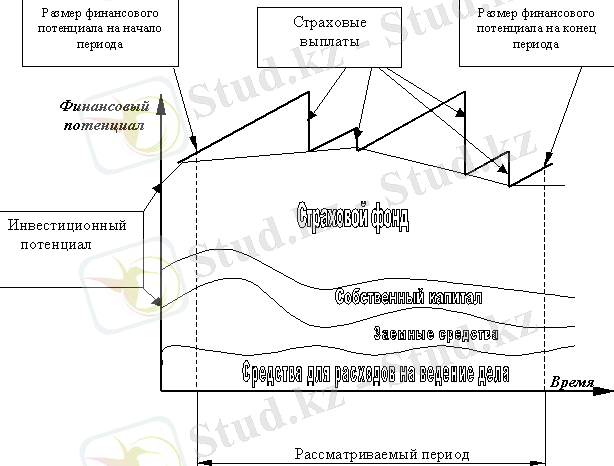

Возможности страховой компании по участию в инвестиционном процессе определяются ее инвестиционным потенциалом. Под инвестиционным потенциалом страховой организации мы понимаем совокупность денежных средств, которые являются временно или относительно свободными от страховых обязательств и используются для инвестирования с целью получения инвестиционного дохода.

Для инвестирования страховая компания может использовать только часть имеющихся денежных средств, к которым относятся страховой фонд и собственный капитал. При этом, временно свободными от страховых обязательств денежными средствами является страховой фонд до его использования на страховые выплаты. В этом своем качестве он оказывает значительное влияние на изменение инвестиционного потенциала страхового общества в зависимости от наличия и объема страховых выплат. Собственный капитал является относительно свободными от страховых обязательств денежными средствами, которые могут использоваться для страховых выплат в случае недостаточности средств страхового фонда. Их величина с высокой степенью вероятности поддается планированию, и она значительно меньше влияет на изменение инвестиционного потенциала страхового общества.

Инвестиционный потенциал является составной частью финансового потенциала страхового общества, предназначенной для инвестиций. Он составляет ту часть финансового потенциала, которая остается после вычета расходов на ведения дела, заемных средств и страховых выплат. Если объемы указанных вычетов увеличиваются в большей степени, чем возрастает объем страхового фонда и собственного капитала, то может сложиться ситуация, когда при увеличении финансового потенциала страховой компании, ее инвестиционный потенциал уменьшается. На практике существуют страховые компании, у которых при большом финансовом потенциале совершенно отсутствует инвестиционный потенциал.

Инвестиционный потенциал является переменной величиной, складывающейся под влиянием множества факторов. В работе нами выделены и рассмотрены основные из них:

- объем собираемых страховых премий;

- структура страхового портфеля;

- убыточность или прибыльность страховых операций;

- условия государственного регулирования формирования страховых фондов;

- сроки страховых договоров;

- объем собственных средств.

Рисунок 1

Схема формирования инвестиционного потенциала страховой компании

Таким образом, реализация инвестиционного потенциала страховой компании представляет собой процесс инвестирования страхового фонда и собственного капитала. Экономические особенности формирования и использования страхового фонда предполагают наличие соответствующих особенностей в его инвестировании и значительное отличие данного процесса от инвестирования собственного капитала. Поэтому понятие “инвестирование страховых фондов”, а также сущность и требования, предъявляемые к данному процессу инвестирования, отдельно рассматриваются нами в проводимом исследовании.

Для измерения инвестиционного потенциала страховой организации в данном исследовании предложена система показателей, характеризующих абсолютный и относительный размер инвестиционного потенциала и меру его реализации.

На микроуровне инвестиционный потенциал характеризует возможности отдельной страховой компании стабильно и гарантированно осуществлять выплаты по страховым случаям. Поэтому, кроме общих показателей, характеризующих инвестиционный потенциал, мы считаем целесообразным выделить специфические показатели, дающие оценку использования данного потенциала в страховых целях.

Во-первых, успешная инвестиционная деятельность дает возможность страховой организации использовать часть полученного инвестиционного дохода для покрытия отрицательного финансового результата по прямым страховым операциям в случаях повышения убыточности как при неравномерном распределении риска или наступлении катастрофических рисков, так и при высокой конкуренции и демпинге тарифов на страховом рынке. В этой ситуации оценка инвестиционного потенциала должна даваться через показатель соотношения страховых выплат и премий (в объеме нетто-ставки) . Если значение данного показателя больше единицы, это свидетельствует об использовании инвестиционного дохода для покрытия убытков на более высоком уровне, чем позволяют страховые тарифы. Соответственно, чем больше данный показатель превышает единицу, тем более эффективно реализовывался инвестиционный потенциал.

Во-вторых, инвестиционная деятельность позволяет страховщику привлекать страхователей к участию в прибыли через систему начисления бонусов или возврата части страхового взноса. В данном роль инвестиционного потенциала характеризуется через показатель величины инвестиционного процента, начисляемого на страховые суммы по договорам страхования жизни, и показатель размера возвращаемой части страхового тарифа.

В-третьих, инвестиционный доход может являться источником прироста собственного капитала страховой компании, который также используется в чрезвычайных ситуациях для покрытия страховых обязательств. В этом случае инвестиционный потенциал будет характеризовать показатель доли финансовой прибыли, направляемой на увеличение собственного капитала.

Таким образом, если на макроуровне инвестиционная деятельность является необходимой и полезной для национальной экономики, то на микроуровне она является необходимой для каждого отдельного страховщика, так как повышает его финансовую устойчивость, платежеспособность и конкурентоспособность.

Реализация инвестиционного потенциала в конкретные инвестиционные проекты означает формирование у страховщика инвестиционного портфеля, который представляет собой совокупность финансовых инструментов, полученных страховой компанией в процессе инвестирования денежных средств и предназначенных для получения инвестиционного дохода. Формирование инвестиционного портфеля осуществляется в соответствии с принятой в страховой компании инвестиционной политикой и с учетом принципов размещения страховых фондов, рассматриваемых нами в третьей главе данного исследования. Инвестиционный портфель характеризует размеры и структуру инвестиционных вложений в конкретном отчетном периоде и строится с учетом целей, стоящих перед каждой страховой компанией.

4. Приступая к рассмотрению страховых резервов и их взаимосвязи с инвестиционной деятельностью страховой компании, мы столкнулись с совершенно не устоявшейся и порой противоречивой практикой толкования понятий “страховые резервы” и “страховые фонды”. В этой связи, необходимо остановиться на смысловых различиях в терминологии, используемой разными исследователями.

Основным здесь, на наш взгляд, является понятие “страховой фонд”, которое непосредственно связано с определением страхования. Еще В. К. Райхер в своих фундаментальных исследованиях определил страхование как форму “организации централизованного… …страхового фонда за счет децентрализованных источников: из взносов, делаемых в этот фонд его участниками”. Таким образом, сама суть страхования заключается в формировании страхового фонда из собранных страховых премий.

Исходя из этих положений, мы предлагаем следующее определение страхового фонда. Страховой фонд - это сумма средств, сформированная за счет аккумулирования поступивших страховых премий, пополняемая в результате инвестиционной деятельности страховщика и предназначенная для осуществления страховых выплат.

В трактовке понятия “страховые резервы” в отечественной литературе существуют две основные точки зрения. Целый ряд авторов в своих работах отождествляют понятия “страховые резервы” и “страховые фонды”, хотя на наш взгляд это неверно.

Вторая точка зрения заключается в использовании термина “страховые резервы” как учетной категории, характеризующей объем обязательств страховой компании перед страхователями по договорам страхования. Эта позиция обосновывается понятием страховых резервов в нормативных документах по ведению бухгалтерского учета в страховых организациях, что наглядно показано в формах отчетности страховщиков, где в балансе раздел “Страховые резервы” находится в пассивах. Так как в основе расчета страховых резервов лежит оценка неисполненных обязательств страховщика, размер страховых резервов изменяется адекватно увеличению или уменьшению страховой ответственности. Страховые резервы могут увеличиваться пропорционально увеличению обязательства страховщика по договорам.

С нашей точки зрения, страховые резервы - это учетная категория, определяющая необходимый объем страхового фонда для выполнения обязательств страховщика по договорам страхования.

Указанные противоречия обнаруживаются и в анализе инвестиционного процесса страховых компаний. Первая группа исследователей использует понятие “инвестирование средств страховых резервов”, а вторая - “инвестирование активов, принимаемых в покрытие страховых резервов”. С нашей точки зрения, и в том и в другом случае речь идет об инвестировании именно страховых фондов.

Подводя итог вышесказанному, нами предлагается при описании инвестиционной деятельности страховой компании использовать термин “инвестирование страховых фондов”. Инвестирование страховых фондов - размещение средств страховых компаний, предназначенных для осуществления страховых выплат на принципах прибыльности, возвратности, ликвидности и диверсификации.

5. В процессе исследования классификации страховых резервов, также выявлены существенные расхождения в трактовке понятия “технические резервы”. В отечественной литературе можно встретить определения данного термина как совокупности приемов и методов, при помощи которых страховщик может определить объем ответственности по действующим на момент оценки договорам, а также утверждения, что размер технических резервов отражает неисполненные обязательства по договорам страхования по состоянию на дату составления отчета. По нашему мнению, совокупный объем ответственности по действующим договорам представляет собой совокупную страховую сумму по этим договорам на каждую отчетную дату. Неисполненные обязательства характеризует остаточная страховая сумма по данным договорам, которая может быть рассчитана как разница между совокупной страховой суммой и размером произведенных страховых выплат по указанным договорам страхования (если осуществление выплаты приводит к уменьшению страховой суммы на величину выплаты) .

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда