Финансовые рынки Республики Казахстан: понятие, структура, регулирование денежной массы (модель IS-LM) и перспективы развития

СОДЕРЖАНИЕ:

ВВЕДЕНИЕ . . . … . . . 3

1 Финансовые рынки, понятие, сущность и структура. …. . …. 5

1. 1. Финансовые рынки, понятие, сущность и структура . . . ……. 5

1. 2. Регулирование денежной массы и ее роль в развития экономики. Модель IS-LM . . . 7

2 Проблемы и перспективы финансовых рынков . . . ……17

2. 1. Анализ финансовых рынков. . . . 17

2. 2. Проблемы и перспективы развития финансовых рынков………. . …. …. …20

ЗАКЛЮЧЕНИЕ. ……. …. 25

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ. …. . 27

ВВЕДЕНИЕ

Как и всякая объективно существующая система, рынок обладает собственной инфраструктурой. Наиболее крупной рыночной инфраструктурой является финансовая инфраструктура. Так, финансовые институты, являются важнейшей артерией функционирования современных рыночных отношений. Сегодня в РК эта система развивается быстрыми темпами.

Областью возникновения и функционирования финансов является вторая стадия воспроизводственного процесса, на которой происходит распределение стоимости общественного продукта по целевому назначению и субъектам хозяйствования, каждый из которых должен получить свою долю в произведенном продукте. Поэтому, важным признаком финансов как экономической категории является распределительный характер финансовых отношений.

Финансы существенно отличаются от других экономических категорий, функционирующих на стадии стоимостного распределения: кредита, заработной платы и цены.

Финансы, связанные с движением стоимости общественного продукта, выраженной в денежной форме, обладают свойством количественно (через финансовые ресурсы и фонды) отображать воспроизводственный процесс в целом и различные его фазы. Движение финансовых ресурсов, происходящее как в фондовой, так и в нефондовой формах, составляет основу контрольной функции финансов и формируют финансовый рынок.

Как и всякая, объективно существующая система, финансовый рынок обладает собственной инфраструктурой. Финансовые рынки регионов и отдельных развитых стран, конгломератов и союзов приобрели размеры мирового масштаба. Они предлагают операции по размещению капиталов и по кредиту всем крупным международным операторам. Они мобилизуют все крупные международные банки, финансовые центры всего мира и все конвертируемые валюты. Финансовые рынки являются также постоянным источником инноваций и, таким образом, в состоянии постоянно отвечать на запросы применительно к потребностям различных действующих лиц. С некоторых пор мировые финансовые рынки стали структурироваться, то есть делиться по видовой характеристике. Так, появились такие крупные рынки как фондовый, страховой, жилищный и пр. Их здоровый механизм перераспределения способствует усилению реформ в экономике.

Поэтому изучение проблем финансового рынка является актуальной и практически значимой. Данная же работа, по существу, представляет собой попытку системного анализа состояния и перспектив финансового рынка. В работе будет представлено видение структуры финансового рынка Казахстана, а также будут предложены новые виды инструментов для реализации.

Актуальность данной темы обусловлена также и тем, что анализ финансовых рынков в целом, рынка движения капиталов, рынка валюты и рынка ценных бумаг является отражение общей экономической ситуации в стране. И одно это условие необходимо учитывать, так как он несет в себе большой объем капитала, который требуется каким-то образом размещать. Поэтому порядку и функционированию финансового рынка в РК необходимо уделять большое внимание.

В ходе работы использованы новые материалы, позволившие определить характерные для современной ситуации тенденции развития мирового финансового рынка, отдельных его элементов, определить и охарактеризовать операции и инструменты, с помощью которых они осуществляются. Проведен анализ конкретных инструментов, используемых на финансовых рынках РК.

Цель данной работы в том, чтобы более подробнее остановиться на финансовых рынках РК в рамках форм и методов их формирования.

Задачи работы:

- определить структуру финансового рынка РК, выделить его слабые и сильные стороны;

- провести анализ финансового рынка как экономической системы;

- рассмотреть проблемы функционирования элементов и составляющих финансового рынка РК.

Структура работы : работа состоит из введения, двух глав, заключения, списка использованной литературы.

1 Финансовые рынки, понятие, сущность и структура

1. 1. Финансовые рынки, понятие, сущность и структура

Финансовый рынок предназначен для установления непосредственных контактов между покупателями и продавцами финансовых pесуpсов. Пpинято выделять несколько основных видов финансового pынка: валютный pынок, pынок золота и pынок капиталов.

На валютном pынке совеpшаются валютные сделки чеpез банки и дpугие кpедитно-финансовые учpеждения.

На pынке золота совеpшаются наличные, оптовые и дpугие сделки с золотом.

На pынке капиталов аккумулиpуются и обpазуются долгосpочные капиталы и долговые обязательства. Он является основным видом финансового pынка в условиях pыночной экономики с помощью котоpого компании изыскивают источники финансиpования своей деятельности. Рынок капиталов иногда подpазделяется на pынок ценных бумаг и pынок ссудных капиталов. Рынок ценных бумаг, в свою очеpедь, подpазделяется на пеpвичный и втоpичный, биpжевой и внебиpжевой.

Пеpвичный pынок ценных бумаг - выпуск и пеpвичное pазмещение ценных бумаг. На этом pынке компании получают необходимые финансовые pесуpсы путем пpодажи своих ценных бумаг.

Втоpичный pынок пpедназначен для обpащения pанее выпущенных ценных бумаг. На втоpичном pынке компании не получают финансовых pесуpсов непосpедственно, однако этот pынок является исключительно важным, поскольку дает возможность инвестоpам пpи необходимости получить обpатно денежные сpедства, вложенные в ценные бумаги, а также получить доход от опеpаций с ними.

Биpжевой pынок пpедставляет собой pынок ценных бумаг, осуществляемый фондовыми биpжами. Поpядок участия в тоpгах для эмитентов, инвестоpов и посредников определяется биржами.

Внебиpжевой pынок предназначен для обpащения ценных бумаг, не получивших допуска на фондовые биpжи. Основу денежного pынка составляют деньги. Основой денежного pынка являются банки. К основным функциям банков относятся: 1) кpедитование пpедпpиятий, госудаpства, частных лиц и опеpации с ценными бумагами; 2) pегулиpование денежного обpащения; 3) пpивлечение вpеменно свободных денежных сpедств, накоплений и пpевpащение их в заемный капитал; 4) осуществление денежных pасчетов и платежей в госудаpстве; 5) выпуск кpедитных способов обpащения (депозитно-чековая эмиссия) ; 6) консультаци. [1]

Финансовый рынок - это сфера проявления экономических отношений между продавцами и покупателями финансовых (денежных) ресурсов и инвестиционных ценностей (то есть инструментов образования финансовых ресурсов), между их стоимостью и потребительной стоимости.

Как мы знаем большинство сбережений совершается семейными хозяйствами, а большинство инвестиций осуществляется фирмами, следовательно, необходим некий механизм, осуществляющий перемещение потоков денежных фондов от первых ко вторым. Именно эти механизмы создаются благодаря функционированию финансовых рынков. Финансовые рынки состоят из множества разнообразных «каналов», по которым денежные средства «перетекают» от собственников сбережений к заемщикам. Эти каналы можно подразделить на две основные группы.

К первой группе относятся так называемые каналы прямого финансирования, то есть такие каналы, по которым средства перемещаются непосредственно от собственников сбережений к заемщикам.

Можно выделить две подгруппы способов прямого финансирования. Капитальным финансированием называется любое соглашение, по которому фирма получает денежные средства для осуществления инвестиций в обмен на предоставление права долевого участия в собственности на эту фирму. Наиболее подходящий пример - продажа корпорациями обыкновенных акций.

Еще одна подгруппа способов прямого финансирования - это финансирование путем получения займов; к этой категории относится любое соглашение, согласно которому фирма получает денежные средства для осуществления инвестиций в обмен на обязательство выплатить эти средства в будущем с оговоренным процентом, причем права на долю собственности на фирму кредитор не получает. В этом случае широко известным примером является продажа облигаций. Обыкновенные акции, облигации, а также некоторые другие финансовые инструменты обычно называются ценными бумагами.

Вторая группа каналов финансового рынка - каналы так называемого косвенного финансирования. При косвенном финансировании средства, перемещаются от семейных хозяйств по направлению к фирмам, переходят через особые институты, к числу которых относятся, например, банки, взаимные фонды, а также страховые компании; эти организации называются финансовыми посредниками.

Необходимо иметь в виду, что практика функционирования современных финансовых рынков в зарубежных странах не может быть полностью адаптирована к казахстанским условиям и возможностям. Для их активного развития в РК должна быть проделана огромная подготовительная и организационная работа на уровне государственных структур, предпринимателей, финансистов, специалистов и консультантов. Однако понимание механизмов функционирования финансовых рынков за рубежом и их практика в этой области принесет несомненно большую пользу. В РК финансовые рынки еще находятся в начале развития. Тем не менее в условиях массового преобразования государственных предприятий в акционерные общества ресурсы финансового рынка могут активно использоваться в качестве источника расширенного воспроизводства. В РК рынок государственных облигаций - пока единственный развитый сегмент финансового рынка. Это вполне нормальный этап в развитии экономики. Следующие будут зависеть от готовности РК к их появлению. [1]

Основную роль здесь играют финансовые институты , направляющие потоки денежных средств от собственников к заемщиком. Товаром выступают собственно деньги и ценные бумаги. Как и любой рынок, финансовый рынок предназначен для установления непосредственных контактов между покупателями и продавцами финансовых ресурсов.

Рыночной экономике необходима инфраструктура - система взаимосвязанных специализированных организаций, обслуживающих поток товаров, услуг, денег, ценных бумаг и рабочей силы. Например, на товарном рынке действуют товарные биржи, предприятия оптовой и розничной торговли, фирмы, занимающиеся посреднической деятельностью и т. п. Ранее отмечалось, что рыночная система нуждается в развитой системе аккумуляции сбережений, ядром которой являются фондовые биржи и банки.

В рыночной экономике возможна ситуация, когда одни участники конференции, например предприниматели не располагают необходимым количеством капитала для расширения производства, развертывания предложения товаров до уровня их спроса. В то же время другие сталкиваются с проблемой прибыльного размещения сбережений, например в виде излишков денежных средств. Для разрешения указанного противоречия, превращения сбережений в инвестиции рыночной системе необходима соответствующая инфраструктура - кредитная система, которую образуют банки, страховые компании, фонды профсоюзов и иных организаций, обладающих правами коммерческой деятельности. Существует множество вариантов прибыльного использования этих средств, когда, допустим, профсоюзные фонды инвестируются в акции, передаются взаймы коммерческим банкам и т. п. В современной экономике не один тенге или доллар не должен простаивать на долго выпадать из обращения.

Регулирование денежной массы и ее роль в развития экономики. Модель IS - LM

Спрос на деньги - количество ликвидных активов, которые люди желают держать у себя в настоящий момент. Спрос на деньги зависит от размера получаемых доходов и альтернативных издержек владения этими доходами, прямо связанных с процентной ставкой.

Помимо предложения другой важнейшей составляющей денежного рынка является спрос на деньги. При рассмотрении совокупного спроса роль денег по сути дела сводилась к простому обслуживанию товарного обращения. Денежный поток, двигаясь навстречу потоку товаров и услуг, обеспечивает непрерывность процесса кругооборота . Потребность в деньгах как средстве обеспечения нормального кругооборота определяется годовой величиной общих запланированных расходов, исчисленных в постоянных ценах.

Спрос на деньги связан с двумя из трех основных функций денег: как средства обращения и как средства сбережения (накопления) . Лишь когда деньги выполняют функцию меры стоимости, не требуется определять необходимое количество денег. [2]

Итак, спрос на деньги - это потребность в определенном запасе денег. Он определяется как количество платежных средств, которые население и фирмы хотят держать в ликвидной форме, т. е. в форме наличных денег и чековых депозитов.

Спрос на деньги обуславливается, обычно, тремя мотивами:

- мотив хранения денег для использования их в качестве средств платежа при покупке товаров и услуг, т. е. при совершениисделок;

- мотив хранения денег как потенциального средства осуществления в (мотив предосторожности) ;

- мотив хранения денег с целью избежать риска финансовых потерь, возникающих при росте процентных ставок и наличии на руках ценных бумаг как финансовых активов (спекулятивный мотив) .

Первые два мотива определяют размер так называемого трансакционного спроса (transaction - обращение), То есть количества денег, необходимого для совершения сделок с реальными активами (товары и услуги) в настоящем и будущем периодах. Согласно традиционным взглядам классической школы этими мотивами спрос на деньги и ограничивался. Решая, какая сумма денег ему необходима для совершения сделок, каждый человек, в том числе и предприниматель, учитывает только реальную покупательную способность денег по отношению к товарам и услугам. [1]

Разделив номинальную денежную массу (М) на индекс цен (Р), например дефлятор ВНП, можно получить реальную денежную массу (М) : М = М/Р.

Очевидно, что чем выше будет уровень цен, тем меньшую реальную величину будет представлять собой одна и та же номинальная масса денег. И наоборот. Эту величину называют еще реальным запасом денежных средств. Спрос на деньги как на запас денежных средств в рамках количественной теории находится в пропорциональной зависимости от уровня национального дохода (производства) : М/Р (М d = k·Y, где k - коэффициент, обычно принимаемый за константу. (Это величина обратная скорости обращения денег (k = 1/V) . Используя сказанное, несложно получить уравнение Фишера: М·V = Р·Y или уравнение Кембриджской школы: М = k·Р·Y) .

Рост национального дохода вызывает пропорциональное увеличение спроса на реальные запасы денежных средств.

Желание иметь деньги в качестве имущества можно выразить посредством так называемой предельной склонности к предпочтению ликвидности в качестве имущества: L i = dL им / di .

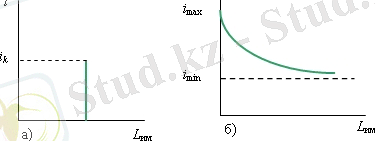

( б ) спрос на деньги как имущество

Она показывает, на сколько единиц увеличится (уменьшится) спрос на деньги как имущество при уменьшении (увеличении) ставки процента в интервале между i max и i min на 1 пункт. При небольших изменениях ставки процента спрос на деньги как имущество можно представить в виде линейной функции L им = L i ( i max - i ), где i - текущая ставка процента.

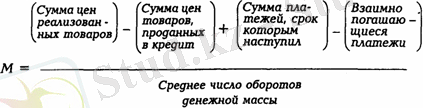

К. Маркс приводит более развернутую формулу, определяющую потребность экономики в деньгах за данный промежуток времени:

(1)

(1)

Эта формула примечательна тем, что включает в себя элементы, существенные для учета специфики денежного обращения, а именно: различные разновидности неплатежей (взаимозачетов, просроченной задолженности, бартера) . [2]

Кейнс не отрицал наличия спроса на деньги для совершения сделок с реальными активами (трансакционный спрос) и более того готов был согласиться с утверждением классической школы, что этот спрос не зависит от уровня ставки процента. В графическом виде это означало, что трансакционный спрос (М t d ) выглядит как вертикальная линия, отстояние которой от начала координат определяется величиной дохода (производства) .

Однако, как отмечал Кейнс, помимо двух первых мотивов хранения денег существует еще и третий, т. е. «спекулятивный мотив». И связан он с наличием денег у альтернативной стоимости . Наличные деньги и чековые депозиты не приносят дохода и не спасают от инфляции. Под альтернативной стоимостью хранения денег (иначе «издержками хранения») понимается упущенная выгода в виде неполученных процентов (доходов), которые могли бы быть получены, если хотя бы часть денег была обменена на менее ликвидные, но более высокодоходные финансовые активы. Однако, чем выше процент, выплачиваемый по ценным бумагам, тем ниже их курсовая стоимость и тем самым больше финансовые потери держателей ценных бумаг.

Спрос на деньги, предназначенные на приобретение иных финансовых активов в целях сохранения накопленного богатства, получил название спекулятивного (arbitrage - спекуляция) . (Поскольку деньги в данном случае используются для увеличения дохода путем перепродажи финансовых активов. ) Он находится в обратной зависимости от величины ставки процента. Если процентная ставка низка, то нет смысла менять наличные (и чековые) деньги на другие финансовые активы: срочные депозиты, облигации и т. п. (другими словами - тем больше стимул держать средства в наиболее ликвидной форме, т. е. в виде наличных и чековых денег) . [2]

При крайне низкой ставке процента возникает так называемая «ловушка ликвидности». Практически все свободные средства будут держаться в наиболее ликвидной форме - в виде наличных и чековых денег.

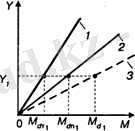

Рис. 2. Спрос на деньги:1 - по трансакционному мотиву (М d т ) ; 2 - по мотиву предосторожности (М d п ) ; 3 - суммарный (М d т + М d п )

На рисунке 2 показаны графики спроса на деньги. Их взаимосвязь можно описать формулой: М d т + М d п = k т PY + k п PY = ( k т + k п ) PY = kPY, где k - коэффициент чувствительности суммарного спроса на деньги по трансакционному мотиву и мотиву предосторожности к изменению номинального совокупного дохода (коэффициент предпочтения ликвидности по трансакционному мотиву и мотиву предосторожности) .

В простейшем виде спрос на деньга (в кейнсианской трактовке) может выглядеть так: М d (М/Р) = L(i, Y) = M t d (Y) + M a d (i) .

До сих пор финансовые активы, противостоящие наличным (и чековым) деньгам, мы рассматривали как одно целое. (Такой подход к анализу спроса на деньги использовал Дж. Кейнс) .

Однако разные финансовые активы отличаются друг от друга по доходности, надежности, ликвидности и другим параметрам. Поэтому структура денежного спроса для покупки финансовых активов зависит от относительной привлекательности разных видов активов.

Под предложением денег обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент.

Предложение денег в экономике регулируется в основном центральным банком, а также в определенных случаях в незначительной мере зависит и от поведения населения и от поведения крупных коммерческих финансовых структур.

Многообразие денежных средств, функционирующих в современной экономике, порождает проблему измерения денежной массы.

Денежная масса - совокупность всех денежных средств, находящихся в наличной и безналичной формах, обеспечивающая обращение товаров и услуг в народном хозяйстве.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда