Бюджетно-налоговая политика Республики Казахстан: структура, принципы и фискальное воздействие на экономику

Тема: Бюджетно-налоговая политика Республики Казахстан

Содержание

Введение 2

Глава 1. Налоги 4

1. 1. Функции налогов . . . 4

1. 2. Классификация налогов4

1. 3. Развитие концепции налогообложения. …. …… 6

1. 4. Принципы налогообложения. …. . 7

1. 5. Система выплаты налогов . . . 9

Глава 2. Государственные расходы. . 10

2. 1. Государственные расходы и совокупный спрос…. . . 10

2. 2. Воздействие фискальной политики на уровень ВНП . . . 12

2. 3. Мультипликатор государственных расходов 13

2. 4. Мультипликатор сбалансированного бюджета. … 14

Глава 3. Понятие фискальной политики…. . . . . 17

3. 1. Цели фискальной политики. 17

3. 2. Типы и инструменты фискальной политики. . 18

3. 3. Дискреционная фискальная политика и встроенные стабилизаторы…18

3. 4. Сочетание денежной и фискальной политики 22

3. 5. Фискальная политика в Казахстане 25

Заключение . . . 28

Список использованной литературы. 30

Введение

«Чего нам действительно не хватает, так это

не виртуозности в управлении экономикой,

подобной действию умелого водителя,

но способа, каким можно было бы удержать

пассажира, наделённого властью, от того,

чтобы он не схватился за руль и не сбросил

машину в кювет».

Милтон Фридмен.

В данной курсовой работе мне хотелось бы раскрыть роль бюджетно-налоговой политики в государственной экономике и рассмотреть её цели и структуру. Эта тема очень актуальна сегодня, так как наша экономика, бюджет и налоговая сфера, в частности, находятся ещё в неустойчивой стадии формирования.

В прошлом, в течение длительного времени, экономисты понимали лишь тот факт, что государство через бюджетно-налоговую политику определяет, в какой пропорции объем производства страны должен быть распределен между коллективным и частным потреблением, а также каким образом бремя платежей за коллективные блага следует разделить среди населения. Только после разработки кейнсианской макроэкономической теории была обнаружена неожиданная закономерность: бюджетно-налоговая политика правительства оказывает большое воздействие на краткосрочную динамику выпуска, занятости и цен.

Бюджет играет важную роль в жизни каждого государства. Он является статьей доходов и расходов государства, в большей или меньшей степени волнующей каждого гражданина, оказывающей влияние на благосостояние каждого. С давних времён бюджет волнует и будоражит умы профессиональных политиков, экономистов и многих других великих мира сего. На протяжении столетий его формирование и распределение вызывает жаркие споры и постоянные дискуссии.

Как известно, бюджет на всех его уровнях играет огромную роль в развитии и процветании государства, продвижении научно-технического прогресса (бюджетные финансирования исследований и разработок), развитии экономики (особенно не прибыльных, но социально-значимых отраслей экономики) посредством инвестирования, дотаций и т. д.

Как правило, раз в год, во время утверждения проекта бюджета разворачивается настоящая война за бюджетные дотации и финансирование. Эта война затрагивает всех: как министерства и исследовательские институты, так и государственные предприятия, и частный сектор.

Функционирование государственного бюджета происходит посредством особых экономических форм - доходов и расходов, выражающих последовательные этапы перераспределения стоимости общественного продукта, концентрируемого в руках государства. Доходы служат финансовой базой государства, а расходы - удовлетворению общественных потребностей. Доходы бюджета выражают экономические отношения, возникающие у государства с организациями, предприятиями и гражданами в процессе формирования бюджетного фонда страны.

Бюджетно-налоговая политика является ключевым элементом государственного финансового регулирования. Финансовую политику государства иногда называют бюджетно-налоговой. В общем можно согласиться с таким определением, хотя и финансовая политика не связана исключительно с бюджетом и налогами. Если разложить финансовую политику на составляющие, то политика в области бюджета есть политика, связанная с государственными расходами; налоговая политика - государственными доходами.

Ныне экономисты самых различных школ безоговорочно признают, что фискальная политика оказывает сильнейшее воздействие на любую экономическую систему. Рассмотрим глубже, что же из себя представляют налоги, государственный бюджет, и их регулирование успешной бюджетно-налоговой политикой.

Глава 1. Налоги

Государство признано вносить в экономику стабилизирующее воздействие, обеспечивая наилучшие условия для экономического роста. Для выполнения задач оно должно располагать необходимыми ресурсами. Частично они могут быть найдены за счет ценных источников, например доходов государственных предприятий. Однако в рыночной экономике основной производственной единицей является не государственное, а частное предприятие. Поэтому для формирования государственных ресурсов правительство изымает часть доходов предприятий и граждан. Изъятый доход, меняя собственника, превращается в налог.

Налоги - обязательные платежи физических и юридических лиц, взимаемые государством.

1. 1. Функции налогов

В современных условиях налоги выполняют две основные функции: фискальную и экономическую .

Фискальная функция - основная, характерная для всех государств. С её помощью создаются государственные денежные фонды и материальные условия для функционирования государства.

Экономическая функция означает, что налоги как активный участник перераспределительных отношений оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Расширение налогового метода в мобилизации для государства национального дохода вызывает постоянное соприкосновение государства с участниками производства, что обеспечивает ему реальные возможности влиять на экономику, на все стадии воспроизводственного процесса.

1. 2. Классификация налогов

Современная налоговая система включает различные виды налогов. Основную их группу составляют прямые и косвенные налоги.

Прямые налоги устанавливаются непосредственно на доход или имущество.

Косвенные налоги - это налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара или услуг при их реализации получает налоговые суммы, которые перечисляет государству. В данном случае связь между плательщиком и государством опосредована через объект обложения.

В современных условиях в связи с расширением социальных функций государства широкое распространение получили взносы в фонд социального страхования. Они по своей сущности являются целевыми налогами, поскольку имеют определенное назначение.

В зависимости от органа, который взимает налог и распоряжается его суммой, различают государственные и местные налоги. Государственные налоги взимаются центральным правительством на основании государственного законодательства и направляются в государственный бюджет. К ним относятся подоходный налог, налог на прибыль корпораций, таможенные пошлины и т. п. Местные налоги взимаются местными органами власти на соответствующей территории и поступают в местный бюджет. Местные власти взимают преимущественно индивидуальные акцизы и поимущественный налог.

Налоги по их использованию подразделяются на общие, они поступают в единую кассу государства, и специальные (целевые) (например, налог на продажу бензина, топлива, смазочных масел в США направляется в дорожный фонд) .

В зависимости от характера взимания налоговых ставок налоги подразделяются на: пропорциональные, прогрессивные и регрессивные.

Пропорциональный налог

- это налог, ставка которого одинакова для всех облагаемых сумм. Налог, средняя ставка которого повышается по мере роста суммы, называется

прогрессивным

.

Регрессивный налог

предполагает уменьшение процента изъятия из суммы по мере ее роста.

К последнему виду налогов относятся, как правило,

косвенные налоги

.

Соотношение различных видов налогов на различных ступенях развития общества менялось. В ХIХ -начале XX веков главную роль играли косвенные налоги, после Второй мировой войны ведущую роль стали играть прямые налоги. Для современной налоговой системы характерен рост взносов в фонд социального страхования, который по темпам роста опережает как прямые, так и косвенные налоги.

Можно выделить три ступени развития взглядов на роль налогов в реализации государственных интересов:

- на начальных этапах рыночной экономики налоги рассматривались исключительно в фискальных интересах как средство пополнения государственной казны;

- затем пришли к выводу о необходимости ввести ограничения в фискальную функцию налогообложения. Таким ограничением стало требование не подрывать воспроизводительный процесс в микроэкономике;

- для настоящего времени стало характерным стремление все в большей использовать налоги для корректировки хозяйственных пропорций в обществе.

Налоговая система Республики Казахстан включает виды налогов, сборов, и пошлин, правовые нормы, регулирующие налоговые отношения и органы налогвоой службы (Министерство государственных доходов Республики Казахстан и его местные органы.

Перечень налогов в включает:

1) корпоративный подоходный налог;

2) индивидуальный подоходный налог;

3) налог на добавленную стоимость;

4) акцизы;

5) специальные платежи и налоги (подписной бонус, бонус коммерческого обнаружения, роялти, налог на сверхприбыль) ;

6) социальный налог;

7) земельный налог;

8) налог на транспортные средства;

9) налог на имущество

1. 3. Развитие концепции налогообложения

Примером ориентации на минимальные требования можно назвать налоговую политику советского периода, начиная с 30-х гг. Тогда действующим предприятиям оставлялись доходы, обеспечивающие лишь простое воспроизводство, оставшаяся часть доходов уходила государству. С середины 60-х гг. стали предприниматься робкие попытки оставить предприятиям часть дохода для обеспечения расширенного воспроизводства за счет собственных источников.

В развитых странах это направление налоговой политики получило более широкое развитие. Считается, что налоги не должны гасить стремление производителя наращивать выпуск продукции. Это позволит ему нащупать и рассчитать зону положительного эффекта масштаба производства, при котором возможно получать наибольшую прибыль на вложенный капитал. В этом случае возрастают не только доходы предпринимателя, но и государства, казна которого пополнится дополнительными ресурсами, ибо возросшие доходы позволяют увеличить сумму собираемых налогов.

Следующая ступень развития концепции налогообложения связана с пониманием того, что манипуляция налоговыми ставками, увязка налогов с использованием ресурсов превращает их в мощный регулятор хозяйственных пропорций. Например, введение платы за ресурсы (землю, чистую воду и др. ) способствует экономии ресурсов в хозяйственной деятельности. Плата за землю обычно ведет к увеличению высоты производственных зданий. Снижение налоговых ставок или введение режима ускоренной амортизации стимулирует рост производства. Ужесточение же налоговых ставок его тормозит.

Во второй половине XX в. налоги активно используются как регулятор общего равновесия рыночного хозяйства. В частности, такое использование налогов предусматривается в многочисленных антициклических программах. Эти программы отводят различную роль налогам как регуляторам экономики, что зависит от концепции, которой руководствуется правительство.

По Keйнcy, вo время спада налоги снижаются для стимулирования производства. Во время подъема, наоборот, - налоги возрастают, что позволяет затормозить рост инвестиций, предупредив перегрев экономики нарастающими диспропорциями. Рост налоговых поступлении во время подъема позволит выплатить, государственную задолженность, которая образовалась в депрессивный период для финансирования государственных расходов.

По теории монетаристов и концепции экономики предложение о снижении налогов становится значительным стимулом эффективного производства. М. Фридмен - идеолог монетарной школы - рекомендует снижать налоговое бремя, когда экономический кризис пройдет свою низшую точку и оставит на рынке только эффективных производителей, разорив остальных. В этом случае более низкие ставки налогов для сильных производителей предоставят им большие возможности для инвестирования и позволят стране перейти на более высокую ступень эффективности производства.

Теория предложения рекомендует поддерживать режим конкуренции, облегчая налоговое бремя, вплоть до применения налоговых каникул для малого бизнеса, или для тех, кто осуществляет выпуск товаров, в наибольшей степени отвечающих интересам общества.

1. 4. Принципы налогообложения

Принципы налогообложения проявляются в способах взимания налогов.

Таких принципов достаточно много:

- принцип выгоды;

- принцип пожертвования;

- прогрессивность ставок налогообложения доходов;

- равенство налогов на доходы предприятий разной формы собственности;

- сочетание устойчивости налоговой системы с ее гибкостью;

- определение уровня налоговых ставок, не подрывающих воспроизводственного процесса;

- исключение возможностей переложения налогового бремени;

- простота и ясность системы и процедуры налогообложения.

Принцип выгоды предполагает увязку налога с используемым ресурсом. Например, тот, кто использует чистую питьевую воду в технических целях, должен платить налог за нее.

Принцип пожертвования исходит из того, что за использование благ, предоставляемых государством отдельным гражданам или предприятиям, платят все, в том числе те, кому эти блага не достаются. Таковым является налог на фонд заработной платы, отчисляемый в пенсионный фонд.

Современное налогообложение доходов опирается на использование прогрессивных ставок. Ставки возрастают по мере увеличения доходов. Прогрессивное налогообложение учитывает разные возможности социальных слоев населения в финансировании государственных расходов.

Принцип равенства. Равенство налогов на доходы предприятий разной формы собственности обеспечивает равные стартовые условия для их развития. В таком случае конкуренция должна реально отразить заложенные в налогах условия для эффективного хозяйствования.

В командно-административной системе, которая не учитывала законы рынка, налоговые привилегии всегда сопровождали государственное и коллективное хозяйствование. Частное хозяйство, по существу, было «задушено» налогами.

Среди принципов налогообложения обычно называют гибкость и адаптивность его к меняющимся общественно-политическим потребностям . Однако в этой гибкости следует соблюдать меру, не подрывая устойчивость действующего налогообложения. Если ставки налогов постоянно меняются, как в современной России, да еще и задним числом, бизнес теряет ориентиры, необходимые для выработки долгосрочной стратегии. Инвестиционная деятельность обрастает дополнительными рисками, что укрепляет стремление бизнеса ограничиваться исключительно спекулятивными операциями.

Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, величины получаемых им доходов. Нарушение этого принципа подрывает действия рынка, уменьшает количество налогоплательщиков, уменьшает предложение товаров. У потребителей чрезмерная тяжесть налогообложения уменьшает спрос, что ведет к сокращению емкости рынка и тем самым угнетающе действует на стимулы производства.

Очень сложен для выполнения принцип исключения двойного и многократного налогообложения. Необходимость соблюдения этого принципа осознается всеми государствами, но редко кому удается полностью ему следовать. Например, налогообложение акционерных компаний обычно строится на двойном налогообложении. Налогом облагаются нераспределенная прибыль компании и дивиденды ее членов. Такая система действует в странах Бенилюкса, США, Швеции, Швейцарии, России. Решением исключения многократного налогообложения используемого сырья является введение налога на добавленную стоимость. При использовании этого налога надбавка к цене сырья, возникающая при прохождении продукта по производственной цепочке, облагается налогом всего один раз. Налогом облагаются только те результаты деятельности, которые добавляются к полученному из вне полуфабрикату.

В налогообложении важно соблюсти принцип, исключающий возможность переложения налогового бремени. В странах с развитой рыночной экономикой налог на прибыль считается не самым лучшим налогом, так как предприниматель обычно пытается включить этот налог в цену в целях компенсации удорожания издержек. В результате налоговое бремя перекладывается на покупателя. Именно он оплачивает налог, а предприниматель выступает, по существу, собирателем этого налога.

1. 5. Система выплаты налогов

Система и процедура выплаты налогов должны быть простыми, удобными и понятными для всех субъектов налогообложения. В странах развитого рынка основным налогом является личный подоходный налог или налог на физических лиц. В США доля налога на прибыль составляет в системе федеральных налогов всего лишь 10 %, в то время как налог на личный доход приближается к его половине. В Казахстане же доля подоходного налога с физических лиц составляет чуть более 3 % в общем объеме всех платежей. Такая структура налогообложения в Казахстане объясняется ее корнями, которые десятилетиями питали общество государственного социализма, организованного на принципах хозяйствования, противоречащих рынку. В результате налоговая система становится источником хозяйственных деформаций. Это проявляется по следующим направлениям:

- государство сталкивается со слабой собираемостью налогов, поскольку бизнес имеет множество способов укрыть налоги;

- налогообложение провоцирует инфляционные процессы, так как предприниматели стремятся переложить налог на отпускные цены;

- возможность переложения налогов на плечи покупателей усиливает социальную дифференциацию общества, поляризацию величин реальных доходов граждан, что обостряет социальную напряженность.

В дальнейшем, по мере роста доходов населения, Казахстан должен сместить акценты налогообложения, увеличив налоги на доходы физических лиц, смягчая налогообложение бизнеса.

Глава 2. Государственные расходы

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы. Через систему расходов происходит перераспределение значительной части национального дохода, осуществляется реализация экономической и социальной политики государства. Все расходы можно подразделить на следующие группы:

- военные;

- экономические;

- на социальные цели;

- на внешнеэкономическую и внешнеполитическую деятельность; на содержание аппарата управления.

2. 1. Государственные расходы и совокупный спрос

Прежде чем перейти к рассмотрению этого вопроса, нужно остановиться на ряде ограничений.

- Во-первых, нужно брать в расчет государственные закупки по импорту и экспортные поставки.

- Во-вторых, нужно исходить из того, что государственные расходы не оказывают воздействия на потребление и инвестиции.

- В-третьих, налоги рассмотрим, как налоги на доход населения.

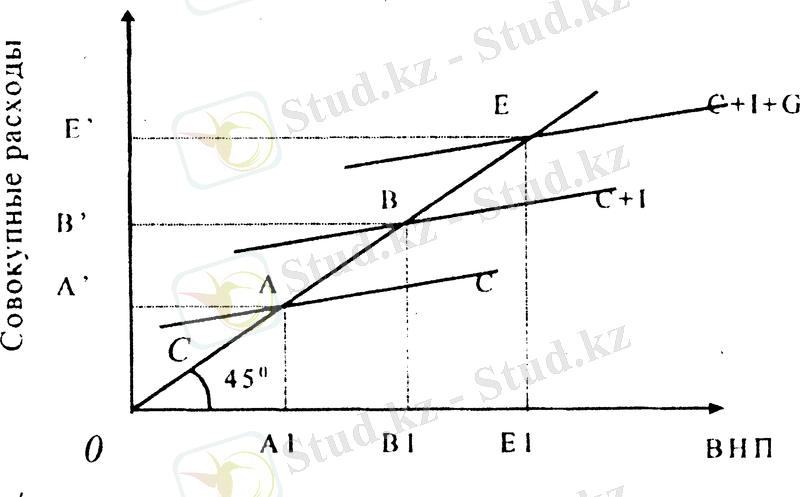

Исходя из данных ограничений влияния фискальной политики на совокупный спрос, предположим, что налоги равны нулю. По оси Х отложим величину ВНП, по оси Y - совокупные расходы, которые состоят из расходов населения, предприятий и государства на приобретение материальных благ и услуг. Состояние, при котором вся величина ВНП будет потреблена населением, предприятиями и государством, т. е. будет равна их расходам, можно графически изобразить в виде прямой линии, идущей к оси Х под углом 45°. В любой точке этой прямой совокупные расходы равны ВНП в этой точке. Теперь введем график потребления СС. Точка А показывает то состояние, когда расходы населения равны его потреблению. В результате закупок предприятий спрос на рынке увеличивается на величину инвестиций C+I. Теперь совокупные расходы будут равны потреблению населения и инвестициям предприятий. В точке В достигается такое состояние, когда на весь произведенный ВНП в объеме ОВ - будет предъявлен спрос населения и предприятий. Введение государственных расходов, которые оказывают воздействие, подобное потребительским расходам и инвестициям, вызовет перемещение точки макроэкономического равновесия вверх по линии 45°.

Рис 1. Влияние государственных расходов на совокупный спрос

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда