Пруденциальное регулирование банков второго уровня в Казахстане: проблемы, нормативные изменения и перспективы развития

3 ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПРУДЕНЦИАЛЬНОГО РЕГУЛИРОВАНИЯ В КАЗАХСТАНЕ НА СОВРЕМЕННОМ ЭТАПЕ

3. 1. Негативные стороны пруденциального регулирования банков второго уровня в Казахстане

Агентством по регулированию и надзору за финансовым рынком и финансовыми организациями устанавливается пруденциальный норматив - минимальный размер уставного капитала БВУ.

Данный норматив устанавливает размер уставного капитала банка для вновь создаваемых, действующих, а также региональных банков, размер также может зависеть и от количества филиалов банка.

Впервые, установление норматива минимального размера уставного фонда эквивалентного 1, 5 млн. долларов США для банков, получающих лицензию на проведение валютных операций, привлечение вкладов населения и открытие филиалов; утверждение Правлением Нацбанка РК было с 15 апреля 1995 г.

Динамика данного норматива показана на рис. 29

Динамика минимального размера уставного капитала для БВУ

Рисунок 29

Как видно из рисунка отмечается рост размера УК за весь анализируемый период.

В частности, наибольший рост произошел именно в 2009 году.

В Казахстане вступили в силу новые требования о минимальном размере собственного капитала для банков второго уровня.

Напомним, что АФН перенесло дату вступления в силу требований о минимальном размере собственного капитала для банков второго уровня Казахстана с 1 июля на 1 октября 2009 года.

Таким образом, с 1 октября 2009 года минимальный размер собственного капитала для банков, работающих в Астане и Алматы (в том числе для вновь создаваемых), составит 5 млрд тенге; для жилищно-строительных сберегательных банков - 3 млрд тенге; для работающих в регионах - 2 млрд тенге.

По информации агентства, эта мера позволит расширить присутствие банковского сектора в регионах. Банки, находящиеся в Алматы и Астане, у которых не будет возможности увеличить капитал, должны будут передислоцироваться и оказывать услуги населению в регионах.

Но не только эта причина повышения минимального размера капитала.

Причина кроется и в том, что в период мирового финансового кризиса необходимо было, чтобы с рынка ушли «нежизнеспособные» банки. Тем самым оздоровить и укрепить банковскую систему Казахстана.

Ведь увеличенный минимальный размер уже не каждый банк и не каждый учредитель будет способен добиться.

А еще недавно, практически любой желающий мог открыть банк.

Но, с таким подходом, нельзя было строить устойчивую банковскую систему, потому, что банковская деятельность является одной из самых рисковых видов деятельностей, ведь она оперирует привлеченными деньгами.

Прогноз на 2011 год об еще большем увеличении данного норматива ужесточит деятельность. Тем самым, это является одним из методов страхования и уклонения от риска.

Еще один показатель, который, так или иначе, влияет на деятельность банков, но не входящий в состав пруденциальных нормативов, но, тем не менее, являющийся немаловажным - это норматив минимальных резервных требований.

Минимальные резервные требования - это обязательная доля от суммы обязательств банка, которую банк поддерживает в виде наличных тенге в своей кассе и денег на корреспондентских счетах в Национальном Банке в национальной и свободно-конвертируемой валютах (резервные активы) .

29 мая 2006 года Национальный банк распространил пресс релиз «Об утверждении Правил о минимальных резервных требованиях и установлении нормативов минимальных резервных требований».

В условиях роста инфляционного давления с целью ужесточения денежно-кредитной политики постановлением Правления Национального Банка Республики Казахстан №38 от 27. 05. 2006г. утверждены «Правила о минимальных резервных требованиях». [32]

Новые Правила предусматривают внесение изменений в части структуры обязательств, по которым банк второго уровня должен выполнять нормативы минимальных резервных требований (далее МРТ), резервных активов, механизма выполнения банком нормативов МРТ, и порядка представления отчетности.

По новым Правилам в структуру обязательств банка, которые подпадают под нормативы МРТ, включаются сумма внутренних обязательств банка вне зависимости от сроков их погашения и сумма иных обязательств банка.

Для определения минимальных резервных требований для каждого банка используются нормативы минимальных резервных требований. Нормативы минимальных резервных требований - это доля в процентах от суммы обязательств, перечень которых установлен настоящими Правилами.

Структуру обязательств банка, принимаемых для расчета минимальных резервных требований, составляют внутренние и иные обязательства банка.

Внутренние обязательства банка - это обязательства банка перед резидентами по балансовым счетам, перечень которых установлен.

Иные обязательства банка включают:

1) обязательства банка перед нерезидентами по балансовым счетам, перечень которых определен в Правилах;

2) обязательства банка по балансовым счетам, перечень которых определен в Правилах.

Нормативы минимальных резервных требований устанавливаются

постановлением Правления Национального Банка отдельно по внутренним и иным обязательствам.

Минимальные резервные требования на определенную дату рассчитываются банком, как сумма резервных требований по внутренним обязательствам, которые рассчитываются путем умножения значения норматива резервных требований по внутренним обязательствам на величину внутренних обязательств на определенную дату, и резервных требований по иным обязательствам, которые рассчитываются путем умножения значения норматива резервных требований по иным обязательствам на величину иных обязательств банка на определенную дату.

При расчете банком резервных обязательств учитывается сумма обязательств по основному долгу, вознаграждению и просроченной задолженности по ним.

Банк размещает деньги в резервных активах таким образом, чтобы средняя величина резервных активов за период формирования резервных активов была не менее среднего размера минимальных резервных требований за период определения минимальных резервных требований. активов составляет четырнадцать

Период формирования резервных календарных дней и начинается с первого четверга недели, в которой начинается период определения минимальных резервных требований, и заканчивается в среду недели, в которой заканчивается период определения минимальных резервных требований.

Период определения минимальных резервных требований составляет четырнадцать календарных дней и начинается с первого вторника недели и заканчивается последним понедельником четырнадцатидневного периода определения минимальных резервных требований. [33]

Таблица 20

Нормативы минимальных резервных требований для БВУ

8%

*составлено автором, на основе [32], [33]

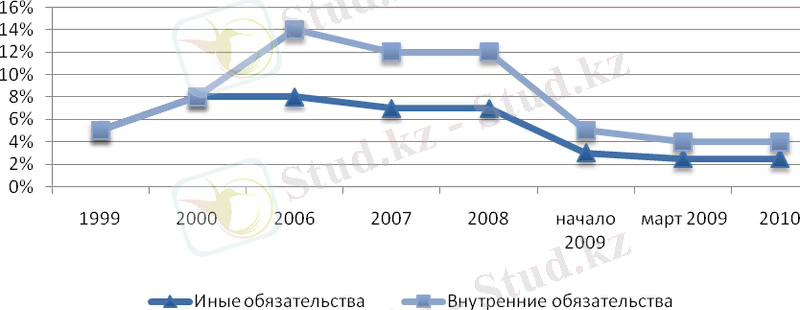

Как мы видим, динамика нормативов минимальных резервных требований показывает, что, начиная с 1999 года, расчет производился по сумме всех обязательств без разделения.

Однако, в последствие с 2006 года, было принято решение о разделении обязательств на внутренние и иные.

Динамика показывает, что с 1999 года происходил рост. И самое большое значение за весь анализируемый период был достигнут в 2007 году (рис. ) . О причинах мы поговорим ниже.

Динамика нормативов минимальных резервных требований

Рисунок 30

Однако в последствие норматив показывает снижение, вплоть до настоящего времени, как по внутренним обязательствам, так и по иным.

В 2009 году резко сократили норматив с 5% до 2% по внутренним обязательствам и с 7% до 3% по иным.

И в марте 2009 года они были еще снижены до 1, 5 % по внутренним и 2, 5% по иным обязательствам, и такими сохраняются и по сей день.

Теперь, поговорим о тех или иных изменениях норматива минимальных резервных требований и об их причинах и последствиях.

Разделение обязательств для расчета минимальных резервных требований не требовалось. Однако из-за изменения ситуации экономической в стране и в мире, а также с целью ужесточения денежно-кредитной политики Казахстана, было принято решение об изменении расчет норматива.

Так или иначе изменение нормативов минимальных резервных требований связано с уровнем инфляции, так как у нас денежно-кредитная политика ориентирована на инфляционное таргетирование. Т. е. определение целевого ориентира инфляции, а затем корректировка инструментов ДКП в соответствие с ним.

Динамика инфляции с 1999 по 2010 годы показана на рис. 31

Динамика уровня инфляции в Казахстане

Рисунок 31

Определим в целом, как взаимосвязаны между собой уровень инфляции и минимальные резервные требования для банков.

МРТ являются одним из инструментов денежно-кредитной политики Национального банка. А так как, на сегодняшний день у нас переход к инфляционному таргетированию, то это означает корректировку инструментов ДКП в соответствие с целевым ориентиром инфляции.

Так, при росте инфляции, Национальный банк начинает оперировать своими инструментами. В частности, он увеличивает норматив минимальных резервных требований. Тем самым он изымает из оборота значительную часть свободных средств, появившуюся у банков.

А значит, у банков становится меньше кредитных ресурсов, и население и предприятия меньше имеют возможности получить кредиты. Тем самым денежная масса в стране сокращается, и зн0430ит темп инфляции также сокращается.

Аналогична ситуация и наоборот, при умеренном темпе инфляции, и для роста экономики, Национальный банк Казахстана уменьшает норматив, тем самым увеличивая кредитные ресурсы банков, и увеличивая денежную массу.

Сокращение в марте норматива привело к следующим последствиям.

Внутренние обязательства банков, которые подпадают под нормативы МРТ, увеличились бы по сравнению с действующей практикой расчета МРТ более чем в 2 раза, а иные обязательства, по сравнению с действующей методикой (положительной разницей между суммой внешних обязательств и внешних активов), выросли в 3, 3 раза.

Установление нормативов на уровне 6% для внутренних обязательств банка и в размере 8% для иных обязательств банка. Это приведет к увеличению суммы МРТ более чем в 3 раза. При этом, хотя ликвидность банковской системы значительно сократится, данные нормативы не ухудшат уровень ликвидности банковского сектора и позволят ему нормально функционировать.

В 2007 году нормативы сократились на 1% (12, 5%) по иным обязательствам, и на 1% (16, 67%) по внутренним.

Это связано, с увеличением доли обязательств перед нерезидентами РК, а также, с тем, с риском, связанным с ликвидностью банков.

Снижение нормативов в 2008 году вместо действующих нормативов в размере 5% по внутренним обязательствам и 10% по иным обязательствам сегодня вводятся новые нормативы на уровне 5% по внутренним обязательствам и 7% по иным обязательствам.

Как сообщалось ранее, снижение нормативов МРТ позволит банкам высвободить, по оценке, около 90 млрд тенге. Высвобожденные средства могут быть направлены на поддержание кредитной активности банков.

Кроме того, по информации пресс-службы, введение новых нормативов отменило вступление с 1 июля 2008 года в силу нормативов минимальных резервных требований на уровне 5% по внутренним обязательствам и 10% по иным обязательствам.

В 2009 году нормативы были достаточно сильно снижены до 2 % и 3% по внутренним и иным обязательствам соответственно.

В марте 2009 года были снижены минимальные резервные требования к банкам с 2% до 1, 5% по внутренним обязательствам и с 3% до 2, 5% по иным обязательствам.

Для поддержания текущей ликвидности банков, находящихся в процессе реструктуризации долга, в ноябре 2009 года были установлены отдельные нормативы МРТ в размере 0% по всем обязательствам данных банков. Предпринятые меры позволили стабилизировать ситуацию на финансовом рынке. Спрос на ресурсы Национального Банка со стороны банков сократился, тогда как объем операций по изъятию ликвидности увеличился.

В результате банки накопили значительный объем ликвидности в инструментах Национального Банка, в то время как роста кредитования экономики не произошло. В этих условиях Национальный Банк внес некоторые изменения в инструменты денежно-кредитной политики.

На настоящее время нормативы сохраняются на этом же уровне.

Национальный банк Казахстана рассмотрит вопрос об изменении минимальных резервных требований для банков не раньше второго квартала 2010 года, сообщил глава банка Григорий Марченко.

"Что касается минимальных резервных требований, то (пересмотр) будет зависеть от общего развития экономики и ликвидности банков. В любом случае, мы подождем итогов первого квартала, и только после этого будем принимать какие-то решения", - сказал он, добавив, что, начиная со второго полугодия 2009 года, в Казахстане наблюдается избыточная ликвидность банковского сектора.

По словам Г. Марченко, если в этом году банки избыточную ликвидность будут успешно размещать в виде кредитов или других активов вне Нацбанка, "то необходимости в повышении минимальных резервных требований может и не будет".

"Если же существующая ситуация будет продолжаться и краткосрочная ликвидность продолжит расти, тогда мы можем повысить минимальные резервные требования, чтобы избыточную ликвидность изымать", - сказал он.

В настоящее время нормативы минимальных резервных требований по внутренним обязательствам составляют 1, 5%, по иным обязательствам - 2, 5%. В последний раз они пересматривались в марте 2009 года.

При этом в прошлом году было принято постановление правления Нацбанка, в соответствии с которым был установлен отдельный лимит минимальных резервных требований для банков, находящихся в процессе реструктуризации долгов по решению суда. Для них установлен нулевой лимит. Данное решение было введено в действие в ноябре 2009 года.

В настоящее время в процессе реструктуризации находятся "Альянс Банк", "БТА Банк" и его дочерний "Темирбанк".

Таким образом, вышеперечисленные нормативы будут и в дальнейшем корректироваться, в зависимости от ситуации экономики, финансового сектора, а также, это зависит и от самих банков и их деятельности.

Но все же ужесточение норматива минимального размера капитала банка можно негативно охарактеризовать.

Возможно, с одной стороны с рынка уйдут слабые финансовые институты. Останутся, так сказать, системообразующие банки.

Но это несколько противоречит национальным интересам Республики Казахстан.

Так, в соответствие с законом РК “О национальной безопасности Республики Казахстан” национальные интересы Республики Казахстан - совокупность политических, экономических, социальных и других потребностей Республики Казахстан, от реализации которых зависит способность государства обеспечивать защиту конституционных прав человека и гражданина, ценностей казахстанского общества, основополагающих государственных институтов.

Экономическая безопасность - состояние защищенности национальной экономики Республики Казахстан от внутренних и внешний условий, процессов и факторов, ставящих под угрозу ее устойчивое развитие и экономическую независимость.

Национальными интересами Республики Казахстан являются:

1) обеспечение прав и свобод человека и гражданина;

2) сохранение общественного согласия и политической стабильности в стране;

3) экономическое развитие на благо всего народа Казахстана;

4) воспитание казахстанского патриотизма и укрепление единства народа Казахстана;

5) сохранение и приумножение материальных и духовных ценностей казахстанского общества;

6) незыблемость конституционного строя Республики Казахстан, в том числе государственной независимости, унитарного устройства и президентской формы правления, целостности, неприкосновенности государственной границы и неотчуждаемости территории страны;

7) устойчивое функционирование государственных институтов, укрепление и повышение эффективности их деятельности;

8) обеспечение оснащенности и боевой готовности Вооруженных Сил, других войск и воинских формирований Республики Казахстан;

9) безусловное исполнение законов и поддержание правопорядка;

10) развитие международного сотрудничества на основе партнерства.

Так, одним из ведущих национальных интересов Казахстана является экономическое развитие на благо всего народа Казахстана.

И именно данному пункту может противоречить ужесточение пруденциального регулирования.

Согласно вышеуказанному закону, не допускается принятие, каких бы то ни было, решений и совершение действий, противоречащих национальным интересам.

Ведь, по идее банки государству нужны не только для проведения расчетов, безусловно, через банки производятся миллионы транзакций, но и для финансирования и кредитования экономики государства.

А что же мы видим на сегодняшний день. Банки отказываются кредитовать экономику, так как, это связано с большим риском и вложением капитала на очень большие сроки. Помимо этого, банки второго уровня просто предпочитают кредитовать другие проекты, так как они получат от них большую прибыль, при меньших рисках.

В таком случает, к чему нашей экономике такие банки? Ведь они должны способствовать развитию экономики.

Но это вина не только самих банков, как отмечалось выше, но и регулирующих органов, которые путем ужесточения пруденциального регулирования делают ситуацию еще сложней.

С одной стороны, АФН как бы дисциплинирует банки, но также и ущемляет их деятельность. Банки вынуждены постоянно отслеживать выполнение нормативам, как бы уходя от своей основной деятельности - кредитования экономики.

Поэтому через призму национальных интересов должны разрабатываться все стратегические документы и изменения (дополнения) к ним.

11 марта текущего года Заседанием Клуба Института политических решений была проведена встреча на тему «Национальные интересы Казахстана: контуры и механизмы обеспечения», где долго не могли точно определить национальные интересы Казахстана на сегодняшний день, и сделали следующий вывод: «По факту, многими государственными органами национальные интересы сводятся к национальной безопасности. Все участники дискуссии согласились с тем, что “национальная безопасность часть национальных интересов, но это далеко не все”»

В отношении пруденциальных нормативов для БВУ вышло Постановление, которое, внесло некоторые коррективы и может привести к некоторым негативным последствиям для банков.

Постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций 7 июля 2009 года № 140 О внесении дополнений и изменений в постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 25 декабря 2006 года № 296 «Об утверждении Правил классификации активов, условных обязательств и создания провизий (резервов) против них и внесении изменения в постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 26 марта 2005 года № 116 «О внесении изменений в некоторые нормативные правовые акты Республики Казахстан по вопросам регулирования и надзора финансового рынка и финансовых организаций».

Постановление устанавливает требование, согласно которому, с 1 января 2010 года банки второго уровня обязаны создавать провизий (резервные фонды) в отношении любых кредитов, выдаваемых компаниям, связанным со странами с низким уровнем налогообложения.

Перечень стран, применяющих низкий уровень налогообложения для целей указанного Постановления, включает 43 юрисдикции. Однако данное

требование не применяется в отношении заемщиков, предоставляющих высоколиквидное обеспечение по указанным кредитам. Указанные Правила подлежат соблюдению банками второго уровня, АО «Банк Развития Казахстана», и организациями, осуществляющими отдельные виды банковских операций.

Мы полагаем, что несоблюдение данного требования может повлечь возникновение следующих негативных последствий:

• Сокращение собственного капитала Банка;

• Сокращение чистого дохода Банка;

• Возникновение возможности потерь Банка; и

• Возможность несоответствия Банка пруденциальным нормативам.

- Пути и механизмы совершенствования пруденциального регулирования

В конце прошлого года технический комитет Агентства по регулированию и надзору за финансовым рынком и финансовыми организациями (АФН) принял ряд решений, меняющих подходы к контролю за финансовым сектором. В основу нового подхода должны лечь понятия «формирование динамических резервов банками второго уровня (БВУ) », «макропруденциальное регулирование».

Макропруденциальное регулирование - управление рисками, способными угрожать экономике в целом.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда