Анализ расходов на финансирование инвестиций и оптимизация структуры источников финансирования

Расходы на финансирование инвестиции

ВВЕДЕНИЕ

1 ПОНЯТИЕ ОБ ИНВЕСТИЦИЯХ, ТЕОРИТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1. 1 Экономическое содержание инвестиций и их основные классификации

1. 2 Источники финансирования инвестиционной деятельности

2 АНАЛИЗ РАСХОДОВ НА ФИНАНСИРОВАНИЕ ИНВЕСТИЦИЙ

2. 1 Общая схема инвестиционного анализа

2. 2 Структура и характеристика необходимых инвестиций

2. 3 Влияние инфляции на эффективность инвестиций и учет риска при определении показателей эффективности инвестиционного проекта

3 ПРОБЛЕМЫ РАСХОДОВ НА ФИНАНСИРОВАНИЕ, И ИХ ПУТИ РЕШЕНИЯ

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

3

5

5

6

9

9

10

16

21

29

31

Введение

Реализация инвестиционного процесса связана с поиском решений в области определения возможных источников финансирования инвестиций, способов их мобилизации, повышения эффективности использования. Соотношение и структура финансовых активов, привлекаемых для осуществления вложений в объекты инвестирования экономическими субъектами, во многом определяются господствующими формами и механизмом хозяйствования. Рыночной экономике присущ определенный механизм формирования источников финансирования инвестиционной деятельности, распределения инвестиционных ресурсов в обществе.

Инвестирование представляет собой акт обмена сегодняшнего удовлетворения определенной потребности на ожидание удовлетворить ее в будущем с помощью инвестированных благ (т. е. зданий, сооружений, оборудования, запасов товарно-материальных ценностей, ценных бумаг и т. д. ) . Термин «ожидание» здесь подчеркивает двойственный характер решения об инвестировании: его временной аспект, так как ожидание относится к будущему, и его характер как пари, поскольку ожидание может оказаться обманутым. Таким образом, решение об инвестировании предполагает:

* наличие субъекта инвестирования, принимающего решение об инвестировании;

* наличие объекта инвестирования (инвестируемых благ) ;

* издержки, связанные с отказом от удовлетворения потребности;

* величину ожидаемых результатов (с учетом риска их получения) .

Приведенные выше определения не являются ни окончательными, ни общепринятыми - в разных научных трудах, учебниках и учебных пособиях понятие «инвестиции» определяется по-разному. Приведем несколько таких определений.

Так в монументальном издании инвестиции определяются как «долгосрочные вложения капитала в материальное производство (в расширение существующего производства, в его модернизацию, в капитальный ремонт, в новое производство), в том числе посредством ценных бумаг. При этом выделяются:

1) реальные инвестиции - вложения капитала в реальные активы, т. е. непосредственно в средства производства (производственные мощности предприятий материальной сферы, включая недвижимость, строительство) и предметы потребления;

2) финансовые инвестиции - вложения капитала в ценные бумаги предприятий сферы материального производства, а также помещение капитала в банковские учреждения;

3) интеллектуальные инвестиции - вложения капитала в производство путем покупки патентов, лицензий, ноу-хау, оплаты НИОКР, финансирования подготовки и переподготовки персонала».

Другая классификация инвестиций звучит так: «Инвестиции - это способ помещения капитала, который должен обеспечить сохранение или возрастание стоимости капитала и (или) принести положительную величину дохода. Прямая инвестиция - это форма вложений, которая дает инвестору непосредственное право собственности на ценную бумагу или имущество. Например, когда инвестор покупает акцию, облигацию, ценную монету или участок земли, чтобы сохранить стоимость денег или получить доход, он осуществляет прямое инвестирование. Косвенная инвестиция - это вложение в портфель, иначе говоря, набор ценных бумаг или имущественных ценностей. Например, инвестор может купить акцию взаимного фонда, который представляет собой диверсифицированный набор ценных бумаг, выпущенный различными фирмами. Сделав эту покупку, инвестор будет обладать не требованиями к активам отдельно взятой компании, а долей в портфеле».

В данной работе будут рассмотрены внутренние и внешние источники финансирования инвестиций.

Целью данной курсовой работы является изучение и формирование оптимальной структуры источников финансирования инвестиций.

Задачами данной курсовой работы являются:

- дать общее понятие внешних и внутренних источников финансирования инвестиций макро- и микроэкономических уровнях;

- раскрыть внутренние источники финансирования инвестиций;

- охарактеризовать внешние источники финансирования инвестиций;

- на конкретном примере сформировать оптимальную структуру источников финансирования инвестиций.

Актуальность выбранной темы заключается в том, что в настоящее время в рыночной экономике появляются все более новые источники финансирования инвестиций и перед предприятием встает вопрос о том, какие источники финансирования инвестиций выбрать, чтобы обеспечить наибольшую рентабельность и прибыльность инвестиционного проекта.

1 ПОНЯТИЕ ОБ ИНВЕСТИЦИЯХ, ТЕОРИТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1. 1 Экономическое содержание инвестиций и их основные классификации

В настоящее время в экономике принято классифицировать инвестиции на прямые, портфельные и прочие следующим образом. Прямые инвестиции (direct investment) - это инвестиции в данное предприятие, объем которых составляет не менее 10% акционерного капитала этого предприятия. Портфельные инвестиции (portfolio investment) - это инвестиции в ценные бумаги данного предприятия, объем которых составляет менее 10% акционерного капитала. Прочие инвестиции (other investment) - это инвестиции, не связанные с предприятием (вложение капитала в ГКО, ОФЗ и пр. ) .

В дальнейшем мы рассмотрим понятие капиталообразующие (реальные) инвестиции. Чтобы разобраться в содержании этого термина, нам понадобятся другие понятия. Важнейшую часть имущества любого предприятия составляют здания, сооружения, оборудование и другие средства производства, служащие длительное время. В бухгалтерском балансе они называются основными средствами Ранее был принят и теперь нередко употребляется термин «основные фонды». Однако термин «фонд» имеет и много других значений (фонд развития производства, фонд накопления, Международный валютный фонд), поэтому принятое сейчас наименование предпочтительнее. Отметим также, что отнесение имущества к основным средствам регулируется государством. Например, по действующему в настоящее время порядку к основным средствам относятся средства производства, имеющие стоимость не ниже установленного лимита и срок службы не менее одного года. . Те вложения, которые направлены на их создание, в конечном счете отразятся в балансе как увеличение имущества предприятия (его активов) . Однако они составляют лишь часть капиталообразующих инвестиций. Представим себе, что мы построили новый завод и оснастили его оборудованием. Тогда в процессе эксплуатации потребуются новые инвестиции для закупки нового оборудования или хотя бы для замены изношенного. Но, кроме того, чтобы начать производство, на заводе понадобится создать необходимый запас сырья, материалов, запасных частей к оборудованию и т. п. для этого тоже нужны средства, и соответствующие затраты относятся к другому виду инвестиций Подобные инвестиции могут потребоваться в проектах, предусматривающих создание достаточного запаса сырья или готовой продукции в предвидении предстоящего изменения рыночных цен на них. - инвестициям в прирост запасов. В балансе они также отражаются как увеличение текущих активов. Казалось бы, на этом основании можно, определять инвестиции как долгосрочные вложения средств в активы предприятия.

Однако есть еще третий вид капиталообразующих инвестиций. Они осуществляются только в процессе функционирования предприятий. Пусть у предприятия не хватило денег, и оно закупило сырье, договорившись с поставщиком об отсрочке платежа. Такая поставка отразится в балансе как долг (задолженность, обязательство) предприятия. Через некоторое время сырье будет израсходовано, а поставщик не отгружает новую партию сырья, пока не будет оплачена предыдущая. Значит, для продолжения производства необходимо погасить задолженность. Деньги, потраченные на эти цели, - еще один специфический вид инвестиций, в данном случае это инвестиции в снижение задолженности перед поставщиками. В балансе они отразятся не увеличением активов, а снижением пассивов.

Обратим внимание, что инвестиции второго и третьего видов обусловлены влиянием фактора времени, разрывами во времени (лагами) между материальными и финансовыми потоками, т. е. особенностями оборота денежных средств в процессе производства. На этом основании их объединяют общим термином «инвестиции в прирост оборотного капитала». Необходимость их учета позволяет определить понятие реальных инвестиций более корректно, учтя при этом и связанный с инвестированием риск: реальные (капиталообразующие) инвестиции (real investment) - это средства, направляемые на увеличение основных средств и (или) оборотного капитала с целью последующего возможного получения каких-либо результатов (чаще всего дохода) .

Наряду с приведенными выше применяются и многие другие классификации инвестиций. Так, инвестиции можно классифицировать:

* по государственной принадлежности инвестора (внутренние инвестиции, иностранные инвестиции) ;

* по организационно-правовой форме инвестора (государственные инвестиции, муниципальные инвестиции, инвестиции юридических лиц, инвестиции физических лиц) ;

* по размещению объекта инвестирования (инвестиции в экономику Казахстана, инвестиции в экономику Восточно-Казахстанской области) ;

* по характеру объекта инвестирования (инвестиции в здания, инвестиции в оборудование, инвестиции в нематериальные активы и т. п. ) ;

* по степени влияния инвестирования на управление предприятием (инвестиции, обеспечивающие полную собственность инвестора на объект инвестирования; инвестиции, обеспечивающие частичную собственность, но полный контроль над управлением объектом инвестирования; инвестиции, не позволяющие контролировать управление объектом инвестирования, и т. п. ) .

1. 2 Источники финансирования инвестиционной деятельности

Источниками финансовых ресурсов направляемых на капитальные вложения, в коммерческих предприятиях и организациях являются:

1) собственные финансовые ресурсы;

2) заемные средства и привлеченные средства.

Собственными финансовыми ресурсами капитальных вложений служат:

1. Прибыль. Это один из важных источников указанных ресурсов.

Прибыль в значительной ее части направляется на финансирование непосредственно капитального строительства.

2. Средства специальных фондов. В предприятиях часть прибыли направляется на образование в предприятиях фондов специального назначения:

* фонда развития производства;

* фонда развития науки и техники;

* фонда финансирования капитальных вложений;

* фонда социального развития.

Средства этих фондов служат источником финансирования капитальных вложений.

За счет средств фонда развития производства финансируются следующие мероприятия: капитальные вложения, техническое перевооружение, реконструкция и расширение предприятий, их цехов.

Средства фонда науки и техники - на проведение научно-технических работ, проектных работ, приобретение оборудования и новой техники.

Источником финансирования капитальных вложений являются средства фонда социального развития. Примерно половина средств этого фонда направляется на строительство жилых домов и других объектов социального назначения.

3. Важным источником финансирования являются амортизационные отчисления, т. е. денежное выражение той части основных фондов, которая в процессе их использования переносится на вновь созданный продукт. При реализации продукции (услуг) у предприятия образуется денежный амортизационный фонд, который используется для финансирования капитальных вложений.

Амортизационные отчисления становятся одним из главных источников капитальных вложений, осуществляемых коммерческими предприятиями и организациями.

4. Средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий.

Осуществление хозяйственной реформы в настоящее время активно развивает финансирование капитальных вложений за счет собственных источников инвесторов (предприятий, организаций, акционерных обществ) .

Ранее эти источники не имели существенного значения в финансировании капитальных вложений и ограничивались незначительными затратами на капитальное строительство, капитальный ремонт.

Представляется, что дальнейшее развитие экономической реформы в народном хозяйстве будет способствовать повышению доли в источниках собственных средств предприятий и организаций.

При недостатке собственных средств предприятия привлекают на капитальные вложения кредитные ресурсы (кредиты банков, инвестиционных фондов и займы других хозяйственных организаций) .

Использование долгосрочного кредита усиливает материальную ответственность коммерческих организаций и предприятий за неэкономное и неэффективное расходование средств, направленных на финансирование капитальных вложений, соблюдение сроков ввода в действие основных фондов.

2 АНАЛИЗ РАСХОДОВ НА ФИНАНСИРОВАНИЕ ИНВЕСТИЦИЙ

2. 1 Общая схема инвестиционного анализа

Данная схема следует простой логике рассуждений. Вслед за бизнес идеей проекта необходимо определиться с тем, каким составом и объемом средств (основных и оборотных) можно реализовать эту идею, т. е. коротко говоря, что необходимо купить, чтобы реализовать проект. Затем необходимо ответить на другой не менее важный вопрос: где взять деньги, чтобы приобрести необходимые основные и оборотные средства. Наконец, следует проанализировать, как будут работать потраченные деньги, т. е. какова будет отдача от инвестирования собранной суммы денежных средств в приобретенные основные средства. Важность последнего вопроса наиболее существенна, так как, если предприятие смогло собрать некоторую сумму денег, у него может существовать альтернативная возможность инвестирования этих денег, и надо быть твердо уверенным в том, что выбранный инвестиционный проект наиболее эффективен.

Следуя изложенной выше логике, весь инвестиционный анализ следует разделить на три последовательных блока.

Установление инвестиционных потребностей проекта.

Выбор и поиск источников финансирования и определение стоимости привлеченного капитала.

Прогноз финансовой отдачи от инвестиционного проекта в виде денежных потоков и оценка эффективности инвестиционного проекта путем сопоставления спрогнозированных денежных потоков с исходным объемом инвестиций.

Все инвестиционные потребности предприятия можно подразделить на три группы:

прямые инвестиции,

сопутствующие инвестиции,

инвестирование выполнения НИР.

Прямые инвестиции непосредственно необходимы для реализации инвестиционного проекта. К ним относятся инвестиции в основные средства (материальные и нематериальные активы) и оборотные средства.

Инвестиции в основные средства включают:

приобретение (или изготовление) нового оборудования, включая затраты на его доставку, установку и пуск,

модернизация действующего оборудования,

строительство и реконструкцию зданий и сооружений,

технологические устройства, обеспечивающие работу оборудования,

новая технологическая оснастка и модернизация имеющегося оборудования.

Инвестиции в оборотные средства предполагают обеспечение

новых и дополнительных запасов основных и вспомогательных материалов,

новых и дополнительных запасов готовой продукции,

увеличение счетов дебиторов.

Необходимость подобных инвестиций заключается в том, что при увеличении объема производства товаров, как правило, автоматически должны быть увеличены товарно-материальные запасы сырья, комплектующих элементов и готовой продукции. Кроме того, по причине увеличения объема производства и продаж увеличивается дебиторская задолженность предприятия. Все это - активные статьи баланса, и положительное приращение этих статей должно быть финансировано дополнительными источниками.

Инвестиции в нематериальные активы чаще всего связаны с приобретением новой технологии (патента или лицензии) и торговой марки.

Сопутствующими инвестициями являются вложения в объекты, связанные территориально и функционально с прямым объектом:

вложения в объекты, непосредственно технологически не связанные с обеспечением нормальной эксплуатации (подъездные пути, линии электропередачи, канализация, и т. п. )

вложения непроизводственного характера, например, инвестиции в охрану окружающей среды, социальную инфраструктуру.

2. 2 Структура и характеристика необходимых инвестиций

Инвестиции в НИР обеспечивают и сопровождают проект. Это, прежде всего, материальные средства (оборудование, стенды, компьютеры и разнообразные приборы), необходимые для проведения предпроектных исследований, а также оборотные средства, необходимые, например, для обеспечения текущей деятельности НИИ или вуза по заказу предприятия.

Общий объем инвестиций - это сумма всех инвестиционных затрат: прямых инвестиций, сопутствующих инвестиций, инвестиций в НИР.

Вся совокупность инвестиционных потребностей оформляется в виде специального план-графика потока инвестиций, пример которого представлен табл. 1. 1.

Таблица 2. 1

План-график потока инвестиций (в тыс. долларах США)

Принципиально все источники финансовых ресурсов предприятия можно представить в виде следующей последовательности:

- собственные финансовые ресурсы и внутрихозяйственные резервы,

- заемные финансовые средства,

- привлеченные финансовые средства, получаемые от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц,

- денежные средства, централизуемые объединениями предприятий,

- средства внебюджетных фондов,

- средства государственного бюджета,

- средства иностранных инвесторов.

Все предоставляемые в распоряжение инвестиционного проекта средства обладают стоимостью, т. е. за использование всех финансовых ресурсов надо платить вне зависимости от источника их получения. Плата за использование финансовых ресурсов производится лицу, предоставившему эти средства - инвестору в виде дивидендов для собственника предприятия (акционера), процентных отчислений для кредитора, который предоставил денежные ресурсы на определенное время. В последнем случае предусматривается возврат суммы инвестированных средств.

Учет и анализ платы за пользование финансовыми ресурсами является одним из основных при оценке экономической эффективности капитальных вложений. Этому вопросу посвящается следующий раздел данной серии учебных материалов.

Отметим здесь две принципиально важные особенности платы за собственные финансовые ресурсы предприятия, накопленные предприятием в процессе своей деятельности, и привлеченные финансовые ресурсы, которые вложены в предприятие в виде финансовых инструментов собственности (акций) . На первый взгляд может оказаться, что, если предприятие уже располагает некоторыми финансовыми ресурсами, то никому не надо платить за эти ресурсы. Это неправильная точка зрения. Дело в том, что имея финансовые ресурсы, предприятие всегда располагает возможностью инвестировать их, например, в какие-либо финансовые инструменты, и тем самым заработать на этом. Поэтому, минимальная стоимость этих ресурсов есть "заработок" предприятия от альтернативного способа вложения имеющихся в его распоряжении финансовых ресурсов. Таким образом, предприятие, решая вложить деньги в свой собственный инвестиционный проект, предполагает стоимость этого капитала как минимум равную стоимости альтернативного вложения денег.

Теперь рассмотрим плату собственникам предприятия. Эта плата не ограничивается дивидендами. Дело в том, что прибыль предприятия, оставшаяся в распоряжении собственников (после уплаты вознаграждения кредитному инвестору) распределяется на две части: первая часть выплачивается в виде дивидендов, а вторая часть реинвестируется в предприятие. И первое, и второе принадлежит, на самом деле, собственникам предприятия. Поэтому при исчислении стоимости собственного капитала необходимо руководствоваться следующими соображениями: вся денежная прибыль предприятия (чистый денежный поток), оставшаяся после уплаты кредитору причитающихся ему сумм, есть плата совокупному собственнику за предоставленные инвестиции, а не ограничиваться только дивидендными выплатами акционерам.

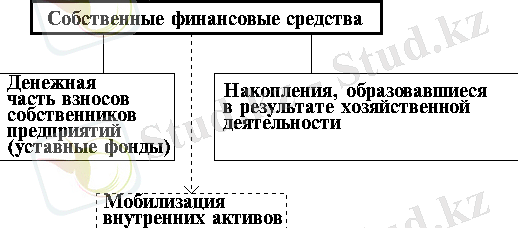

Собственные финансовые ресурсы. Структура собственных финансовых средств предприятия представлена на рис. 2. 1.

Рис. 2. 1

Прокомментируем особенности мобилизации внутренних активов. В процессе капитального строительства у предприятия могут образовываться специфические источники финансирования, мобилизуемые в процессе подготовки проекта (строительства или реконструкции, установки оборудования), которые можно оценить с помощью следующей формулы

,

,

где А - ожидаемое наличие оборотных активов на начало планируемого периода, Н - плановая потребность в оборотных активах за период, К - изменение кредиторской задолженности в течение года.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда