Корпоративное управление и корпоративные финансы: теория, механизмы и пути совершенствования на примере АО Восход и Республики Казахстан

Содержание:

Ведение3

1 Корпоративное управление. Основные понятия5

1. 1 Содержание категории корпоративного управления5

1. 2 Участники корпоративного управления8

1. 3 Механизмы корпоративного управления11

2 Корпоративное финансовое управление15

2. 1 Управление финансами хозяйствующих субъектов15

2. 2 Финансовые ресурсы коммерческих предприятий и принципы их организации на примере АО «Восход». 17

2. 3 Учет и контроль прав собственности акционеров АО «Восход»24

3 Пути совершенствования и рекомендации по улучшению корпоративного управления28

3. 1 Основные элементы системы эффективного корпоративного управления28

3. 2 Оценка финансового состояния коммерческой организации29

3. 3 Проблемы корпоративного управления в Республике Казахстан30

Заключение34

Список использованных источников36

Ведение

К сожалению, в настоящее время существует достаточно мало систематизированных экономических исследований, касающихся вопроса, какие формы предпринимательских объединений можно отнести к корпорациям (понятие «корпорация» происходит от латинского «corporatio», что означает объединение») . Теоретический анализ используемой литературы позволил нам выявить следующий результат относительно данного вопроса.

Существуют различные точки зрения на вопрос о том, какие формы предпринимательских объединений относятся к корпорациям. Это объясняется различием в понимании учеными-экономистами характерных черт, присущих корпорации.

Согласно одной из распространенных гипотез (соответствует континентальной системе права) корпорация - это коллективное образование, организация, признанная юридическим лицом, основанная на объединенных капиталах (добровольных взносах) и осуществляющая какую - либо социально-полезную деятельность

То есть определение корпорации фактически соответствует определению юридического лица. В этом случае корпорации свойственны следующие черты

1. наличие юридического лица;

2. институциональное разделение функций управления и собственности;

3. коллективное принятие решений собственниками и (или) наемными управляющими.

Таким образом, в понятие корпорация помимо акционерных обществ включаются многие другие юридические лица: различные виды товариществ (полные, коммандитные), хозяйственные объединения (концерны, ассоциации, холдинги и т. п. ), производственные и потребительские кооперативы, коллективные, арендные предприятия, а также государственные предприятия и учреждения, имеющие своей целью осуществление культурной, хозяйственной или иной социально-полезной деятельности, не приносящие прибыль

Конкурирующая гипотеза (соответствует англосаксонской системе права), ограничивающая круг предпринимательских объединений, включаемых в понятие корпорация до открытых акционерных обществ, основывается на утверждении, что основными чертами корпорации является следующие: самостоятельность корпорации как юридического лица, ограниченная ответственность индивидуальных инвесторов, централизованное управление, а также возможность передачи другим лицам акций, принадлежащих индивидуальным инвесторам . Первые три критерия были рассмотрены выше.

Таким образом, камнем преткновения в диалоге различных ученых является вопрос включать или не включать в свойства корпорации возможности свободной передачи акций и, следовательно, ограничивать либо не ограничивать понятие «корпорация» формой открытого акционерного общества.

Целью исследования является оценка эффективности корпоративного управления.

Основные задачи - дать теоретическое обоснование, и механизм корпоративного управления, предложить рекомендации по улучшению корпоративного управления в условиях развития рынка.

1 Корпоративное управление. Основные понятия

1. 1 Содержание категории корпоративного управления

Широкое распространение понятия корпорация привело к тому, что в настоящее время этот термин применим к множеству экономических явлений.

Подход с точки зрения финансовой системы определяет корпоративное управление как определенные институциональные соглашения, обеспечивающие трансформацию сбережений в инвестиции и распределяющие ресурсы среди альтернативных пользователей в индустриальном секторе. Эффективный переток капитала между отраслями и сферами общества осуществляется в рамках корпораций, построенных на основе объединения банковского и промышленного капитала.

Однако наиболее распространенными и применяемыми подходами при определении корпоративного управления являются следующие.

Первый из них - это подход к определению корпоративного правления как управления интеграционным объединением.

Второй подход, наиболее ранний и наиболее часто употребляемый, основывается на вытекающих последствиях из сущности корпоративной формы бизнеса - разделения института собственников и института управляющих - и заключается в защите интересов определенного круга участников корпоративных отношений (инвесторов) от неэффективной деятельности менеджеров.

Какие объяснения являются причинами включения тех или иных групп в систему корпоративного управления?

Акционеры являются источником необходимой финансовой базы для возникновения корпоративного управления. Их интересы в системе корпоративного управления заключаются в получении определенной доли прибыли посредством дивидендных выплат или роста цены их доли участия в корпорации.

Кредиторы также являются финансовыми инвесторами, но в отличие от акционеров, которые заинтересованы в росте прибыльности и стоимости корпорации (для увеличения своего дохода), кредиторы заинтересованным в стабильности положении корпорации (для получения гарантированного до-хода) .

Однако в деятельности корпорации заинтересованы не только финансовые инвесторы, но и нефинансовые. Среди нефинансовых инвесторов большинство экономистов отмечают

- работников корпорации;

- партнеров корпорации;

- общество в целом (государство, потребители и пр. ) .

Обоснование включения партнеров корпорации в большинстве случаев рассматривается на примере поставщиков для предприятий - производителей конечной продукции. Если поставщик корпорации производит продукцию, используемую лишь данной корпорацией, то в данном случае финансовые вложения партнера-поставщика можно рассматривать в качестве финансовых вложений самой корпорации, т. к. эти вложения осуществляются для обеспечении деятельности корпорации.

В настоящее время такие отношения, по нашему мнению, следует включать не во внешние, а во внутренние связи корпорации, и интересы партнера поставщика можно рассмотреть как интересы отдельного, но уже подразделения корпорации.

Интересы различных вышеперечисленных инвесторов корпорации не совпадают и зачастую бывают прямо противоположными. Например, перечисленные интересы собственников и кредиторов корпорации. Поэтому, в рамках корпоративных отношений мы будем рассматривать взаимоотношения менеджеров корпорации и её собственников.

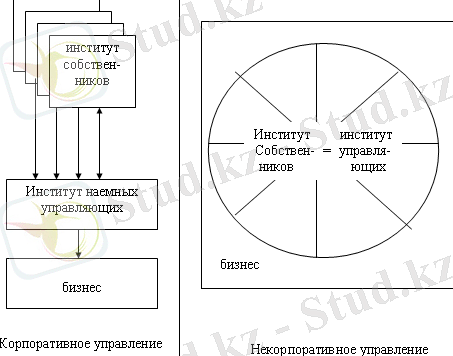

Чтобы раскрыть сущность корпоративного управления, по нашему мнению, необходимо рассмотреть отличие корпоративного управления от некорпоративного. Это позволяет сделать следующий рисунок (рис. 1. ) .

Анализируя рисунок можно выделить следующие важные отличия между корпоративным и некорпоративным управлением.

Во-первых, если в некорпоратинвном управлении объединены функции собственности и управления и управление осуществляют сами собственники, то при корпоративном управлении, как правило, происходит разделение прав собственности и полномочий управления. /3, 132-133/

Во-вторых, отсюда вытекает то, что возникновение корпоративного управления привело к формированию нового, самостоятельного субъекта хозяйственных отношений - института наемных управляющих.

Рисунок 1. Сравнительные характеристики корпоративного и не корпоративного управления.

В-третьих, из этого следует, что при корпоративном управлении вместе с функциями управления собственники теряют и связь с бизнесом.

В-четвертых, если в системе некорпоративного управления собственники связаны между собой отношениями по вопросам управления (являются товарищами), то в системе корпоративного управления отношения между собственниками отсутствуют и заменены на отношения собственников и корпорации.

Данные отличия представляют следующие преимущества для собственников корпорации: самостоятельность корпорации как юридического лица, ограниченная ответственность собственников корпорации и централизованное управление корпорацией.

Рассмотрим эти преимущества подробней.

Самостоятельность корпорации как отдельного юридического лица. Согласно этому критерию корпорация как юридическое лицо обладает правоспособностью, может приобретать имущественные и неимущественные права, выступать в суде от своего имени и отвечает принадлежащим ему имуществом по своим долгам.

Ограниченная ответственность индивидуальных инвесторов. Многие экономисты именно этот критерий корпорации относят к причине широкого распространения корпоративного управления и называют основополагающей чертой корпорации.

Ограниченная ответственность означает, что инвесторы не несут личной имущественной ответственности по обязательствам корпорации, в которую они инвестируют средства и тем самым перекладывают ее на корпорацию.

Максимальные потери, которые могут понести инвесторы - это не возврат вложенных средств в корпорацию. Это в свою очередь порождает стремление к диверсификации инвесторами своих вложений в различные корпорации, позволяет получать значительные финансовые ресурсы параллельно с принятием рисков, уровень которых отдельный инвестор считает слишком высоким.

Два вышеперечисленных критерия проводят грань между имуществом и ответственностью корпорации как отдельного юридического лица и имуществом и ответственностью инвесторов/3, 234-237/.

Централизованное управление корпорацией. Данная характеристика корпорации возникает вследствие передачи инвесторами дирекции корпорации вместе с ответственностью за ее деятельность и полномочия управления ею. То есть управление корпорацией осуществляют не акционеры - собственники корпорации, а дирекция. Это позволяет путем подбора специалистов добиться лучшей эффективности управления корпорацией

Данный анализ различий между корпоративным и некорпоративным управлением позволяет оценить степень соответствия того или иного вида предпринимательского объединения форме корпоративного управления. То есть мы подошли к важному выводу: если, например, в открытом акционер-ном обществе, номинально признанном как корпорация, управление осуществляется не наемными управляющими, а собственниками, то по содержанию, так как отсутствует предмет корпоративных отношений, оно не является корпорацией. Напротив, в предпринимательских объединениях, не являющихся корпорацией, при определенных условиях можно наблюдать элементы корпоративного управления. Например, в полном товариществе, если собственник передаёт полномочия управления наемному управляющему.

1. 2 Участники корпоративного управления

Сейчас в развитых странах уже четко определены основы системы отношений между главными действующими лицами корпоративного "спектакля" (акционерами, менеджерами, директорами, кредиторами, сотрудниками, поставщиками, покупателями, государственными чиновниками, жителями местных общин, членами общественных организаций и движений) . Такая система создается для решения трех основных задач корпорации: обеспечения ее максимальной эффективности, привлечения инвестиций, выполнения юридических и социальных обязательств.

Для того чтобы начать разговор о корпоративном управлении, необходимо рассмотреть, к каким организациям применим этот термин (организации, имеющие акционеров, совет директоров и правление. ) Такие компании можно разделить на три типа, исходя из истории их возникновения, повлекшей за собой определенную структуру собственности. /6, 188-191/

Первый тип - это организации, акциями которых владеют их работники. В ходе кампании по приватизации предприятий многие организации были приватизированы работниками. При этом мажоритарным пакетом акций, как правило, владеют руководители этих организаций.

Второй тип - это организации, частью акций которых владеет государство, к этому же типу можно отнести организации, относительно которых государство использует специальное право (имеет «золотую акцию») .

Третий тип - это организации, акции которых были полностью или частично выкуплены новыми владельцами (инвесторами - физическими или юридическими лицами), либо организации, созданные самими владельцами и имеющие организационную форму акционерных обществ.

В результате в зависимости от типа организации можно говорить о различных видах корпоративного управления и, соответственно, различных системах взаимоотношений.

Для того, чтобы понять сложную природу отношений, которые призвана регулировать система корпоративного управления, рассмотрим, кто является их участниками.

Основными участниками корпоративных отношений в акционерных компаниях являются владельцы и управляющие акционерной собственности. Ключевая роль в корпоративных отношениях владельцев и управляющих акционерной собственности вытекает из того, что первые осуществили безвозвратные инвестиции, предоставив компании на наиболее выгодных условиях значительную часть необходимого ей капитала, принимая на себя наибольшие, по сравнению со всеми остальными участниками корпоративных отношений, риски, а от деятельности последних зависит то, как этот капитал будет в конечном счете использован.

Характер взаимоотношений между этими двумя группами участников корпоративных отношений зависит от исторических особенностей формирования структуры акционерной собственности, размеров пакетов акций, находящихся во владении тех или иных группы инвесторов и менеджмента, условий и способов их приобретения, типа собственников и специфики их интересов по отношению к компании. Крупные собственники предпринимательского характера заинтересованы в прибыльной деятельности компании, укреплении ее долгосрочных позиций в той сфере бизнеса, в которой она действует, и самым непосредственным образом участвуют в процессе управления ею. Другие крупные собственники могут иметь несколько отличные интересы. Так, крупные акционеры (например, банки) могут иметь коммерческие отношения с корпорацией, которые для них являются гораздо более выгодны, чем получаемые ими дивиденды. Такие акционеры заинтересованы не столько в повышении финансовой эффективности деятельности компании (нормы прибыльности, повышении курса ее акций), сколько в развитии и расширении своих отношений с нею. Группа акционеров - институциональных инвесторов, представленных инвестиционными фондами, заинтересована исключительно в финансовых показателях деятельности компании и росте курсовой стоимости ее акций.

Существуют различия и в интересах мелких инвесторов. Так, владельцы акций заинтересованы прежде всего в уровне дивидендов и их росте их курсовой стоимости, а владельцы облигаций заинтересованы прежде всего в долговременной финансовой устойчивости компании.

Таким образом, различные группы участников корпоративных отношений имеют интересы, которые совпадают в одних сферах, но расходятся в других. Общность интересов заключается в том, что в обычной ситуации все участники корпоративных отношений заинтересованы в стабильности существования и прибыльности деятельности компании, с которой они связаны.

В то же время, обобщая интересы основных групп участников корпоративных отношений, можно выделить следующие наиболее значимые различия между ними:

- Управленцы:

- Получают основную часть своего вознаграждения, как правило, в виде гарантированной заработной платы, в то время, как остальные формы вознаграждения играют значительно меньшую роль.

- Заинтересованы прежде всего в прочности своего положения, устойчивости компании и снижении опасности воздействия непредвиденных обстоятельств (например, финансировании деятельности компании преимущественно за счет нераспределенной прибыли, а не внешнего долга) .

- Концентрируют свои основные усилия в компании, в которой работают.

- Зависят от акционеров, представленных советом директоров, и заинтересованы в продлении своих контрактов на работу в компании.

- Непосредственно взаимодействуют с большим числом групп, проявляющих интерес к деятельности компании (персонал компании, кредиторы, клиенты, поставщики, региональные и местные власти и пр. ) и вынуждены принимать во внимание, в той или иной степени, их интересы.

- Находятся под воздействием ряда факторов, которые не связаны с задачами повышения эффективности деятельности и стоимости компании или даже противоречат им (стремление к увеличению размеров компании, расширению ее благотворительной деятельности как средства повышения личного статуса, корпоративного престижа и пр. ) .

- Владельцы акционерной собственности (акционеры) :

- Могут получить доход от компании лишь в форме дивидендов (той части прибыли компании, которая остается после того, как компания рассчитается по своим обязательствам), а также за счет продажи акций в случае высокого уровня их котировок. Соответственно, заинтересованы в высоких прибылях компании и высоком курсе ее акций.

- Несут самые высокие риски: 1) неполучение дохода в случае, если деятельность компании, по тем или иным причинам, не приносит прибыли; 2) в случае банкротства компании получают компенсацию лишь после того, как будут удовлетворены требований всех других групп.

- Склонны к поддержке решений, которые ведут к получению компанией высоких прибылей, но и сопряженных с высоким риском.

- Как правило, диверсифицируют свои инвестиции среди нескольких компаний, поэтому инвестиции в одну конкретную компанию не являются единственным (или даже главным) источником дохода.

- Имеют возможность воздействовать на менеджмент компании лишь двумя путями:

- 1) при проведении собраний акционеров, через избрание того или иного состава совета директоров и одобрения или неодобрение деятельности менеджмента компании;

- 2) путем продажи принадлежащих им акций, воздействуя тем самым на курс акций, а также создавая возможность поглощения компании акционерами, недружественными действующему менеджменту.

- Непосредственно не взаимодействуют с менеджментом компании и другими заинтересованными группами.

- Кредиторы (в том числе владельцы корпоративных облигаций) :

- Получают прибыль, уровень которой зафиксирован в договоре между ними и компанией. Соответственно, прежде всего заинтересованы в устойчивости компании и гарантиях возврата представленных средств. Не склонны поддерживать решения, обеспечивающие высокую прибыль, но связанные с высокими рисками.

- Диверсифицируют свои вложения между большим числом компаний.

- Служащие компании:

- Прежде всего заинтересованы в устойчивости компании и сохранении своих рабочих мест, являющимися для них основным источником дохода.

- Непосредственно взаимодействуют с менеджментом, зависят от него и, как правило, имеют очень ограниченные возможности воздействия на него.

- Партнеры компании (регулярные покупатели ее продукции, поставщики и пр. ) :

- Заинтересованы в устойчивости компании, ее платежеспособности и продолжении деятельности в определенной сфере бизнеса.

- Непосредственно взаимодействуют с менеджментом.

- Специализированный регистратор

- Органы власти:

- Прежде всего, заинтересованы в устойчивости компании, ее способности выплачивать налоги, создавать рабочие места, реализовывать социальные программы.

- Непосредственно взаимодействуют с менеджментом.

- Имеют возможность влиять на деятельность компании главным образом через местные налоги.

1. 3 Механизмы корпоративного управления

Основные механизмы корпоративного управления, используемые в странах с развитой рыночной экономикой: участие в Совете директоров; враждебное поглощение («рынок корпоративного контроля») ; получение полномочий по доверенности от акционеров; банкротство.

В самых общих чертах попытаемся дать краткое описание этих механизмов. /7 133-177 с/

Участие в совете директоров

Базовая идея деятельности совета директоров - формирование группы лиц, свободных от деловых и иных взаимоотношений с компанией и ее менеджерами и обладающих определенным уровнем знаний о ее деятельности, которые осуществляют надзорные функции от имени владельцев (акционеров/инвесторов) и других заинтересованных групп.

Эффективность деятельности совета директоров обусловлена достижением равновесия между принципами подотчетности и невмешательства в текущую деятельность менеджмента. В процессе своей работы совет директоров сталкивается с двумя основными опасностями:

1) слабый контроль за менеджментом компании;

2) чрезмерное и безответственное вмешательство совета в работу менеджеров.

Враждебное поглощение

Смысл этого механизма заключается в том, что акционеры, разочарованные в результатах деятельности своей компании, могут свободно продать свои акции. Если такие продажи приобретают массовый характер, падение курсовой стоимости акций позволит другим компаниям скупить их, и, получив, таким образом, большинство голосов на собрании акционеров, заменить прежних управляющих на новых, которые смогут полностью реализовать потенциал компании. При этом, однако, компания-покупатель должна быть уверена в том, что падение стоимости акций вызвано неудовлетворительным управлением компанией и не отражает их реальной стоимости. Угроза поглощения не только заставляет менеджмент компании действовать в интересах своих акционеров, но и добиваться максимально высокой курсовой стоимости акций даже при отсутствии эффективного контроля со стороны акционеров. Недостатком этого механизма является то, что процесс поглощения может оказаться дорогостоящим, дестабилизировать на определенный срок деятельность как компании покупателя, так и приобретаемой компании. Кроме того, такая перспектива может поощрять менеджеров к работе только в рамках краткосрочных программ, из-за опасения, что долгосрочные инвестиционные проекты негативно скажутся на уровне курсовой стоимости акций их компаний.

Конкуренция за доверенности от акционеров

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда