Инвестиции в Республике Казахстан в 2005-2007 гг.: теоретические основы, динамика и государственная инвестиционная политика

План

Введение. 3

Глава 1. Теоретические основы инвестиций.

1. 1 Инвестиций: понятие, сущность, виды. 4

1. 2 Влияние инвестиций на экономический рост (в модели Солоу) 9

1. 3 Влияние инвестиций на макроэкономическое равновесие (модель закрытой экономики) . . . 12

Глава 2. Анализ динамики и структуры инвестиции в Республике Казахстан в 2005-2007 гг.

2. 1 Анализ структуры и динамики инвестиции15

2. 2. Проблемы и перспективы привлечения инвестиции в экономику Республики Казахстан21

Заключение. . 30

Литература. . 31

Введение

В курсовой работе анализируются динамики и структуры инвестиции в Республике Казахстан в 2005-2007. При анализе мы более подробно остановимся на динамике развития инвестиции. Существенный вклад в рост экономики внесли высокая динамика инвестиций в основной капитал.

Изучение проблем инвестирования всегда находится в центре внимания экономической науки. Это связано с тем, что в системе воспроизводства инвестициям принадлежит базовая роль в возобновлении и увеличении производственных ресурсов, а, следовательно, и в обеспечении высоких темпов экономического роста.

Коренное реформирование экономики на сегодняшний день сопровождается серьезными проблемами. Несмотря на достаточно крупный производственный потенциал, формирующуюся экономику можно охарактеризовать как набор предприятий, мало связанных между собой, не образующих воспроизводственной целостности.

Государственная инвестиционная политика не учитывает потенциал и интересы отечественных инвесторов, не стимулирует рост инвестиционного спроса в реальном секторе экономики, не способствует повышению эффективности инвестиционной деятельности институциональных единиц.

Сохранившийся производственный, научно-технический и интеллектуальный потенциал в состоянии переломить негативные тенденции экономики и обеспечить развитие перспективных производств нового технологического уклада при условии, что инвестиции будут рассматриваться как фактор реструктуризации производственных сил. Все это требует выработки научно обоснованных, новых подходов к формированию инвестиционной политики. Она должна быть нацелена на активизацию существующих и выявление новых конкурентных преимуществ, стимулирование которых выведет отечественные предприятия уже в ближайшем будущем на новый технологический уровень, что создаст «локомотивы роста» экономики страны в целом.

Целью работы является исследование теоретических и практических аспектов государственной инвестиционной политики на основе детального изучения научных разработок, закономерностей инвестиционного процесса научное обоснование предложений по совершенствованию механизма стимулирования привлечения и использования государственных и частных отечественных и иностранных инвестиций в условиях экономики Казахстана.

В соответствии с поставленной целью в курсовой работе решаются следующие задачи:

- выявление экономической сущности и содержания категорий «инвестиций»;

- раскрытие сущности инвестиционной политики, исследование теоретических аспектов формирования государственной инвестиционной политики Казахстана на современном этапе;

Структура работы: работа состоит из введения двух глав, заключения и списка использованной литературы.

Глава 1. Теоретические основы инвестиций.

. Инвестиций: понятие, сущность, виды.

Под инвестициями в широком смысле понимаются денежные средства, имущественные и интеллектуальные ценности государства, юридические и физические лица, направляемые на создание новых предприятий, расширение, реконструкцию и техническое перевооружение действующих, приобретение недвижимости, акций, облигаций и других ценных бумаг и активов с целью получения прибыли и (или) иного положительного эффекта.

Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Инвестиции на макроуровне являются основой:

для осуществления политики расширенного воспроизводства;

для ускорения НТП, улучшения качества и обеспечения конкурентоспособности отечественной продукции;

для структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства;

для создания необходимой сырьевой базы промышленности;

для гражданского строительства, развития здравоохранения, культуры, высшей и средней школы, а также для решения других социальных проблем;

для смягчения или решения проблемы безработицы;

для охраны природной среды;

для конверсии военно-промышленного комплекса;

для обеспечения обороноспособности государства и решения многих других проблем.

В конечном итоге они необходимы для обеспечения нормального функционирования предприятия в будущем, стабильного финансового состояния и максимизации прибыли.

Таким образом, инвестиции являются важнейшей экономической категорией и играют значимую роль как на макро -, так и на микроуровне, в первую очередь для простого и расширенного воспроизводства, структурных преобразований, максимизации прибыли и на этой основе решения многих социальных проблем.

Инвестиции можно классифицировать по целому ряду признаков. Различают прямые и косвенные, стратегические, портфельные, реальные, валовые и чистые инвестиции.

Прямые инвестиции - предполагающие непосредственное участие инвестора в выборе объекта инвестирования и вложении средств, при этом инвестор непосредственно вовлечен во все стадии инвестиционного цикла, включая прединвестиционные исследования, проектирование и строительство объекта инвестирования, а также производство конечной продукции; фонды и компании.

Косвенные - осуществляемые через различного рода финансовых посредников.

Портфельные (финансовые) инвестиции - вложения в акции, облигации, другие ценные бумаги, активы других предприятий.

Реальные инвестиции (капиталообразующие) - вложения в создание новых, реконструкцию и техническое перевооружение действующих предприятий. В этом случае предприятие - инвестор, вкладывая средства, увеличивает свой производственный капитал - основные производственные фонды и необходимые для их функционирования оборотные средства.

Валовые внутренние инвестиции включают производство всех инвестиционных товаров, предназначенных для замещения машин, оборудования и сооружений, которые потреблены в ходе производства в текущем году, плюс любые чистые добавления к объему капитала в экономике.

Чистые инвестиции представляют собой добавочные инвестиции, имевшие место в течение текущего года. Если из общего объема инвестиций, или “Валовых инвестиций”(IT), вычесть амортизационные отчисления (А), то полученные “Чистые инвестиции” (IN) будут представлять собой вложения средств во вновь создаваемые производственные фонды и обновляемый производственный аппарат. При этом возможно возникновение следующих макроэкономических пропорций:

а) IN < 0, или А > IT, что приводит к снижению производственного потенциала, уменьшению объемов продукции и услуг, ухудшению состояния экономики;

б) IN = 0, или IT = А, что свидетельствует об отсутствии экономического роста;

в) IN > 0, или IT > А, обеспечивающее тем самым расширенное воспроизводство, экономический рост за счет роста доходов, темпы которого превышают темпы роста объема чистых инвестиций.

На величину чистых инвестиций влияют два основных фактора:

ожидаемая норма прибыли, которую предприниматели рассчитывают

получать от расходов на эти инвестиции;

ставка процента.

Наиболее комплексная классификация инвестиций приводится в работе Н. А. Бланка, в которой все инвестиции классифицируются по следующим признакам: по объектам вложения, характеру участия в инвестировании, периоду инвестирования; формам собственности инвестиционных ресурсов, региональному признаку.

Рис. 1 - Признаки классификаций инвестиций

Портфельные инвестиции классифицируются на:

- оказывающие существенное влияние (приобретение более 20%, но менее 50% акций, имеющих право голоса;

- обеспечивающие контроль (владение инвестором более 50% акций с правом голоса) ;

- не позволяющие установить контроль и не оказывающие существенного влияния (владение менее 20% акций с правом голоса) ;

- не позволяющие установить контроль, но оказывающие существенное влияние (владение более 20%, но менее 50% акций с правом голоса) ;

- обеспечивающие контроль (владение более 20%, но менее 50% акций материнской компании и 100% акций дочерней компании.

Данная классификация важна для формирования оптимальной структуры портфельных инвестиций на предприятии.

Классификация капитальных вложений :

по признаку целевого назначения будущих объектов - это их распределение по отраслям народного хозяйства - отраслевая структура, которая в свою очередь образует два подразделения - вложения в объекты производственного назначения и объекты непроизводственного назначения.

по формам воспроизводства основных фондов - на новое строительство, на расширение и реконструкцию действующих предприятий, и на техническое перевооружение.

по источникам финансирования - на централизованные и децентрализованные.

по направлению использования - на производственные и непроизводственные.

по объектам их приложения - инвестиции в имущество (материальные инвестиции) - инвестиции в здания, сооружения, оборудование, запасы материалов.

финансовые инвестиции (приобретение акций, облигаций, и других ценных бумаг) .

нематериальные инвестиции (инвестиции в подготовку кадров, исследования и разработки, рекламу) .

Процесс инвестирования зависит от таких важных факторов, как ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены. Кроме того, инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки. Инвестор может вложить деньги в строительство нового завода или фабрики (любого предприятия), а может и разместить свои денежные ресурсы в банке. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений.

Ставка процента это цена, которую фирма должна заплатить, чтобы занять денежный капитал, необходимый для приобретения реального капитала. Если ожидаемая норма чистой прибыли от инвестиций превышает ставку процента, то инвестирование будет прибыльным, в противном случае инвестирование будет не выгодным. Существенную роль в принятии инвестиционных решений играет не номинальная, именно реальна ставка процента, которая получается из номинальной за вычетом уровня инфляции. Инфляция самым существенным образом влияет на инвестиционную деятельность, которая в свою очередь, зависит от состояния экономики - при стабилизации и подъеме экономики - она снижается. При этом следует иметь в виду, что с процессом инфляции тесно связана ставка банковского кредита.

Известно, что кривая спроса на инвестиции зависит от ставки банковского процента и ожидаемой нормы чистой прибыли от вложенных инвестиций.

Выгодно вкладывать инвестиции в том случае, если норма чистой прибыли превышает ставку банковского процента. И наоборот, если ставка процента превышает ожидаемую норму чистой прибыли, то в этом случае для предприятия инвестиции невыгодны. Известно, что существует номинальная и реальная ставка процента.

Реальная ставка отличается от номинальной на уровень инфляции.

Следует подчеркнуть, что именно реальная ставка процента, а не номинальная играет существенную роль в принятии инвестиционных решений.

В условиях инфляции, особенно гиперинфляции, когда банковский процент за кредит очень высокий, инвестиции для предприятия будут выгодны только в том случае, если ожидаемая норма прибыли будет выше этого банковского процента, но такие проекты найти для предприятия очень трудно. Отсюда напрашивается вывод, что гиперинфляция является самым существенным тормозом для оживления инвестиционной деятельности. Финансовая стабилизация, как свидетельствует мировой опыт, наступает тогда, когда годовой рост цен не превышает 40%, а среднемесячный - 2, 8 %. Если он выше, инвестиции в производство резко сокращаются, как рост экономики и жизненный уровень населения. При высокой ставке процента будут осуществляться лишь самые выгодные инвестиции, обеспечивающие высокую норму прибыли, а значит, уровень инвестиций будет небольшим; при снижении ставки процента становятся выгодными инвестиции, обеспечивающие более низкую норму прибыли и уровень инвестиций возрастает.

Дж. Кейс определил роль инвестиций в росте объема национального дохода и занятости. Рост инвестиций вызывает вовлечение в производство дополнительных рабочих, т. е. увеличивает занятость, а с ней - доход и потребление. Особое значение имеет тот факт, что первоначальное увлечение занятости, вызванное новыми инвестициями, приводит к дополнительному росту занятости и дохода в связи с необходимостью удовлетворения спроса дополнительных рабочих. Так называемая теория «мультипликатора».

Население и производители имеют склонность к сбережению и эти деньги уходят в инвестиции через банк или акции. Другая часть дохода потребляемая (проедаемая) уходит в инвестиции в потребительский сектор: происходит мультипликация - умножение национального продукта по сравнению с вложенными инвестициями.

М - показатель мультипликации, если М>1 в обществе подъём, M<1 общество в глубоком экономическом спаде.

1. 2. Влияние инвестиции на экономическое равновесие ( в модели Солоу) .

Неоклассические модели роста преодолевали ряд ограничений кейнсианских моделей и позволяли более точно описать особенности макроэкономических процессов. Р. Солоу показал, что нестабильность динамического равновесия в кейнсианских моделях была следствием невзаимозаменяемости факторов производства. Вместо функции Леонтьева он использовал в своей модели производственную функцию Кобба-Дугласа, в которой труд и капитал являются субститутами. Другими предпосылками анализа в модели Солоу являются: убывающая предельная производительность капитала, постоянная отдача от масштаба, постоянная норма выбытия, отсутствие инвестиционных лагов. Взаимозаменяемость факторов (изменение капиталовооруженности) объясняется не только технологическими условиями, но и неоклассической предпосылкой о совершенной конкуренции на рынках факторов.

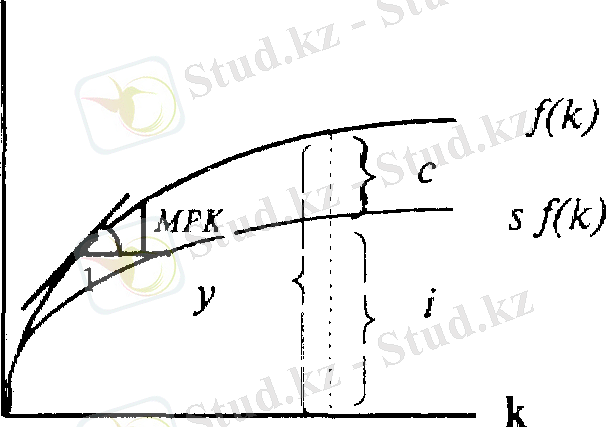

Необходимым условием равновесия экономической системы является равенство совокупного спроса и предложения. Предложение описывается производственной функцией с постоянной отдачей от масштаба: Y=F(K, L) и для любого положительного z верно: zF(K, L) = F(zK, zL) . Тогда если z=1/L, тоY/L=F(K/L, 1) . Обозначим (Y/L) через у, а (K/L) через к и перепишем исходную функцию в форме взаимосвязи между производительностью и фондовооруженностью () : у=ƒ(k) (см. рис. 1) . Тангенс утла наклона данной производственной функции соответствует предельному продукту капитала (МРК), который убывает по мере роста фондовооруженности (k) .

Рис. 2 - Совокупный спрос в модели Солоу

В Рис. 2 определяется инвестициями и потреблением: у=i+с, где i и с - инвестиции и потребление в расчете на одного занятого. Доход делится между потреблением и сбережениями в соответствии с нормой сбережения, так что потребление можно представить как с=(1-s) y, где s -норма сбережения (накопления), тогда у=с+i=(1-s) y+i,

откуда i=sy. В условиях равновесия инвестиции равны сбережениям и пропорциональны доходу.

Условия равенства спроса и предложения могут быть представлены как ƒ(k) = с+i или ƒ(k) = i/s. Производственная функция определяет предложение на рынке товаров, а накопление капитала - спрос на произведенный продукт.

Динамика объёма выпуска зависит от объёма капитала (в нашем случае- капитала в расчете на одного занятого, или капиталовооруженности) . Объём капитала меняется под воздействием инвестиций и выбытия: инвестиции увеличивают запас капитала, выбытие - уменьшает.

Инвестиции зависят от фондовооруженности и нормы накопления, что следует из условия равенства спроса и предложения в экономике: i=sƒ(k) . Норма накопления определяет деление продукта на инвестиции и потребление при любом значении k (рис. 1) : у=ƒ(k), i=sƒ(k), с=(1-s) ƒ(k) .

Амортизация учитывается следующим образом: если приять, что ежегодно вследствие износа капитала выбывает его фиксированная часть d (норма выбытия), то величина выбытия будет пропорциональна объёму капитала и равна dk. На графике эта связь отражается прямой, выходящей из точки начала координат, с угловым коэффициентом d (рис. 2) .

Влияние инвестиций и выбытия на динамику запасов капитала можно представить уравнением: Δk=i-dk, или, используя равенство инвестиций и сбережений, Δk=sƒ(k) -dk. Запас капитала (k) будет увеличиваться (Δk>0) до уровня, при котором инвестиции будут равны величине выбытия, т. е. sƒ(k) =dk. После этого запас капитала на одного занятого (фондовооруженность) не будет меняться во времени, поскольку две действующие на него силы уравновесят друг друга (Δk=0) . Уровень запаса капитала, при котором инвестиции равны выбытию, называется равновесным (устойчивым) уровнем фондовооруженности труда и обозначается k*. При достижении k* экономика находится в состоянии долгосрочного равновесия.

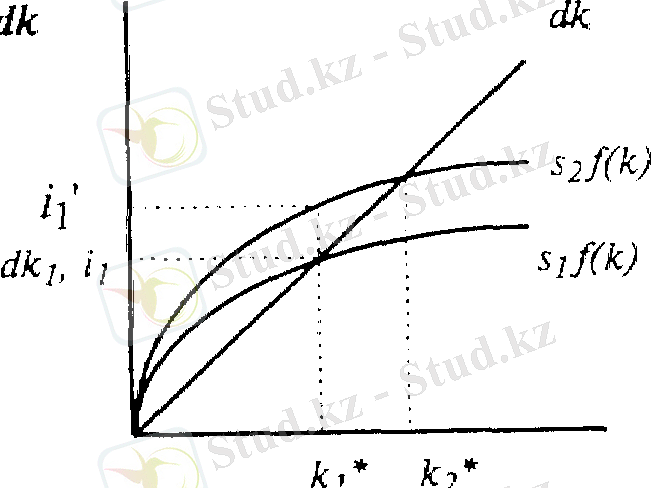

Рис. 3 - . Инвестиции s f ( k ) и рост капитала ( d + n ) k 1

Равновесие является устойчивым, поскольку независимо от исходного значения к экономика будет стремиться к равновесному состоянию, т. е. к k*. Если начальное k1 ниже k*, то валовые инвестиции (sƒ(k) будут больше выбытия (dk) и запас капитала будет возрастать на величину чистых инвестиций. Если k2>k*, это означает, что инвестиции меньше, чем износ, а значит запас капитала будет сокращаться, приближаясь к уровню k* (см. рис. 2) . Норма накопления (сбережения) непосредственно влияет на устойчивый уровень фондовооруженности. Рост нормы сбережения с s1 до s2 сдвигает кривую инвестиций вверх из положения s1ƒ(k) до s2(k) (см. рис. 3) .

Рис. 4 - Рост нормы сбережения

В исходном состоянии экономика имела устойчивый запас катала k1*, при котором инвестиции равнялись выбытию. После повышения нормы сбережения инвестиции выросли на(i′1-i1) , а запас капитала (k1*) и выбытие (dk1) остались прежними. В этих условиях инвестиции начинают превышать выбытие, что вызывает рост запаса капитала до уровня нового равновесия k2*, которое характеризуется более высокими знаниями фондовооруженности и производительности труда (выпуск на одного занятого, у) 2. Таким образом, чем выше норма сбережения (накопления), тем более высокий уровень выпуска и запаса капитала может быть достигнут в состоянии устойчивого равновесия. Однако повышение нормы накопления ведёт к ускорению экономического роста в краткосрочном периоде, до тех пор, пока экономика не достигнет точки нового устойчивого равновесия.

Очевидно, что ни сам процесс накопления, ни увеличение нормы сбережения не могут объяснить механизм непрерывного экономического роста. Они показывают лишь переход от одного состояния равновесия к другом

1. 3. Влияние инвестиций на макроэкономическое равновесие (модель закрытой экономики)

1. Макроэкономическая модель равновесия Д. Кейнса предполагает эффективный совокупный спрос, оказывающий стимулирующее воздействие на производство, предложение товаров и услуг, а также на повышение уровня занятости. В самом общем виде совокупный спрос распадается на потребительский спрос и инвестиционный спрос. Доход, по Кейнсу, является основным фактором, определяющим потребление и сбережения. Отношение потребительских расходов к доходу носит название функции потребления. Отношение сбережений к доходу носит название функции сбережения, она является производной от функции потребления.

Потребление, как и сбережения, зависит от субъективного фактора - склонности людей к потреблению и сбережению, и от объективных факторов - уровня дохода и его распределения, от накопленного богатства, уровня цен, налогообложения и т. п. Потребление и сбережения зависят также от предельной склонности к потреблению ( MPC ) и сбережению ( MPS ) .

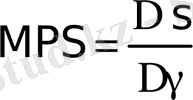

,

,

где: ∆ с - прирост потребительских расходов;

∆ - прирост дохода.

,

,

где: ∆ s - прирост сбережений;

∆ - прирост дохода.

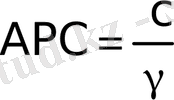

Средняя склонность к потреблению ( АРС ) - это доля дохода, расходуемая на потребительские товары и услуги.

,

,

где: с - величина потребительских расходов;

- величина дохода.

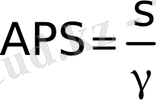

Средняя склонность к сбережениям ( APS ) - это доля дохода, расходуемая на сбережения.

,

,

где: s - величина сбережений;

- величина дохода.

Если c + s = , т. е. совокупный доход распадается на потребление и сбережения, то ∆ с+ ∆ s= ∆ .

Отсюда MPS + MPC =1.

.

.

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда