Оценка финансового состояния и финансовой устойчивости предприятия на примере ТОО Рахат-ТВ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН

КАЗАХСКИЙ НАЦИОНАЛЬНЫЙ УНИВЕРСИТЕТ

ИМЕНИ АЛЬ-ФАРАБИ

Высшая школа экономики и бизнеса

Кафедра «Финансы»

«Допущена к защите»

Протокол №___ « » 2012 г.

Заведующая кафедрой

Арзаева М. Ж.

ДИПЛОМНАЯ РАБОТА

Оценка финансового состояния и финансовой устойчивости предприятия

Выполнила:

студентка 3 курса Данияр А. А.

Научный руководитель: Калымбекова Ж. К.

ст. преподаватель

Нормоконтролер:

ст. преподаватель Садыханова Д. А.

Алматы, 2012

КАЗАХСКИЙ НАЦИОНАЛЬНЫЙ УНИВЕРСИТЕТ

ИМЕНИ АЛЬ-ФАРАБИ

Высшая школа экономики и бизнеса

Специальность Финансы

Кафедра Финансы

ЗАДАНИЕ

на выполнение дипломной работы

Студенту

(Фамилия, имя, отчество)

Тема работы: Оценка финансового состояния и финансовой устойчивости предприятия

Утверждено приказом № от «___»

Срок сдачи законченной работы «___»

Исходные данные к работе

Перечень подлежащих разработке в дипломной работе вопросов или краткое содержание работы:

а)

б)

в)

ГРАФИК

подготовки дипломной работы

Дата выдачи задания

Заведующий кафедрой Ф. И. О.

(подпись)

Руководитель работы

(подпись)

Задание принял к исполнению студент

(подпись)

СОДЕРЖАНИЕ

ВВЕДЕНИЕ . .

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ .

- Анализ и оценка финансового состояния предприятия . .

1. 2 Сущность финансовой устойчивости и факторы ее определяющие ….

1. 3 Основные показатели финансовой устойчивости предприятия……….

2 АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ НА ПРИМЕРЕ ТОО «РАХАТ-ТВ» .

2. 1 Организационно-экономическая характеристика деятельности телеканала «Рахат-ТВ» .

2. 2 Анализ финансовых показателей деятельности и финансовой устойчивости ТОО «Рахат-ТВ» . . .

3 СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ

3. 1 Управление финансовой устойчивостью предприятия . .

3. 2 Использование механизма реорганизации управления финансовыми ресурсами предприятия

ЗАКЛЮЧЕНИЕ . .

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ . . .

5

8

8

13

20

28

28

34

44

44

47

52

55

58

Введение

Одно из важнейших условий успешного управления финансами организации - оценка его финансового состояния. Финансовое состояние организации характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние организации по сути дела отражает конечные результаты ее деятельности.

Хорошее финансовое состояние - это эффективное использование ресурсов, способность полностью и в сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска, хорошие перспективы получения прибыли и др. Плохое финансовое положение выражается в неудовлетворительной платежной готовности, в низкой эффективности использования ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом плохого финансового состояния предприятия является состояние банкротства, т. е. неспособность предприятия отвечать по своим обязательствам.

Использование капитала происходит на приобретение и аренду основных средств, нематериальных активов, строительство объектов производственного и непроизводственного назначения, закупку сырья, материалов, топлива, энергии, оплату труда работников предприятия, уплату налогов, процентов за кредиты, дивидендов и т. д., т. е. он может быть вложен в долгосрочные активы и оборотные (текущие) активы. От того, как размещен капитал, в каких сферах и видах деятельности он используется, во многом зависит эффективность работы предприятия и его финансовое положение. Поэтому анализ капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости.

Основная цель анализа - выявление и оценка тенденций развития финансовых процессов на предприятии. Менеджеру эта информация необходима для разработки адекватных управленческих решений по снижению риска и повышению доходности финансово-экономической деятельности предприятия, инвестору - для решения вопроса целесообразности инвестирования, банкам - для определения условий кредитования предприятия.

Важной составной частью оценки финансового состояния является оценка устойчивости предприятия с целью выявления факторов и причин, оказавших негативное влияние на финансовое состояние и на этой основе разработка мер по его улучшению. Анализ необходим не только для самого предприятия, но и как отметили для его внешних контрагентов.

Обеспечение экономического роста нашей страны в XXI веке должно базироваться на структурной перестройке предприятий и их реформировании на основе интенсивных факторов развития. Адекватная рыночным условиям система оценки и управления финансовой устойчивостью предприятия должна основываться преимущественно на интенсивных факторах экономического развития. Отсутствие данной системы может привести к глубокому кризису в экономике и массовому банкротству предприятий.

Вопросам прогнозирования банкротства и диагностике финансового состояния предприятий посвящены работы многих зарубежных исследователей: Д. Фридмана, П. Пратта, Н. Ордуэя, А. Робсона, Р. Кеннеди, Р. Эйткен-Дейвиса, К. Друри, Д. Хана, И. Ромоне, Ж. Ришара, Ж. Франшоне, Д Хикса, Р Скапенса, Л Сэвиджа и др.

Отдельные вопросы, связанные с проблемой управления финансовой устойчивостью предприятий изучали известные зарубежные ученые: А. Бел, Л. Вальрас, Д Кейнс, В. Леонтьев, П. Самуэльсон и др, которые в своих трудах, посвященных анализу макроэкономических процессов, исследовали финансовую устойчивость предприятий.

Среди российских авторов, уделявших большое внимание проблеме оценки финансовой устойчивости предприятия можно выделить труды таких ученых как: В. Г. Артеменко, М. И. Баканов, С. Б Барнгольц, М. В. Беллендир, Т. А. Богатова, А. П. Градов, В. А. Доб-ровенский, Е. Н. Евстигнеев, Е. В. Ефимов, В. В. Ковалев, М. А. Крейнина, В. Д. Новодворский, В. Ф. Палий, В. В. Патров, В. М. Родионова, В. М. Романова, Р. С. Сайфулин, М. А. Федотова, И. С. Черников, А Д Шеремет и др.

Теоретические и практические аспекты оценки финансового состояния предприятия в условиях экономики Казахстана отражены в работах отечественных ученых-экономистов: У. Б. Баймуратова, В. Д. Мельникова, Н. К. Мамырова, К. О. Окаева, У. М. Искакова, О. К. Ескараева, В. Ю. Додонова, Г. Т. Абдрахмановой и других.

Однако, тщательный анализ работ указанных авторов свидетельствует, что некоторые вопросы оценки финансовой устойчивости не получили детального освещения с учетом особенностей современной казахстанской действительности и увязки теоретических посылок с разработкой стратегии развития предприятия на практике. Кроме того, существуют большие различия в концептуальных и методологических подходах к исследованию рассматриваемой проблемы. Это предопределяет значительные расхождения в выводах и методических рекомендациях относительно методов оценки и управления финансовой устойчивостью предприятия, классификации факторов, влияющих на нее, способов снижения финансовых рисков предприятия, нормативной базы регулирования финансовой деятельности предприятий и т. д. Следовательно, актуальность исследования обусловлена ролью и значением финансовой устойчивости предприятия в его экономической деятельности и необходимостью совершенствования методов оценки и управления ею в современных условиях хозяйствования.

Актуальность рассмотрения данной темы повышается с учетом высокой степени неопределенности, которая является неотъемлемым спутником любой экономической системы на переходном этапе развития казахстанской экономики, высокой скорости совершаемых хозяйственных операций, сложности условий функционирования субъектов хозяйствования, отягченным проявлениями экономического кризиса.

В таких условиях деятельность субъектов хозяйствования сопряжена с действием сильного влияния внешней среды на деятельность организаций, их экономическую безопасность в силу. Влияние проявляется в несовершенстве законодательства; отсутствии адекватной системы бухгалтерского учета и системы налогообложения; высокой степени бюрократизации экономики; высокой степени риска, сопровождающего хозяйственные операции; сильного влияния теневой экономики и т. д.

Поэтому с учетом сложных условий функционирования субъектов хозяйствования возникает необходимость исследования устойчивости организаций, факторов, ее определяющих.

Цель работы - рассмотреть методику финансового анализа и управления финансовой устойчивостью казахстанских предприятий на примере ТОО «Рахат-ТВ». Для достижения цели поставлены задачи:

1. раскрыть сущность финансовой устойчивости предприятия и факторы, которые ее определяют;

2. дать организационно-экономическую характеристику объекта исследования;

3. проанализировать структуру баланса предприятия, провести оценку финансовый деятельности и финансовой устойчивости предприятия;

4. предложить мероприятия по совершенствованию управления финансовой устойчивостью.

Предмет исследования - финансовая устойчивость предприятия, методы ее оценки и механизмы использования результатов анализа в современных условиях.

Объект исследования данной работы телеканал «Рахат-ТВ», на примере которого проведены оценка финансового состояния и финансовой устойчивости предприятия.

Теоретико-методологическую основу работы составляют концептуальные положения экономической науки, изложенные в трудах отечественных и зарубежных ученых, исследовавших вопросы оценки и управления финансовой устойчивостью предприятия.

В работе были применены классические методы и приемы научного исследования, основанные на использовании системного подхода, диалектики, сравнительного анализа, а также использованы возможности экономико-математических расчетов, инструменты индукции и дедукции.

Информационной основой исследования являются теоретические материалы, справочные пособия и разделы интернет-сайтов по рассматриваемой проблематике, а также финансовые отчеты и бухгалтерские документы ТОО «Рахат-ТВ», на базе которого проводились соответствующие оценки.

По структуре работа состоит из трех глав, в которых освещены теоретические аспекты рассматриваемой проблемы, практический анализ деятельности предприятия с проведенными финансовыми расчетами и предложения по улучшению финансового состояния в целом казахстанских предприятий.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

- Анализ и оценка финансового состояния предприятия

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия отражает конечные результаты его деятельности. Эти результаты представляют интерес не только для менеджеров и собственников самого предприятия, но и для его партнеров по экономической деятельности, государственных, финансовых, налоговых органов и т. п.

Для менеджеров предприятия и в первую очередь финансовым менеджерам важна оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и полученных финансовых результатов.

Собственникам, в том числе акционерам, необходимо знать каковы будут отдача от вложенных в предприятие средств, рентабельность предприятия, а также уровень экономического риска.

Кредиторов и инвесторов интересует возможность возврата выданных кредитов и возможность реализации инвестиционных проектов.

Поставщикам важна оценка оплаты за поставленную продукцию и т. д.

Все это предопределяет важность проведения финансового анализа на предприятии и повышает роль такого анализа в условиях рыночной экономики.

Анализ финансового состояния предприятия является наиболее эффективным способом для принятия решений по оптимизации деятельности компании в соответствии с её интересами. Так, для повышения доходности капитала и обеспечения стабильности положения компании, ее собственникам обязательно нужно анализировать финансовые отчеты по результатам деятельности фирмы.

К сожалению, часто финансовый анализ считают необходимым только для подготовки отчетности и ее предоставления в государственные контролирующие органы. Но на основе внешнего анализа, к сожалению, невозможно сделать полную всеобъемлющую оценку из-за ограниченности и неполноты информации, которая представлена в бухгалтерской и финансовой документации.

Грамотному и дальновидному руководителю не стоит пренебрегать изучением показателей деятельности предприятия и использовать финансовый анализ для оценки ее эффективности. Ведь анализ финансового состояния предприятия помогает достичь таких основных целей:

- оценить финансово-хозяйственную деятельность предприятия за определенный период;

- подготовить информацию для прогнозирования.

С помощью методов финансового анализа разрабатываются необходимые рекомендации по принятию решений, осуществляется анализ деловых операции фирмы и поддерживается позитивный имидж успешной компании.

Анализ финансовой деятельности предприятия предполагает использование взаимосвязанных показателей включающих статистические данные и бухгалтерскую отчетность. Стремящемуся к успеху финансовому специалисту компании необходимо выбрать именно ту систему показателей, которая наиболее точно поможет оценить стратегические и текущие возможности компании.

Наиболее распространенные методы анализа финансовой информации: анализ коэффициентов и вертикальный анализ.

Компоненты финансового отчета при вертикальном анализе сопоставляются с общей суммой. Это удобно в том случае, когда данные выражены в процентном соотношении с общей суммой относительно доходов и активов. Такая информация дает возможность руководству наглядно увидеть возможные проблемы, например, дебиторскую задолженность по отношению к общей сумме активов.

Более полную информацию о финансовом состоянии организации можно получить с помощью анализа коэффициентов, которые указывают на взаимосвязь между компонентами финансовых отчетов. Эти коэффициенты можно разделить на следующие категории:

- коэффициенты рентабельности;

- коэффициенты оборачиваемости активов;

- коэффициенты структуры капитала;

- коэффициенты ликвидности.

Первые две категории универсальны и используются для оценки всей деятельности предприятия, последние две категории более актуальны при измерении степени риска компании.

Анализ финансовой деятельности предприятия не может считаться полным, если во внимание берутся только цифры. Количественный финансовый анализ должен сочетаться с рассмотрением всех проблем, которые влияют на деятельность предприятия, среди которых особого внимания заслуживают изменение уровня цен, процентные ставки, доступность материалов и сырья, учет конкуренции и уровня инфляции. Следовательно, прежде чем заняться количественным анализом, руководителю необходимо провести качественный анализ. Только в такой последовательности можно будет определить показатели и круг проблем, которые являются основными для компании.

Финансовый анализ предприятия с помощью коэффициентного анализа помогает своевременно спрогнозировать развитие финансового положения предприятия (в том числе и вероятность банкротства), и позволяет своевременно предпринять следующие шаги:

- отказ от нерентабельных структурных подразделений и убыточной продукции;

- разработка и внедрение программы сокращения затрат;

- улучшение управления активами.

Виды финансового анализа предприятия. Традиционное деление анализа на внешний и внутрихозяйственный обусловлено сложившимся на практике разделением учета. Внешний анализ востребован, как правило, заинтересованными лицами, такими как клиенты, инвесторы компании. Информация для внешнего анализа представлена обычно официальной финансовой отчетностью компании в виде публикуемых сводок в средствах массовой информации или в виде бухгалтерского баланса.

Более глубоко исследовать состояние дел компании поможет внутренний финансовый анализ предприятия, который в большинстве случаев проводится исключительно в интересах данного предприятия. Главным направлением этого вида анализа является анализ эффективности авансирования капитала, прибыли и оборота, взаимосвязи издержек. Именно потому, что в данном случае используется более подробная информация о деятельности компании, определенные сферы такого анализа могут быть коммерческой тайной.

Таким образом, знание исходного состояния предприятия, сведения о том, как складывалось его развитие в периоды, предшествующие настоящему времени являются залогом успешного развития и управления организацией. Финансовый анализ предприятия дает ту достоверную и полную информацию, которая служит основой для выработки руководством уверенных управленческих решений, программ развития будущих объектов и бизнес-планов.

Финансовое состояние предприятия - это движение денежных потоков, обслуживающих производство и реализацию его продукции. Между развитием производства и состоянием финансов существует и прямая, и обратная зависимость.

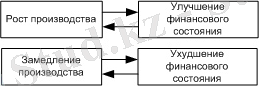

Финансовое состояние хозяйствующей единицы находится в прямой зависимости от объемных и динамических показателей движения производства. Рост объема производства улучшает финансовое состояние предприятия, а его сокращение, напротив, ухудшает. Но и финансовое состояние в свою очередь влияет на производство: замедляет его, если ухудшается, и ускоряет, если увеличивается. Чем выше темпы роста производства на предприятии, тем выше выручка от реализации продукции, а, следовательно, и прибыль.

Рисунок 1 - Соотношение темпов производства и финансового состояния предприятия

Прибыль - это разница между выручкой от реализации и текущими затратами. Рентабельность - это отношение прибыли к текущим затратам.

Прибыль и рентабельность - два взаимодополняющих показателя, которые комплексно оценивают финансовое состояние предприятия.

Другие индикаторы финансового состояния предприятия - показатели имущества, оборотных средств, платежей, расчетов.

Финансовые трудности предприятия возникают в связи с отсутствием средств, недоступностью кредитов, сокращением сроков их предоставления.

Выручка от реализации продукции формирует прибыль , которая является основным показателем финансового состояния предприятия. Прибыль -финансовый критерий эффективности функционирования отдельных предприятий.

Если предприятие убыточно , т. е. выручка от реализации продукции не покрывает текущих затрат, то отсутствие в ее хозяйственной деятельности такого показателя, как прибыль, означает, что финансовое состояние предприятия плохое и требует конструктивных изменений.

Прибыль - не универсальный показатель финансового состояния хозяйствующей единицы. Для более комплексной оценки финансового состояния предприятия применяется показатель доли прибыли в текущих затратах, т. е. рентабельность .

Прибыль и рентабельность в комплексе дают достаточную картину финансового состояния предприятия. Другие дополняющие показатели: оценка имущества, оборотных средств, платежей расчетов.

Финансовые трудности предприятий возникают не только в связи с отсутствием средств на стадии расчетов, но и из-за трудностей сбыта, ведущих к затовариванию (неликвидность реализуемой продукции) и омертвлению крупных сумм оборотных средств.

Состояние платежей и расчетов в реальном секторе экономики характеризуется такими показателями, как общая задолженность предприятий, кредиторская задолженность, дебиторская задолженность, их соотношение, просроченная задолженность предприятий по банковским кредитам; неплатежи в бюджет; взаимные неплатежи предприятий.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда