Анализ деятельности и финансовых показателей ОАО Банк Каспийский за 2002-2004 годы

План:

Введение. Основные понятие Банка и его функции 3

Глава 1. ОАО «Банк Каспийский» 6

- Краткая история Банка. . 6

- Список услуг Банка. . . 7

Глава 2. Основные показатели

Банка «Каспийский» ( 2002 -2004г) 9

2. 1 Достижения. 9

2. 2 Динамика основных показателей Банка. . 11

2. 3 Пассивы13

2. 4 Собственный капитал. . . . 13

2. 5 Структура доходов расходов. . . 14

2. 6 Финансовый результат. . 15

Глава 3. Основные направления деятельности Банк ………. . 16

3. 1 Кредитование. 16

3. 2 Операционная деятельность. 19

3. 3 Депозитная политика. 20

3. 4 Региональная политика. . …21

3. 5 Кадровая политика. 21

Вывод . 23

Список использованной литературы24

Введение

Банк - это организация, работающая в особой сфере - финансовых услуг. Он является финансовым посредником , привлекая капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и, предоставляя их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале.

Таким образом, он стимулируют развитие каждого этапа кругооборота экономических агентов, обеспечивая обществу механизм межотраслевого и межрегионального перераспределения денежного капитала.

В процессе своей деятельности банк вступает в контакт с различными типами аудиторий: конкурентами, клиентами, государством и т. д., с которыми банк взаимодействует с целью оптимизации прибыли.

Однако это не единственная цель, которую преследуют банки, функционируя на рынке банковских услуг. Кроме этого банки стремятся обеспечить оптимальное сочетание ликвидности и доходности финансовых ресурсов, создание и поддержку репутации банков и т. д. В свою очередь, хорошая репутация известность банка влияет на количество клиентов, обращающихся именно в этот банк.

Отношения банка с клиентурой возникает в процессе покупки/продажи банковских продуктов. Они включают в себя: предоставление кредитов, открытие депозитных счетов, операции по выпуску, покупке или продаже ценных бумаг, валютные отношения, расчетные операции, а также трастовые услуги, хранение драгоценностей и т. п.

В век стремительно развивающихся информационных технологий использование концепции предоставления классических банковских услуг, не обращая внимание на новые технологии, может запросто привести к банкротству. Поэтому все банки большое внимание отводят внедрению новых услуг и совершенствование уже существующих.

К новым услугам относятся пластиковые карточки, межбанковские электронные расчеты, образование финансового рынка в мировой сети Интернет и т. д.

Для достижения успеха кроме рынка потребителей необходимо проанализировать и другие рынки.

Так, рынок конкуренции в Республике Казахстан выглядит слудующим образом:

*По данным Национального Банка, общее количество действующих в республике банков на начало 2004 года составило 38 (на начало 200 года -44 банка), в том числе государственных - 2, с иностранным участием (включая дочерние банки и банки - нерезиденты Республики Казахстан) - 17.

*Совокупный собственный капитал банков увеличился на 33, 2% и достиг 162, 8 млрд. тенге. В условиях роста капитализации и ресурсной базы банков продолжается увеличение активов банков. Совокупные активы банков за 2002 год увеличились на 46, 2 % и достигли 1146 млрд. тенге. 1

Банки должны обеспечивать бесперебойный оборот денег и капитала, предоставление необходимого финансирования народного хозяйства и вложение денежных средств клиентами. Задачи банка как предприятия - решение проблем, связанных с удовлетворением общественных потребностей в своем продукте (услугах), реализация на основе полученных прибылей социальных и экономических интересов членов его коллектива, и интересов собственников имущества банка; осуществление любых (предусмотренных законодательством страны и уставом банка) видов хозяйственной деятельности. Но в отличие от других предприятий, банки действуют в сфере обмена, а не производства. Банки как бы «покупают» ресурсы, «продают» их, функционируют в сфере распределения, содействуют обмену товарами (услуг) . Таким образом, актуальность темы работы обусловлено ролью банков, выполняющих свои специфические, частные задачи, обеспечивающие достижение обшей цели управления экономикой.

Банк как кредитное предприятие. Постепенно банк, в свою очередь, все более становился кредитным центром, что дало возможность его определять как кредитное предприятие. Однако это не делает основания для смешения банка с кредитом.

Кредит -это отношение между кредитором и заемщиком по поводу возвратного движения ссуженной стоимости. В кредитных отношениях, следовательно, кто-то из сторон кредитор и кто-то заемщик. В каждой данной кредитной сделке, взятой в отдельности, как бы сфотографированной в определенный момент, всегда две стороны, причем кредит выражает особое специфическое отношение между ними. В отличие от кредита банк - это одна из сторон отношений, которая хотя и может одновременно выпустить в качестве кредита и в качестве заемщика, однако в каждый данный момент в отдельно взятой, опять же сфотографированной, сделке выступает то ли в качестве кредитора, то ли в качестве заемщика.

Следовательно, банк - это не само отношение, а один из субъектов отношений, принимающий в кредитной сделке одну из противостоящих друг другу сторон. Далее, отличие между банком и кредитом состоит и в том, что кредит - это отношение, как в денежной, так и в товарной форме. В банке сконцентрированы и проходят потоки только в денежной форме.

Как отмечалось, банки занимались не только кредитованием, но и целым рядом других видов деятельности. По своей природе банки связаны с денежными и кредитными отношениями. Именно на их базе и зародилась такое уникальное образование, как банк, который в целом можно определить как систему особых предприятий, продуктом которых является кредитное и эмиссионное дело. Главным в сущности банка, его основой, можно при этом считать организацию денежно-кредитного процесса и имитирование денежных знаков. Такова теория вопроса, которая поможет понять, чем является банк на практике.

Глава 1. ОАО «Банк Каспийский»

1. 1 Краткая история Банка.

ОАО «Банк Каспийский» образован в результате добровольного слияние ЗАО «Банк Каспийский» и ОАО «Каздорбанк». 12 декабря 1997 года Национальный банк Республики Казахстан выдал Генеральную лицензию №245.

1 января 1991 года распоряжением Президента Республики Казахстан Нурсултана Назарбаева был создан Международный банк «Аль Барака Казахстан» для осуществления международных расчетов, привлечения и обслуживания зарубежных инвестиций, направляемых в экономику Республику Казахстан (РК) .

15 января 1997г. В связи с проведением перерегистрации в соответствии с требованиями действующего законодательства РК после согласования учредительных документов в Национальном банке РК и Министерстве Юстиции РК МБ «Аль Барака Казахстан» переименован в Закрытое Акционерное Общество «Банк Каспийский».

13 января 1989 года был зарегистрирован Акционерный банк «Каздорбанк» Госбанком СССР за №44. Учрежден в значительной части первоначального капитала предприятиями и организациями Министерства автомобильных дорог Казахской ССР.

В апреле 1997г. ОАО «Каздорбанк» и ЗАО «Банк Каспийский» заключили Соглашение о партнерстве и сотрудничестве. Конструктивный стиль деловых взаимоотношений между партнерами и глубокое понимание в результате открытого обмена информацией, планами и взаимных стажировок сотрудников выявили конкурентные преимущества и слабости друг друга и привели к пониманию взаимной пользы от углубления интеграции и необходимости реорганизации двух банков через консолидацию их капиталов и усилий на финансовым рынке.

Ситуация на финансовых рынках и наблюдающиеся в банковской системе Республики процессы консолидации банковского капитала и сокращения числа банков создали для банков-партнеров объективные условия для слияния.

В настоящее время Банк обладает разветвленной сетью в 33 филиалов, 44 расчетно-кассовый отдел и обменных пункта по всей территории Казахстана.

1. 2 Список услуг Банка

В соответствии с имеющимся лицензией НБ РК №245 от 17 марта 2000г. Банк осуществляет следующие банковские операции:

- прием депозитов, открытие и ведение банковских счетов юридических лиц;

- кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

- переводные операции: выполнение поручений юридических и физических лиц по переводу денег;

- учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

- заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

- осуществление расчетов по физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- доверительные (трастовые) операции: управление деньгами, аффинированным драгоценными металлами и ценными бумагами в интересах и по поручению доверителя;

- клиринговые операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение взаимозачета чистых позиций участников клиринга;

- сейфовые операции: услуги по хранению бумаг, документов т ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

- ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легко реализуемых ценных бумаг и движимого имущества;

- выпуск платежных карточек;

- инкассация и пересылка банкнот, монет и ценностей;

- организация обменных операций с иностранной валютой;

- прием на инкассо платежных документов (за исключением векселей) .

Иные операции, предусмотренные банковских законодательством:

покупка, прием в залог, учет, хранение и продажа аффинированных драгоценных металлов (золота, серебра, платины, металлов платиновой группы) в слитках, монет из драгоценных металлов;

- операции с векселями: принятие векселей на инкассо, предоставление услуг по оплате плательщиком, а также оплата домицилированных векселей, акцепт векселей в порядке посредничества;

- выдача гарантий, предусматривающих исполнение в денежной форме;

- выдача поручительств и иных обязательств за третьих лиц, предусматривающих исполнение в денежной форме;

- сдача в аренду не сдаваемое в аренду имущество на весь срок действия договора (лизинга) ;

- эмиссия собственных ценных бумаг (за исключением акций) ;

- факторинговые операции: приобретение прав требования платежа с покупателя товаров (работ, услуг) с принятием риска неплатежа;

- форфейтинговые (форфейтирование) : оплата долгового обязательства покупателя товаров (работ, услуг) путем покупки векселя без оборота на продавца.

Глава 2. Основные показатели Банка «Каспийский» ( 2002 -2004гг. )

2. 1 Достижения.

- В 1999 году авторитетным международным рейтинговым агентством «Thomson Bank Watch» был присвоен долгосрочный кредитный рейтинг Банку на уровне «В», что соответствовало становому рейтингу Казахстана. В 2000 г. рейтинг был подтвержден на том же уровне. 28. 01. 2000 Международные рейтинговые агентство “Fitch” присвоило долгосрочный кредитный рейтинг на уровне «В».

- По результатом 2000 г. один из представителей «крупной пятерки» аудиторов компания “” в третий раз провела аудит финансовой отчетности Банка.

- В числе банков первой группы по переходу не международные стандарты Банк включен в систему обязательного коллективного страхования вкладов физических лиц Республики Казахстан.

- Депозиты банка «Каспийский» рекомендованы Национальной Комиссией Республики Казахстан по Ценными Бумагами для вложения активов пенсионных фондов.

- В 2000 г. Банк «Каспийский» первым в Казахстане запустил проект по внедрению системы безналичных расчетов с помощью пластиковых карточек на основе технологии Smart City.

- В октябре 2000 года Банк стал маркет-мейкером по российскому рублю на Казахстанской фондовой бирже (KASE) .

- В соответствии с планом мероприятий по переходу на международные стандарты Банком внедрена усовершенствована автоматизированная система подготовки и предоставление управленческой отчетности, позволяющая отслеживать в режиме реального времени ключевые параметры деятельности Банка для принятия правильных управленческих решений.

- Дочерняя компания Банка «Алматинская Международная Страховая Группа» в 2000 г. в 3 раза увеличила поступление страховых платежей в свою пользу по сравнению с предыдущим годом.

- Постановлением Правления Национального Банка Республики Казахстан от 2 декабря 2003 года №408 АО Банк «Каспийский» присвоен статус народного акционерного общества.

- 12 декабря 2003 г. АО Банк «Каспийский» подписал соглашение о получении синдицированного займа на сумму 13 млн. долларов США. Организатором займа выступил Raiffeisen Zentralbank Oesterreich AG (Австрия) . В данном синдикате приняли участие 10 иностранных банков Германии, США, Канады, Объединенных Арабских Эмиратов, Словении.

- В 2003 году в ноябре Банк «Каспийский» реализовал три проекта в области розничного банкинга -депозитная программа, денежные экспресс переводыв Россию и проектэкспресс-кредитованиев магазинах всех крупных городов Республики. Два из трех вышеперечисленных розничных проекта - Экспресс-переводы и Экспресс-кредиты были реализованы, в том числе, блогодаря опыту и совместной работе с Банками-Партнерами. На начало 2004 года в Банке «Каспийский» насчитывалось несколько десятков крупных клиентов, которые успешно пользуется услугами, предлагаемыми в рамках стратегического партнерства участников банковской группы.

2. 2 Динамика основных показателей Банка.

- Положение в рейтинге банков страны по величине активов в 2004 году занимает 5-ое место.

- Активы банка в 2004 г. по сравнению с предыдущим годом выросли на 18%.

- Собственный капитал в 2004 году вырос на 20%.

- Чистый нераспределенный доход за 2004 г. составил 7, 9 млрд. тг, увеличившись по сравнению с предыдущим годом более чем в 2 раза.

Таблица №1

Балансовые показатели деятельности Банка «Каспийский»

(2002-2003 г. г) 1

2003 г.

9 месяц

1 «Корпоративный вестник» /Газета № 2(6), 2004 года.

Таблица №2

Балансовые показатели деятельности Банка «Каспийский»

(2003-2004г. г)

На начала 2004 г. в структуре активов банка выданные кредиты составляли 31% на конец года - 36% ; вложения в государственные ценные бумаги соответственно - 21% и 36%; средства, размещенные на депозитах в других банках, - 17% и 7%; основные средства и нематериальные активы - 11% и 5%; прочие активы занимают 9% и 5%; касса и корсчетов в НБРК - 11% и 12%.

Структура баланса Банка характеризует высокий уровень ликвидности - более 48% активов на конец 2004 г. составляют высокого ликвидные активы с наименьшей долей риска. Столь высокий запас ликвидных средств позволяет гарантировать партнерам и клиентам высокую надежность Банка и своевременность осуществления платежей.

2. 3 Пассивы

На начало 2004 г. депозиты клиентов занимали 75% от всех обязательств Банка; на конец - 80%. При этом остатки на депозитах клиентов 2004 года составили 11 млрд. тенге. Структуры депозитов клиентов на конец 2004 г. : депозиты до востребования (72%) и срочные депозиты (28%) . Прочие кредиторы на конец 2004 г. занимают 13%, а кредитные ресурсы, полученные от других финансовых учреждений - 2% от обязательств Банка.

Начиная с1999 года, в финансовой системе Казахстана резко усилилась «борьба за вкладчика». Банки активизировали свою деятельность путем агрессивной процентной политики и массированной рекламы. Уровень депозитных ставок нашего Банка устанавливается взвешенно в соответствии с конъюнктурой финансовых рынков и стратегией банка по привлечению свободных денежных средств. В течение этого периода наблюдалось тенденция стабильного роста срочных и сберегательных депозитов, так с начала 2003 г. по начало 2004 г. эти депозиты выросли почти в два раза с 6, 4 млрд. тенге до 11, 5млрд. тенге. Приоритетным для Банка является привлечение долгосрочных депозитов. Изменение, произошедшие в 2004 г. в структуре пассивов, были связаны не только с выпуском в обращение собственных ценных бумаг, но и с активным выходом банка на международный межбанковский рынок.

2. 4 Собственный капитал

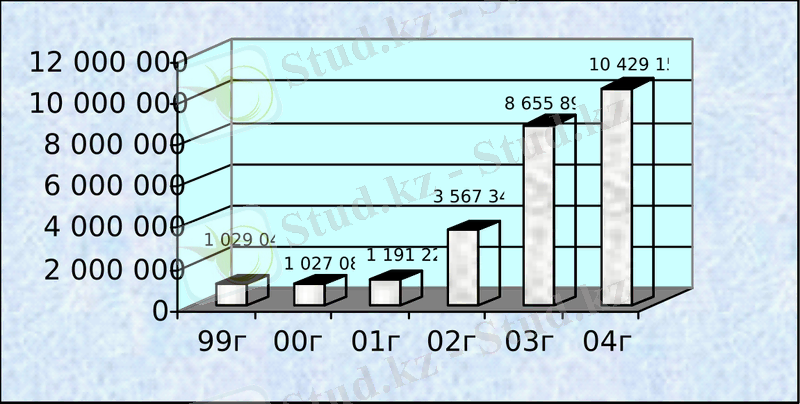

На начало 2004 г. собственный капитал Банка составлял 10, 4 млрд. тенге. В суммовом выражении капитал возрос на 5%. (1, 7 млрд. тенге. ) Рост собственного капитала произошел за счет собственных средств Банка. Прирост обеспечен ростом всех составляющих: уставного капитала, прибыли, объема размещенных субординированных облигаций. Совокупный собственный капитал - основной показатель надежности, источник дальнейшего роста и развития.

На начало 2004 г. объявленный и оплаченный уставный капитал Банка составлял 4, 07 млрд. тенге.

Рисунок 1. Собственный капитал Банка (тыс. тг)

2. 5 Структура доходов расходов.

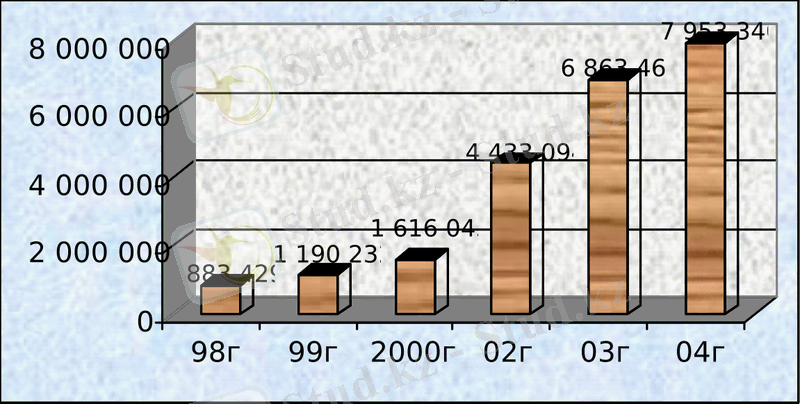

В 2004 году доходы Банка составил 7, 9 млрд. тенге., что на 72% выше 2003 года. В основе его роста лежат увеличение объема банковских операций и изменение их структуры. Основными статьями доходов Банка являются доходы от кредитной деятельности (31, 7% - удельный весь в структуре доходов в 2004 г. ), доходы от операций с иностранной валютой (26, 3%), комиссии от операционного обслуживания (19, 5%) и доходы от операции с ценными бумагами (17, 3%) В абсолютном выражении в 2004 году банк получил по кредитным операциям 2, 7 млрд. тг. .

В 2004 г. расходы осуществлены в сумме 6, 2 млрд. тенге. По сравнению 2003 годом расходы выросли на 3, 0 млрд. тенге. (на 57%) . Рост расходов обусловлен увеличением объемов операций и существенным расширением масштабов деятельности Банка, увеличением численности сотрудников, большими первоначальными затратами по развертыванию сети новых выделенных касс. Основными статьями расходов являются: хозяйственные (32, 5% - удельный весь в структуре расходов в 2004 г. ), п операциям с иностранной валютой (18, 2%), по депозитам клиентов (10, 1%), по созданию провизий по кредитам (3, 5%) .

Рисунок 2. Доходы (тыс. тг)

2. 6 Финансовый результат.

Нераспределенный чистый доход за 2004 год составил 7, 9 млрд. тенге. Выше уровня 2003 года 3 млрд. тенге. (увеличение в 2 раза. ) в соответствии с рекомендациями НБРК начисленная положительная курсовая разница по кредитам и ценным бумагам с фиксацией валютного эквивалента в размере 33 млн. тенге перенесенного со счетов доходов заключительными оборотами на счета резервов.

Международное рейтинговое агентство Mody`s Investors Service входит в тройку сильнейших мировых агентств, присваивающих заемщикам (финансовым институтам) рейтинги надежности и финансовой устойчивости. В сообщении агентства говорится, что изменение прогноза обусловлено следующими факторами:

- постепенным укреплением финансовой базы в результате экспансии банка в розничный сектор и повышение внимания к обслуживанию среднего и мелкого бизнеса;

- повышением прибыльности в связи с тем, что кредитования подобного бизнеса является более доходным;

- сокращением клиентской концентрации в обеих частях баланса;

- поддержанием хорошего качества активов;

- адекватной капитализацией.

Финансовые аналитики заключили, на начало ноября 2004 года Банк «Каспийский» был шестым из коммерческих банков Казахстана по показателю чистой прибыли.

Глава 3. Основные направления деятельности Банк

3. 1 Кредитование.

Деятельность Банка по предоставлению займов осуществляется Банком на основании лицензии Национального Банка Казахстан на проведение операций, предусмотренных банковским законодательствам РК в тенге и в иностранной валюте. Банк рассматривает заемные операции как одно из основных направлений размещение активов и источник получение дохода. Банк осуществляет представление займов юридическим и физическим лицам, имеющим в Банке банковские счета.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда