Организация банковских валютных операций в коммерческих банках Республики Казахстан: теоретические основы, анализ и перспективы валютной политики

Содержание

Введение 5

Глава 1. Теоретические основы организации проведения банковских валютных операций 8

1. 1 Государственная валютная политика и валютный контроль 8

1. 2 Сущность, содержание и виды валютных операций 13

1. 3 Валютные риски и методы управления ими в коммерческом банке 24

Глава 2. Анализ развития мирового и казахстанского валютных рынков 31

2. 1 Валютная интеграция Западной Европы и состояние международного валютного рынка финансовых инструментов в конце XX - начале XXI в. 31

2. 2 Формирование национального валютного рынка Республики Казахстан 39

2. 3 Современное состояние казахстанского валютного рынка 45

Глава 3. Перспективы развития валютной политики Республики Казахстан 54

3. 1 Основные направления валютного регулирования в Казахстане 54

3. 2 Организация проведения наличных и срочных валютных операций коммерческих банков 63

3. 2. 1 Спот 65

3. 2. 2 Форвард 67

3. 2. 3 Фьючерс 69

3. 2. 4 Опцион 70

3. 3 Стратегия управления валютными рисками 74

Заключение 80

Литература 82

Введение

Экономические преобразования, проводимые после распада СССР, сняли юридические ограничения на прямой выход казахстанских предприятий на внешние рынки и иностранных предпринимателей - на казахстанский рынок. Произошло уменьшение доли централизованного экспорта и импорта во внешнеторговом обороте. Интенсификация внешнеэкономических связей на микроуровне потребовала расширения количества коммерческих банков, занимающихся валютным обслуживанием клиентов.

Формирование валютной политики независимого Казахстана началось в 1991 году одновременно с процессами становления рыночных отношений. В условиях распада СССР республика не смогла бы защитить свои экономические интересы без выработки собственной валютной политики. Начало этому процессу было положено принятием закона Казахской ССР «О валютном регулировании Казахской ССР» от 11 июня 1991 года. В соответствии с этим законом государственная монополия внешней торговли была в основном устранена. Одновременно были сняты ограничения на проведение валютных операций через уполномоченные банки для всех юридических лиц и граждан.

В условиях реформирования валютно-денежной системы Казахстана законодательное обеспечение валютного регулирования претерпевало постоянные изменения. Принятый 14 апреля 1993 года закон Республики Казахстан «О валютном регулировании» явился новым этапом в юридическом оформлении валютного рынка в соответствии с требованиями рыночной экономики. В законе были определены принципы осуществления валютных операций в Республике Казахстан, разграничены права и обязанности субъектов валютных отношений и установлена ответственность за нарушение валютного законодательства. В качестве основных задач системы валютного регулирования были признаны: поддержание определенного порядка расчетов в национальной валюте, подготовка и введение рыночного обменного курса для национальной валюты, обеспечение надлежащего порядка проведения валютных операций.

После введения национальной валюты потребовалось принятие мер по совершенствованию системы валютного регулирования и контроля для поддержания устойчивости тенге.

Развитие внешнеэкономических отношений непременно требует особого инструмента, посредством которого субъекты, действующие на международном рынке, могли бы поддерживать между собой тесное финансовое взаимодействие. Таким инструментом выступают валютные операции.

В своем ежегодном Послании Народу Казахстана 6 февраля 2008 года Президент Н. Назарбаев отметил: «Правительству, Нацбанку, Агентству по финнадзору необходимо сформировать действенные механизмы системного и оперативного реагирования государства на угрозы финансовой нестабильности и укрепить доверие международных рынков к экономике Казахстана…Надо усвоить уроки, преподанные ипотечным кризисом в США, оказавшим серьезное влияние на наши банки»1.

Глава Государства подчеркнул, что « Государственная поддержка не может быть односторонней , и банки должны взять на себя свою часть рисков. Если акционеры банков не желают или неспособны, привлекать дополнительные ресурсы для своего развития, то государство должно быть готово, принять необходимые меры. При этом процесс регулятивного вмешательства должен быть предельно прозрачен и предсказуем для всего банковского сектора».

Ведущими участниками валютного рынка являются коммерческие банки, осуществляющие основной объем валютных операций. В банках держат счета другие участники рынка и проводят с ними необходимые конверсионные и депозитно-кредитные операции. Банки аккумулируют (через операции с клиентами) совокупные потребности рынка в валютных конверсиях, привлекают (размещают) средства и выходят с ними на другие банки. Помимо удовлетворения заявок клиентов банки могут проводить операции и самостоятельно, за счет собственных средств.

Внешнеэкономическая деятельность коммерческих банков связана с осуществлением банковских операций в иностранной валюте при экспорте/импорта товаров и услуг, их реализации за иностранную валюту на территории Республики Казахстан и за рубежом. В области международных операций кредитные учреждения сегодня предлагают множество продуктов и услуг.

Поэтому столь велико значение вдумчивого и последующего изучения зарубежной практики, приемов и форм проведения валютных операций, которые являются продуктами длительного исторического отбора в жестких условиях конкурентной борьбы и которые продемонстрировали свою высокую эффективность и приспособляемость к разным условиям хозяйственного развития. Разумеется, все указанные методы работы, институты и стратегии хозяйственного поведения не могут быть скопированы и пересажены в другом виде на казахстанскую почву. Попытки такой имплантации чреваты большими потерями, дискредитации самой идеи освоения чужого опыта. Новые формы следует предлагать после тщательного изучения как потребностей клиентов банка, их способность воспринять финансовые валютные инновации, так рентабельности новых технологий, новых видов услуг для самих банков, подготовленности их персонала.

Актуальность проблемы организации валютных операций в коммерческих банках Казахстана обоснованно тем, что сегодня, формируя данный механизм, важно не растерять положительные традиции, накопленные человечеством, элементы мирового опыта, которые помогут нашему государству в какой либо мере избежать ошибок на пути к рыночным отношениям.

Целью дипломной работы является изучение и обоснование предложений по совершенствованию организации валютных операций в коммерческих банках. Поэтому, в первой главе дипломной работы изложены теоретические основы организации проведения валютных операций в коммерческом банке, где рассмотрена роль государственной валютной политики и валютного контроля; сущность, содержание и виды валютных операций, а также валютные риски и методы управления ими. Во второй главе дан анализ развития мирового и казахстанского валютных рынков. В третьей главе рассмотрены перспективы развития валютных операций в Республике Казахстан: изложена концепция либерализации валютного режима в Казахстане и предложена техника проведения некоторых валютных сделок: спот, форвард, фьючерс и опцион, а также стратегия управления валютными рисками на основе рекомендаций Банка международных расчетов.

Дипломная работа состоит из введения; трех глав, объединяющих девять разделов, заключения и списка литературы, содержащего 34 наименования. Содержание работы изложено на 80 страницах текста и содержит 6 таблиц, 8 рисунков.

Глава 1. Теоретические основы организации

проведения банковских валютных операций

1. 1 Государственная валютная политика и валютный контроль

Развитие рыночных отношений в Республике Казахстан предопределило необходимость и значимость расширения внешнеэкономических связей. При этом первостепенное значение приобретают вопросы организации внешнеэкономической деятельности, ее регулирования и валютно-финансового обеспечения, технологии и выбора наиболее рациональной формы расчетов, получения валютных кредитов, покупки и продажи валюты, ее вложения в ценные бумаги, страхование от валютных рисков.

Именно в сфере внешнеэкономической деятельности предприятия соприкасаются с рыночными методами хозяйствования, с такими инструментами мирового валютного рынка, как иностранные валюты, валютные курсы, маржа, трансферт, учетная ставка, факторинг, форвард, курсовые риски и др. 2.

В системе регулирования рыночной экономики большое значение занимает валютная политика - совокупность мероприятий, осуществляемых в сфере международных валютных и других экономических отношений в соответствии с текущими и стратегическими целями страны.

Валютная политика - относительно самостоятельная часть общеэкономической, в том числе денежно-кредитной политики страны. В сложных условиях перехода к рыночной экономике она направлена на достижение главных задач страны: преодоление спада производства и обеспечение экономического роста, сдерживание инфляции и безработицы, поддержание равновесия платежного баланса. Юридически валютная политика страны - совокупность мероприятий, направленных на укрепление ее платежеспособности и кредитоспособности, приостановку "бегства" капитала за границу, привлечение иностранного капитала, противодействие "долларизации" экономики, укрепление позиций тенге и переход к его конвертируемости.

Одним из средств реализации валютной политики является валютное регулирование - государственная регламентация международных расчетов и порядка проведения валютных операций, осуществляемая на межгосударственном и региональном уровнях. Прямое валютное регулирование реализуется путем законодательных актов и действий исполнительной власти, косвенное - с использованием экономических, в частности, валютно-кредитных методов воздействия на поведение экономических агентов рынка.

В международной валютно-финансовой практике различают две основные формы применения валютных ограничений: в отношении текущих операций платежного баланса (торговых операций и операций, связанных с платежами неторгового характера) и в отношении финансовых операций, опосредующих движение капиталов (инвестиции, средне- и долгосрочные кредиты, приобретение недвижимого имущества) .

Центральный банк вправе установить ограничения на валюту платежа экспортных операций резидентов и режим обязательной продажи экспортной валютной выручки, а в целях обеспечения экономической безопасности государства - установить ограничения на форму расчетов по отдельным экспортно-импортным сделкам.

В зависимости от состояния валютной конъюнктуры на различных исторических этапах почти всем странам мира, за исключением, может быть, США и Швейцарии, в той или иной степени пришлось воспользоваться подобными мерами, в том числе практиковать не только частичную, но и полную, 100% продажу валютных поступлений, полученных от экспорта товаров и услуг. В богатых и развитых странах валютный оборот сейчас, действительно, больше не регламентируется, однако в 1984-1985 гг. из 148 государств - участников МВФ обязательный перевод валютной выручки в страну, или ее обязательную продажу, или то и другое вместе практиковали 120 государств. По происшествии десяти с лишним лет, в 1995-1996 гг., соответствующий показатель составил 123 из 180, причем в 95 странах существовала обязательная продажа экспортной выручки - либо в государственный резерв, либо на валютном рынке3.

Важной составляющей системы валютного регулирования является валютный контроль. Под валютным контролем понимается комплекс нормативно закрепленных административных и организационных мер, осуществляемых специально уполномоченными на основании закона государственными органами или иными организациями (например, уполномоченные банки в качестве агентов валютного контроля) . Целью валютного контроля является обеспечение соблюдения законодательства резидентами РК при осуществлении ими валютных операций.

В число основных направлений валютного контроля входят:

- определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для их осуществления лицензий и свидетельств;

- проверка обоснованности платежей в иностранной валюте в части их соответствия условиям контрактов;

- проверка полноты и объективности учета и отчетности по валютным операциям.

Валютный контроль активно использовался абсолютным большинством государств в критические для их экономик периоды, связанные с необходимостью восстановления хозяйства в послевоенные годы либо в период либерализации экономических отношений, в целях защиты финансовой самостоятельности, стабильности денежной системы, укрепления курса национальной валюты, мобилизации валютных ресурсов.

В соответствии с особенностями экономического развития разных стран при определении форм и методов валютного контроля существовали достаточно серьезные различия. Кроме того, значительные расхождения наблюдались в сроках действия систем контроля, тактике отказа от валютных ограничений. Тем не менее, такие государства объединяло понимание того, что на определенном отрезке развития при умелом использовании этого механизма валютный контроль может служить одним из важных элементов экономической политики государства, обеспечивающий стабильность и постепенность рыночных реформ, сохранение валютных ресурсов государства на стадии сложного этапа.

Система валютного контроля достаточно успешно реализовалась в различные периоды во Франции, Великобритании, Японии, Германии, Австрии, Италии, Новой Зеландии, Ирландии, Испании и многих других государствах.

В настоящее время практически во всех развитых странах валютный контроль отменен, так как он выполнил свои функции. Однако большинство развивающихся государств, страны с переходными экономиками в той или иной мере активно используют его возможности. Системы валютного контроля, ограничивающие валютные операции с помощью административных мер, функционируют в Венгрии и Чехии. В Греции и Португалии существуют ограничения на операции, связанные с движением капиталов. В Польше полноту репатриации валютной выручки контролируют уполномоченные банки при наличии либеральной заявительной системы открытия счетов резидентами за границей.

Таким образом, можно говорить о широком спектре тактических подходов при организации валютного контроля, которым может воспользоваться государство. Необходимо отметить, что даже в случае формальной отмены валютного контроля, как правило, осуществляется хотя бы статистическое наблюдение за процессами, происходящими при движении капиталов. Зачастую при этом реализуются механизмы, ранее применявшиеся в валютном контроле (Германия, Япония) . Эти же механизмы государства задействуют и для решения задач, связанных с борьбой с "отмыванием грязных" денег, чему мировое сообщество придает сейчас большое значение.

Действующий на территории Республики Казахстан современный валютный механизм основан на принципах рыночной экономики. Определяющую роль в нем играет основной принцип - равновесие цен (курсов, процентных ставок) на основе сбалансированности спроса и предложения.

В свою очередь на спрос и предложение оказывает влияние целый ряд факторов.

1. Отношение уровня инфляции одной страны к уровню инфляции в других странах. Обменный курс валют устанавливается как отношение уровня цен в одной стране к уровню цен в другой. Эта теория паритета покупательной способности справедлива на долгосрочных временных интервалах. Она не в состоянии объяснить колебания обменных курсов за короткое время, так как не принимается во внимание влияние спроса и предложения на соответствующую валюту и ее обменный курс. Однако в целом повышение уровня инфляции в стране ведет к ослаблению ее валюты на внешнем валютном рынке.

2. Соотношение процентных ставок одной страны и других стран. Рост процентных ставок в стране при прочих равных условиях приводит к укреплению курса «спот» национальной валюты и ослаблению ее форвардного курса.

3. Сальдо платежного баланса страны. Длительный и большой дефицит этого баланса способствует ослаблению спроса на национальную валюту на внешнем рынке и возникновению повышенного ее предложения. В результате появляется давление на обменный курс этой валюты в направлении его понижения. Обратное воздействие возникает при наличии активного сальдо платежного баланса.

4. Спекуляция. На валютных рынках спекулянтами называют инвесторов, которые покупают или продают активы в расчете на повышение или понижение обменного курса. Спекулятивное давление на валюту может носить как рациональный, так и иррациональный характер. Когда экономические показатели страны свидетельствуют о том, что она на пороге перемен, то на валютном рынке начинается спекуляция с национальной валютой этой страны. В других случаях прогнозы спекулянтов надуманы, и давление на обменный курс приобретает иррациональный характер, что ведет к его необоснованным колебаниям. Спекуляция наносит ущерб экономике страны, так как неопределенность в обменных курсах подрывает условия нормального осуществления торговых операций.

5. Политика самого государства. Именно государство может проводить такую политику, которая направлена на поддержание обменного курса национальной валюты на определенном уровне. Для стабилизации обменного курса валюты, а также проведения ее девальвации или ревальвации государство может применять такие меры, как:

• установление процентных ставок на необходимом уровне;

• управление спросом на импортные товары;

• использование официальных резервов.

Государство продает иностранную валюту для приобретения национальной валюты тогда, когда стремится не допустить падения курса своей валюты. И, наоборот, для сдерживания курса национальной валюты государство скупает валюту своей страны, пополняя официальные резервы.

Исходя из общеэкономических соображений можно дать следующее определение: валютная политика - составная часть государственной стратегии экономического и социального развития страны, направленная на реализацию целей относительно уровня, сфер и механизмов интеграции в систему мирохозяйственных связей.

При этом целями валютной политики может быть решение весьма широкого спектра экономических проблем:

- дедолларизация экономики (в том числе поощрение ухода населения от наличных валютных сбережений) ;

- обслуживание внешнего долга;

- накопление валютных резервов;

- привлечение иностранного капитала для финансирования внутренних инвестиций; ограничение вывоза капитала;

- защита отечественных производителей от внешней конкуренции (стимулирование импортозамещающих производств) ;

- создание преференций для экспортеров (стимулирование экспортно-ориентированных отраслей) и пр.

На практике валютная политика реализуется через систему мер по регулированию соотношения между предложением и спросом на иностранную валюту, т. с. через достижение требуемого уровня валютного курса.

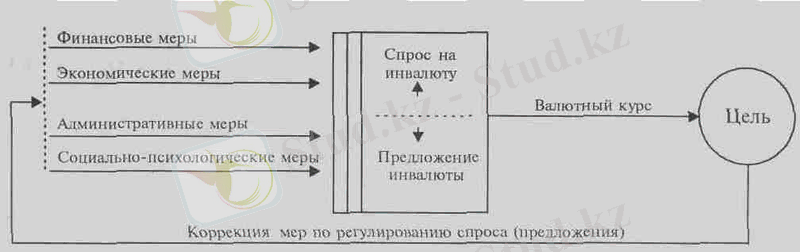

Меры воздействия на спрос и предложение валюты различны по своей природе и условно могут быть сгруппированы в следующие категории: финансовые; экономические; административные; социально-психологические, согласно рисунку 14.

Рисунок 1. Схема реализации валютной политики

Финансовые меры:

- деятельность правительства, связанная с реализацией бюджетного цикла (привлечение и обслуживание внешних займов, предоставление кредитов нерезидентам, регулирование остатков на бюджетных счетах и пр. ) ;

- эмиссионные операции центрального банка, в том числе через канал внутреннего валютного рынка.

Экономические меры:

- развитие экспортного потенциала страны и (или) импортозамещения.

Административные меры:

- валютное регулирование, прямые (квоты) и косвенные (тарифные) таможенные ограничения.

Меры социально-психологического воздействия:

- информационно-разъяснительная деятельность государства, направленная на формирование предпочтений у экономических субъектов в сфере валютных отношений.

Результаты реализации валютной политики находят наиболее полное экономико-статистическое отражение в отчетном платежном балансе страны, а ее цели на предстоящий период - в прогнозном платежном балансе.

Изучение вопроса о политике валютного курса (курсовой политике) свидетельствует (из приведенной выше схемы также следует), что в макроэкономическом смысле такого самостоятельного раздела экономической политики не существует. Есть валютная политика, и имеется промежуточный результат ее реализации - валютный курс.

По своей сути политика валютного курса (курсовая политика) - это регулярная деятельность, направленная на создание и применение механизмов по выявлению и поддержанию экономически оправданных текущих валютных котировок:

- режим курсообразования (плавающий, фиксированный, привязанный и пр. ) ;

- технический механизм установления официального валютного курса (средние котировки на бирже, опрос основных операторов на валютном рынке и пр. ) ;

- практика валютных интервенций, направленных на сглаживание текущих спекулятивных аномалий в уровне валютного спроса и предложения;

- разъяснение монетарными властями своих намерений относительно ограничения динамики валютного курса (максимальные уровни отклонений от базового значения, установление валютного коридора и т. п. ) в целях формирования у участников рынка адекватных девальвационных (ревальвационных) ожиданий.

1. 2 Сущность, содержание и виды валютных операций

Развитие внешнеэкономических отношений непременно требует особого инструмента, посредством которого субъекты, действующие на международном рынке, могли бы поддерживать между собой тесное финансовое взаимодействие. Таким инструментом выступают валютные операции.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда