Банковский надзор и регулирование в системе денежно-кредитной политики Республики Казахстан

СОДЕРЖАНИЕ

ВВЕДЕНИЕ3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО НАДЗОРА В СИСТЕМЕ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ГОСУДАРСТВА6

1. 1. Роль государственной политики в денежно - крединтой сфере

Республики Казахстан . . . . . 6

1. 2. Макроэкономические показатели РК в настоящее время . . 13

1. 3. Регулирующие инструменты денежно - кредитной политики РК … 17

ГЛАВА2. БАНКОВСКОЕ РЕГУЛИРОВАНИЕ, ОСУЩЕСТВЛЯЕМОЕ НАЦБАНКОМ РЕСПУБЛИКИ КАЗАХСТАН и АГЕНТСТВОМ ФИНАНСОВОГО НАДЗОРА26

2. 1 Роль НБРК в регулировании деятельности БВУ Республики Казахстан26

2. 2 Методы надзора за банковской деятельностью, применяемые Агентством Финансового Надзора Республики Казахстан28

2. 3 Предложения по совершенствованию деятельности Нацбанка Республики Казахстан33

2. 4 Текущая ситуация в банковском секторе Республики Казахстан, деятельность Агентства Финансового Надзора37

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ БАНКОВСКОГО НАДЗОРА В РЕСПУБЛИКЕ КАЗАХСТАН43

3. 1 Основные направления совершенствования законодательной базы банковского надзора в Республике Казахстан43

3. 2 Перспективы развития банковского надзора в РК56

ЗАКЛЮЧЕНИЕ67

СПИСОК ЛИТЕРАТУРЫ70

ВВЕДЕНИЕ

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов. Большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции. Наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам.

Банки второго уровня, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении.

Н. А. Назарбаев, с Посланием к народу Казахстана от 06. 03. 09г. : «В Казахстане на возникший глобальный кризис ответной мерой стало принятие пакетов стимулирующих экономических мер. Чтобы сохранить стабильность финансовой системы, мы предоставили банкам дополнительную ликвидность. Это было сделано для обеспечения экономической активности малого и среднего бизнеса, крупных предприятий. Была увеличена сумма гарантированного возмещения по вкладам физических лиц с 700 тысяч до 5мл. тенге. Государство помогло снизить риски банковского сектора, связанные с внешним заимствованием и достаточностью собственного капитала. Для сохранения деловой активности в стране мы оказали беспрецедентную финансовую поддержку субъектам малого и среднего бизнеса в объеме 275 млрд. тенге. Была продолжена работа по решительному сокращению административных барьеров. Введен в действие новый Налоговый Кодекс, значительно снизивший ставки по основным налогам. »

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитов, кредитов и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами. Создание устойчивой, гибкой и эффективной банковской инфрастуктуры - одна из важнейших (и чрезвычайно сложных) задач экономической реформы в Казахстане. Особенно важным видится развитие банковской системы за рубежом, так как именно практика зарубежных банков в развитых странах предопределяет становление современной отечественной банковской системы, приближает её к международным стандартам и таким образом, обусловливает выход казахстанских банков на мировой уровень, а значит и восстановление, укрепление доверия со стороны иностранных партнеров по отношению к нашей стране.

Коммерческие банки выполняют многочисленные виды операций - расчетные, кассовые, кредитные, с ценными бумагами, оказывают клиентуре разного рода услуги, в том числе трастовые, по хранению ценностей и др.

При оценке экономической роли банков следует иметь в виду, что кредитные операции способствуют увеличению объема и бесперебойности производства и реализации продукции, расчетные операции опосредуют осуществление процессов оплаты продукции потребителями, операции с ценными бумагами увеличивают приток средств для развития производственной и торговой деятельности, кассовые операции и их регулирование позволяют улучшать снабжение оборота наличными деньгами. Многие из операций, относимых к банковским, выполняют не только банки, а специфическими для банков являются: образование платежных средств для наличного и безналичного денежного оборотов, снабжение ими хозяйственного оборота.

Деятельность банков в различные периоды их развития меняется, приобретая новые черты. Поэтому ее характеристика не может быть однозначной. Существенное влияние на деятельность банков оказывает состояние экономики в целом, характер денежной единицы, условия денежного оборота, а также роль государства и его органов в регулировании процесса образования банков и осуществлении их операций. Связь массы платежных средств с потребностями оборота, осуществляемая с помощью кредитных операций, выражается в том, что происходящие систематически колебания оборота могут быть достаточно полно учтены и удовлетворены благодаря гибкости кредита.

Весьма важным обстоятельством, учитываемым банками в процессе формирования ресурсов, является требование соблюдения ликвидности. Оно предполагает наличие достаточных возможностей выполнения обязательств перед клиентами и другими контрагентами.

Однако для соблюдения ликвидности банку необходимо поддерживать определенную структуру пассивов и активов для того, чтобы между ними было нужное взаимосоответствие по суммам и срокам.

После развала Советского Союза каждая из бывших республик решала вопрос строительства своей банковской системы сообразно национальным интересам. Казахстан не стал исключением. Сегодня кредитно-финансовая отрасль этой страны самая современная на всем постсоветском пространстве.

Значительные достижения в нормативно-правовой базе, мониторинге, контроле и их растущая эффективность являются дополнительным гарантом стабильности банковской системы. Именно способность регулирующих органов повысить оперативность и восприимчивость банковского регулирования и надзора, и в частности внедрить системы "раннего оповещения" о возникающих проблемах, имеет решающее значение для сохранения банковской системой Казахстана ее лидирующих позиций в СНГ.

Цель дипломной работы состоит в рассмотрении банковского надзора и банковского регулирования в Республике Казахстан.

Исходя из цели дипломной работы вытекают следующие задачи:

- Раскрыть теоретические аспекты банковского надзора в системе денежно-кредитной политики государства;

- Рассмотреть банковское регулирование, осуществляемое Нацбанком РК;

- Рассмотреть совершенствование банковского надзора в РК.

Дипломная работа состоит из: введения, трех глав, нескольких подразделов, заключения и списка использованной литературы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО НАДЗОРА В СИСТЕМЕ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ГОСУДАРСТВА

1. 1 Роль государственной политики в денежно - кредитной сфере Республики Казахстан

Переход к рыночной экономике и активизация роли государственной политики в денежно-кредитной сфере усилили влияние массы денег на уровень цен, сбалансированность совокупного спроса и предложения, способствовали повышению интереса к вопросам теории денег. Признание приоритета количества денег в установлении уровня цен и изменении эффективности производства составляет основное содержание количественной теории денег в обращении. Такое влияние денег отражено в уравнении обмена американского экономиста И. Фишера, представителя теории денег, которая стала частью неоклассического направления:

MY + PQ (1),

где М - количество денег в обращении или денежное предложение;

Y - скорость обращения денег;

Р - средний уровень цен товарных сделок;

Q - объем товарных сделок (национальный продукт) .

В действительности изменение цен связано не только с количеством денег в обращении, но и с изменением стоимости товаров (издержек производства) . Концепция количественной теории денег верна для стабильных величин скорости оборота денег (Y) и объема товарных сделок (Q), чего на практике не существует. Другой представитель количественной доктрины (кембриджской) английский экономист А. Пигу предлагает такую формулу предложения денег:

М = К * Р * Т (2),

где М - количество денег;

К - доля годовых доходов, которую желают иметь в денежной форме;

Р - уровень цен;

Т - физический объем производства.

Уравнение обмена позволяет понять, что если увеличение денежного предложения будет происходить одновременно с ростом производства товаров и услуг в той же степени, то роста цен не происходит. В реальной действительности скорость обращения денег то растет, то снижается в зависимости от объема производства и денежной массы. Со стабилизацией инфляции скорость оборота денег (среднегодовое количество оборотов денег в обращении) снизилась, например, в России с 10 до 8 раз, в Казахстане - с 18 в 1995 году до 15, 2 раз в 1999 году. Для государств с переходной экономикой снижение скорости оборота денег означает снижение роста цен (роста инфляции) в условиях значительного падения собственного товарного производства. Величина скорости оборота денег в государствах с развитой рыночной экономикой обычно не превышает 1-2, 5 раз.

Внутренняя способность экономики к саморегулированию, как правило, в период роста производства и загрузки мощностей, содействует повышению скорости обращения денег, а в период спада - ее снижению. На скорость обращения денег оказывает влияние уровень денежной наличности: чем больше наличных денег в обороте, тем ниже скорость их оборота. В Казахстане удельный вес наличных денег в обращении вырос и составил в 1998г. 46% против 41% в 1995г. Движение денег сопровождалось неравномерной концентрацией денежных запасов в секторах экономики и преимущественным накоплением капитала в монополизированных отраслях и производствах. Произошел определенный отрыв процесса накопления в реальном секторе и в финансовой сфере. Денежные потоки, оторвавшись от материально-вещественных потоков, снизили инвестиционную активность воспроизводства в реальном секторе. Капитализация денежных ресурсов в банковской сфере шла в условиях инфляции, снижения реальной стоимости денег и склонности к накоплению в виде ликвидных средств.

Долгие годы экономисты ведут дискуссии относительно концепции денежно-кредитной политики, воздействующей на факторы экономического роста. В современной экономической теории сложились в основном два подхода к теории денег: модернизированная кейнсианская теория и количественная теория денег (монетаризм) . В основе данных подходов заложена теория денег Дж. Кейнса. И кейнсианцы и монетаристы признают, что изменение денежного предложения влияет на размер валового национального продукта, но оценивают по-разному значение этого влияния и сам механизм. С точки зрения кейнсианцев, в основу денежно-кредитной политики должен быть положен уровень процентной ставки или спрос на деньги, а с точки зре

ния монетаристов - сам уровень предложения денег.

Основные положения кейнсианской теории денег основаны на следующем:

- рыночная экономика внутри себя представляет неустойчивую, переменчивую систему, в которой главная роль отведена государственному регулированию. В числе регуляторов важное место отведено монетарной политике государства;

- изменение в предложении денег является причиной изменения уровня процентной ставки, приводящее к изменению инвестиционного спроса, что через мультикативный эффект приводит к изменению номинального валового национального продукта (ВНП) .

Основное теоретическое уравнение кейнсианской теории денег таково:

ВНП = С + I + G + NX (3),

где С - потребительские расходы населения;

I - инвестиции;

G - государственные расходы на покупку товаров и услуг;

NX - чистый экспорт.

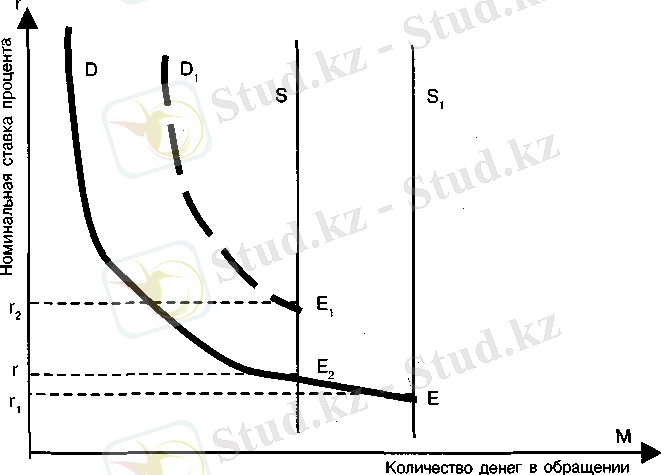

Кейнсианцы в процессе государственного регулирования отводят основное значение бюджетной политике в деле стабилизации депрессивной экономики, изменению налоговой системы и структуры государственных расходов. В их понимании макроэкономические последствия монетарной политики в условиях спада производства, безработицы и инфляции весьма неоднозначны. Согласно кейнсианской концепции, стимулирование монетарной политики снижением уровня реальной процентной ставки (процентной ставки за вычетом процента инфляции) увеличивает денежное предложение и ведет к увеличению инвестиционного спроса. (рис. 1. )

Рисунок 1.

Согласно этому, рост инвестиций увеличивает ВНП с мультипликационным эффектом (рис. 1. ) .

Приостанавливается спад производства и снижение безработицы, создаются условия роста доходов населения.

При увеличении предложения денег возникает их кратковременный избыток.

Население вкладывает возросшие денежные запасы на покупку товаров либо сберегает на вкладах в банках.

Спрос на деньги растет, растут соответственно цены. Население и фирмы увеличивают количество наличности на счетах.

Предложение денег растет (DE), процентная ставка продолжает снижаться (r 1 ) . Если уменьшить предложение денег (D 1 E 1 ), то равновесие устанавливается с ростом процентной ставки (r 2 ) .

Однако наращивание денежного предложения чревато появлением эффекта «ликвидной ловушки», когда снижение процентной ставки до критического уровня приводит к потере ликвидности финансовых институтов. При таком положении новый виток инфляции делает равнодушной процентную ставку к росту предложения денег и разрывает причинно-следственные связи между ростом количества денег в обращении и номинальным ВНП, ведет к более разрушительному спаду производства и новым неплатежам. При росте спроса на деньги кривая DE сдвигается вверх вправо (D 1 E 1 ) и процентная ставка повышается (r 2 ) . При неизменном предложении денег S население и фирмы продают свои авуары (облигации и другие ценные бумаги), поскольку становится более выгодным сбережение денег в наличной форме.

Неокейнсианцы считают более эффективным «подстегивание спроса» на деньги при государственном регулировании уровнем инфляции, поскольку низкая инфляция является дополнительным генератором эффективного спроса. Между приростом денег в обращении, инвестициями и наполнением рынка товарами существует определенный временной лаг. Мгновенной реакцией рынка на увеличение предложения денег будет прежде всего рост цен (рост инфляции) . Вслед за адаптацией к повышенным ценам возникает ожидание и повышенный спрос, связанный с предполагаемым дальнейшим ростом цен. Неоклассическая школа спроса считает это необходимым условием рыночного равновесия. Между тем, последствия неокейн-сианской концепции регулирования малопригодны для долгосрочного периода, поскольку усиливается инфляционное финансирование экономики на новом витке инфляции. Монетаризм базируется на убеждении, что рыночная экономика - это внутренне устойчивая система, способная к саморегулированию. Он нисходит из наличия более тесной связи между массой денег в обращении и реальным ВНП, чем между инвестициями и ВНП. Главный теоретик этого направления М. Фридмен выдвинул «денежное правило сбалансированной долгосрочной монетарной политики», которое заключается в том, что государство должно поддерживать обоснованный постоянный прирост денежной массы в обращении. Величина такого прироста определяется по уравнению М. Фридмена:

ДМ = ДР + дУ (4),

где ДМ - среднегодовой темп прироста денег, процент на длительный период;

ДР - среднегодовой темп ожидаемой инфляции, процент на длительный период;

ДУ - среднегодовой темп прироста ВНП, процент на длительный период.

Денежное правило предполагает стабильный и умеренный рост денежной массы, приблизительно равный трехпроцентному уровню роста реального объема производства в долгосрочном временном интервале.

Введение монетарной политики в 1978г. в Англии и в 1980г. в США подтвердило денежное правило М. Фридмена: темп роста ВНП составил 3, 5%, инфляция снизилась с 10-20% до 5%. В Основных направлениях социально-экономической политики, разработанной Правительством республики и Национальным Банком на 2000 год, заложены параметры денежного правила трехпроцентного уровня роста валового внутреннего продукта, роста объема промышленного производства на 4 процента и сохранения индекса потребительских цен (инфляции) на уровне 12, 9%.

Современная количественная теория модернизировала классические каноны. Теоретические денежные модели приобрели синтетические формы, включающие общие для обеих теорий элементы в государственной денежно-кредитной политике. Денежно-кредитная политика (анг. -monetary policy) - это политика правительства, воздействующая на количество денег, находящихся в обращении. Положения монетаристской концепции в денежно-кредитной политике республики были реализованы частично в силу специфики экономики переходного периода (например рост неплатежей при снижении денежной массы) . На практике возобладала необходимость поиска компромиссных решений, увязки противоречивых тенденций, использования разумных эффективных мер для решения сложных проблем (6) .

Во всех странах с переходной экономикой наблюдалось падение нормы сбережений населения, что отражало переход от принудительной системы сбережений планового хозяйства и товарного дефицита к самостоятельным сберегательным решениям домохозяйств. Дополнительным фактором снижения сбережений стало недоверие населения к финансовой системе после краха ряда крупных банков. В 1997г., например, в России норма сбережений составила 8, 3%, в Казахстане - по нашим расчетам, только 4% в 1998г. Населением, в первую очередь, поддерживалось снижающееся потребление, а не сбережение.

Стабилизация инфляции и достаточно высокий уровень процента не создали должных стимулов для связывания сбережений, привлечения средств физических и институциональных инвесторов, как через кредитные институты, так и через долгосрочные инструменты рынка корпоративных ценных бумаг, в частности, акций и облигаций казахстанских предприятий. Без этого стала невозможна активизация развития реального сектора. Продлить позитивность максимума экономической стабилизации не удалось по причине разразившегося мирового финансового кризиса и падения мировых цен на продукцию экспортно-вывозящих производств, составляющих почти половину всего экспорта республики. Оживление деловой активности наметилось только с ростом мировых цен импортных цен на нефть и металлы и поиска резервов импортозамещения в промышленном производстве с середины 1999 года.

Таким образом, регулирование массы денег в обращении происходит в процессе различных мер денежно-кредитной политики, которая вобрала из различных концепций приемлемые периоду высокой инфляции рекомендаций по управлению предложением денег и денежным спросом. В этом состоит основная особенность переходной экономики.

Подтверждением сочетания в концепции денежного регулирования методов ограничения спроса с последующей сменой на методы стимулирования спроса послужило введение свободного валютного курса и необходимость расширения чистых международных резервов банковской системы. В контексте косвенного контроля и регулирования денежного обращения решение центрального банка о поглощении или предложении резервов, использовании определенного набора инструментов для оказания воздействия на уровень банковских резервов, на краткосрочные процентные ставки и обменные ресурсы показателем целого ряда скоординированных мероприятий. По существу была осуществлена эффективная координация политики на институциональном (организационно-правовом) и на оперативном уровне.

В целях более эффективного функционирования банковской системы и решения проблемы оперативного регулирования произошло выделение функций банковского надзора в самостоятельную службу со сложившейся методологической, информационной, аналитической и технической базой. Характер регулирования и вопросы регулятивных правил тесно смыкаются с проблемами денежно-кредитной политики государства, с макроэкономическим анализом последствий денежно-кредитной политики. По истечении ряда лет это позволяет исследовать реальную эффективность надзорных функций и пути ее повышения.

Банковский надзор в развитых странах развивался в ответ на финансовые кризисы, экономические события и политические явления. При существовании двухуровневой банковской системы центральный банк осуществляет надзор за механизмом денежных мультипликаторов или за эмиссией безналичных денег (вторичной эмиссией), которую производят банки второго уровня. В условиях административно-командной экономики роль денег была подчинена совокупному определению различных издержек (материалов, амортизации, заработной платы и т. д. ) на изготовление продукции. Преобладающая учетная и контролирующая роль денег способствовала сокрытию «подавленной инфляции», установлению неравновесных цен при потребительском товарном дефиците и иммобилизации ресурсов в товарные неликвиды. Директивно устанавливаемые цены оставались неоправданно стабильными при разбалансированном соотношении совокупного спроса и совокупного предложения.

1. 2 Макроэкономические показатели РК в настоящее время

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда