Налоговое регулирование экономики: теоретические основы, методы и анализ практики в Республике Казахстан (на примере США)

Содержание

Введение

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ

1. 1 Сущность налогового регулирования

1. 2 Методы налогового регулирования

1. 3 Налоговое регулирование экономики на примере США

2 АНАЛИЗ СОСТОЯНИЯ НАЛОГОВОГО РЕГУЛИРОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН

2. 1. Правовые аспекты функционирования налоговой системы Республики Казахстан

2. 2. Недостатки налогового регулирования Республике Казахстан

2. 3. Тенденции развития налогового регулирования в экономике Республики Казахстан

Заключение

Использованная литература

Приложение

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ

1. 1 Сущность налогового регулирования

В целях корректировки со стороны государства развития общественного производства в нужном направлении осуществляется государственное финансовое регулирование.

Государственное финансовое регулирование экономики - это процесс целенаправленного и последовательного применения государством форм и методов финансового воздействия на субъектов хозяйствования для оказания влияния на макроэкономическое равновесие и поступательное развитие экономики на каждом конкретном этапе ее функционирования.

Предпосылками осуществления государственного финансового регулирования являются следующие исходные основания:

1. Учет действия объективных экономических законов развития общества. Поскольку процесс финансового регулирования протекает по субъективно намеченному направлению финансовой политики и механизму ее воплощения в хозяйственную практику, мероприятия этой политики и механизма будут тем более действенными и отвечающими требованиям практики, чем полнее в них учтены интересы субъектов хозяйствования, отраженные в экономических законах и соответствующих им экономических категориях. А в противном случае будет проявляться реакция отторжения форм и методов финансового механизма в реальной экономической жизни.

2. Разработка научно обоснованной стратегической программы развития общества, выражающей коренные интересы всех его членов. Программа определяется как цельное, долгосрочное направление, которое обеспечивает нормативные акты государства и нижестоящих структур; допускается корректировка тактического характера по непредвиденным обстоятельствам.

- Наличие демократической системы выражения взглядов ипредставляющих их демократических институтов для возможности свободного изъявления интересов всех слоев населения, социальных, национальных, профессиональных групп. Автократическая форма правления порождает волюнтаризм решений, неприятие и отторжение их обществом, искаженное выполнение, низкую эффективность работы государственных структур: при внешней видимости благополучия общество обречено на застой, социально-экономическую отсталость и деградацию1.

Наличие в стране отлаженной законодательной системы, четко и оперативно реагирующей на отступление от норм и правил поведения в хозяйственной деятельности. В более широком смысле слова законодательная система должна способствовать формированию «нравственного климата» в обществе, влияние которого выходит за рамки чисто юридической ответственности за оговоренные в законодательстве нормы, в том числе и ответственности за исполнение решения властными структурами, то есть предполагается качество управления, компетентность и порядок во всей иерархической структуре управления.

Процесс регулирования характеризуется многообразием объективных и субъективных факторов, условий функционирования экономики, использованием разных категорий, их элементов. Поэтому важно разграничить по этим основаниям систему государственного регулирования, классифицировать на типы, виды, формы и методы.

Типы включают: экономическое (с их частями - финансовым, ценовым, кредитным, валютным, оплатой труда) и административное.

Виды финансового регулирования охватывают: налоговое, бюджетное, государственно-кредитное, таможенно-тарифное, валютно-финансовое, внутрихозяйственное (внутрифирменное, в пределах предприятия, организации, корпорации и т. д. ) .

Формы регулирования обозначают процессы, протекающие в перечисленных видах, как характерные для соответствующего вида финансовой субкатегории, так и общие для всех: например, в бюджетном виде формами являются финансирование (субвенции, субсидии, трансферты), в налоговом - прямое и косвенное налогообложение, в валютно-финансовом - внешнее инвестирование, внешние займы, внешний долг.

Общей формой является планирование (прогнозирование) . Наиболее многочисленными элементами классификации являются методы регулирования, которые могут быть также как специфичными для отдельных форм (например, метод ставки в налогах, конверсия в займах) или применяться для использования в нескольких формах (например, метод сбалансирования в бюджетах и в финансовых планах хозяйствующих субъектов, образования резервов в этих формах, метод индексации для разных форм и видов и т. д. ) . Методы разграничиваются на самостоятельные способы, приемы и являются наиболее подвижными, изменяющимися элементами системы регулирования. Например, в налогообложении применяются методы санкций, декларирования доходов, имущества, активов, льготирование, авансовые платежи и др. При бюджетном финансировании - нормирование расходов, процентные отчисления средств, методы финансирования дефицита бюджета, использования бюджетного излишка и т. д.

Налоги в государственном регулировании экономики - это, с одной стороны, главный источник финансирования государственных расходов, материальная основа бюджетной политики, а с другой стороны, это инструмент регулирования. Задача государственных бюджетных органов состоит не в простом обложении налогами тех или иных источников поступления средств, а в создании тонко настраиваемого механизма воздействия на хозяйственное поведение юридических и физических лиц. Для этого используются временно или селективно предоставляемые налоговые скидки, отсрочка уплаты налогов2.

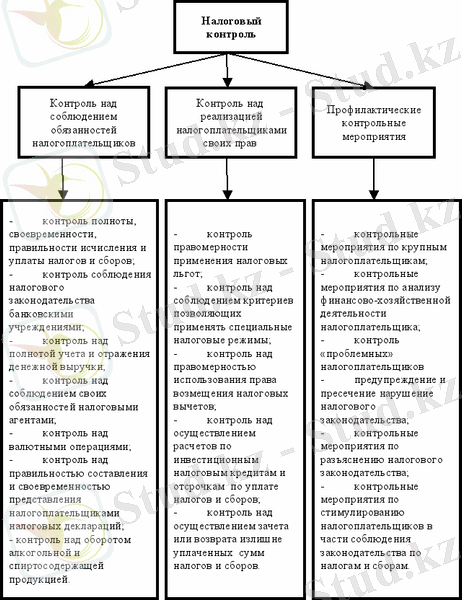

Рисунок 1. Направления налогового контроля

Изменяя налоговые ставки государство может создать или уменьшить дополнительные стимулы для капиталовложений, а маневрируя уровнем косвенных налогов - воздействовать на фонд потребления в целом, на уровень цен.

Налоговое регулирование можно рассматривать с двух сторон воздействия: поощрительной и ограничительной. Поощрительная сторона налогообложения проявляется прежде всего механизм налоговых льгот, когда плательщик, совершая предусмотренные налоговым законодательством действия, получает возможность оставить у себя часть подлежащих уплате средств. Так, главная особенность налогообложения предпринимательской деятельности состоит в том, что субъекты имеют дополнительные, только им присущие налоговые льготы и послабления. Ограничительная сторона, напротив, позволяет плательщику оставить у себя часть платежа или избежать его полностью, если он не совершает тех или иных действий. Обе эти стороны налогового регулирования взаимно дополняют друг друга.

В целях совершенствования налоговой политики в области поддержки и развития предпринимательской деятельности предусматривается так называемый специальный налоговый режим, который достаточно неординарен.

Структурными инструментами налогового регулирования являются: количество налогов, объекты налогообложения, налоговые ставки и льготы, механизм взимания, механизм администрирования, учет и отчетность по налогам и налоговый контроль за своевременным и полным поступлением налогов и сборов в бюджет (рис. 1) .

К числу действенных инструментов налогового регулирования с системе функциональных элементов налога относятся налоговые льготы. Говоря о льготах, можно утверждать, что именно благодаря им обеспечивается гибкость и подвижность налогового регулирования, его способность дифференцированно подойти к каждому отдельному плательщику. Именно такая гибкость определяет отличие налогового регулирования от ценового, денежно-кредитного, бюджетно-финансового регулирования, создает ему особую сферу применения в общем механизме государственного регулирования экономики3.

Глобальное понижение налогов ведет к увеличению чистых прибылей, усилению стимула хозяйственной деятельности, росту капиталовложений, спроса, занятости и оживлению хозяйственной конъюнктуры. Повышение налогов - обычный способ борьбы с перегревом конъюнктуры.

Изменение в зависимости от экономической конъюнктуры размера и состава налоговых льгот позволяет государству оперативно воздействовать на производственный цикл, устранять возникающие в ходе воспроизводственного процесса диспропорции, регулировать интенсивность накопления капитала.

Порядок и сроки уплаты налогов - также важный элемент системы налогообложения. Установление удобных сроков уплаты налогов и упрощенного порядка их исчисления является нелегкой задачей в любой налоговой системе. Предпринимателя небезразлично, когда и как платить налоги, ибо если сроки и порядок уплаты не сообразуются с реальным состоянием хозяйства, то плательщик расплачивается собственными оборотными средствами. Отсюда последующая остановка производства, неплатежи и др.

В современных условиях регулирующая функция налогов не столько в том, чтобы максимально освободить прибыли и доходы от налогов и создать общие и селективные стимулы для действий в соответствии с текущими целями государственного регулирования экономики, сколько в стремлении создать жесткую количественную зависимость между размерами налоговых льгот, предоставляемых хозяйственному субъекту, и его конкретными хозяйственными акциями. Большинство целей государственного регулирования экономики на Западе достигается путем целенаправленного стимулирования капиталовложений. Именно от масштабов обновления и расширения основного капитала зависят в основном темпы роста, состояние конъюнктуры, занятость, спрос, национальная конкурентоспособность, а от структуры инвестиций - отраслевая и региональная структуры, темпы и направленность НИОКР.

1. 2 Методы налогового регулирования

Налоги - основа существования современного государства, поэтому их использование в процессе регулирования экономики требует тщательного прогноза налоговых последствий. Для осуществления такого прогнозирования необходимо определить инструменты и критерии оценки эффективности налогового регулирования.

Сравнительный анализ практики налогообложения в Казахстане и западных странах выявил, что в зависимости от целесообразности применения одни и те же инструменты налогового регулирования в разных государствах и регионах могут быть и эффективными, и неэффективными4.

Образование свободных экономических зон (СЭЗ) и зон льготного налогообложения также не дало ожидаемых результатов. Основной причиной этого стали несовершенство законодательства и отсутствие системного подхода к решению проблемы. Этот вопрос полностью не урегулирован до сих пор - практически каждый регион Казахстана может обосновать необходимость создания СЭЗ именно на его территории. Постоянно возникает конфликт при распределении денежных средств между регионами. Поэтому важно определить имеющиеся в каждом регионе возможности для саморазвития, установить, в каких регионах создание льготного налогообложения может стать важным условием привлечения инвестиций и обеспечения финансовой самодостаточности.

Методы налогового регулирования

изменения в структуре налоговой системы (федеральные, региональные, местные налоги и регулирующие, закрепленные налоги) ;

вариация налоговых ставок и налоговых льгот;

создание свободных экономических и оффшорных зон, наукоградов.

Рисунок 2. Методы налогового регулирования

В 2008 г. 10 декабря введен в действие новый Налоговый кодекс. Налоговый комитет Министерства финансов Республики Казахстан в связи с изменениями и дополнениями в Налоговый кодекс, внесенными Законом Республики Казахстан от 5 декабря 2013 года № 152-V «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения», доводит до сведения, что реализуется принцип нейтральности налогообложения при резкой поляризации качества жизни населения и необходимости структурных преобразований национальной экономики.

Результативность налогового регулирования зависит от его соответствия критериям достаточности и эффективности, которые определяют две оптимально допустимые границы налогообложения: нижнюю и верхнюю. Нижняя граница - уровень потребностей бюджета: налогообложение не может быть ниже предела потребностей бюджета для финансирования основных функций государства. Верхняя - уровень платежеспособности налогоплательщиков: налогообложение не может превышать допустимый предел, так как следствием этого нарушения может быть не только снижение доходов налогоплательщика и соответственно налоговых поступлений, но и его банкротство, а значит, прекращение налоговых поступлений.

Таким образом, достаточность налогообложения означает соблюдение необходимых условий налогообложения для получения налоговых доходов.

С точки зрения эффективности налогообложения налоги подразделяются на не искажающие экономическую мотивацию субъекта и искажающие.

Не искажающие налоги по своей сути экономически нейтральны. К ним отнесен, например, подушный налог. Следует учесть, что экономически нейтральные налоги могут быть несправедливыми и стать причиной политической нестабильности и непредсказуемых последствий5.

Искажающие налоги имеют как негативные, так и позитивные последствия. Исторический пример негативных последствий - налог на окна, который применялся в Европе в эпоху абсолютизма. Чтобы его снизить, налогоплательщики стали строить дома с меньшим количеством окон. Доказательством позитивных последствий искажающих налогов может служить налог на вредные выбросы, загрязняющие окружающую среду, что стимулирует применение “чистых” технологий.

Корректирующие налоги, используемые в государственном регулировании экономики, позволяют направлять инвестиции в приоритетные отрасли и отсталые регионы, осуществлять преобразование структуры экономики, сглаживать резкую дифференциацию уровня жизни населения.

Эффективность налогового регулирования предполагает стимулирование экономического роста и повышение благосостояния населения, вследствие которых увеличатся и налоговые доходы. Механизм обеспечения эффективности налогообложения должен формироваться, исходя из состояния экономики, качества жизни населения и поставленных обществом задач. Вследствие этого налоговое регулирование в РК должно быть направлено не только на подъем национальной экономики и ее преобразования, но и выравнивание уровня социально-экономического развития регионов, снижение безработицы, сокращение бедности для обеспечения стабильности общества.

Результативность налогового регулирования следует оценивать по итогам реализации поставленных государством стратегических задач. Цель налогового регулирования развития регионов: рост экономики регионов, формирование местных бюджетов и учет интересов конкретных налогоплательщиков. И здесь возникает конфликт интересов государства, регионов и налогоплательщиков по вопросам распределения налоговых поступлений, уровню налогообложения и использованию капитала. Как оценивать в этой ситуации налоговое регулирование? Какие показатели характеризуют его эффективность?

Статистика малого предпринимательства в Казахстане показала, что наибольшее количество малых предприятий сохраняется в торговле (в 2013 г. - 57, 6%) . Наблюдается устойчивая тенденция к росту их удельного веса в общем числе предприятий.

Эффективность налогового регулирования необходимо рассматривать с позиции не только самого налогоплательщика, но и государства.

Таким образом, эффективность налогового регулирования зависит от соблюдения следующих условий:

- соответствия используемых налоговых инструментов целям и задачам государства;

- соответствия используемых налоговых инструментов уровню развития национальной и региональной экономики и уровню жизни населения;

- нецелесообразности преобладания налогов, искажающих оценку факторов производства (например, на фонд оплаты труда) ;

- необходимости применения корректирующих налогов и налоговых инструментов для стимулирования предпринимательской деятельности в ключевых и социально значимых сферах экономики и для достижения самодостаточности регионов;

- обеспечения баланса интересов государства, регионов и налогоплательщиков6.

Индикаторы достаточности и эффективности налогового регулирования экономики. Эффективность налогового регулирования должна оцениваться, исходя из роста экономики и улучшения качества жизни во всех регионах РК. Индикаторами достаточности и эффективности налогового регулирования являются его количественные и качественные показатели, которые взаимосвязаны.

В силу объективных причин имеется существенная разница в размерах налогового потенциала регионов РК. Поэтому для установления дифференцированных критериев оценки эффективности по регионам следует учитывать количественные характеристики допустимого предела налоговой нагрузки региона.

Количественные показатели достаточности налогообложения подразделяются на две группы.

Первая группа - уровень налоговой нагрузки на одного субъекта хозяйствования.

Показатели рассчитываются по категориям налогоплательщиков (организации, физические лица, индивидуальные предприниматели), поскольку системы их налогообложения различны. Организации классифицируются по отраслям, размеру в связи с отраслевыми особенностями затрат и налогообложения, а также налогообложения малых предприятий и предприятий, имеющих филиалы и подразделения.

Допустимый уровень налогообложения зависит от финансового состояния предприятий, поэтому могут быть различные варианты налоговой нагрузки в зависимости от многочисленности вариантов их состояния. В связи с этим целесообразно использовать прогрессивные ставки налогообложения прибыли организаций в зависимости от уровня доходов для малых, средних и крупных предприятий.

Вторая группа - уровень налогового потенциала, налоговой нагрузки и бюджетной обеспеченности региона.

Исходя из этого показателя, регионы классифицируются на богатые и богатеющие, бедные и беднеющие, крайне бедные. В анализе следует сопоставлять полученные количественные показатели достаточности7.

Качественные характеристики отражают эффективность налогового регулирования. К ним относятся макроэкономические показатели. Для сопоставимости данных целесообразно использовать абсолютные показатели в расчете на душу населения, а также индексные.

Качественной оценкой уровня налогообложения служат показатели роста (спада) экономики, позитивные или негативные тенденции макроэкономических показателей по РК в целом и регионам. Они отражают результаты воздействия налогообложения на финансовую и хозяйственную деятельность субъектов предпринимательства.

При анализе влияния налогообложения на объем производства, потребления, накопления, динамику инвестиций, спроса и предложения необходимо сравнивать качественные характеристики по отрасли и категориям налогоплательщиков.

На повышение (понижение) налогообложения чутко реагируют показатели соотношения:

- среднедушевых доходов населения и прожиточного минимума;

- среднедушевой заработной платы и прожиточного минимума;

- расходов и сбережений населения, доли расходов населения на уплату налогов и общей суммы расходов.

Изменения уровня налоговой нагрузки по регионам отражают экономические показатели: ВРП, объем производства и реализации товаров (работ, услуг) . Влияние налогов на состояние финансов предприятий и государства раскрывают следующие показатели: численность прибыльных и убыточных предприятий, объем инвестиций, размер налогового потенциала, налоговых поступлений, недоимки по налогам и сборам и удельный вес расходов на расчеты с бюджетом и внебюджетными фондами в общей сумме расходов. Обобщающим показателем может быть коэффициент эластичности налогов8.

При анализе практики налогового регулирования социально-экономического развития регионов приведены частичные данные расчетов налогового потенциала и влияния налогообложения на экономику регионов.

Соблюдение установленных критериев посредством постоянного мониторинга индикаторов позволит найти оптимальный вариант применения налоговых инструментов и обеспечить эффективность налогового регулирования социально-экономического развития республики Казахстан.

1. 3 Налоговое регулирование экономики на примере США

По определенной аксиоме - без налогов не может существовать государство. Но является ли сбор налогов самоцелью для государства? Конечно, плата налогов обязательна, но и сам налог платиться для обеспечения деятельности государства, которое должно обслуживать налогоплательщиков.

В ряде стран практикуется стимулирование инвестиций в определенные регионы, например, вложения на территориях, находящихся на окраинах городов. В экономически отсталых районах стимулируются капитальные вложения на реконструкцию и модернизацию производства. В некоторых случаях выплачивается надбавка к инвестициям, не подлежащая налогообложению. Эта надбавка может доходить до 10 процентов общего объема капиталовложений. Независимо от надбавки или в дополнение к ней из бюджета может выплачиваться прямая субсидия на капитальные вложения, облагаемая налогом. Это широко практикуется, например, в Германии.

Во второй половине XX в. встала задача переориентации промышленности па развитие новых передовых производств, сопровождаемой модернизацией инфраструктуры и переквалификацией рабочей силы. Осуществить это можно было лишь при активном уча-. стии государства, применившего широкие налоговые льготы и другие методы финансового воздействия.

Так, в Великобритании, Франции, Италии, Нидерландах, Норвегии в подлежащих развитию районах используются государственные инвестиции, субсидии и займы целевого назначения, размещение там предприятий национализированных отраслей, строительство производственных зданий широкого назначения, которые сдаются в аренду или продаются предпринимателям на благоприятных финансовых условиях с временным освобождением от налога на собственность.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда