Денежная масса и денежные агрегаты в Республике Казахстан: теоретические основы, анализ 2011-2012 гг. и перспективы развития

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ДЕНЕЖНЫХ АГРЕГАТОВ И ДЕНЕЖНЫХ БАЗ

1. 1 Денежные агрегаты

1. 2 Структура денежной базы подробнее

1. 3 Структуры денежной массы Республики Казахстан

ГЛАВА 2 СОВРЕМЕННОЕ СОСТОЯНИЕ ДЕНЕЖНОЙ БАЗЫ РК

2. 1 Национальный банк РК - как главный аппарат управления

денежной системы

2. 2 Основы регулирования денежной системы

2. 3 Анализ денежной массы РК за 2011-2012 гг.

ГЛАВА 3 ДЕНЕЖНАЯ МАССА И ЕЕ АГРЕГАТЫ: КАЗАХСТАНСКИЙ ОПЫТ (ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ)

3. 1 Основные проблемы развития денежной системы

3. 2 Пути решения проблем по организации денежной системы

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

3

4

4

8

10

15

15

18

25

28

28

31

35

37

Введение

Деньги - одно из величайших человеческих изобретений.

Происхождение денег связано с 7 - 8 тыс. до н. э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались - с переменным успехом - скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен пройти лишь одно, на мой взгляд, испытание: он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения, - это и есть деньги. Действительно, деньги - это товар, выступающий в роли всеобщего эквивалента.

Актуальность данной темы заключается в том, что деньги это неотъемлемая и существенная часть финансовой системы каждой страны. Называются ли они долларами, рублями, фунтами или франками, деньги служат средством оплаты, средством сохранения стоимости и единицей счёта во всех, кроме самых начальных экономических системах.

В этой работе мы рассмотрим сущность денег, их экономическое значение, и факторы, определяющие их количество (массу) . Так же будет сделана попытка показать, насколько велико экономическое значение денежного обмена и какую роль деньги играют в формировании экономической политики

Целью данной работы является рассмотрение вопроса развития форм стоимости и возникновения денег.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть понятие «денежные агрегаты»;

- рассмотреть развитие структура денежной базы, структуру денежной массы Республики Казахстан;

- рассмотреть систему денежного обращения Республики Казахстан;

- изучить казахстанский опыт: проблемы и перспективы развития денежной системы

Объектом исследования является анализ структуры денежной массы Республики Казахстан на 2012 год.

Работа состоит из введения, двух основных разделов, заключения, списка используемой литературы, приложения. В первом разделе рассматривается содержание, история развития форм стоимости и возникновения денег. Во втором разделе мы рассматриваем понятие денежной системы и денежного обращения, и проводим анализ структуры денежной массы Республики Казахстан за 2011-2012 годы.

При проведении исследования использовались как методические пособия, так и публикации отечественных и зарубежных авторов, посвященных данной проблеме.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ДЕНЕЖНЫХ АГРЕГАТОВ И ДЕНЕЖНЫХ БАЗ

1. 1 Денежные агрегаты

Денежная масса - это запас денег в государстве.

Денежная масса обслуживает движение денежных потоков, называемых денежным обращением.

Совокупность всех денег в данной стране у правительства, фирм, банков, граждан, на счетах, в пути, в кошельках, в «чулках» и т. п. формирует национальную денежную массу . Денежное обращение как совокупность денежных потоков делится на наличное и безналичное. В странах с развитой рыночной экономикой безналичное обращение намного превышает наличное (рис. 1) :

Безналичные деньги

Наличные деньги

Виды

денежной

массы

100%

95%

Рис. 1. Соотношение наличной и безналичной денежной массы в развитой стране

В странах с ненадежной банковской системой и неразвитым рыночным хозяйством соотношение наличной и безналичной денежной массы выглядит иначе (рис. 2) :

Безналичные деньги

Наличные деньги

Виды

денежной

массы

100%

90%

Рис. 2. Соотношение наличной и безналичной денежной массы в развивающейся экономике

10%

Понятие ликвидности употребляется не только по отношению к денежной системе, но и к кредитно-банковской, международной валютной, системе платежных балансов и т. д. Ликвидность по отношению к деньгам - это их свойство быть использованными своим владельцем для немедленного приобретения необходимых благ. В зависимости от конкретной формы, в которой существуют деньги (наличные и безналичные), усиливается, или, напротив, снижается ликвидность денег. Так, наличные деньги намного ликвиднее безналичных, а в безналичной денежной массе деньги на текущих счетах, которые можно использовать посредством чеков, переводов, кредитных карточек, гораздо ликвиднее денег на срочных вкладах, так как на последних существует временное ограничение, в течение которого владелец счета не может воспользоваться всей суммой вклада, а лишь процентами по нему.

Ликвидность различных форм денег по степени возрастания ликвидности:

- Деньги на срочных и сберегательных банковских вкладах;

- Деньги на вкладах до востребования (текущих) чеки, векселя, платежные поручения, кредитные карточки, электронные деньги, дорожные чеки;

- Наличные деньги, банкноты, ассигнации, казначейские билеты, разменная монета, ценные бумаги;

Денежную массу делят на

денежные агрегаты

(от

до

до

), в которые входят различные виды денег.

), в которые входят различные виды денег.

Денежные агрегаты - группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги. Чем быстрее средства на счетах можно перевести в денежную форму, тем более ликвидным считается агрегат.

Система агрегатов денежной массы представляет собой «матрешку» , в которой каждый предыдущий агрегат «вставлен» в каждый последующий.

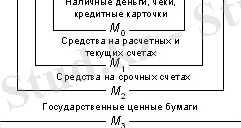

Денежный агрегат М0В агрегат М 0 входят все виды денег, обладающих высокой степенью ликвидности.

Разные виды денег и разные виды денежного обращения позволяют ввести определенную классификацию денег в зависимости от степени их ликвидности и сферы применения. Это нашло выражение в создании системы агрегатов денежной массы, применяемой при анализе национальных систем денежного обращения различных стран. В первоначальный агрегат входят наличные деньги и чеки :

М 0 = C + чеки ,

где С - начальная денежная масса (cach) .

Наличные деньги в свою очередь состоят из бумажных денег, банкнот и разменной монеты.

Чеки - это документы установленной формы, которые можно либо предъявлять в банк для получения наличных денег, либо непосредственно использовать как платежное средство наряду с наличными деньгами. Использование чеков предполагает наличие текущего счета в банке. В последние два десятилетия универсальным пластиковым заменителем чековой книжки, становится кредитная карточка, занимающая гораздо меньше места в кошельке участника денежного обращения.

Денежный агрегат М1Наибольшую сложность имеет структуризация денежной массы по первому критерию, поскольку нет однозначного понимания степени ликвидности каждого ее элемента, как и нет четкого размежевания между собственное деньгами и высоколиквидными финансовыми активами, которые уже не являются деньгами. По этому критерию наука и практика выделяют несколько элементов денежной массы, комбинацией которых можно определять разные за составом и объемом показатели денежной массы, которые называются денежными агрегатами.

Денежный агрегат - это специфический показатель денежной массы, которая характеризует определенный набор ее элементов в зависимости от их ликвидности. Количество агрегатов, которые используются в статистической практике отдельных стран, не одинаковая, что объясняется существенными отличиями в элементном составе денежной массы, в спектрах активов, которые рассматриваются в национальной практике как деньги, в задачах использования денежной массы в регулятивных целях. Так, в США применяются четыре агрегата для определения массы денег, в Англии - пять, в Германии - три.

Агрегат М 1 является дополненным агрегатом М 0 и может быть представлен следующим образом:

М 1 = М 0 + средства на расчетных и текущих банковских счетах

Очевидно, что степень ликвидности банковских вкладов гораздо ниже, чем в целом по агрегату М 0 , поэтому и агрегат М 1 менее ликвиден.

Современные деньги М 1 неполноценные, но выполняют функцию денег.

Предствленные ниже признаки агрегата М 1 позволяют ответить на вопрос, почему современные деньги М 1 , являясь неполноценными (у них нет внутренней стоимости) и неразменными (золото), тем не менее выполняют все функции денег.

1-й признак . Наличные деньги выпускаются в обращение Национальным банком РК, далее НБ РК принимает меры по сохранению их покупательной способности. Таким образом, наличные деньги - это долговое обязательство НБ РК, то есть НБ РК гарантирует их покупательную способность.

2-й признак . Безналичные деньги, числящиеся на текущих расчетах и других счетах до востребования и на срочных счетах. Это долговые обязательства коммерческих банков перед своими клиентами. При этом НБ РК контролирует и регулирует деятельность коммерческих банков, обеспечивая ликвидность коммерческих банков, то есть способность платить по долгам.

3-й признак . Находящиеся в обращении банкноты, монеты, безналичные деньги в виде записи на счетах, являются законными платежными средствами. Поэтому они принимаются в оплату догов согласно своим функциям.

4-й признак . Современные деньги (в узком смысле слова) удобны и приемлемы для применения людьми.

5-й признак . М 1 обладает абсолютной ликвидностью, поэтому М 1 денежные знаки выполняющие функции денег.

Денежный агрегат М2

Кроме денег, то есть агрегата

в состав денежной массы входят покупательные и платежные средства, не обладающие абсолютной ликвидностью. К ним относятся вексель, облигация, депозитные сертификаты. В безналичной форме: срочные вклады на банковских счетах.

в состав денежной массы входят покупательные и платежные средства, не обладающие абсолютной ликвидностью. К ним относятся вексель, облигация, депозитные сертификаты. В безналичной форме: срочные вклады на банковских счетах.

Агрегат М 2 дополняет к М 1 срочные вклады:

М 2 = М 1 + срочные вклады .

При срочном вкладе владелец счета на некоторое время передает свои денежные средства в распоряжение банка. В случае необходимости деньги можно снять со срочного вклада до наступления срока, но при этом у клиента могут быть потери (не выплачен процент по вкладу) . Это показывает, что срочный вклад - почти деньги. В условиях РК уровень ликвидности агрегата

близок к абсолютному, поэтому обычно срочный вклад выдается клиенту по первому требованию.

близок к абсолютному, поэтому обычно срочный вклад выдается клиенту по первому требованию.

Средства на срочных вкладах еще более снижают ликвидность агрегата М 2 по сравнению с М 1 и М 0 и предполагают обслуживание накоплений, сбережений, инвестиций.

Денежный агрегат М3Агрегат М 3 предполагает увеличение агрегата М 2 за счет государственных ценных бумаг:

М 3 = М 2 + государственные ценные бумаги .

Эти бумаги (в основном облигации государственных займов) представляют собой уже не совсем полноценные деньги, но все же они могут быть трансформированы в другие виды денег (проданы на открытом рынке) и по этому признаку их включают в состав денежной массы (рис. 3) .

1. 2 Структура денежной базы подробнее

В современной денежной системе заметно снизились темпы роста денежной массы и деньги начали работать лучше. В РК из недостатков денежной системы можно отметить большую долю наличных денег (42-65%), когда в развитых странах этот показатель едва достигает 7-10%.

Соотношение между агрегатами меняется в зависимости от экономического роста.

Изменение объема денежной массы - результат влияния двух факторов:

- изменение массы денег в обращении;

- изменение скорости их оборота.

Рис. 3 Структура денежной массы, представленная системой агрегатов (от

до

до

)

)

Скорость обращения денег определяется с помощью косвенных методов:

Скрость обращения денег в кругообороте доходов = ВВП / Денежная масса (М1 и М2) . Данный показатель раскрывает взаимосвязь между ростом экономики и денежным обращением.

Скорость оборота наличных денег = Приход по прогнозу баланса кассовых оборотов / среднегодовая величина денежной массы в обращении.

Оборачиваемость денег в платежном обороте (показывает скорость безналичных расчетов) = Сумма средств на расчетных, текущих и прогнозных счетах (банковских счетах) / среднегодовую величину денежной массы в обращении.

Изменение скорости оборота денег зависит от:

- общеэкономических факторов, показывающих, как идет производство, как меняется цикличность экономического развития, рост цен, темпы роста важнейших отраслей экономики;

- монетарных факторов: какова структура платежного оборота (сколько задействовано наличных и безналичных денег), развитие кредитных операций, развитие взаиморасчетов, уровень процентной ставки по кредиту;

- частоты выплат денег и доходов, уровня сбережений и накоплений, равномерности траты денег.

Влияние инфляции на рост скорости обращения денег объясняется тем, что покупатели увеличивают покупки для того, чтобы оградить себя от экономических потерь вследствие понижения покупательной способности денег.

Правила регулирования структуры денежной массы

Делить денежную массу на

,

,

,

,

,

,

необходимо, если нужно обеспечить государственное регулирование объема денежной массы и не допускать непредвиденной инфляции (рост цен) .

необходимо, если нужно обеспечить государственное регулирование объема денежной массы и не допускать непредвиденной инфляции (рост цен) .

При обращении денег важно не только количество абсолютно ликвидных денег М1 , но и то количество денег М2 , которое быстро может превратиться в М1 . Также и М3 может при некоторых условиях стать средством платежа М1 .

С помощью распределения денежной массы на агрегаты Национальный банк РК оказывает влияние на денежную массу М1 , повышая ее или снижая (или сдерживая ее рост) .

Пример . В случае высокой инфляции Национальный банк проводит политику по уменьшению денежной массы М1. Для этого Национальный банк продает по поручению правительства государственные ценных бумаги крупного номинала других фирм, банков, т. е. М1 - М3 (денежная масса М1 уменьшается) .

Для населения НБ РК продает ценные бумаги меньшего номинала и М1 - М2, денежная масса М1 уменьшается.

Правило : если деньги уходят в банковскую систему на срочный вклад или в бюджет, денежная масса М1 уменьшается, деньги покидают сферу обращения М1.

Если Национальный Банк РК повысил процент ставки, по которой проводится кредитование банков, в свою очередь коммерческие банки поднимают процент ставки по срочным вкладам.

Людям (вкладчикам) стало выгодно делать срочные вклады - М2 повышается, а М1 уменьшается - инфляция сдерживается.

На срок вклада деньги ушли в распоряжение банковской системы (- М2) .

Коэффициент монетизацииВажным показателем состояния денежной массы выступает коэффициент монетизации , равный

.

.

Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, насколько валовый продукт обеспечен деньгами (или сколько денег приходится на рубль ВВП) .

В развитых странах коэффициент монетизации достигает 0, 6, а иногда близок к единице. В Казахстане этот показатель едва достигает 0, 1.

1. 3 Структуры денежной массы Республики Казахстан

С учетом тенденций на финансовом рынке и динамики годового уровня инфляции правление Национального Банка Республики Казахстан постановило установить с 1 апреля 2010 года официальную ставку рефинансирования Национального Банка Республики Казахстан на уровне 7 процентов годовых.

Это сообщение было сделано 7 апреля на пресс-конференции в Нацбанке страны, на которой рассматривалась общая обстановка на финансовом рынке республики. По официальным данным Агентства Республики Казахстан по статистике, инфляция в марте текущего года составила 0, 7 процента (в марте 2009 года - 0, 8 процента) . Цены на продовольственные товары выросли на 1, 2 процента (на 0, 6 процента), на непродовольственные - на 0, 4 процента (1, 5 процента) и на платные услуги - 0, 2 процента (на 0, 5 процента) .

На рынке продовольственных товаров в прошедшем месяце в наибольшей степени подорожали фрукты и овощи - на 4, 8 процента, сахар - на 3, 6 процента, кондитерские изделия - на 2, 3 процента, мясные продукты - на 1, 3 процента. Хлебопродукты и крупяные изделия стали дешевле на 0, 5 процента, в том числе мука пшеничная - на 2, 1 процента и рис - на 1, 2 процента.

В группе непродовольственных товаров больше всего подорожали в цене медикаменты - на 0, 9 процента, газеты, книги и канцелярские товары - на 0, 8 процента, товары личной гигиены, одежда и обувь - по 0, 5 процента. Дизельное топливо стало дешевле на 1, 2 процента, цены на бензин не изменились.

В структуре платных услуг оплата за услуги жилищно-коммунальной сферы подорожала на 0, 3 процента. При этом оплата за холодную воду и канализацию подорожала - по 1, 1 процента, за электроэнергию - на 0, 8 процента. Также выросли цены на правовые услуги - на 1 процент и на услуги здравоохранения - на 0, 6 процента.

За первый квартал этого года инфляция сложилась на уровне 2, 9 процента.

Ускорение темпов инфляции в январе - марте 2010 года было обусловлено значительным удорожанием продовольственных товаров и платных услуг, которые за этот период выросли в цене по 3, 7 процента. Непродовольственные товары стали дороже на 1, 1 процента.

По итогам марта инфляция в годовом выражении снизилась по сравнению с предыдущим месяцем и составила 7, 2 процента. Цены на продовольственные товары выросли на 5, 4 процента, на непродовольственные товары - на 6, 7 процента, на платные услуги - на 10, 2 процента.

По итогам прошлого года дефицит счета текущих операций составил 3, 4 миллиарда долларов США и по отношению к ВВП сложился в пределах прогнозируемого уровня - 3, 2 процента. При положительном сальдо текущего счета в 6, 3 миллиарда долларов США на фоне рекордных нефтяных котировок в 2008 году, относительно 2007 года отрицательное сальдо текущего счета снизилось более чем в 2, 4 раза.

Учитывая исключительность 2008 года по отношению к основным факторам платежного баланса, результаты 2009 года целесообразно сравнивать с более ранними годами. Так, профицит торгового баланса 2009 года в 15, 2 миллиарда долларов США сопоставим с аналогичным показателем 2007 года (15, 1 миллиарда долларов США), тогда как по сравнению с 2008 годом сократился на 54, 7 процента (33, 5 миллиарда долларов США в 2008 году) . При этом средние контрактные цены казахстанского экспорта в 2009 году были ниже показателя 2008 года на 41, 6 процент, а относительно 2007 года - на 14, 4 процента. Среднегодовой прирост физических объемов зафиксированного таможенной статистикой официального экспорта по всем товарам составил в среднем 3, 9 процента относительно показателя 2008 года и 5, 7 процента относительно 2007 года. В основном этот прирост был обеспечен за счет количества отгруженной на экспорт нефти и газового конденсата, который вырос на 10, 8 процента относительно 2008 года и 10, 6 процента относительно 2007 года, тогда как по группам черных и цветных металлов в минувшем году отмечен спад количественного экспорта относительно предыдущих лет.

По импорту товаров в 2009 году наблюдался общий спад стоимости относительно 2008 года на 25 процента, а относительно 2007 года на 13, 3 процента. При этом, по данным таможенной статистики, снижение стоимости произошло по товарам промежуточного потребления (на 35 процента относительно 2008 года и на 20, 9 процента относительно 2007 года) и потребительским товарам (на 19 процента относительно 2008 года и на 21, 8 процента относительно 2007 года) .

Факторный анализ показывает, что в прошлом году контрактные цены казахстанского импорта сократились в среднем на 11, 6 процента по сравнению с 2008 годом.

Учитывая практически стабильный уровень реального спроса (о чем свидетельствует рост ВВП на 1, 2 процента в 2009 году) при прочих равных условиях, снижение импортных цен должно было привести к росту физических объемов. Однако количественные объемы импорта в 2009 году вследствие проведенной одномоментной девальвации сократились на 15, 2 процента по сравнению с 2008 годом.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда