Налоговое регулирование малого бизнеса в Республике Казахстан: теория, анализ и пути совершенствования

Налоговое регулирование предприятии малого бизнеса

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ПРЕДПРИЯТИИ МАЛОГО БИЗНЕСА

1. 1 Сущность налогового регулирования предприятии малого бизнеса

1. 2 Методы налогового регулирования предприятии малого бизнеса

1. 3 Налоговое регулирование на примере зарубежных стран

2 АНАЛИЗ СОСТОЯНИЯ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ПРЕДПРИЯТИИ МАЛОГО БИЗНЕСА В РЕСПУБЛИКЕ КАЗАХСТАН

2. 1 Развитие малого предпринимательства в Республике Казахстан и его современное состояние

2. 2 Анализ поступления налогов в бюджет от малого бизнеса

2. 3 Налоговый контроль в отношении субъектов малого предпринимательства Республики Казахстан

3 ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ПРЕДПРИЯТИИ МАЛОГО БИЗНЕСА В РЕСПУБЛИКЕ КАЗАХСТАН

3. 1 Недостатки налогового регулирования предприятии малого бизнеса Республике Казахстан

3. 2 Тенденции развития налогового регулирования предприятии малого бизнеса в экономике Республики Казахстан

ЗАКЛЮЧЕНИЕ

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА

3

5

5

8

11

17

17

20

22

26

26

31

34

36

Введение

В условиях рыночных отношений налоговая система государства является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. За счет налогов финансируются также расходы по социальному обеспечению, которые изменяют распределение доходов [1] .

Актуальность темы обусловлена необходимостью совершенствования налогового регулирование в Республике Казахстан. Налоговое регулирование в Республике Казахстан является важным инструментов государственного регулирования экономики и поддержки развития субъектов малого и среднего бизнеса. При этом государственное регулирование и поддержка предпринимательства формируется, как система, состоящая из взаимосвязанных элементов. Налоговое регулирование предпринимательства занимает центральное место в этой системе. В этой связи решение проблем, связанных с налогообложением, являются актуальными и наиболее сложными на этапе становления и развития предпринимательства, этот элемент экономического механизма развития республики подвергается критике и служит основной для споров и дискуссий.

С началом рыночных реформ, проблемы налогообложения стали одними из наиболее обсуждаемых как на страницах специальных изданий, так и в средствах массовой информации. Исследования широкого круга вопросов теории, методологии и практики функционирования налоговой системы, а также проблем активизации инвестиционных процессов в Казахстане получили освещение в работах известных экономистов и ученых: М. Оспанова, Н. К. Мамырова, О. Б. Баймуратова, А. Ш. Нурсеита, В. Д. Мельникова, М. Кенжегузина, Г. Карагусовой, Н. К. Кучуковой, А. Д. Челекбая, А. Б. Зейнель-габдина, Э. К. Идрисовой и др.

Однако, несмотря на наличие определенного числа научных трудов и статей как западных, так и отечественных авторов по данной теме, вопросы формирования и развития налоговой системы, особенно в аспекте расширения её стимулирующей функции являются достаточно дискуссионными и сохраняют свою актуальность как в теоретическом, так и практическом плане.

Преимущественно фискальная направленность налоговой системы, отсутствие действенных инструментов налогового регулирования предпринимательской деятельности является одними и факторов, тормозящих развитие экономики.

В этой связи представляются необходимым комплексное исследование проблем налогового регулирования как в целом, так и с акцентом на физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица.

Цель работы состоит в анализе проблем налогового регулирования предприятии малого бизнеса Казахстана.

Исходя из цели, определены следующие задачи работы:

- определить сущность налогового регулирования экономики;

- рассмотреть зарубежный опыт налогообложения субъектов предпринимательской деятельности;

- раскрыть действующий механизм налогообложения;

- выявить проблемы налогового регулирование предприятии малого бизнеса

- и показать пути их решения в условиях Республики Казахстан.

Структура работы состоит из введения, трех глав, заключения и списка использованной литературы.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ПРЕДПРИЯТИИ МАЛОГО БИЗНЕСА

1. 1 Сущность налогового регулирования предприятии малого бизнеса

В целях корректировки со стороны государства развития общественного производства в нужном направлении осуществляется государственное финансовое регулирование.

Государственное финансовое регулирование экономики - это процесс целенаправленного и последовательного применения государством форм и методов финансового воздействия на субъектов хозяйствования для оказания влияния на макроэкономическое равновесие и поступательное развитие экономики на каждом конкретном этапе ее функционирования [2] .

Предпосылками осуществления государственного финансового регулирования являются следующие исходные основания:

1. Учет действия объективных экономических законов развития общества. Поскольку процесс финансового регулирования протекает по субъективно намеченному направлению финансовой политики и механизму ее воплощения в хозяйственную практику, мероприятия этой политики и механизма будут тем более действенными и отвечающими требованиям практики, чем полнее в них учтены интересы субъектов хозяйствования, отраженные в экономических законах и соответствующих им экономических категориях. А в противном случае будет проявляться реакция отторжения форм и методов финансового механизма в реальной экономической жизни.

2. Разработка научно обоснованной стратегической программы развития общества, выражающей коренные интересы всех его членов. Программа определяется как цельное, долгосрочное направление, которое обеспечивает нормативные акты государства и нижестоящих структур; допускается корректировка тактического характера по непредвиденным обстоятельствам.

- Наличие демократической системы выражения взглядов ипредставляющих их демократических институтов для возможности свободного изъявления интересов всех слоев населения, социальных, национальных, профессиональных групп. Автократическая форма правления порождает волюнтаризм решений, неприятие и отторжение их обществом, искаженное выполнение, низкую эффективность работы государственных структур: при внешней видимости благополучия общество обречено на застой, социально-экономическую отсталость и деградацию

Наличие в стране отлаженной законодательной системы, четко и оперативно реагирующей на отступление от норм и правил поведения в хозяйственной деятельности. В более широком смысле слова законодательная система должна способствовать формированию «нравственного климата» в обществе, влияние которого выходит за рамки чисто юридической ответственности за оговоренные в законодательстве нормы, в том числе и ответственности за исполнение решения властными структурами, то есть предполагается качество управления, компетентность и порядок во всей иерархической структуре управления [3] .

Процесс регулирования характеризуется многообразием объективных и субъективных факторов, условий функционирования экономики, использованием разных категорий, их элементов. Поэтому важно разграничить по этим основаниям систему государственного регулирования, классифицировать на типы, виды, формы и методы.

Типы включают: экономическое (с их частями - финансовым, ценовым, кредитным, валютным, оплатой труда) и административное.

Виды финансового регулирования охватывают: налоговое, бюджетное, государственно-кредитное, таможенно-тарифное, валютно-финансовое, внутрихозяйственное (внутрифирменное, в пределах предприятия, организации, корпорации и т. д. ) .

Формы регулирования обозначают процессы, протекающие в перечисленных видах, как характерные для соответствующего вида финансовой субкатегории, так и общие для всех: например, в бюджетном виде формами являются финансирование (субвенции, субсидии, трансферты), в налоговом - прямое и косвенное налогообложение, в валютно-финансовом - внешнее инвестирование, внешние займы, внешний долг.

Налоговое регулирование можно рассматривать с двух сторон воздействия: поощрительной и ограничительной. Поощрительная сторона налогообложения проявляется прежде всего механизм налоговых льгот, когда плательщик, совершая предусмотренные налоговым законодательством действия, получает возможность оставить у себя часть подлежащих уплате средств. Так, главная особенность налогообложения предпринимательской деятельности состоит в том, что субъекты имеют дополнительные, только им присущие налоговые льготы и послабления. Ограничительная сторона, напротив, позволяет плательщику оставить у себя часть платежа или избежать его полностью, если он не совершает тех или иных действий. Обе эти стороны налогового регулирования взаимно дополняют друг друга.

В целях совершенствования налоговой политики в области поддержки и развития предпринимательской деятельности предусматривается так называемый специальный налоговый режим, который достаточно неординарен.

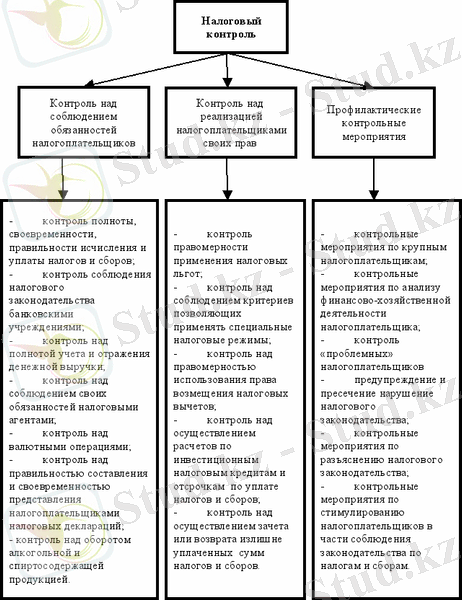

Структурными инструментами налогового регулирования являются: количество налогов, объекты налогообложения, налоговые ставки и льготы, механизм взимания, механизм администрирования, учет и отчетность по налогам и налоговый контроль за своевременным и полным поступлением налогов и сборов в бюджет (рис. 1) .

К числу действенных инструментов налогового регулирования с системе функциональных элементов налога относятся налоговые льготы. Говоря о льготах, можно утверждать, что именно благодаря им обеспечивается гибкость и подвижность налогового регулирования, его способность дифференцированно подойти к каждому отдельному плательщику. Именно такая гибкость определяет отличие налогового регулирования от ценового, денежно-кредитного, бюджетно-финансового регулирования, создает ему особую сферу применения в общем механизме государственного регулирования экономики.

Рисунок 1. Направления налогового контроля

В современных условиях регулирующая функция налогов не столько в том, чтобы максимально освободить прибыли и доходы от налогов и создать общие и селективные стимулы для действий в соответствии с текущими целями государственного регулирования экономики, сколько в стремлении создать жесткую количественную зависимость между размерами налоговых льгот, предоставляемых хозяйственному субъекту, и его конкретными хозяйственными акциями. Большинство целей государственного регулирования экономики на Западе достигается путем целенаправленного стимулирования капиталовложений. Именно от масштабов обновления и расширения основного капитала зависят в основном темпы роста, состояние конъюнктуры, занятость, спрос, национальная конкурентоспособность, а от структуры инвестиций - отраслевая и региональная структуры, темпы и направленность НИОКР.

1. 2 Методы налогового регулирования предприятии малого бизнеса

Налоги - основа существования современного государства, поэтому их использование в процессе регулирования экономики требует тщательного прогноза налоговых последствий. Для осуществления такого прогнозирования необходимо определить инструменты и критерии оценки эффективности налогового регулирования.

Сравнительный анализ практики налогообложения в Казахстане и западных странах выявил, что в зависимости от целесообразности применения одни и те же инструменты налогового регулирования в разных государствах и регионах могут быть и эффективными, и неэффективными.

Образование свободных экономических зон (СЭЗ) и зон льготного налогообложения также не дало ожидаемых результатов. Основной причиной этого стали несовершенство законодательства и отсутствие системного подхода к решению проблемы. Этот вопрос полностью не урегулирован до сих пор - практически каждый регион Казахстана может обосновать необходимость создания СЭЗ именно на его территории. Постоянно возникает конфликт при распределении денежных средств между регионами. Поэтому важно определить имеющиеся в каждом регионе возможности для саморазвития, установить, в каких регионах создание льготного налогообложения может стать важным условием привлечения инвестиций и обеспечения финансовой самодостаточности.

В 2008 г. 10 декабря введен в действие новый Налоговый кодекс. Налоговый комитет Министерства финансов Республики Казахстан в связи с изменениями и дополнениями в Налоговый кодекс, внесенными Законом Республики Казахстан от 5 декабря 2013 года № 152-V «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения», доводит до сведения, что реализуется принцип нейтральности налогообложения при резкой поляризации качества жизни населения и необходимости структурных преобразований национальной экономики.

Методы налогового регулирования предприятии малого бизнеса

изменения в структуре налоговой системы (федеральные, региональные, местные налоги и регулирующие, закрепленные налоги) ;

вариация налоговых ставок и налоговых льгот;

создание свободных экономических и оффшорных зон, наукоградов.

Рисунок 2. Методы налогового регулирования предприятии малого бизнеса

Результативность налогового регулирования зависит от его соответствия критериям достаточности и эффективности, которые определяют две оптимально допустимые границы налогообложения: нижнюю и верхнюю. Нижняя граница - уровень потребностей бюджета: налогообложение не может быть ниже предела потребностей бюджета для финансирования основных функций государства. Верхняя - уровень платежеспособности налогоплательщиков: налогообложение не может превышать допустимый предел, так как следствием этого нарушения может быть не только снижение доходов налогоплательщика и соответственно налоговых поступлений, но и его банкротство, а значит, прекращение налоговых поступлений [6, 49] .

Результативность налогового регулирования следует оценивать по итогам реализации, поставленных государством стратегических задач. Цель налогового регулирования развития регионов: рост экономики регионов, формирование местных бюджетов и учет интересов конкретных налогоплательщиков. И здесь возникает конфликт интересов государства, регионов и налогоплательщиков по вопросам распределения налоговых поступлений, уровню налогообложения и использованию капитала. Как оценивать в этой ситуации налоговое регулирование? Какие показатели характеризуют его эффективность?

Статистика малого предпринимательства в Казахстане показала, что наибольшее количество малых предприятий сохраняется в торговле (в 2013 г. - 57, 6%) . Наблюдается устойчивая тенденция к росту их удельного веса в общем числе предприятий.

Эффективность налогового регулирования необходимо рассматривать с позиции не только самого налогоплательщика, но и государства.

Таким образом, эффективность налогового регулирования зависит от соблюдения следующих условий:

- соответствия используемых налоговых инструментов целям и задачам государства;

- соответствия используемых налоговых инструментов уровню развития национальной и региональной экономики и уровню жизни населения;

- нецелесообразности преобладания налогов, искажающих оценку факторов производства (например, на фонд оплаты труда) ;

- необходимости применения корректирующих налогов и налоговых инструментов для стимулирования предпринимательской деятельности в ключевых и социально значимых сферах экономики и для достижения самодостаточности регионов;

- обеспечения баланса интересов государства, регионов и налогоплательщиков.

Индикаторы достаточности и эффективности налогового регулирования экономики. Эффективность налогового регулирования должна оцениваться, исходя из роста экономики и улучшения качества жизни во всех регионах РК. Индикаторами достаточности и эффективности налогового регулирования являются его количественные и качественные показатели, которые взаимосвязаны [7, 83] .

В силу объективных причин имеется существенная разница в размерах налогового потенциала регионов РК. Поэтому для установления дифференцированных критериев оценки эффективности по регионам следует учитывать количественные характеристики допустимого предела налоговой нагрузки региона.

Количественные показатели достаточности налогообложения подразделяются на две группы.

Первая группа - уровень налоговой нагрузки на одного субъекта хозяйствования.

Показатели рассчитываются по категориям налогоплательщиков (организации, физические лица, индивидуальные предприниматели), поскольку системы их налогообложения различны. Организации классифицируются по отраслям, размеру в связи с отраслевыми особенностями затрат и налогообложения, а также налогообложения малых предприятий и предприятий, имеющих филиалы и подразделения.

Допустимый уровень налогообложения зависит от финансового состояния предприятий, поэтому могут быть различные варианты налоговой нагрузки в зависимости от многочисленности вариантов их состояния. В связи с этим целесообразно использовать прогрессивные ставки налогообложения прибыли организаций в зависимости от уровня доходов для малых, средних и крупных предприятий.

Вторая группа - уровень налогового потенциала, налоговой нагрузки и бюджетной обеспеченности региона.

Исходя из этого показателя, регионы классифицируются на богатые и богатеющие, бедные и беднеющие, крайне бедные. В анализе следует сопоставлять полученные количественные показатели достаточности.

Качественные характеристики отражают эффективность налогового регулирования. К ним относятся макроэкономические показатели. Для сопоставимости данных целесообразно использовать абсолютные показатели в расчете на душу населения, а также индексные.

Качественной оценкой уровня налогообложения служат показатели роста (спада) экономики, позитивные или негативные тенденции макроэкономических показателей по РК в целом и регионам. Они отражают результаты воздействия налогообложения на финансовую и хозяйственную деятельность субъектов предпринимательства.

При анализе влияния налогообложения на объем производства, потребления, накопления, динамику инвестиций, спроса и предложения необходимо сравнивать качественные характеристики по отрасли и категориям налогоплательщиков.

На повышение (понижение) налогообложения чутко реагируют показатели соотношения:

- среднедушевых доходов населения и прожиточного минимума;

- среднедушевой заработной платы и прожиточного минимума;

- расходов и сбережений населения, доли расходов населения на уплату налогов и общей суммы расходов.

Соблюдение установленных критериев посредством постоянного мониторинга индикаторов позволит найти оптимальный вариант применения налоговых инструментов и обеспечить эффективность налогового регулирования социально-экономического развития республики Казахстан [8, 23] .

1. 3 Налоговое регулирование на примере зарубежных стран

Большая роль в рыночной экономике большинства развитых стран принадлежит предприятием малого и среднего бизнеса. Именно малые и средние предприятия являются важным звеном осуществления реальных экономических преобразовании в развитых странах. Зарубежный опыт свидетельствует о высокой доле малого и среднего бизнеса в экономике. Бум развития малого предпринимательства начался в зарубежных странах с середины 70-х годов. Это не случайное явление, а результат структурной перестройки с целью преодоления экономического спада.

Одним из основных направлений финансовой поддержки, способствующих развитию малого и среднего бизнеса, является система льготного налогообложения. Зарубежных странах предусмотрен довольно широки спектр льгот по налогообложению субъектов малого и среднего предпринимательства. Наряду с общими для всех предприятии и организации налоговыми льготами для определенной категории малых предприятий существует и специальные льготы по налогу на прибыль, на добавленную стоимость, на имущество. Так, например, в России с 1 января 1996 года выступил в силу закон «О внесении изменений и дополнении в закон РФ «О налоге на прибыль предприятий и организаций». В соответствии с этим дополнениями расширен перечень видов деятельности, при осуществлении которых первые два года работы малые и средние предприятия не уплачивают налог на прибыль: в него включено производство продовольственных товаров, медицинской техники, лекарственных средств и изделий медицинского назначения. Внесены в закон установленные ранее нормы, освобождающее предприятие от авансовых взносов налога на прибыль и предоставляющие льготы по налогообложению в третий и четвертый год их работы.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда