Депозитные операции коммерческих банков Республики Казахстан: анализ практики и пути совершенствования

КАЗАХСКИЙ НАЦИОНАЛЬНЫЙ УНИВЕРСИТЕТ

ИМЕНИ аль ФАРАБИ

ФАКУЛЬТЕТ ЭКОНОМИКИ И БИЗНЕСА

КАФЕДРА ФИНАНСЫ И АУДИТ

ВЫПУСКНАЯ РАБОТА

ДЕПОЗИТНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

Исполнитель

Студентка 4 курса А. Рахметулдаева

Научный руководитель

к. э. н., доцент К. О. Шаяхметова

Рецензент Мажитов

Допущена к защите

Зав. Кафедрой

к. э. н., доцент Б. Ж. Ермекбаева

подпись, дата

Алматы 2003

СОДЕРЖАНИЕ

Стр.

ВВЕДЕНИЕ

Глава 1. Сущность и значение депозитных операций

в банковской деятельности

1. 1. Классификация депозитных операция 6

1. 2. Ценовая политика на депозитные операции, их методы 16

1. 3. Развитие системы страхования депозитов 24

Глава 2. Деятельность коммерческих банков по депозитным

операциям в Республике Казахстан

2. 1. Этапы становления и развития депозитного рынка 32

2. 2. Анализ действующей практики депозитных

операций Акционерного Народного Банка Казахстана 41

Глава 3. Пути совершенствования депозитной политики

Республики Казахстан 52

Заключение 71

Список литературы 74

Приложения

ВВЕДЕНИЕ

В процессе развития депозитного рынка важную роль играют сбережения, сущность которых реализуется через перераспределительную функцию, благодаря которым происходит концентрация денежных средств в банковской системе и их использование в целях удовлетворения общегосударственных потребностей. Экономическая категория депозита является составной частью категории сбережений. Однако, если сбережения в целом связаны с распределением и перераспределением доходов и накоплений, то депозиты охватывают сферу перераспределительных отношений. Сбережениями могут быть любые виды вложений, депозит - одна из форм хранения сбережений.

В связи с переходом на рыночные отношения необходимость широкомасштабного привлечения сбережений населения как основного источника внутренних инвестиций является одним из наиболее актуальных вопросов в экономике. Из двух основных путей мобилизации сбережения - через рынок ценных бумаг и через финансовые учреждения - в Казахстане основным является система финансовых учреждений. По целому ряду причин финансовые институты, в частности банки, доминируют в борьбе за сбережения населения.

В этих условиях чрезвычайно важным является укрепление стабильности банковской системы в целом. Банковская система осуществляет важнейшие функции, необходимые для нормального функционирования финансовой системы. К ним относятся, в частности, посредническая функция между лицами, имеющими временно свободные средства, и лицами, испытывающими временную потребность в них, оценка рисков, осуществление расчетов, исполнение денежно-кредитной политики. Однако специфика деятельности делают банки подверженными риску не ликвидности и неплатежеспособности.

От надежности банковской системы будут зависеть ставки вознаграждения по депозитам, возможности банков обеспечить уровень доходности по депозитам, сопоставимый непривлекательный по сравнению с другими финансовыми инструментами. Пока же складывается такая ситуация, что ставки по краткосрочным банковским вкладам приближаются к уровню текущих темпов инфляции. Актуальность этого вопроса будет во многом определяться динамикой инфляционных процессов.

Цель данной работы - показать на примере казахстанских банков степень развитости депозитной политики, а также изыскание путей улучшения сложившегося состояния, поиск новых идей и факторов роста сегмента депозитных услуг банка. Для достижения целей работы необходимо решит следующие задачи, а именно:

1. Рассмотреть вопросы классификации депозитных операций, методы ценообразования на депозитные операции, а также основные способы страхования депозитов, как средство защиты вкладчиков;

2. Ознакомиться с состоянием депозитного рынка в Республике Казахстан, а также с действующей практикой депозитных операций Акционерного Народного Сберегательного Банка Казахстана;

3. Какие меры предпринимает Национальный Банк Республики Казахстан для совершенствования депозитной политики банков Республики Казахстан на современном этапе и пути ее совершенствования.

Методологическими основами выполнения данной работы послужили Закон Республики Казахстан «О банках и банковской деятельности», Правила обязательного коллективного гарантирования (страхования) депозитов (вкладов) физических лиц банков второго уровня, а также другие нормативные акты, касающиеся банковской системы Республики Казахстан, работы зарубежных и отечественных авторов, касающиеся вопросов привлечения депозитов в банки, банковского менеджмента и банковского дела в целом. Также методологическими основами послужили статьи в периодических изданиях видных банковских работников Казахстана.

Объект исследования данной работы вклады - граждан и депозиты юридических лиц в банках Республики Казахстан.

Глава 1. Депозитные операции и их значение в деятельности банков

1. 1 Классификация депозитов

Развитие экономики любой страны неразрывно связано с эффективностью перехода сбережений в инвестиции. Необходимость привлечения именно внутренних сбережений республики обуславливается, прежде всего, проблемой дефицита инвестиционных ресурсов и увеличением удельного веса прямых иностранных инвестиций. В связи с этим, особую актуальность приобретает проблема формирования и развития депозитного рынка, способствующего мобилизации национальных денежных ресурсов, переливу сбережений населения в кредитные ресурсы банковской системы.

С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, нетрадиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

Современная банковская практика характеризуется большим разнообразием вкладов, депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высоко конкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские ресурсы и привлечь их сбережения и свободные денежные капиталы на банковские счета. [16]

В законе РК «О банках и банковской деятельности» определение депозита звучит следующим образом:

Депозит - это деньги, передаваемые одним лицом депозитором другому лицу Банку (в том числе Национальному Банку) на условиях их возврата в номинальном выражении независимо от того, должны ли они быть возвращены по первому требованию или через какой-либо срок полностью или по частям, заранее оговоренной надбавкой либо без таковой, непосредственно депозитору либо переданы по его поручению третьим лицам [1]

БАНКОВСКИЙ ДЕПОЗИТ - это деньги вкладчика, временно отданные банку на определенных условиях.

Вложенные в банк свободные деньги выступают для вкладчика в двойной роли: с одной стороны, в роли денег, а с другой - в роли капитала, приносящего доход.

В момент принятия решения о денежном вкладе, у любого потенциального вкладчика могут возникнуть разные вопросы. В связи с этим хотелось бы дать некоторые разъяснения на часто задаваемые вопросы: Где и как можно оформить депозит? Для этого вкладчику необходимо обратиться в любой понравившийся ему банк, где менеджер банка по работе с физическими лицами даст полную и бесплатную консультацию, касающуюся условий депозитов, их сроков и размера вознаграждения, которое будет начислено на депозит. Кроме того, вкладчику необходимо поинтересоваться, как часто выплачиваются проценты, какие виды депозитов застрахованы в фонде страхования вкладов, существуют ли депозиты с лотереями, возможно ли пополнение депозита.

Каким образом оформляется депозит? Согласно инструкции Национального Банка Республики Казахстан, при оформлении депозита банк заключает с вкладчиками депозитный договор. Вместо подписания договора также позволяется оформление банковского вклада путем выдачи банком вкладчику документа, удостоверяющего внесенный вклад (вкладного документа) . Вкладными документами являются депозитный сертификат или книжка вкладчика (сберегательная книжка) .

Можно ли снять деньги с депозита раньше срока? Да, каждый вкладчик имеет полное право на досрочное изъятие денежных средств со своего депозитного счета. При этом, скорее всего, вы получите меньший размер вознаграждения по своему депозиту.

Какова гарантия возврата депозита вкладчику? В настоящее время практически все крупные казахстанские банки заключили договор с ЗАО «Казахстанский фонд гарантирования (страхования) вкладов физических лиц» и являются его участниками. Этот фонд был учрежден Национальным Банком Республики Казахстан. Уставный капитал фонда составляет 1 млрд. тенге. Каждый банк - участник фонда перечисляет последнему обязательный календарный взнос. Эти взносы увеличивают возможности фонда по выплате страховых платежей. В случае, если банк-участник системы страхования будет объявлен банкротом (будет объявлена процедура ликвидации), то фонд возместит населению его вклады, вложенные в данный банк.

Насколько выгодны депозиты? Поскольку в Казахстане банковская система является наиболее жестко регулируемой и контролируемой со стороны государства, банковские вклады являются наиболее надежным и доступным инструментом вложения денег, средством их сохранения. Депозиты позволяют сохранить деньги, уберечь их от кражи или подделки, защитить от инфляции и даже преумножить вложенные средства. [3]

При организации депозитных операций коммерческие банки должны соблюдать условия ликвидности баланса и учитывать следующие требования:

1. депозитные ресурсы должны быть согласованы по срокам и суммам с финансируемыми активными операциями, что особенно важно в условиях нестабильной экономики и высоком уровне инфляции;

2. депозитные операции должны способствовать максимизации прибыли либо создавать условия для получения прибыли в будущем;

3. в процессе организации депозитных операции особое внимание необходимо уделять привлечению средств на срочные депозиты и сберегательные вклады с фиксированными сроками;

4. расширять виды депозитных операций, предоставлять дополнительные услуги или льготы с целью увеличения числа депозитариев.

По экономическому содержанию депозиты можно разделить на группы:

а) депозиты до востребования;

б) срочные депозиты;

в) сберегательные вклады;

г) ценные бумаги.

Депозиты можно классифицировать также и по другим признакам: по срокам; по видам вкладчиков условиям внесения и изъятия средств; уплачиваемым процентам; возможности получения льгот по активным операциям банка и другие.

Депозиты до востребования представлены различными счетами, с которых их владельцы могут получать наличные деньги по первому требованию путем выписки денежных и расчетных документов. К ним относятся: средства, хранящиеся на расчетных и текущих счетах государственных, акционерных предприятий, различных малых коммерческих структур; средства в расчетах, средства местных бюджетов; средства фондов различного назначения в период их расходования; остатки средств на корреспондентских счетах других банков.

Преимуществом денежных счетов до востребования для их владельцев является их высокая ликвидность. Деньги на такие счета зачисляются и снимаются по мере осуществления хозяйственных и других операций, отражаемых в денежном выражении на этих счетах. Основной недостаток - отсутствие уплаты процентов по счету или очень невысокий процент.

Важным фактором, определяющим степень ликвидности банка, является качество его депозитной базы. Критерий качества депозитов - их стабильность. Анализ состояния различных видов депозитов показывает, что наибольшей стабильностью обладают депозиты до востребования. Этот вид депозитов не зависит от уровня процентной ставки. Его принадлежность к тому или иному банку обусловлена такими факторами как: качество и быстрота обслуживания; надежность банка; разнообразие услуг, предлагаемых вкладчикам; близость расположения банка от клиента. Поэтому, открывая расчетный или текущий счет в банке, удовлетворяющем указанным требованиям, клиент устанавливает долговременные связи с банком, постоянно расходуя и пополняя средства на счете.

В мировой банковской практике наряду с обычными депозитными счетами до востребования широкое развитие получили такие виды депозитных счетов до востребования как нау - счета и удостоверенные чеки (США) :

Haу - счета - это депозитные счета до востребования, на которые можно выписывать расчетные документы в пользу третьих лиц. Эти счета сочетают принцип ликвидности с возможностью получения доходов в виде процентов. Эти счета открываются только частным лицам и бесприбыльным фирмам.

Счета удостоверенных чеков - это депозитные счета до востребования, на которых обособляются денежные средства для оплаты удостоверенных чеков. Последние представляют собой чеки, на которых банк делает особую отметку о наличии средств для их оплаты.

К числу депозитов до востребования следует отнести и так называемый контокоррентный счет.

Контокоррент (от итальянского conto corrente - текущий счет) - это единый активно-пассивный счет. С него производятся практически все платежи (по дебету), включая оплату расчетных документов на различные виды товарно-материальных ценностей и услуг, чеков на заработную плату, поручений по платежам в бюджет и др. В кредит счета зачисляется вся причитающаяся предприятию выручка от реализации продукции и оказанных услуг и др. Поскольку весь платежный оборот концентрируется на контокорренте, расчетный счет заемщика закрывается.

Сальдо на контокорренте может быть дебетовым и кредитовым. Дебетовое сальдо свидетельствует о том, что у заемщика временно отсутствуют собственные денежные средства для осуществления текущих платежей и ему выдан кредит. Кредитовое сальдо показывает, что поступление собственных денежных средств превышает потребность в текущих платежах, клиент не нуждается в кредите и по существу прокредитовал банк. Кредитовое сальдо дает основание для уплаты процентов в пользу клиента.

Определенное сходство с контокоррентным счетом имеет текущий счет с овердрафтом (от англ. overdraft -превышение кредита) . Это счет, по которому на основании соглашения между клиентом и банком допускается в определенном размере превышение суммы списания по счету над величиной остатка средств, что означает позаимствование кредита. Но при овердрафте такие заимствования носят нерегулярный характер. Овердрафт, в отличии от контокоррента, может быть открыт не только юридическому лицу, но и физическому для покрытия временных разрывов в поступлении и расходовании средств. [7; 9]

В банковской системе РК на долю, так называемых переводимых депозитов в национальной валюте на конец января 2002 г. приходится 56642, 52 млн. тенге или 47, 4 %.

В январе 2003 г. на депозитном рынке РК наблюдалось сезонное снижение общего объема депозитов, обусловленное повышением спроса на деньги. Следует отметить, что снижение произошло только по депозитам до востребования (на 8, 3 %) .

В результате депозиты до востребования составили 119, 5 млрд. тенге.

В банковском отчете Народного банка на 01. 12. 02 г. депозиты до востребования составили 40381374 тыс. тенге, что в общем объеме обязательств банка составляет 45, 2 %. [11]

Срочные депозиты и сберегательные вклады - представляют наиболее устойчивую часть депозитных ресурсов. Срочные депозиты - это денежные средства, внесенные в банк на фиксированный срок. Они подразделяются на:

1. собственно - срочные депозиты;

2. депозиты с предварительным уведомлением об изъятии средств.

Собственно-срочные депозиты по срокам хранения подразделяются на депозиты по срокам:

1. до 30 дней;

2. от 30 до 90 дней;

3. от 90 до 180 дней;

4. от 180 до 360 дней;

5. свыше 360 дней.

По срочным вкладам с предварительным уведомлением об изъятии средств банки требуют от вкладчика специального заявления на изъятие средств. Сроки подачи таких заявлений заранее оговариваются и, соответственно им, устанавливается величина процента по депозиту. Сроки уведомления об изъятии средств могут варьироваться от 7 дней до нескольких месяцев, в зависимости от срока депозитного вклада.

Срочный вклад (депозит) имеет четко определенный срок, по нему уплачивается, как правило, фиксированный процент и вводятся ограничения по досрочному изъятию вклада. При изъятии вклада ранее оговоренного срока банк взыскивает штраф в сумме заранее оговоренного процента от величины депозита и срока изъятия.

Наиболее характерными особенностями срочных вкладов и депозитов являются:

1. не могут использоваться для расчетов и на них не выписываются расчетные документы;

2. средства на счетах оборачиваются медленно;

3. устанавливается требование о предварительном уведомлении вкладчиком банка об изъятии денег;

4. устанавливается более низкая норма обязательных резервов;

5. уплачивается фиксированный процент, максимальный уровень процентной ставки в отдельные периоды может регулироваться центральными банками.

В январе 2003 г. на срочных депозитных счетах произошел рост на 1, 4%. В результате срочные депозиты составили 165, 0 млрд. тенге. Удельный вес срочных депозитов увеличился с 55, 5 до 58, 0 %.

В балансовом отчете Народного Банка на 01. 12. 2002 г. срочные депозиты составили 38970816 тыс. тенге, что в общем объеме обязательств составляет 43, 6%.

Сберегательные счета (вклады) не имеют фиксированного срока. Наиболее распространенными видами персональных депозитных счетов является сберегательный вклад с книжкой. Он характеризуется:

1. отсутствием фиксированного срока хранения денежных средств;

2. не требует предупреждения об изъятии средств;

3. при внесении и снятии средств со счета предъявляется сберегательная книжка, в которой отражается движение средств.

Существуют различные виды сберегательных вкладов, открываемых физическими лицами:

Срочные сберегательные вклады: устанавливается либо фиксированный срок, либо срок, в течение которого вклад не может быть изъят. По срочным вкладам банком уплачивается более высокий процент по сравнению с другими видами сберегательных вкладов.

Сберегательный вклад с дополнительными взносами.

На этот счет регулярно вносится заранее оговоренная сумма денег, и накопленные сбережения выплачиваются на определенную дату (новогодние, к моменту совершеннолетия и т. д. ) .

Текущие сберегательные вклады допускают свободное поступление и изъятие средств и используются в основном для зачисления заработной платы. По этим вкладам начисляется минимальная процентная ставка. В западной практике эти счета могут быть «привязаны к срочному вкладу для автоматического подкрепления остатка в случае недостатка средств для осуществления платежей по этому счету.

В практике американских банков в 1982 г. появились депозитные счета денежного рынка - ДСДР, которые были отнесены к категории сберегательных счетов при определении резервных требований.

Особенности этих счетов состоят в следующем:

1. ставка процента по счету изменяется каждую неделю в зависимости от изменения ставок других инструментов денежного рынка;

2. срок вклада не оговаривается, но банки могут требовать уведомления об изъятии средств не менее чем за 7 дней;

3. вклады застрахованы Федеральной корпораций по страхованию депозитов;

4. владелец счета имеет право осуществлять не более 6 переводов со счета в месяц для платежей третьим лицам.

В отечественной практике пока на долю сбережений населения приходится около 2 % от всех банковских ресурсов, что значительно ниже, чем в странах Западной Европы, США и Японии. Вместе с тем развитие, депозитных операций с населением коммерческими банками показывает, что существует необходимость применения математических расчетов в проведении депозитной политики. Для оценки стабильности денежных вкладов населения в качестве ресурсов краткосрочного кредитования можно использовать такие показатели:

В отечественной практике пока на долю сбережений населения приходится около 2 % от всех банковских ресурсов, что значительно ниже, чем в странах Западной Европы, США и Японии. Вместе с тем развитие, депозитных операций с населением коммерческими банками показывает, что существует необходимость применения математических расчетов в проведении депозитной политики. Для оценки стабильности денежных вкладов населения в качестве ресурсов краткосрочного кредитования можно использовать такие показатели:

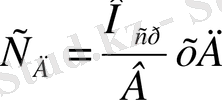

где Сд - средний срок хранения в днях

Оср - средний остаток вкладов

В - оборот по выдаче вкладов

Д - количество дней в периоде

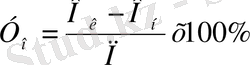

Уо - уровень оседания средств во вкладах в процентных

Ок - остаток вкладов на конец года

Он - остаток на начало года

П - поступление во вклады

Разновидностью срочных депозитов и сберегательных вкладов являются депозитные и сберегательные сертификаты.

Депозитный или сберегательный сертификат - письменное свидетельство банка - эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение денежных средств по истечении установленного срока и процентов по нему.

Депозитный сертификат выпускаются на крупные суммы и приобретаются юридическими лицами.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда