Инвестиции в экономике Республики Казахстан: сущность, источники, инвестиционный климат и государственное регулирование

СОДЕРЖАНИЕ

ВВЕДЕНИЕ ……. . . 3

1 ПОНЯТИЕ ИНВЕСТИЦИЙ И ИХ РОЛЬ

В ЭКОНОМИКЕ СТРАНЫ . . . … . . . . . . 5

1. 1 Сущность инвестиций и источники их формирования . . . 5

1. 2 Роль инвестиций в экономике. 10

2 ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ

В РЕСПУБЛИКЕ КАЗАХСТАН. . . . 13

2. 1 Инвестиционный климат РК . . . 13

2. 2 Механизм государственного регулирования

инвестиционной деятельности в РК. …18

ЗАКЛЮЧЕНИЕ. 21

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ. ……23

ВВЕДЕНИЕ

Результаты фундаментальных исследований свидетельствуют о том, что процессы экономического обновления и роста определяются размерами и структурой инвестиций, качеством и скоростью их осуществления. Более того, исследователи фиксируют, что без инвестиционных накоплений и соответствующих материальных ресурсов в инвестировании вообще никаких положительных сдвигов не происходит.

Без инвестиций невозможны современное создание капитала, обеспечение конкурентоспособности товаропроизводителей на внешних и внутренних рынках. Процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры происходят исключительно путем и за счет инвестирования. Чем интенсивней оно осуществляется, тем быстрее происходит воспроизводственный процесс, тем активнее происходят эффективные рыночные преобразования.

В настоящее время многие страны мира поставлены перед объективной необходимостью активизации инвестиционной деятельности на создание конкурентоспособных хозяйственных систем, модернизацию и реконструкцию действующих структур, обеспечение диверсификации капитала в направлении социально ориентированных структурных преобразований. На современном этапе развития Казахстана как нового независимого государства, ориентирующегося на рыночные отношения, главным направлением экономических реформ становится выработка и реализация инвестиционной политики государства, нацеленной на обеспечение высоких темпов экономического роста и повышение эффективности экономики. [1, стр. 13] .

Для решения этих задач, а также для обеспечения структурных преобразований экономики на основе программы действий правительства по углублению реформ и в условиях ограниченности внутренних источников финансирования исключительно важное значение приобретает привлечение иностранного капитала в экономику республики. Привлечение и эффективное использование иностранных инвестиций в экономику республики является основой, одним из направлений взаимовыгодного экономического сотрудничества Казахстана с зарубежными странами.

Казахстан занимает территорию в 2, 7 млн. кв. км, т. е., по площади приблизительно равен Западной Европе, и является девятой по величине страной в мире. Располагая 60% минеральных ресурсов бывшего Советского Союза, Казахстан привлек внимание многих международных компаний, надеющихся получить прибыль от использования огромных запасов угля, нефти, газа, металлов и других минералов, оцениваемых свыше, чем $ 8, 7 триллионов долларов.

Несмотря на существующий громадный потенциал, Казахстану пришлось преодолевать ряд препятствий, чтобы достигнуть данного уровня. Распад бывшего СССР привел к развалу распределительных систем в Казахстане, неконтролируемой инфляции и уменьшению средств для финансирования устаревающих средств производства, находящихся в управлении государства. Казахстан также столкнулся с проблемами, связанными со старой советской бюрократией и слабой законодательной базой.

Но, несмотря на все вышесказанное, прогресс в области реформирования признан во всем мире: критики отметили недавнее открытие Казахстанской Фондовой Биржи, а также быстрое восстановление экономики, которое стало возможным благодаря влиянию внешних финансовых и рыночных изменений.

Предоставление новых крупных безвозвратных и низкопроцентных кредитов такими банками, как, Международный Банк Реконструкции и Развития, Мировой Банк, Азиатский Банк Развития, Международный Денежный Фонд, а также непрерывный приток иностранных инвестиций в экономику Казахстана показывают, что международный финансовый мир доверяет экономике Казахстана.

Актуальность выбранной темы состоит в том, что инвестиции играют наиболее важную роль в становлении и развитии экономики Казахстана. С помощи инвестиций можно стимулировать рост производства, разработка новых технологий, повышение развития отсталых регионов государства и т. д.

Целью моей работы является анализ инвестиционной среды Казахстана, из которой вытекают ряд задач:

- сущность и содержание инвестиций;

- значение инвестиций для экономики Казахстана;

- анализ инвестиционного климата.

Первым фундаментальным трудом, в котором достаточно подробно были рассмотрены вопросы международного движения инвестиционных капиталов, была известная работа Рудольфа Гильфердинга «Финансовый капитал», научный труд Давида Риккардо «Начала политической экономики».

В Казахстане такие фамилии как Тобатаев К. к. э. н., Тимофеева С. А. и др.

1 ПОНЯТИЕ ИНВЕСТИЦИЙ И ИХ РОЛЬ

В ЭКОНОМИКЕ СТРАНЫ

1. 1 Сущность инвестиций и источники их формирования

Понятие инвестиция произошло от латинского «investire» - облачать. В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ними. Введение в должность сопровождалось соответствующей церемонией облачения и наделения полномочиями. Инвеститура давала возможность инвеститору (или, говоря современным языком, инвестору) не только приобщать к себе новые территории для получения доступа к их ресурсам, но и участвовать в управлении этими территориями через облеченных полномочиями ставленников с целью насаждения своей идеологии. Последняя, с одной стороны, оправдывала интенсивную эксплуатацию населения территорий и позволяла увеличивать получаемый с этих территорий доход, а с другой стороны, выступала в качестве развивающего фактора.

Под инвестициями стали понимать денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и другие виды деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта. [2, стр. 35] .

Финансовые инвестиции - вложения в финансовое имущество, приобретение прав на участие в делах других фирм и деловых прав (например, приобретение акций, других ценных бумаг) .

Нематериальные инвестиции - инвестиции в нематериальные ценности (например, инвестиции в подготовку кадров, исследования и разработки, рекламу и др. ) .

Представляется, что все инвестиции относительно объекта приложения (а именно этот критерий наиболее интересен) можно разделить на два вида: портфельные и реальные, где:

Портфельные - вложения в ценные бумаги с целью последующей игры на изменение курса и (или) получение дивиденда, а также участия в управлении хозяйствующим субъектом;

Формирование портфеля происходит путем приобретения ценных бумаг и других активов. Портфель - совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховые полисы и др. ) .

Прямые (Реальные) инвестиции - инвестиции - вложения частной фирмы или государства в производство какой либо продукции.

Реальные инвестиции состоят из двух различных компонентов. Первый из них - это инвестиции в основной капитал, то есть приобретение вновь произведённых капитальных благ, таких как производственное оборудование, компьютеры и здания производственного назначения. Второй компонент - инвестиции в товарно-материальные запасы (оборотный капитал), которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных готовых товаров. Коммерческие товарно-материальные запасы считаются составной частью общей величины запасов капитала в экономической системе; они столь же необходимы, как и капитал в форме оборудования, зданий производственного назначения.

Также реальные инвестиции можно разделить на внутренние и внешние:

внутренние - это вложение средств хозяйствующего субъекта в собственные факторы производства за счет собственных источников финансирования;

внешние - это вложение средств инвестиционных институтов в факторы производства, нуждающегося в инвестициях хозяйствующего субъекта.

К реальным инвестициям имеет смысл отнести также понятия валовые и чистые инвестиции. Собственно чистые инвестиции это валовые инвестиции за вычетом издержек на возмещение основного капитала.

По характеру использования:

первичные инвестиции, или нетто-инвестиции, осуществляемые при основании или при покупке предприятия;

инвестиции на расширение (экстенсивные инвестиции), направляемые на расширение производственного потенциала;

реинвестиции, т. е. использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

инвестиции на замену, в результате которых имеющееся оборудование заменяется новым;

инвестиции на рационализацию, направляемые на модернизацию технологического оборудования или технологических процессов;

инвестиции на изменение программы выпуска продукции;

инвестиции на диверсификацию, связанные с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта;

инвестиции на обеспечение выживания предприятия в перспективе, направляемые на НИОКР, подготовку кадров, рекламу, охрану окружающей среды;

брутто-инвестиции, состоящие из нетто-инвестиций и реинвестиций.

Рисковыми инвестициями, или венчурным капиталом - инвестиции в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в несвязанные между собой проекты в расчете на быструю окупаемость вложенных средств. Такие капиталовложения, как правило, осуществляются путем приобретения части акций предприятия-клиента или предоставления ему ссуд, в том числе с правом конверсии последних в акции. Рисковое вложение капитала обусловлено необходимостью финансирования мелких инновационных фирм в областях новых технологий. Рисковый капитал сочетает в себе различные формы приложения капитала: ссудного, акционерного, предпринимательского. Он выступает посредником в учредительстве стартовых наукоемких фирм.

По фактору времени:

- Краткосрочные инвестиции

Аннуитет - инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном, это вложения средств в пенсионные и страховые фонды. Страховые компании и пенсионные фонды выпускают долговые обязательства, которые их владельцы хотят использовать на покрытие непредвиденных расходов в будущем.

Интересный подход - Анри Кульман - «Косвенное и прямое инвестирование».

Один из представителей французской экономической школы - Анри Кульман рассматривает проблему классификации инвестиций совершенно в другом аспекте. Он рассматривает косвенное инвестирование (с использованием денежных средств) и прямое (без использования денежных средств) .

Во втором случае подразумевается прямое превращение продукта труда в средство производства, минуя промежуточный этап формирования капитала в денежной форме. Такой механизм инвестирования часто используется в сельском хозяйстве. Например, фермер, разводящий крупный рогатый скот, содержит в стаде не только какое-то количество телят для восполнения естественной убыли животных в стаде (амортизация), но и дополнительное их число, чтобы обеспечить расширенное воспроизводство. В этом случае происходит так называемое непосредственное инвестирование. То же самое можно сказать о садоводе, который не реализует на рынке все цветы и фрукты, а часть их разводит на семена с целью расширения хозяйства.

В промышленности механизм прямого инвестирования находит применение гораздо реже, поскольку предприятие почти никогда не выпускает продукцию, способную выполнять на том же производстве функции средств производства. Хотя, конечно, можно представить себе владельца завода, использующего собственные кирпичи для кладки собственных печей или для увеличения площади своих цехов.

Полноценная и развитая инвестиционная программа должна содержать «работу» практически всего набора источников инвестирования. Взаимосвязь эта между инвестиционными источниками и экономическим развитием схематически может быть показана в следующем виде. [2, стр. 69] .

Рассмотрим общую структуру источников инвестирования в целом.

В экономической теории классификация источников инвестиций разнится в зависимости от признаков, положенных в ее основу. Так, если исходить из основного назначения источников, укрупненные инвестиционные расходы можно разделить на амортизационные, направленные на замену изношенного оборудования, здания и сооружений, и чистые инвестиции, расширяющие физический капитал, т. е. способствующие экономическому росту.

Внутренние источники финансирования инвестиций.

Традиционно в Казахстане финансирование капитальных вложений осуществлялось в основном за счет внутренних источников. Можно предположить, что и в дальнейшем они будут играть решающую роль, несмотря на активизацию привлечения иностранного капитала. Каждой семье приходится постоянно решать житейскую проблему: какую часть своего бюджета направить на текущее потребление, а какую - отложить на будущее? Предположим, что члены семьи зарабатывают 1 млн. тенге в месяц. Часть этих денег можно израсходовать на покупку продуктов питания и одежду и на оплату жилья и коммунальных услуг, а часть можно отложить. Допустим, что семья тратит 800 тыс. тенге. в течение месяца, а оставшиеся 200 тыс. помещает в банк или меняет на американские доллары для инвестирования будущих расходов.

В масштабе страны общий уровень сбережений зависит от уровня сбережений населения, организаций и правительства. Средства отдельных граждан - не единственный источник сбережений на будущее. Предположим, что некая компания получила прибыль в размере 100 млн. тенге. Эта прибыль может быть выплачена владельцам, реинвестирована (компания может приобрести на эти средства новое оборудование или производственные площади) или же положена на банковский счет. В любом случае компания сберегает часть своей прибыли, точно так же как семья сберегает часть своего заработка. Правительство тоже может делать сбережения - в тех случаях, когда налоговые поступления в бюджет превышают правительственное потребление (куда входит зарплата государственных служащих, расходы на оборону, выплаты пенсионерам и т. п. ) . При таком положении дел у правительства остаются средства, которые могут быть использованы под инвестиции, скажем, в строительство новых дорог или развитие телефонной связи.

Объем сбережений в стране непосредственно влияет на объем инвестиций в стране. Уже было отмечено, что инвестиции представляют собой расходы на приобретение оборудования, зданий и жилья, которые в будущем выразятся в подъеме производительной мощи всей экономики. Когда общество сберегает часть своего текущего дохода, это означает, что часть производства может быть направлена не на потребление, а на инвестиции.

Чаще всего сберегатели (вкладчики) и инвесторы принадлежат к разным экономическим группам. Когда семья откладывает часть своего дохода, она помещает свои деньги в банк. Банк одалживает эти деньги компании, желающей осуществить капиталовложения. В этом случае вкладчики (отдельные граждане) и инвесторы (предприятия) связаны через финансового посредника (банк) .

Иногда вкладчики и инвесторы представляют собой одно и то же лицо. Если предприятие сберегает часть своей прибыли и использует ее на покупку нового станка, оно одновременно и сберегает и инвестирует деньги. Иногда компания сберегает свою прибыль за счет увеличения банковских вкладов. Банк затем одалживает эти деньги другой компании, желающей сделать капиталовложения. В закрытой экономике объем сбережений точно соответствует объему инвестиций. Какая часть национального дохода сберегается, такая часть и может быть инвестирована. Таким образом, можно сказать, что в закрытой стране внутренние инвестиции равны внутренним сбережениям.

Когда страна входит в мировую финансовую систему, складывается не столь однозначная ситуация. Если некая казахстанская компания желает сделать капиталовложение, она может занять необходимые средства как в казахстанском, так и в зарубежном банке.

Внешние источники инвестиций.

Иностранные инвестиции в Казахстане

В Республике Казахстан инвестиции могут осуществляться путем:

- создания предприятий с долевым участием иностранного капитала (совместных предприятий) ;

- создания предприятий, полностью принадлежащих иностранным инвесторам, их филиалов и представительств;

- приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участии в предприятиях, акций, облигаций и других ценных бумаг;

- приобретение прав пользования землей и иными природными ресурсами, а также иных имущественных прав и т. р. ;

- предоставления займов, кредитов, имущества и имущественных прав и т. п.

Проблема состоит в стимулировании эффективного притока иностранного капитала. В этой связи встает два вопроса: во-первых, в какие сферы приток должен быть ограничен, а во-вторых, в какие отрасли и в каких формах следует в первую очередь его привлекать. Иностранный капитал может привлекаться в форме частных зарубежных инвестиций - прямых и портфельных, а также в форме кредитов и займов. Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Инвестиции могут считаться прямыми, если иностранный инвестор владеет не менее чем 25% акций предприятия, или их контрольным пакетом, величина которого может варьироваться в достаточно широких пределах в зависимости от распределения акций среди акционеров.

Прямые зарубежные инвестиции - это нечто большее, чем простое финансирование капиталовложений в экономику, хотя само по себе это крайне необходимо Казахстану. Прямые зарубежные инвестиции представляют также способ повышения производительности и технического уровня казахстанских предприятий. Размещая свой капитал в Казахстане, иностранная компания приносит с собой новые технологии, новые способы организации-производства и прямой выход на мировой рынок. . [3, стр. 34] .

Инвестиционный спрос со стороны предприятий (фирм) является не единственным, но основным фактором конечного спроса на заемные средства. Чем определяется инвестиционный спрос? Любая фирма, создавая или обновляя капитал, делает это с целью получения определенных выгод. Одним из основных предположений экономической теории (достаточно оправданным и естественным) является то, что основной целью фирмы является максимизация прибыли. Для достижения этой цели фирма стремится использовать оптимальное сочетание различных факторов производства - в том числе и капитала. Стремление осуществлять инвестиции, то есть создавать новый капитал, возникает, когда вложенные средства позволяют компенсировать первоначальные затраты и получить дополнительную прибыль. Можно сказать и по-другому - побудительным мотивом к инвестированию является неоптимальное соотношение факторов производства, и возможность получения дополнительной прибыли при увеличении объема (или повышения качества) используемого капитала. Размер этой прибыли можно выразить в виде процента от инвестиционных затрат, который мы назовем доходностью инвестиций:

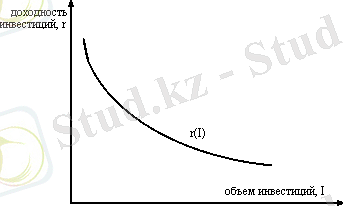

Доходность инвестиций может быть различной в зависимости от вида деятельности, размера фирмы или других факторов. Но существует общая закономерность - с увеличением объема инвестиций доходность снижается. Попробуем обосновать это на примере отдельного предприятия. Любая фирма может располагать разнообразными возможностями по инвестированию средств - различающимися, в том числе и по доходности. Исходя из стремления к максимизации прибыли, фирма реализует в первую очередь наиболее выгодные проекты - однако возможности получения высоких доходов ограничены, и при расширении объема инвестиций внедряются менее выгодные проекты. Закон снижения доходности инвестиций является проявлением более общего экономического закона - закона снижающейся предельной производительности фактора производства. На Рисунке 5. 21 представлена типичная кривая зависимости доходности инвестиций отдельной фирмы от их объема, - кривая предельной эффективности инвестиций.

Рисунок 1

Кривая предельной эффективности инвестиций отдельной фирмы представляет собой зависимость доходности инвестиций от объема. Доходность инвестиций снижается с увеличением объема вследствие действия закона убывающей предельной производительности факторов производства.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда