Безналичные расчеты в Республике Казахстан: организация, учет и аудит на примере АО БТА Банк

ВВЕДЕНИЕ

При товарно-денежных отношениях, в процессе купли-продажи и оказания услуг, удовлетворения различного рода претензий и обязательств, а также распределения и перераспределения денежных средств возникают денежные расчеты.

Основную часть денежных расчетов (80-90%) составляет безналичный денежный расчет. Он возникает тогда, когда денежные расчеты производятся без непосредственного использования наличных денег, т. е. при перечислении денег по счетам кредитных учреждений или зачетах взаимных требований. Безналичный расчет используется в таких сферах хозяйственных отношений, как реализация продукции, работ и услуг; получение и возврат банковских кредитов; выплата и использование фактических доходов.

Безналичные расчеты - это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований.

Актуальность моей дипломной работы состоит в том, что безналичные расчеты составляют основу денежного оборота Казахстана. Безналичные расчеты позволяют осуществить денежные платежи за короткое время, при этом их можно легко контролировать с помощью автоматизированного учета. Безналичные расчеты позволяют сократить потребность денежного оборота в наличных денежных знаках. Расходы при осуществлении безналичных расчетов намного меньше издержек обращения, связанных с печатанием, хранением, перевозкой, приемом и подсчетом денежных знаков.

Бесперебойность расчетов обеспечивают следующие основные принципы организации безналичных расчетов:

1) Все предприятия и организации обязаны хранить свои средства на счетах в банках. В кассах предприятий разрешается оставлять лишь небольшие суммы наличных денег в пределах установленных норм.

2) Подавляющая часть безналичных расчетов должна осуществляется через банк. Требование платежа должно выставляться либо через отгрузкой товаров, либо вслед за ней, чтобы не допускалась задержка платежей. Однако в условиях кризиса платежей большинство поставщиков предъявляет требование предоплаты - предварительного получения денег перед отпуском товара.

3) Платежи производится со счетов клиентов в банке лишь с их согласия.

4) Установлено несколько форм расчетов и видов платежей, которые предприятия могут выбирать по своему усмотрению.

Не менее важен вопрос контроля правильности и законности проведения расчетных операций. Рациональная организация контроля за состоянием расчетов способствует улучшению финансового состояния предприятия. Исходя из вышесказанного, исследование вопросов проверки расчетных операций при проведении аудита представляется актуальным.

Безналичное обращение осуществляется с помощью чеков, векселей, кредитных карточек, аккредитивов, платежных требований, платежных требований - поручений, и других кредитных инструментов.

Объектом исследования данной дипломной работы являются безналичные расчеты на примере АО « БТА Банк».

Целью данной дипломной работы является изучение форм безналичных расчетов и их значения в обороте страны;

Задачи данной дипломной работы:

- Дать понятие сущности безналичных расчетов;

- Рассмотреть формы безналичных расчетов ;

- Рассмотреть учет расчетных операций на примере АО « БТА Банк», а также рассмотреть нормативные акты по регулированию безналичных расчетов в Республике Казахстан;

- Рассмотреть осуществление аудита расчетных операций;

- Рассмотреть пути совершенствования учета и аудита расчетных операций в банках.

Теоретической основой по написанию данной дипломной работы являются:

- Учетная политика АО « БТА Банк» от 25. 01. 2010г (Протокол №1-1) .

- Законодательные и нормативные акты Республики Казахстан;

- Правила использования платежных документов и осуществления безналичных платежей и переводов денег на территории РК от 21. 04. 2000 г, № 146, Закон РК "О платежах и переводах денег" от 25. 06. 1988г № 237-1

- Устав АО « БТА Банк» от 22. 06. 2010г ( Протокол № 56) .

Для коммерческих банков расчеты- одни из главных участков деятельности, во многом обслуживающих их процветание. На сегодняшний день перед системой безналичных расчетов Казахстана стоят следующие проблемы: скорость совершения платежей, проблема задержки расчетов, проблема использования аккредитивов во внутренних расчетах, проблема вексельного обращения и т. д.

1 ОБЩАЯ ХАРАКТЕРИСТИКА АО « БТА БАНК» И ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ

1. 1 Организационная структура АО « БТА Банк»

Банк - это организация, созданная для привлечения денежных средств и их размещения от своего имени на условиях возвратности, платности и срочности.

БТА Банк - это универсальный, динамично развивающийся банк, штаб - квартира которого расположена в Казахстане. БТА активно продвигает финансовые услуги на развивающихся рынках стран СНГ, Восточной Европы и Азии. Для повышения качества и эффективности предоставления финансовых и консультационных услуг, БТА создает дочерние структуры, специализирующиеся на отдельных продуктах [2, с. 3] .

В настоящее время АО « БТА Банк» является одним из крупнейших банков второго уровня в Казахстане и занимает 3 место по размерам активов и собственного капитала среди банков второго уровня в Казахстане. АО « БТА Банк» обслуживающий более 1, 2 млн. частных и 132 000 корпоративных клиентов. БТА Банк существует уже с 1925 года и по сей день успешно функционирует и выполняет свои обязательства перед клиентами.

Одно из основных конкурентных преимуществ БТА - культура инноваций, выражающаяся в готовности развивать свое присутствие на новых рынках и постоянно расширять или адаптировать свой продуктовый ряд, предлагать высокотехнологичные услуги, удовлетворяя тем самым потребности рынка.

Основным источником динамичного роста БТА является реализация огромного рыночного потенциала стран постсоветского пространства (СНГ), разделяющих общее прошлое и, в некоторой степени, и общий подход к практике деловых отношений. Банк намерен стать ключевым игроком на рынке СНГ, опираясь на:

- Глубокое знание местного рынка и потребностей клиентов, что позволяет эффективно конкурировать с присутствующими на рынке зарубежными финансовыми институтами.

- Значительный накопленный опыт ведения бизнеса на рынке Казахстана и привлечение международного опыта, что позволяет эффективно конкурировать с местными банками.

- Создание широкой сети стратегических партнеров, в том числе через привлечение специализированных международных компаний в свои дочерние организации.

История создания акционерного общества АО "БТА Банк" начинается с 15 октября 1925 года. Тогда по решению Президиума Центрального Совета народного хозяйства Казахстана на территории республики открыли отделение Промышленного банка (Промбанка) . В дальнейшем отделение Промышленного банка потерпело различные реорганизации.

7 ноября 2007 года АО "Банк ТуранАлем" объявил о начале процесса ребрендинга. Процедура перерегистрации завершилась в январе 2008 года, когда финансовый институт получил новое официальное название - АО "БТА Банк". Работы по ренеймингу и ревизуализации БТА Банка и его дочерних компаний были завершены в течение 2008 года. БТА Банк имеет Международные Представительства в Украине, России, ОАЭ и Китае; Банковская сеть БТА распространяется на Россию, Украину, Беларусь, Кыргызстан, Армению, Грузию, Казахстан и Турцию.

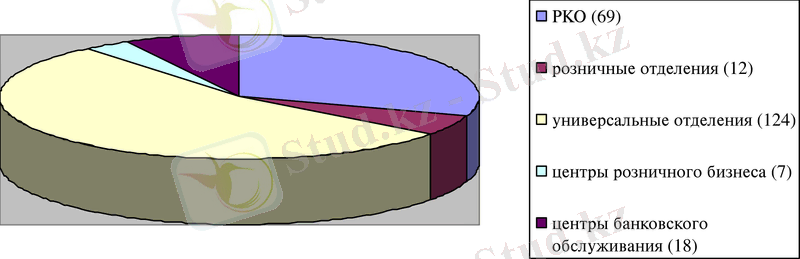

АО "БТА Банк" имеет одну из наиболее развитых филиальных сетей в Республике Казахстан: 22 филиала и 230 отделений, в том числе: универсальные отделения, розничные отделения, центры розничного бизнеса и т. д ( см рисунок 1) .

Рисунок 1- Отделения и филиалы АО «БТА Банк»

Юридический статус банка

Банк является юридическим лицом и осуществляет свою деятельность на основании законодательства Республики Казахстан, настоящего устава и внутренних документов Банка ( приложение А) .

Организационно- правовая форма банка : акционерное общество.

Банк обладает обособленным имуществом, имеет самостоятельный баланс, корреспондентский счет в Национальном Банке Республики Казахстан, печать с указанием своего наименования на государственном и русском языках, а также свой товарный знак ( знак обслуживания), зарегистрированный в установленном законом порядке; осуществляет от своего имени имущественные и личные неимущественные права и обязанности; выступает истцом и ответчиком в судебных органах и третейском суде, а также осуществляет другие действия, не противоречащие действующему законодательству Республики Казахстан.

БТА Банк - казахстанский системообразующий банк, ключевым акционером которого является Правительство Республики Казахстан в лице фонда национального благосостояния «Самрук-Казына» с пакетом в 81, 48 % (см рисунок 2) .

Рисунок 2 - Акционеры АО « БТА Банк»

Примечания. Составлено автором на основе данных АО « БТА Банк»

В течение четвертого квартала 2008 года имело место существенное ухудшение консолидированного финансового положения БТА Банка и его дочерних организаций, в основном возникшее в результате случаев наступления убытка по кредитному портфелю. Это привело к несоблюдению Банком и Группой определенных пруденциальных нормативов, включая те, которые относятся к коэффициенту достаточности капитала, установленных АФН. Кроме того, в 2009 году произошла девальвация тенге по отношению к доллару США на 23%. Это также оказало негативное влияние на Банк и его клиентов, что привело к дальнейшему ухудшению активов Банка. С начала 2009 года стабильное функционирование банка было поставлено под угрозу. В рамках оперативных антикризисных мер 2 февраля 2009 года Правительство РК приняло предложение Агентства РК по регулированию и надзору финансового рынка и финансовых организаций о выкупе контрольного пакета акций АО «БТА Банк». Выкуп осуществлялся через дополнительную эмиссию простых акций банка. Весь объем эмиссии был выкуплен АО «Фонд национального благосостояния «Самрук-Казына». Правительство, в лице Контролирующего акционера приобрело 25 246 343 акций БТА Банка по цене 8 401 тенге за акцию, в результате чего инвестиции в капитал Банка составили 212 095 миллионов тенге, и доля контролирующего акционера в капитале Банка составила 75, 10%

После вхождения ФНБ «Самрук-Казына» в акционерный капитал БТА Банка, его финансовая и инвестиционная стратегия изменилась. БТА переориентировал свой бизнес на внутренний рынок вместо кредитования проектов за рубежом, сделав акцент на качественном обслуживании корпоративных и розничных клиентов и инвестировании надежных рентабельных проектов в Казахстане.

Финансово- хозяйственная деятельность Банка осуществляется на основе имущественной, экономической и финансовой самостоятельности.

Основными целями деятельности Банка являются:

- Содействие формированию и дальнейшему развитию рыночной экономики в Республике Казахстан;

- Осуществление финансовой деятельности, способствующей становлению и развитию различных отраслей и секторов экономики и социальной сферы;

- Получение доходов и использование их в интересах акционеров;

- Осуществление и расширением спектра банковских услуг в соответствии с международными стандартами и законодательством Республики Казахстан.

Уставный капитал Банка формируется посредством оплаты акций учредителями по их номинальной стоимости и инвесторами по ценам размещения, определяемым в соответствии с требованиями, установленными Законом РК « Об акционерных обществах», и выражается в национальной валюте Республики Казахстан. Формирование и изменение размера Уставного капитала Банка осуществляется в порядке, определенном законодательством Республики Казахстан.

Функции банка:

- Посредничество в кредите;

- Стимулирование накоплений в хозяйстве;

- Посредничество в платежах между отдельными самостоятельными субъектами.

Имущество банка, включая имущество создаваемых им филиалов и представительств, принадлежит ему на праве собственности и формируется за счет:

- Денег, полученных Банком при формировании уставного капитала;

- Доходов полученных от деятельности банка;

- Иного имущества и имущественных прав, приобретенных по основаниям, не запрещенным законодательством Республики Казахстан;

Доходы, полученные Банком в результате его деятельности, после уплаты налогов и других обязательных платежей в бюджет остаются в собственности Банка и используются для пополнения Резервного капитала, иных фондов Банка, выплаты дивидендов по акциям, а также направляются на развитие Банка или иные цели.

Банк формирует:

- Резервный капитал;

- Другие целевые и специальные фонды, необходимые для эффективной деятельности Банка;

Резервный капитал формируется по решению Совета директоров в порядке, установленном нормативными правовыми актами уполномоченного органа, за счет чистого дохода Банка до выплаты дивидендов по простым акциям и в целях покрытия убытков, связанных с осуществлением банковской деятельности.

Размер резервного капитала определяется Советом директоров и не может быть менее минимального размера, установленного уполномоченным органом.

Банк вправе выпускать только простые акции и имеет право на выпуск конвертируемых ценных бумаг. Конвертируемые ценные бумаги выпускаются в форме облигаций, конвертируемых в простые акции Банка. Условия и порядок конвертирования ценных бумаг Банка указывается в проспекте выпуска конвертируемых ценных бумаг. Выпуск ценных бумаг Банка допускается в пределах разницы между объявленными и размещенными акциями Банка.

Акции выпускаются в бездокументарной форме.

Простая акция предоставляет акционеру право на участие в Общем собрании акционеров с правом голоса при решении всех вопросов, выносимых на голосование, право на получение дивидендов при наличии чистого дохода у Банка, а также части имущества Банка при его ликвидации в порядке, установленном законодательством РК.

Дивиденды по акциям Банка выплачиваются деньгами или ценными бумагами Банка.

Рисунок 3 - Организационная структура АО « БТА Банк»

Так же существуют комитеты при совете директоров: комитет по рискам, комитет по аудиту, комитет по восстановлению активов банка, комитет по назначению и вознаграждению совета директоров, комитет по стратегическому планированию.

Общее собрание акционеров Банка.

Банк обязан ежегодно проводить годовое собрание акционеров. Годовое общее собрание акционеров должно быть проведено в течении четырех месяцев следующих за окончанием отчетного года.

На ежегодном Общем собрании акционеров:

- Утверждается годовая финансовая отчетность Банка;

- Порядок распределения чистого дохода Банка за истекший финансовый год и размер дивиденда в расчете на одну простую акцию;

- Рассматривается вопрос об обращениях акционеров на действия Банка и его должностных лиц и итогах их рассмотрения.

Решение Общего собрания акционеров по иным вопросам принимаются простым большинством голосов от общего числа голосующих акций Банка, участвующих в голосовании. Голосование осуществляется по принципу « одна акция- один голос». Список акционеров имеющих право принимать участие в Общем собрании акционеров, составляется регистратором Банка на основании данных системы реестров держателей акций банка. Дата составления указанного списка не может быть установлена ранее даты принятия решения о проведении Общего собрания акционеров.

Годовое общее собрание акционеров созывается советом директоров. Внеочередное Общее собрание акционеров созывается по инициативе совета директоров или крупного акционера [2, с. 15] .

Акционеры должны быть извещены о предстоящем проведении Общего собрания акционеров не позднее чем за тридцать календарных дней, а в случае заочного или смешанного голосования - не позднее чем за сорок календарных дней до даты проведения собрания. Извещение о проведении Общего собрания акционеров должно быть опубликовано в средствах массовой информации либо направлено им. Если количество акционеров Банка не превышает пятидесяти акционеров, извещение должно быть доведено до сведения акционера посредством направления ему письменного извещения. Порядок проведения Общего собрания акционеров определяется в соответствии с законодательством Республики Казахстан, Уставом и иными документами Банка, регулирующими внутреннюю деятельность Банка, либо непосредственно решением Общего собрания акционеров.

По итогам голосования счетная комиссия составляет и подписывает протокол об итогах голосования. Протокол об итогах голосования подлежит приобщению к протоколу Общего собрания акционеров. Итоги голосования оглашаются на Общем собрании акционеров, в ходе которого проводилось голосование. Итоги голосования Общего собрания акционеров или результаты заочного голосования доводятся до сведения акционеров посредством опубликования их в средствах массовой информации, определенных Уставом, или направления письменного уведомления каждому акционеру в течении десяти дней после закрытия Общего собрания акционеров.

Протокол Общего собрания акционеров должен составлен и подписан в течении трех рабочих дней после закрытия собрания. Затем протокол сшивается вместе с протоколом об итогах голосования, доверенностями на право участия и голосования на общем собрании, а также подписания протокола и письменными объяснениями причин отказа от подписания протокола. Указанные документы должны храниться Правлением и представляться акционерам для ознакомления в любое время. По требованию акционера ему выдается копия протокола Общего собрания акционеров.

Совет директоров - орган Банка, осуществляющий общее руководство деятельности Банка, за исключением решения вопросов, отнесенных законодательством и Уставом Банка к исключительной компетенции Общего собрания акционеров [2, с. 22] .

К исключительной компетенции Совета директоров относится следующие вопросы:

- Определение и утверждение стратегии Банка;

- Изменение основных приоритетов учетной и финансовой политики Банка.

- Принятие решения о созыве годового и внеочередного Общего собрания акционеров;

- Принятие решений о размещении и количестве размещаемых акций в пределах количества объявленных акций;

- Определение условий выпуска облигаций и производных ценных бумаг;

- Определение размеров должностных окладов и условий оплаты труда и премирования Председателя и членов Правления;

- Определение порядка работы внутреннего аудита, размера и условий оплаты труда, премирования работников внутреннего аудита.

- Назначение, определение срока полномочий корпоративного секретаря, а также размер оклада и условия вознаграждений.

- Определение оплаты услуг аудиторской документов, регулирующих внутреннюю деятельность Банка ( за исключением документов, применяемых правлением Банка в целях организации деятельности Банка) и определяемых иным внутренним документом Банка, в том числе внутреннего документа, устанавливающего условия и порядок проведения акционеров и подписки ценных бумаг банка;

- Принятие решений о открытии и закрытии филиалов и представительств Банка;

- Принятие решений о приобретении десяти и более процентов акций других юридических лиц;

- Принятие решений о заключении крупных сделок

- Определение и утверждение кредитной политики банка, лимитов и изменений в ней, в отношении займов, предоставляемых работникам Банка, акционерам и аффинированным с ними лицам;

- Принятие решений по привлечению займа на сумму 25 и более процентов от суммы собственного капитала и т. п;

Совет директоров не вправе решать вопросы которые в соответствии с Уставом отнесены к компетенции Правления, а также принимать решения, противоречащие решениям Общего собрания акционеров.

Члены совета избираются из числа:

- Акционеров физических лиц;

- Лиц, предложенных к избранию в Совете директоров в качестве представителей интересов акционеров;

- Других лиц

Выбор членов Совета директоров осуществляется кумулятивным голосованием. Акционер вправе отдать голоса по принадлежащим ему акциям за одного кандидата или распределить их между несколькими кандидатами в члены Совета директоров. Лица, избранные в состав Совета директоров, могут переизбираться неограниченное число раз. Количественный состав Совета директоров должен быть не менее трех членов.

Председатель совета директоров организует работу совета, ведет его заседания, осуществляет следующие функции:

- Контролирует исполнение решений Общего собрания акционеров и совета директоров;

- Без доверенности представляет интересы Банка в отношении с третьими лицами, по вопросам, связанным с деятельность банка;

- Выдает доверенности членам совета директоров на право предоставления Банка вопросов в отношении с третьими лицами;

- Устанавливает порядок принятия решений в Банке в отношении с третьими лицами;

- Согласовывает:

- Прием, перемещение и увольнение, размер, условия оплаты труда, премирование работников руководящего состава банка;

- Кадровый резерв персонала на руководящие должности банка;

Правление банка

Руководство текущей деятельностью Банка осуществляется коллегиальным исполнительным органом- Правлением.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда