Государственное регулирование банковской системы Казахстана: эффективность, проблемы и пути совершенствования

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РК

КАЗАХСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ имени Т. РЫСКУЛОВА

Кафедра «Государственное регулирование экономики»

Д И П Л О М Н Ы Й П Р О Е К Т

на тему: «Государственное регулирование банковской сферы Казахстана»

Специальность 050510 - «Государственное и местное управление»

Выполнили:

Научный руководитель

к. э. н., доцент

Баймаганбетова А. Ш.

Радько Н. М.

Смагулова Ш. А.

Допускается к защите решением кафедры (протокол № от «___»2011г. )

Зав. кафедрой «ГРЭ»

д. э. н., профессор Г. И. Маянлаева

Алматы, 2011

СОДЕРЖАНИЕ

1

1. 1

1. 2

1. 3

1. 4

теоретико-практические аспекты организации и управления банковской системы в рыночной экономике

Теоретические основы банковской системы : сущность, виды, управление, классификация . . .

Организация и регулирование деятельности коммерческих банков…. .

Инструменты денежно-кредитной политики Национального Банка Республики Казахстан . . .

Зарубежный опыт государственного регулирования банковской системы.

6

12

18

25

2

2. 1

2. 2

2. 3

2. 4

оценка эффективности государственного регулирования и надзора банковской сферы Казахстана

Становление государственного регулирования и контроля финансового рынка РК. . . .

Анализ современного состояния банков второго уровня . . .

Социально-экономическая эффективность деятельности АО «Наурыз банк Казахстан» . . . . .

Процедура ликвидации финансовых организаций на примере АО «Наурыз банк Казахстан». . . . .

36

42

52

59

3

3. 1

3. 2

3. 3

ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ регулирования ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ РК

Проблемы государственного регулирования банковской системы Казахстана

Организация и перспективы деятельности Фонда страхования депозитов РК . . .

Совершенствование деятельности государственных органов по надзору финансовых рынка и финансовых организаций…… . . .

63

68

75

ВВЕДЕНИЕ

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении, стабилизируют рост денежной массы как залог снижения темпов инфляции, обеспечения постоянства уровня цен.

В ежегодном послании Президента народу Казахстана «Новое десятилетие - новый экономический подъем - новые возможности Казахстана», Н. А. Назарбаев отметил: «Важно обеспечить стабильность и устойчивую работу финансовой системы, регулирование в отечественной финансовой системе должно адекватно отвечать вызовам и угрозам посткризисного мира» [1] .

В Казахстане собственная банковская система появилась после получения суверенитета, в декабре 1990г., а в январе 1991г. был принят Закон " О банках и банковской деятельности в Казахской ССР", что было по существу началом банковской реформы в стране [2] .

В стране развита система рыночных отношений и банк становится если не главной, то одной из важнейших структур. Если раньше банковское дело в Казахстане находилось на довольно низком уровне, как развития, так и по уделяемому вниманию в учебных заведениях, то сейчас это направление развивается наиболее быстрыми темпами.

Банковская система государства имеет двухуровневую систему: первый уровень представляет Национальный Банк, второй - коммерческие банки. На сегодняшний день банковский сектор представлен 39 банками второго уровня.

В настоящее время экономика страны переживает посткризисный период. Возникший мировой финансовый кризис в банковской системе страны своей основной причиной считает снижение ликвидности банков второго уровня, за счёт превышения доли внешних заёмных средств над собственными средствами.

По данным Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций, внешние заимствования банков в 2007г. оценивались в 45 млрд. долларов, что по отношению к ВВП и внешнему долгу государства составляло почти 50%. При этом, внешний долг страны на конец 2007г. составлял 92 млрд. долларов. Такая ситуация, по методике Всемирного банка, относится к весьма рискованной, так как пройдена планка 80% абсолютного внешнего долга к объёму ВВП. Одновременно с этим наблюдается увеличение кредитных и рыночных рисков банков, связанных с экспортом банковского капитала в страны с более высоким риском. В условиях резкого роста внешней задолженности проблемы ликвидности приводят к снижению прибыльности и доходности банков [3] .

Формируя антикризисную управленческую стратегию развития отечественных банков необходимо отойти от спекулятивной модели развития финансовых институтов, основанной на низкой монетизации, сверхвысокой доходности и спекулятивных инструментах иностранных инвесторов. Стратегия развития банков должна основываться на взвешенных решениях и выявлении новых подходов к исследованию особенностей развития банков. Повышение надежности отечественной банковской системы должно стать основным направлением развития посткризисной экономики.

Актуальность выбранной темы очевидна, т. к. сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется, появляются новые виды финансовых учреждений, новые кредитные учреждения, инструменты и методы обслуживания клиентуры, кроме того, создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших экономических задач. Поэтому в послании народу Казахстана Президент Н. А. Назарбаев одним из приоритетов развития экономики выделил повышение конкурентоспособности и устойчивости финансовой системы страны, особенно банковского сектора [4] .

Научная новизна работы заключается в самостоятельном исследовании теоретико-практических вопросов организации и управления банковской системы, выявлении проблем и представлении рекомендаций по совершенствованию государственного регулирования денежно-кредитной политики Казахстана в посткризисный период.

Практическая значимость дипломного исследования состоит в том, что его рекомендации носят целенаправленный характер в условиях рыночной экономики и позволяют повысить эффективность решения проблем государственного регулирования банковской системы Казахстана.

Целью данного дипломного проекта является определение приоритетных направлений развития финансовой сферы Республики Казахстан на основе анализа эффективности деятельности банковской системы РК, а также разработка рекомендаций и предложений по совершенствованию ее государственного регулирования.

Для достижения данной цели были поставлены следующие задачи :

- изучить теоретико-практические вопросы организации и государственного регулирования банковской системы;

- охарактеризовать деятельность и управление коммерческих банков;

- определить особенности формирования и государственного регулирования национальной банковской сферы;

- проанализировать развитие современного финансового рынка с учетом государственной поддержки в РК;

- провести оценку эффективности деятельности и процедуру ликвидации финансового учреждения на примере АО «Наурыз Банк Казахстан»;

- выявить проблемы и представить рекомендации по совершенствованию государственного регулирования денежно-кредитной политики Казахстана в посткризисный период.

Объектом исследования представляется АО «Наурыз Банк Казахстан».

Предметом данной работы является процесс государственного регулирования в системе финансово-экономических отношений РК.

Методы исследования: статистический метод, материалистическая диалектика, фундаментальный метод познания, анализ причин и последствий, факторный анализ, корреляционный анализ, сравнительный анализ, статистический метод.

Методология исследования. Теоретической базой являются труды ведущих западных и отечественных авторов экономической науки, законодательной базой послужили нормативно-правовые акты и Законы РК, практическая информация представлена материалами Национального Банка РК, данными ежегодных отчетов Комитета Республики Казахстан по надзору и контролю финансового рынка и финансовых организаций, Агентства РК по статистике, Министерства индустрии и новых технологий РК и т. д.

При написании работы были использованы труды ученых-классиков: Маршалла А., Долана Э., Кэмпбелла Р., Фридмена М., Бухвальда Б., Рида Э., Коттера Р., Гилла Э., Смита Р., Мэнкью Н., Кэмпбелла К., Хейнстворта Р., Рикардо Д., Фишера И., Асхауэра Г. и др. Кроме того, рассматривалась российскими авторами: Лаврушиным И., Тен В., Герасимовым Б., Докукиным А., Дробозиной Л., Балабановым И., Вахламовой А., Колесниковым В., Лаврушиной О., Семеновым В., Умрихиной В., Щегорцовым В., Тютюненко О., Бункиной М., а также казахстанскими авторами - Аубакировым Я., Ихдановым Ж., Баймуратовым У., Окаевым К., Ескараевым О., Бердалиевым К., Бибатыровой Р., Саткалиевой Т., Умирзаковым С. и пр.

В свете изложенного, по структуре настоящая работа состоит из введения, трех разделов, заключения, списка использованной литературы, приложения.

В первой главе раскрывается сущность, характерные черты, структура и государственное регулирование банковской системы в рыночных условиях.

Во второй главе анализируются вопросы регулирования и надзора финансового рынка и финансовых организаций, проводится оценка деятельности казахстанского коммерческого банка, а также рассматривается процедура его ликвидации.

В третьей главе вскрываются основные проблемы государственного регулирования банковской системы и представляются рекомендации по их решению.

1 теоретико-практические аспекты организации и управления банковской системы в рыночной экономике

1. 1 Теоретические основы банковской системы : сущность, виды, управление, классификация

Банковскую систему можно представить как целое, как многообразие частей, подчиненных единому целому. Это означает, что отдельные части банковской системы (различные банки) связаны таким образом, что могут при необходимости заменить одна другую.

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Стабильность банковской системы имеет чрезвычайное значение для эффективного осуществления денежно-кредитной политики. Банковский сектор является тем каналом, через который передаются импульсы денежно-кредитного регулирования всей экономике. Именно изучению такого важного компонента рыночной экономики посвящены исследования многих авторов.

По мнению Балабанова И., понятие «банковская система» является одним из ключевых в изучении, как банковского дела, так и экономической системы в целом. Это обусловлено тем, что коммерческие банки функционируют в рыночной экономике не изолированно, а во взаимосвязи и взаимозависимости друг с другом. Голубев Н. трактует понятие «банковская система» как один из важнейших секторов экономики. Ее задачей является трансформация накоплений и сбережений к инвестированию на развитие производства и обращения товаров [5] .

Пепелова Н. отмечает, что в современной экономической литературе не существует единого определения такого понятия, как «банковская система». Простейшее определение выглядит достаточно очевидным: банковская система - это совокупность банков и банковских учреждений, выполняющих свойственные им функции.

Нельзя не согласиться с мнением Хейнсворта Р., что банковская система есть нечто большее, чем просто собрание банков, поскольку целое в данном случае больше, чем простая сумма составляющих его частей [6] .

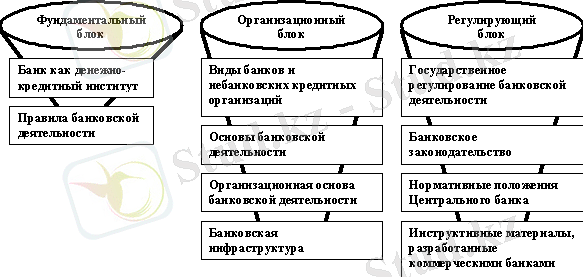

Банковская система - это такое целостное образование, которое обеспечивает ее устойчивое развитие. Как совокупность элементов ее можно представить в виде следующих блоков и их элементов в соответствии с рисунком 1. Представленные блоки и элементы банковской системы образуют единство, отражая специфику целого, и выступают носителями его свойств.

В состав фундаментального блока входит как сам банк, так и правила его деятельности. Банки не только организуют денежное обращение и кредитные отношения: через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях - посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, создают свои подсобные предприятия [5] .

Рисунок 1 - Структура банковской системы [5]

В банковской системе действуют также банки специального назначения и кредитные организации (не банки) . Банки специального назначения выполняют основные операции по указанию органов исполнительной власти, осуществляют финансирование определенных государственных программ. Наряду с данными операциями уполномоченные банки выполняют и другие операции, определяемые их статусом как банка. Некоторые кредитные организации не имеют статуса банка, они совершают лишь отдельные операции, в связи с чем не получают от центрального банка лицензию на осуществление совокупной банковской деятельности.

К элементам организационного блока банковской системы относят и банковскую инфраструктуру. В нее входят различного рода предприятия, агентства и службы, которые обеспечивают жизнедеятельность банков. Банковская инфраструктура включает информационное, методическое, научное, кадровое обеспечение, а также средства связи, коммуникации [7] .

Третьим блоком банковской системы является регулирующий блок. В него входит, прежде всего, государственное регулирование банковской деятельности. К нему принято относить акты общегосударственного значения: конституцию страны, законодательство, регулирующее деятельность параллельно функционирующих финансовых и нефинансовых институтов. К данной группе законов, касающихся банковской деятельности, в ряде стран относятся законы о бирже, акциях и ценных бумагах, об ипотеке, трасте и трастовых операциях, о финансово-промышленных комплексах, инвестиционных займах и др. К категории государственного регулирования банковской сферы относятся также стратегические документы, определяющие перспективу развития банковской системы страны.

Особым элементом этого блока банковской системы служит банковское законодательство, которое призвано регулировать банковскую деятельность. Это законы, прямо относящиеся к работе банков, а также нормативные акты, устанавливающие требования к капиталу банков, управлению рисками, организации внутри банковского контроля и др. В состав элементов этого блока также входят инструкции самих кредитных учреждений, определяющие правила ведения банковского дела, включая осуществления кредитных, расчетных и других операций.

Банковская система обладает рядом признаков. Она, прежде всего не является случайным многообразием, случайной совокупностью элементов. В банковскую систему нельзя механически включать субъекты, также действующие на рынке, но подчиненные другим целям. В нее нельзя включать производственные, сельскохозяйственные единицы, имеющие другой род деятельности.

Банковская система специфична, она выражает свойства, характерные для нее самой в отличие от других систем, функционирующих в народном хозяйстве. Специфика банковской системы определяется ее элементами и отношениями, складывающимися между ними.

Когда рассматривается банковская система, то, прежде всего, имеется в виду, что она в качестве элемента включает банки, которые как денежно-кредитные институты дают «окраску» банковской системе [8] .

Сущность банковской системы влияет на состав и сущность ее элементов.

Практика знает несколько типов банковской системы:

- распределительная централизованная банковская система;

- рыночная банковская система;

- система переходного периода.

В противоположность распределительной системе банковская система рыночного типа характеризуется отсутствием монополии государства на банки. Каждый субъект воспроизводства самой разнообразной формы собственности (не только государственной) может образовать банк. В рыночном хозяйстве существует множественность банков с децентрализованной системой управления. Эмиссионные и кредитные функции разделены ими между собой. Эмиссия сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки: коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Деловые банки не отвечают по обязательствам государства, как государство не отвечает по обязательствам деловых банков; деловые банки подчиняются своему совету, решению акционеров, а не административному органу государства.

Банковская система не находится в статичном состоянии, напротив, она пребывает в динамике и здесь важны два момента.

Во-первых, банковская система как целое все время находится в движении, она дополняется новыми компонентами, а также совершенствуется. С выходом нового банковского законодательства банковская система приобрела более совершенную законодательную базу.

Во-вторых, внутри банковской системы постоянно возникают новые связи. Взаимодействие образуется как между центральным банком и коммерческими банками, так и между последними.

Банковская система является системой «закрытого» типа. В полном смысле ее нельзя назвать закрытой, поскольку она взаимодействует с внешней средой, с другими системами. Кроме того, система пополняется новыми элементами, соответствующими ее свойствам. Тем не менее, она «закрыта», так как, несмотря на обмен информацией между банками и издание центральными банками специальных статистических сборников, информационных справочников, бюллетеней, существует банковская тайна [9] .

Банковская система - самоорганизующаяся, т. е. саморегулируемая, поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к «автоматическому» изменению политики банка.

С позиции государственного регулирования, банковская система выступает как управляемая система. Центральный банк, проводя независимую денежно-кредитную политику, в различных формах подотчетен лишь парламенту либо органу исполнительной власти. Деловые банки, будучи юридическими лицами, работают в соответствии с общим и специальным банковским законодательством, их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который контролирует деятельность кредитных институтов.

Государственное регулирование банковской системы необходимо, так как цели и задачи банковской системы в основном тождественны целям и задачам управления экономикой в целом. Однако банки как подсистемы управления выполняют свои специфические, частные задачи, обеспечивающие достижение общей цели управления экономикой. Роль банков как органа управления экономикой выявляется в процессе выполнения ими своих функций и соблюдения принципов организации банковского дела [10] .

В процессе управления экономикой банки используют главным образом экономические методы управления, которые выражают экономические отношения каждого данного общества проявляются, прежде всего как интересы, а экономические интересы являются целью производства, его движущим фактором. Исходя из этого, управление с помощью экономических методов состоит в воздействии на экономические интересы.

Банки в процессе выполнения своих функций тесно взаимодействуют с органами функционального (экономическими), отраслевого (министерствами, ведомствами, компаниями, фирмами) и территориального (местными органами) управления [11] .

Банки располагают текущей информацией, которой нет у других органов управления. Прежде всего, это относится к информации об основной деятельности обслуживаемых клиентов. Отсутствие на счете средств для выдачи заработной платы, платежей поставщикам и бюджету, возврат банковских кредитов является не только объективным, но оперативным ежедневным сигналом о неблагополучии владельцев этого счета. Банковские данные позволяют судить о многих важных сторонах деятельности предприятий, не дожидаясь составления бухгалтерского учета, предвидеть результаты. Это позволяет банкам точно знать о состоянии дел своих клиентов, контролировать их, всецело определять их судьбу и доходность.

В банковской системе сосредоточены все денежные фонды общества: средства государства, средства хозяйственных звеньев, сбережения населения и другие. Банки активно участвуют в формировании этих фондов, ведут контроль за их использованием, регулируют денежный оборот и тем самым влияют на ход воспроизводственного процесса [12] .

С переходом экономики к рынку перед банками открываются совершенно новые горизонты. В результате приватизации и разгосударствления собственности все шире развиваются частная собственность, коллективные и акционерные формы собственности, кооперативное движение, создаются предприятия на основе смешенных форм собственности. Растет число крестьянских хозяйств, их объединений, арендаторов и лиц, занимающихся индивидуальной трудовой деятельностью.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда