Кредитные ограничения и меры государственной поддержки малого и среднего бизнеса в Казахстане (2006-2008 гг.)

Введение

Предприятия малого и среднего бизнеса одними из первых почувствовали последствия влияния мирового финансового кризиса на экономику Казахстана. В первую очередь, многие предприятия начали испытывать дефицит в кредитных ресурсах коммерческих банков, ранее обладавших избыточной ликвидностью и без проблем финансировавших даже безналоговые проекты, сулившие солидные прибыли. Это, несомненно, сказалось на обороте средств и вызвало снижение объема производства и реализации товаров и услуг. Из-за сокращения спроса, в особенности в сфере торговли и услуг между предприятиями, резко упала доходность, под угрозу сокращения попало значительное количество рабочих мест в сфере малого и среднего бизнеса. Фактически, кредитование в секторе торгового финансирования прекратилось, как из-за дефицита банковской ликвидности, так и по причине отсутствия адекватного залога и резкого снижения объема продаж. С другой стороны, из-за стагнации и даже некоторой рецессии в строительном секторе, без заказов остались малые и средние предприятия нескольких смежных отраслей - производства строительных и сопутствующих материалов, подрядного строительного сервиса, транспортно-логистических услуг, торговли недвижимостью. Это повлияло как на доходы, так и на занятость в ощутимом сегменте казахстанской экономики. Государством в качестве ответной меры был предложен пакет стабилизационных средств для малого и среднего бизнеса, предусматривающий решение двух проблем: доступа к кредитным ресурсам и наличия заказов для повышения деловой активности. Поддержка малого и среднего бизнеса определена в качестве одного из главных приоритетов стабилизационной программы правительства. В качестве конкретной помощи выделены дополнительные кредитные ресурсы из Национального фонда в размере 1 миллиарда долларов США на фондирование, а также аналогичную сумму предполагается привлечь с активным вовлечением средств пенсионных фондов. При этом ставка кредитования не будет превышать 14%, что достаточно приемлемо на сегодняшний день. Реализация стабилизационной программы предполагает увеличение государственных расходов, при этом приоритетность при государственных закупках в государственных органах, национальных компаниях, в регионах будет отдаваться именно отечественным, казахстанским предприятиям малого и среднего бизнеса. Аналогично, поддержка предприятий строительного сектора и меры по активизации рынка недвижимости создадут спрос для предприятий малого и среднего бизнеса, занятых в этой отрасли. Помимо этого, текущий год работы казахстанского правительства был посвящен планомерной работе по сокращению административных барьеров для развития частного предпринимательства. Кроме того, значительное улучшение ситуации сложилось с введением в действие нового Налогового кодекса, значительно снижающего налоговую нагрузку на предприятия реального сектора, в особенности малый и средний бизнес и упрощающего подходы к налоговому администрированию.

Глава 1. Анализ развития малого и среднего бизнеса в Республике Казахстан

1. 1 Проблемы становления и развития предпринимательства в Казахстане

На сегодняшний день тема развития малого и среднего бизнеса в Казахстане приобрела особую актуальность в свете выступления Президента Республики Казахстан Нурсултана Назарбаева на Форуме предпринимателей 18 сентября 2007 года. И не смотря на то, что становлению и развитию малого и среднего бизнеса в Казахстане со стороны Правительства и раньше уделялось большое внимание, пакет нерешенных проблем у коммерсантов как выясняется, не уменьшился. О серьезности намерений Президента Республики Казахстан сдвинуть развитие малого бизнеса с положения стагнации, говорит и конкретный ряд задач, поставленных перед Правительством и другими государственными органами, которые призваны ликвидировать основные пробелы и ограничения на пути становления среднего класса нашего общества.

Наряду с вопросами совершенствования законодательной базы по вопросам предпринимательства и создания благоприятного налогового режима, дано задание Национальному Банку и Правительству до конца года выработать меры, устанавливающие низкие ставки банковской маржи при обслуживании международных программных займов для развития сектора малого бизнеса, а также меры по стимулированию снижения банками второго уровня ставок кредитования из других источников. Ассоциации финансистов Казахстана дано задание разработать меры по облегчению процедуры подготовки пакетов финансовой документации для получения кредитов. Работа в этом направлении активно ведется, судя по многочисленным запросам вышеуказанных ведомств к банкам второго уровня по предоставлению информации о состоянии кредитования малого и среднего бизнеса. Однако, при безусловной поддержке новой госпрограммы развития малого предпринимательства, банки, как участники данной программы, должны высказать свою объективную точку зрения на решение проблем связанных с кредитованием субъектов малого предпринимательства.

Анализируя основные претензии к банкам, которые выдвигают представители небольших предприятий и частные предприниматели, отметим самые основные.

во-первых - это усложненная и долгая по времени процедура рассмотрения заявок на получение кредита;

во-вторых - высокие ставки вознаграждения за полученный кредит;

в-третьих - жесткие требования к залоговому обеспечению кредитов.

Банкам также ставят в укор их нежелание кредитовать начинающий бизнес. Одной из причин сложившейся ситуации, является высокая степень кредитного риска для банков, возникающего из-за того, что предоставляемый субъектам малого бизнеса кредит имеет, как правило, краткосрочный период. У субъектов малого и среднего бизнеса в основной массе мало ликвидный, с точки зрения банков, залог. Ещё большие трудности испытывают начинающие предприниматели, которым необходимы дополнительные инвестиции для основания и развития нового дела. Однако, банки руководствуясь своей внутренней кредитной политикой и нормативными документами по управлению банковскими рисками, не вкладывают деньги в предприятия, не приносящие стабильного дохода. Выходящая на рынок новая фирма несет в себе значительный риск банкротства, так как не в состоянии конкурировать с существующими крупными и малыми предприятиями, имеющими опыт работы на данном рынке. Несет в себе риск и то обстоятельство, что у значительной части руководителей начинающих компаний отсутствует опыт управления предприятием. Еще одна проблема, возникающая у начинающего бизнеса в том, что он не в состоянии брать кредит на тех же условиях, по которым коммерческие банки предлагают кредитные ресурсы субъектам малого предпринимательства, стабильно работающих и получающих ежемесячно прибыль. Особое место в кредитовании малого и среднего бизнеса занимает кредитование сельхозпроизводителей. Предоставление сельскохозяйственных ссуд сопряжено с высокой степенью риска для банка. Это связано с одной стороны, с большой зависимостью аграрного производства от природных условий, а с другой стороны - с крайней неустойчивостью цен на сельхозпродукцию. Все это способствует повышению риска невозврата кредита и убытков банка в случае неполного удовлетворения его требований. Ссуды, выдаваемые на покрытие сезонных расходов, по своей природе имеют много общего с краткосрочными кредитами торгово-промышленных предприятиям. Как правило, такие ссуды имеют сравнительно небольшой размер, и обеспечением для них является урожай и сельхозтехника. На сегодня у нас сельское хозяйство - это сфера, особенно нуждающаяся в инвестициях. Банки стремятся снизить свои потери путем ужесточения требований к ним. Содержание бизнес-плана, финансовая отчетность, юридическая документация - все это сочетается с банковской экспертизой и оценкой залога. У аграриев сегодня не просто тяжелое финансовое положение, но и низкий уровень менеджмента, устаревшее оборудование. В связи с процессами реформ на селе можно говорить, что банки в лице аграриев получили сегодня иной субъект, чем прежде. Вместо крупных колхозов и совхозов им приходится иметь дело с мелкими собственниками. При этом их очень много: 90% - это мелкие крестьянские и фермерские хозяйства, а также индивидуальные предприниматели. Кредитование малого и среднего бизнеса с точки зрения банка неперспективно и сопряжено с большими трудностями, поэтому банки склонны обслуживать крупных клиентов и финансировать дорогие проекты. Cложилось так, что коммерческие банки в настоящее время не заинтересованы и не готовы к работе с мелкими заемщиками из-за высокого риска невозврата кредита, а последние не особо стремятся получить кредиты в банках из-за их дороговизны и краткосрочности предоставления. Таким образом, напрашивается вывод, что если рассматривать данную проблему только в двухсторонней схеме: банк - клиент , то конфликт интересов, при всем желании сторон останется неразрешимым. По мнению многих специалистов, ниша кредитования малого и среднего бизнеса начнет активно заполняться только тогда, когда будут созданы предпосылки для снижения банковских рисков. Кроме того, непопулярность в банковской среде кредитования малого и среднего бизнеса объясняется, в том числе и существующими нормативами Национального Банка. Резервы под не обеспеченные залогом кредиты создаются фактически за счет чистой прибыли. Именно поэтому большинство банков требуют в виде залога активы, ценность которых не вызывает сомнений.

Другой фактор риска - это сами клиенты. Большинство малых и средних компаний в Казахстане непрозрачны. Соответственно, высоки и банковские риски. Высокие риски - высокие кредитные ставки и короткие сроки кредитования. Основная причина непрозрачности малого и среднего бизнеса - тяжесть налогового бремени. Хотя здесь ситуация постепенно меняется. Кроме того, развитие кредитования сдерживается из-за того, что нет реальных инструментов, способных защитить интересы банка. Чтобы кредитование малого и среднего бизнеса развивалось, банки нуждаются в поддержке государства. Необходимо еще большее снижение налогов, пересмотр нормативов Национального Банка, создание эффективной судебной системы и т. п. Как же выйти из такой ситуации и какие необходимо принять меры по стимулированию снижения банками ставок кредитования и облегчению процедуры рассмотрения документов для получения кредитов? С одной стороны, государство должно заинтересовать банки в кредитовании малого и среднего бизнеса путем субсидирования части процентных выплат по банковским кредитам субъектам малого предпринимательства. Это привело бы к снижению рисков реализации проектов в сфере малого бизнеса и уменьшению сроков окупаемости инвестиционных проектов, повысив их привлекательность для кредитующих организаций. С другой - необходимо внедрить систему гарантий по кредитам, предоставляемым субъектам малого предпринимательства. Затрудненный доступ к финансовым ресурсам, отсутствие государственной системы гарантирования кредитов для малых предприятий существенно снижают предпринимательскую активность населения, не стимулируют развитие малых производств.

Мировой опыт, опросы предпринимателей и представителей кредитных организаций Казахстана, исследования зарубежных и отечественных специалистов, говорят о необходимости, целесообразности и актуальности создания в стране института (системы) государственных гарантий по кредитам коммерческих банков субъектам малого предпринимательства. Большинство коммерческих банков Казахстана не могут рассматривать в обозримом будущем малые предприятия как потенциально надежных клиентов, если государство не возьмет на себя часть рисков, неизбежно возникающих при кредитовании финансовыми структурами субъектов малого бизнеса. Существующая в Казахстане практика предоставления государственных гарантий от имени Республики Казахстан и местных исполнительных органов, фактически не затрагивает хозяйствующие субъекты малого бизнеса. В мировой практике известны различные модели взаимоотношений специально создаваемых в целях стимулирования кредитования малого бизнеса банков с государственным участием в капитале (Германия, Чехия, Япония, Корея и др. ), а также других организационных форм: государственных фондов, специальных финансовых компаний (Великобритания, Финляндия) . Банк с государственным участием может предоставлять кредиты не непосредственно заемщикам (малым предприятиям), а заранее определенным кредитным институтам, которые в свою очередь будут удовлетворять кредитные потребности малого бизнеса. Для решения проблем обеспеченности выдаваемых займов в развитых странах существуют корпорации по страхованию кредитов, специальные институты взаимного поручительства, ассоциации по гарантированию займов.

Актуальным становится вопрос развития кредитных товариществ в Казахстане, которые не являясь реальными конкурентами банковскому сектору, все же существенно облегчат процесс доступа к кредитам субъектам малого и среднего бизнеса. В первой половине декабря Депутаты Комитета Сената по экономике, финансам и бюджету обсудили и рекомендовали внести на рассмотрение проект закона «О кредитных товариществах». Здесь особо отмечается, что законопроектом предусматривается государственная поддержка кредитных товариществ за счет республиканского и местных бюджетов. Подводя итоги, хочется отметить, что стремление государства окончательно переломить ситуацию сложившуюся в Казахстане в становлении малого и среднего бизнеса должно принести свои положительные плоды уже в ближайшем будущем. Во многих развитых странах основной капитал банки зарабатывают, кредитуя малый и средний бизнес, а также население. Рано или поздно в эту нишу придут и казахстанские банки. Несомненно, Правительству предстоит сделать огромный объем комплексной работы для подготовки законодательной, налоговой и финансовой базы развития субъектов малого предпринимательства. При этом хотелось бы верить и в то, что этот процесс не нарушит динамику становления и роста банковского сектора республики и интересы каждого участника программы возрождения среднего класса нашего общества будут учтены в полной мере. Первые шаги в этом направлении уже сделаны.

1. 2 Анализ современного состояния малого и среднего бизнеса в Республике Казахстан

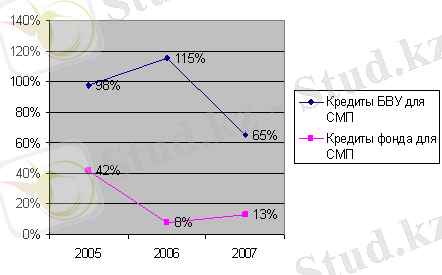

Субъекты малого предпринимательства играют ключевую роль в динамичном развитии экономики. В странах с развитой рыночной экономикой доля малых и средних предприятий в производственной деятельности составляет по количеству занятых: в США - 62, 2, в Японии - 71, 8, в Южной Корее - 64% от численности трудоспособного населения. В Великобритании с начала девяностых годов действует 2, 4 млн. предприятий малого бизнеса (96% от общего числа частных компаний) . На Западе на долю малых предприятий приходится 40-60% ВВП, в Казахстане -10%. В отрасли легкой и пищевой промышленности легче, развить малое предпринимательство. Импортозамещающая продукция наиболее актуальна для промышленности Казахстана, из-за слабого развития которой торговые предприниматели импортируют почти всю одежду, способствуя развитию экономики в других странах. В Казахстане, который находится только на начальном этапе рыночной экономики, необходимо разработать методы ускоренного развития малого предпринимательства для формирования этого сектора экономики в ближайшие годы. Сдерживающим фактором ускоренного развития является отсутствие необходимого оборотного капитала и в опыте предпринимательства. Кроме того, налоговая нагрузка вынуждает предпринимателей переводить часть своей экономики в "тень", скрывать показатели своей деятельности, что осложняет использование научных услуг для решения возникающих проблем. Развитие и нормальное функционирование сектора малого предпринимательства тесно связано с кредитованием - основным источником пополнения оборотных средств компаний. МСБ в текущих условиях страдает сильнее, чем крупный бизнес, у которого есть долгосрочные связи и партнерские отношения с банками. В результате снижения финансирования сектора малого предпринимательства, снижаются темпы роста ВВП. По данным Фонда развития предпринимательства «Даму», если в 2006 году объемы банковских кредитов средним и малым предприятиям (СМП) выросли на 83, 2%, то в 2007−м только на 69, 7%. По подсчетам фонда, если бы не кризис, объемы кредитования СМП в 2007 году составили бы 1 784 млрд. тенге вместо фактически выданных 1 461 млрд. тенге. Также наблюдается уменьшение доли производства малого и среднего бизнеса. Ставки кредитования достаточно высоки. Номинально 18-19%, фактически 20-21%. Основной проблемой, является отсутствие у СМП доступа к кредитам. Доля объемов кредитования фонда развития малого предпринимательства «Даму» по сравнению с 2004 годом (6%) снизилась в 2007 году (1. 5%) на 4. 5%.

Рис. 1 Кредитование Банков второго уровня и Фондом «Даму» для СМП, млрд. тенге, 2005-2007 гг.

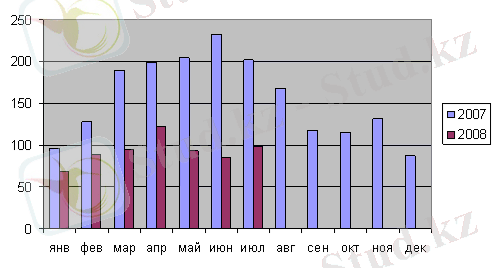

В начале 2008 года по данным Национального банка Республики Казахстан наблюдается рост кредитов субъектам малого предпринимательства, а в мае наблюдается снижение объема кредитов.

Рис. 2. Кредиты БВУ физическим лицам - субъектам малого предпринимательства, млн. тенге.

Динамика прироста объемов кредитования БВУ в 2007 году снизилась почти в два раза по сравнению с предыдущим годом, но превышает в несколько раз динамику прироста фонда «Даму».

Рис. 3. Динамика прироста объемов кредитования БВУ и Фонда для СМП, 2005-2007 гг.

В результате снижения объемов кредитования банков для СМП, в 2008 году у субъектов малого предпринимательства дефицит кредитных ресурсов может составил 20 млрд. долл. США. В наибольшей степени на снижение спроса на кредитные ресурсы оказало влияние ужесточения условий кредитования, в частности, рост процентных ставок и ужесточение залоговых требований. Основными факторами, которые повлияли на ужесточение кредитной политики в 1-м полугодии 2008 года в отношении нефинансовых организаций, являлись:

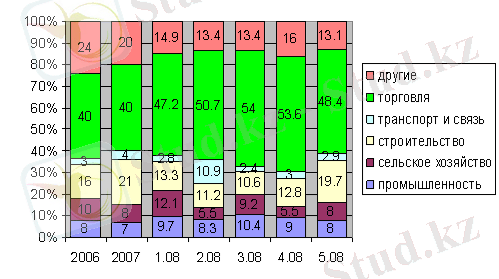

риск изменения стоимости залогового обеспечения; перспективы развития рынка недвижимости; общий уровень платежеспособности заемщиков; общие экономические ожидания; изменение доли высокорискованных займов в ссудном портфеле. Риск обесценения имеющегося залогового обеспечения у банков, а также ухудшения ситуации в строительном секторе, сказались на изменении подхода банков в работе с заёмщиками. Акцент со стороны залогового обеспечения сместился в сторону мониторинга финансового состояния заёмщиков. В отраслевой структуре кредитов банков, наибольшее количество кредитов приходится на сферу торговли, также можно отметить рост доли строительства и транспорта и связи. Наблюдается снижение доли в сельском хозяйстве и других отраслях.

Рис. 4. Кредиты банков субъектам малого предпринимательства в разрезе отраслей, за 2006-2008 годы.

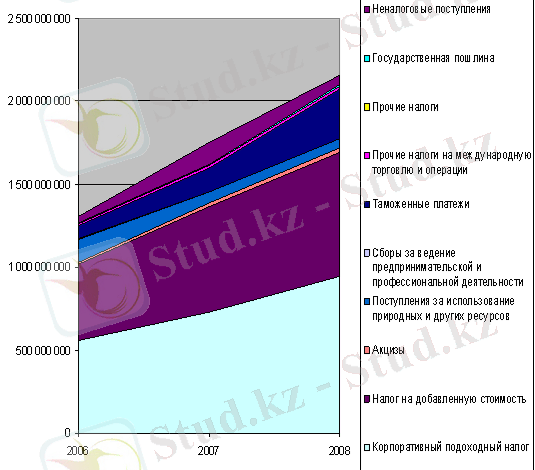

Наибольшая доля кредитования сферы торговли и строительства заметно отразилась на увеличении объема выпуска продукции строительства в 2007 году на 43% по сравнению с предыдущим периодом, и торговли на 41%. Рост объемов кредитования торговли по отношению к другим сферам экономики сказывается на снижении диверсификации и развитии экономики в целом. Доля кредитования сельского хозяйства снизилась в 2007 году на 2%, что отразилось на объемах продукции сельского хозяйства в 2007 году. Объем продукции сельского хозяйства и промышленности в 2007 году по сравнению с предыдущим годом практически остался на прежнем уровне. Сельское хозяйство является одним из приоритетных направлений развития и стабильности Казахстана. В целом, с начала 2008 года за счет бюджета и институтов развития для сельского хозяйства было выделено свыше 127 млрд. тенге. С учетом того, что банки сократили кредитование, масштабная государственная поддержка - и финансовая, и институциональная - была оказана малому и среднему бизнесу. Правительством в последнее время предпринимаются меры по решению проблемы кредитования, а также стабилизации ситуации в целом и на отдельных рынках экономики. Учитывая рост экономики, доходы от налогообложения в Казахстане существенно выросли, однако кризис ликвидности отразился на темпах роста доходности республиканского бюджета. Рис. 6. Доходы Республиканского бюджета, 2006-2009 гг. (тыс. тенге)

Темп роста доходов от корпоративного подоходного налога снизился на 0. 83%, наибольшее снижение роста доходности наблюдается от акцизного налога 52%, а также сборах за ведение предпринимательской и профессиональной деятельности 37%. В условиях кризиса ликвидности для увеличения роста доходов республиканского бюджета, необходимы нормы упрощающие налогообложения.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда