Нормативное регулирование, организация и методика налогового аудита: опыт Налогового управления Коксуского района Алматинской области

1. Нормативное регулирование налогового аудита в Республике

Казахстан … . . . . . .

Введение

Данная работа посвящена одному из самых сложных и ответственных направлений деятельности налоговых органов - проведению налогового аудита. Ведь главная задача налоговых органов - это осуществление контроля за соблюдением налогового и валютного законодательства.

Налоги необходимое звено экономических отношений в любом обществе. В современных условиях налоги представляют собой один из наиболее эффективных инструментов государственного регулирования, как национальной экономики, так и международных экономических процессов. По этим причинам изучение и анализ воздействия налоговых рычагов на экономику приобретают все большее значение. [16]

Применение налогов обеспечивает взаимосвязь общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями.

Несмотря на все расширяющийся круг задач, которые ставятся государством перед налоговыми органами, основной из них остается контроль за правильностью исчисления и уплаты налогов, который проводится в процессе выполнения налоговыми органами четко прописанных Налоговым Комитетом Республики Казахстан мероприятий налогового контроля. Эффективный налоговый контроль является необходимым условием функционирования любой налоговой системы. Несмотря на сравнительно широкий спектр форм налогового контроля, основной из них является налоговый аудит (налоговая проверка) .

Налоговый аудит - это комплексное исследование первичных учетных и иных бухгалтерских документов налогоплательщика, регистров бухгалтерского учета, бухгалтерской и налоговой отчетности, хозяйственных и иных договоров, актов о выполнении договорных обязательств, внутренних приказов, распоряжений, протоколов, любых других документов, имеющих отношение к вопросам исполнения налоговых обязательств; осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, проведение инвентаризации принадлежащего налогоплательщику имущества, а также другие действия аудиторов, осуществляемых по месту нахождения налогоплательщика (месту его деятельности, месту расположения объекта налогообложения) и в иных местах вне места нахождения органов налоговой службы с целью проверки исполнения налогоплательщиком его налогового обязательства. [17]

Порядок проведения проверок и различные коллизии, порой их сопровождающие, являются одной из наиболее обсуждаемых тем в прессе, среди предпринимателей, бухгалтеров, специалистов в области налогового консультирования. Сегодня вопросы, касающиеся проведения налоговых проверок являются очень актуальными, так как ни один налогоплательщик не застрахован от налоговых проверок. И порой это является нелегким испытанием для руководства организаций и бухгалтеров.

На расширенном заседании правительства 14 февраля 2008 года Президентом Республики Казахстан Нурсултаном Абишевичем Назарбаевым был объявлен мораторий на все проверки малого и среднего бизнеса. На заседании Президент Республики Казахстан заявил: «Для упрощения всех проверок объявляю мораторий на любые проверки малого и среднего бизнеса. Конечно, кроме оказывающих влияние на безопасность и здоровье граждан, т. е. медикаменты, пищу и все остальное, что к этой категории относится». [1]

21 февраля 2008 года премьер-министром Республики Казахстан Каримом Масимовым было подписано постановление об объявлении моратория до 31 декабря 2008 года. Однако позже, по просьбам предпринимателей мораторий был продлен до 31 декабря 2009 года. Исключением стали налоговые проверки, проводимые по заявлению налогоплательщика, встречные налоговые проверки и хронометражные обследования.

По словам министра индустрии и торговли Владимира Школьника, мораторий был введен для поддержания малого и среднего бизнеса в период временных экономических трудностей, а также в целях оптимизации государственного контроля за предпринимательством.

С 2010 года проведение налогового аудита органами налоговой службы возобновлено.

С 1 января 2009 года введен в действие новый Налоговый кодекс. Одной из основных задач, решение которой имело концептуальное значение при разработке проекта нового Налогового кодекса, являлось дальнейшее совершенствование налогового администрирования. Среди основных изменений в Налогом кодексе - оптимизация форм налоговой отчетности; унификация и продление сроков представления налоговой отчетности, а также сроков уплаты налогов; детализация и упрощение порядка исполнения налоговых обязательств налогоплательщиками при реорганизации, ликвидации, прекращении деятельности; оптимизация налогового аудита; упрощение процедуры регистрации и др. Относительно основных изменений в налоговом аудите можно отметить следующее. Предусмотрено извещение органами налоговой службы за тридцать календарных дней до начала проведения плановой комплексной или плановой тематической проверки налогоплательщика о проведении налоговой проверки, за исключением некоторых случаев. Установлены критерии видов и типов налоговых проверок, ограничены сроки их проведения с учетом приостановления и продления, а также предусмотрены последовательные процедуры их проведения. Налоговые проверки разделены на типы - плановые и внеплановые, что, прежде всего, направлено на упорядочение налоговых проверок. Введено понятие и порядок применения Системы управления рисками, используемой при осуществлении налогового контроля, в том числе с целью отбора налогоплательщиков для проведения налогового аудита и определения права на упрощенный порядок возврата суммы превышения налога на добавленную стоимость. Разработано программное обеспечение автоматизированного отбора налогоплательщиков на проведение налогового аудита в рамках информационной системы «Комплексный многомерный анализ данных». То есть, теперь выбор объекта проверки не будет зависеть от желания государственного служащего налогового органа, что исключит человеческий фактор.

Актуальность темы настоящей дипломной работы объясняется тем, что налоговый аудит является приоритетной и всеобъемлющей формой налогового контроля, имеющая высокую степень эффективности.

Целью дипломной работы является изучение деятельности налогового органа по организации и проведению налогового аудита на примере Налогового Управления по Коксускому району Алматинкой области.

Объект исследования: Налоговое управление по Коксускому району Алматинской области.

Предмет исследования: проведение налогового аудита.

Осуществление поставленной цели предопределило решение ряда следующих задач:

1) изучить правовые основы и особенности проведения налоговых проверок;

2) изучить принципы и методы проведения налоговой проверки;

3) изучить планирование и порядок проведения налоговой проверки;

4) изучить правильное оформление и порядок представления результатов налоговой проверки

4) анализ проведенной работы аудиторами Налогового управления на примере ТОО «Строитель».

Поставленная цель и задачи предопределяют структуру работы, которая включает введение, три главы, заключение, глоссарий, список использованных источников и приложения.

1. Нормативное регулирование налогового аудита в Республике Казахстан

1. 1 Нормативное регулирование налогового аудита

Регулирование налогового аудита на республиканском уровне осуществляется Министерством финансов Республики Казахстан.

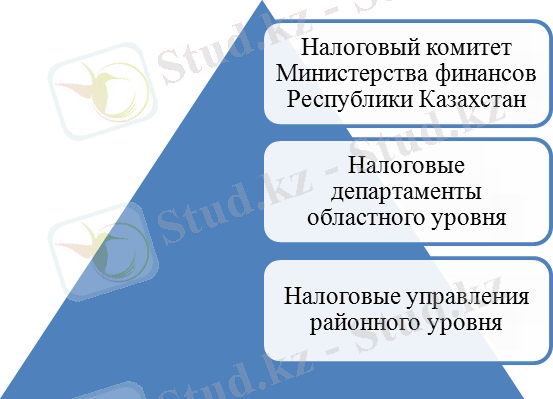

Налоговое Управление по Коксускому району подчиняется непосредственно по вертикали Налоговому департаменту по Алматинской области Налогового комитета Министерства финансов Республики Казахстан и не относится к местным исполнительным органам. [см Рисунок 1]

Рисунок 1. Организационная структура налоговой системы Республики Казахстан

При проведении аудита сотрудники органов налоговой службы руководствуются следующими нормативно-правовыми актами:

1) Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет».

2) Кодексом Республики Казахстан об административных правонарушениях».

3) инструкциями и правилами по видам налоговых и других обязательных платежей в бюджет, утвержденными вышестоящим органом налоговой службы и зарегистрированными в Министерстве юстиции Республики Казахстан в порядке, установленном законодательством Республики Казахстан

4) методическими рекомендациями по проведению налоговых проверок налогоплательщиков, устанавливающие общий порядок проведения органами налоговой службы налоговых проверок налогоплательщиков по вопросам исполнения ими налогового законодательства.

5) методическими рекомендациями по проведению проверок налогоплательщиков, осуществляющих предпринимательскую деятельность в сфере строительства.

6) другими законодательными актами Республики Казахстан, имеющими силу в отношении проверяемого вопроса (Закон Республики Казахстан «О лицензировании», «О пенсионном обеспечении» и др. )

Аудиторы обязаны соблюдать нормы Кодекса чести, утвержденного Указом Президента от 3 мая 2005 года № 1567, и нормы Кодекса профессиональной этики работника органов налоговой службы Республики Казахстан, утвержденного приказом Председателя Налогового комитета Министерства финансов Республики Казахстан от 30 сентября 2006 года № 474, а также корректно и внимательно относится к налогоплательщикам и их представителям, предъявлять налогоплательщику требования, основанные на налоговом законодательстве и иных нормативных правовых актах.

Налоговый аудит регулируется Управлением налогового аудита, который является структурным подразделением Налогового комитета Министерства финансов Республики Казахстан. Управление осуществляет свою деятельность во взаимодействии с другими структурными подразделениями Комитета. Управление осуществляет свою деятельность в соответствии с Конституцией Республики Казахстан, законодательными актами Республики Казахстан, иными нормативными правовыми актами Республики Казахстан, актами Президента Республики Казахстан и Правительства Республики Казахстан. [7]

Основными задачами Управления налогового аудита являются:

- организация работы по осуществлению и совершенствованию методов эффективного налогового аудита;

- обеспечение полноты поступления налогов и других обязательных платежей в бюджет при осуществлении налогового контроля в части проведения налоговых проверок в пределах компетенции Управления;

- организация контроля за налоговым аудитом налоговых органов, посредством информационной системы «Электронный контроль налогового аудита»;

- совершенствование налогового администрирования по вопросам налоговых проверок, в том числе с использованием информационных систем;

- организация работы по методологическому обеспечению возврата налога на добавленную стоимость из бюджета;

- участие в совершенствовании налогового законодательства по вопросам осуществления налогового аудита.

Основными функциями Управления налогового аудита являются:

- участие в разработке и совершенствовании нормативных правовых актов в части совершенствования налогового аудита;

- разработка методических рекомендаций по проведению налогового аудита;

- подготовка статей в журнал «Вестник налоговой службы Республики Казахстан», анализ предложений на веб-сайт «Эврика» в пределах компетенции Управления;

- участие в проведении семинаров, совещаний для работников налоговых органов по вопросам налогообложения в части налогового аудита;

- участие в повышении квалификации сотрудников органов налоговой службы;

- проведение разъяснительной работы по вопросам применения налогового законодательства налогоплательщикам и территориальным налоговым органам в части налогового аудита;

- подготовка и освещение в средствах массовой информации вопросов налогообложения в части налогового аудита;

- проведение системного анализа актов налоговых проверок и подготовка обзорных писем по итогам анализа;

- ежеквартальное формирование и анализ отчета формы 2-Н «Отчет о результатах контрольной работы налоговых органов», в том числе в разрезе территориальных налоговых органов;

- проведение расчета и анализа критериев оценки деятельности территориальных налоговых органов;

- организация и проведение анализа приговоров судов по налогоплательщикам, признанными судами лжепредприятиями, а также размещение материалов на веб-сайте Налогового комитета Министерства финансов Республики Казахстан;

- участие в организации и проведении проверок территориальных налоговых органов и оказание практической помощи работникам территориальных налоговых органов при проведении налоговых проверок;

- участие в проведении налоговых проверок налогоплательщиков (комплексных, тематических), за исключением налогоплательщиков, налоговое администрирование которых входит в компетенцию Специализированного управления и Управления крупных налогоплательщиков;

- подготовка приказов на проведение внеочередных налоговых проверок;

- участие в осуществлении взаимодействия с органами прокуратуры, финансовой полиции, таможенными органами, органами управления земельным фондом и другими государственными органами по вопросам совершенствования налогового контроля, а также совершенствование автоматизированного взаимодействия между информационными системами государственных органов;

- участие в разработке и утверждении нормативных документов, связанных с возвратом налога на добавленную стоимость, по оборотам, облагаемым по нулевой ставке, уплаченного по товарам (работам, услугам), приобретаемым за счет средств гранта, дипломатическим и приравненным к ним представительствам, аккредитованным в Республике Казахстан;

- проведение методологической работы с территориальными налоговыми органами и налогоплательщиками по возврату налога на добавленную стоимость по оборотам, облагаемым по нулевой ставке, по возврату налога на добавленную стоимость дипломатическим и приравненным к ним представительствам, аккредитованным в Республике Казахстан, по возврату налога на добавленную стоимость уплаченного по товарам (работам, услугам), приобретаемым за счет средств гранта;

- участие в разработке проектов договоров и соглашений с другими государствами по вопросам, относящимся к компетенции Управления;

- проведение постоянного анализа фактов возврата налога на добавленную стоимость по оборотам, облагаемым по нулевой ставке, в том числе путем проведения налоговых проверок в территориальных налоговых комитетах по вопросу правильности возмещенных сумм налога на добавленную стоимость из бюджета;

- оказание методологической помощи налоговым органам по вопросам внедрения и использования информационных систем;

- участие в разработке и совершенствовании ИС ЭКНА, сопровождение новых режимов ИС ЭКНА;

- участие в рабочих группах по информационным системам в пределах компетенции Управления;

- взаимодействие с государственными органами при осуществлении налогового контроля по вопросам, входящим в компетенцию Управления;

- организация исполнения запросов поступивших от налоговых органов иностранных государств на проведение встречных проверок;

- предоставление информации на запросы других структурных подразделений Комитета по вопросам, входящим в компетенцию Управления.

Управление налогового аудита при осуществлении возложенных на него основных задач и функций имеет право:

- запрашивать как в устном, так и в письменном порядке от структурных подразделений Комитета необходимую информацию, документы и иные материалы для исполнения своих функций;

- направлять поручения территориальным налоговым органам по вопросам, входящим в компетенцию Управления налогового аудита;

- проводить проверки налоговых органов по вопросам, входящим в компетенцию Управления налогового аудита, принимать оперативные меры по устранению выявленных недостатков и нарушений;

- рассматривать и представлять предложения по нормативным правовым актам по вопросам налогообложения в пределах своей компетенции;

- вносить предложения о привлечении специалистов территориальных налоговых комитетов для участия в проведении налоговых проверок, для участия в разработке материалов, касающихся мероприятий, проводимых Управлением налогового аудита;

- своевременно исполнять поручения руководства Комитета, а также вышестоящих государственных органов.

Работники Управления осуществляют должностные полномочия в пределах предоставленных им прав и в соответствии с должностными инструкциями, соблюдают трудовую и исполнительную дисциплину, обеспечивают сохранность документов на своих рабочих местах, хранят государственные секреты и иную охраняемую законом тайну, осуществляют иные полномочия, определенные законодательством Республики Казахстан.

Основной целью разработки информационной системы «Электронный контроль налогового аудита» является регламентация процедур взаимоотношений налогоплательщиков с государством по вопросу добросовестного исполнения налоговых обязательств.

Функционирование ИС ЭКНА ориентировано на пополнение единой базы данных проведенных налогового аудита, снижения доли обжалованных результатов налоговых проверок, исключения необоснованного уменьшения сумм налогов и других обязательных платежей в бюджет, ранее доначисленных в ходе проверок.

ИС ЭКНА направлена на пресечение коррупционных правонарушений со стороны налоговых органов, стандартизацию документооборота, связанного с проведением налогового аудита и ее результатов, отслеживанием процедур обжалования доначисленных сумм и позволяет осуществлять масштабный контроль Налоговым комитетом Министерства финансов Республики Казахстан за соблюдением регламента проведения налогового аудита и оформления их результатов. [8]

В соответствии с организационной структурой налоговой системы Республики Казахстан, система ЭКНА имеет трехуровневую иерархическую организацию. Система ЭКНА функционирует на всех трех уровнях, используя для обмена данными каналы связи. [см Рисунок 2]

Рисунок 2. Организационная структура системы ЭКНА

В процессе эксплуатации система ЭКНА использует как общие справочники системы ИНИС так и специализированные справочники самой системы, которые ведутся централизованно (на уровне Налогового комитета Министерства финансов), и обновляются одновременно на республиканском и областном уровнях.

Функциональные возможности данной информационной системы направлены на:

- разработку методов, алгоритмов и программ автоматизированной системы выявления основных схем ухода от налогообложения и сокрытия налогов и сборов и разработка предложений по внесению изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет»;

- создание технологической среды и автоматизированного банка данных на основе информационных ресурсов различных ведомств;

- для повышения достоверности оценки налоговой базы, выявление несоответствий и использование этой информации для пресечения налоговых нарушений;

- выявление вертикально интегрированных и взаимосвязанных структур налогоплательщиков, создаваемых с целью ухода от уплаты налогов и сборов;

- разработку автоматизированной системы экономического моделирования на основе среднестатистических финансовых данных, методического и программного обеспечения по применению косвенных методов определения доходов;

- совершенствование системы планирования, организации и проведения налогового аудита, синхронизированных по все звеньям налоговой системы.

Работа специалистов налоговых органов с подсистемой ЭКНА начинается с момента формирования дела на проверку. Дело содержит все документы, сопровождающие налоговый аудит с момента выписки предписания до обжалования результатов налогового аудита налогоплательщиком. Создание дела включает в себя такие действия, как заполнение всех необходимых атрибутов дела на налоговую проверку, назначение исполнителей дела, видов проверяемых налогов или вопросов проверки.

Работа в системе ЭКНА включает в себя следующие этапы:

1) На каждую налоговую проверку создается дело. Первоначально делу присваивается статус «открыто».

2) На основе данных, которые составляют неотъемлемые атрибуты дела, системой формируется предписание. После формирования предписания налогоплательщику и передачи дела на исполнение, дело приобретает статус «исполняется».

3) После того, как дело передано для исполнения, исполнители могут приступить к непосредственному формированию акта. Системой генерируется доступная для редактирования форма акта налоговой проверки.

4) Налоговая проверка завершается, формируется в окончательном варианте акт налоговой проверки. По результатам налоговой проверки происходит формирование уведомлений.

5) Сформированное уведомление о доначисленных или уменьшенных суммах, а также о штрафных санкциях вручается налогоплательщику. В журнале отправки и контроля за исполнением уведомлений указывается дата отправки и вручения уведомления налогоплательщику.

Автоматизация процесса планирования контрольной работы в системе ЭКНА позволяет сделать более эффективной деятельность аудиторов при проведении налогового аудита. Таким образом ИС ЭКНА направлена на повышение качества налогового аудита и контроля эффективности работы налоговых органов.

1. 2 Технико-экономическая характеристика исследуемой организаций

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда