Введение, становление и перспективы тенге как национальной валюты Республики Казахстан

Содержание

Введение

Глава I. Введение национальной валюты РК.

1. 1. Первые шаги к введению национальной валюты.

1. 2. Определение принципов и механизм введения национальной валюты.

1. 3. Режим плавающего курса и его использование в Казахстане.

Глава II. Развитие Казахстанской национальной валюты тенге.

2. 1. Введение нового вида тенге.

2. 2. Сущность устойчивости и способы определения покупательной способности национальной валюты.

Глава III. Перспективы развития национальной валюты тенге РК.

3. 1. Национальная валюта как инструмент государственного регулирования в рыночной экономике.

3. 2. Обеспечение устойчивости обеспеченной экономики и национальной валюты к внутренним и внешним кризисам.

3. 3. Критерии и оценки устойчивости национальной валюты.

Заключение

Список использованной литературы

Введение

10 лет обращения казахстанской национальной валюты - тенге позволяют дать объективную оценку исторической значимости введения тенге для настоящего и будущего Казахстана. Введение собственной денежной единицы явилось базой для реализации Казахстаном экономического суверенитета. С введением национальной валюты были ускорены структурные преобразования, направленные на построение рыночной экономики.

Получение Казахстаном независимости в 1991 году придало импульс развитию рыночных отношений в нашей стране. В 1993- 1996 годы форсировались темпы проведения приватизации, развивались финансовые рынки, происходило становление отечественной банковской системы. Немалые усилия были приложены на обуздание инфляции, укрепление национальной валюты, либерализацию валютных отношений и рынка драгоценных металлов. В 1997-2007 годы были в основном завершены приватизация, реформирование государственных финансов и финансового сектора. К числу весомых достижений данного этапа следует отнести проведение в рекордно короткие сроки пенсионной реформы.

Для финансирования структурной перестройки были привлечены кредиты международных финансовых организаций, в том числе Международного Валютного Фонда. С момента получения независимости Казахстаном было заключено 5 соглашений на получение кредитов МВФ (1992 г., 1992 г., 1995 г., 1996 г. и 1999 г. ) . В силу достаточности своих резервов в мае 2000 года Национальный Банк досрочно погасил оставшиеся по данным программам обязательства перед МВФ.

За прошедшие 14 лет Казахстан осуществил структурную реформу во всех сегментах финансового сектора и в целом построил законодательную базу. При решении данных задач Национальный Банк Республики Казахстан (далее - Национальный Банк) с самого начала стал ориентироваться на достижение мировых стандартов. Финансовая система Казахстан в настоящее время является, по сравнению с другими странами СНГ, более развитой, прозрачной и защищенной от вмешательства государства.

Банковская система Казахстана отвечает основным международным стандартам банковской деятельности, в стране функционируют финансовые рынки с развитой инфраструктурой и пенсионная система, аналогов которой в других странах СНГ пока нет. Платежные системы страны являются наиболее продвинутыми в постсоветском пространстве и высоко оценены консультантами международных финансовых организаций. В финансовую систему внедряются передовые информационные технологии. С 2003 года все банки Казахстана работают по международным стандартам финансовой отчетности.

В докладе директора Всемирного банка по Центральной Азии Дениса де Трея, сделанного в мае 2006 года, отмечено, что по основным экономическим показателям среди пяти странах Центральной Азии лидирующее положение занимает Казахстан.

В 2006 году объем ВВП в Казахстане достиг 24, 41 млрд. долл., в Узбекистане - 7, 93 млрд. долл., в Туркменистане - 3, 96 млрд. долл., Кыргызстане - 1, 63 млрд. долл. и Таджикистане -1, 14 млрд. долл.

Средняя официальная номинальная месячная зарплата в Казахстане составляет 133 долл., в Туркменистане - 44 долл., в Кыргызстане -29 долл., в Узбекистане 22 долл., Таджикистане- 12 долл.

Объем прямых иностранных инвестиций (ПИИ), предоставленных Казахстану в 2006 году, достиг 2, 1 млрд. долл., Туркменистану - 130 млн. долларов, Узбекистану - 65 млн. долл., Таджикистану - 20 млн. долл., Кыргызстану - 11 млн. долл. Доля прямых иностранных инвестиций по отношению к ВВП в Казахстане составила 8, 8%, в Узбекистане - 3, 3%, в Таджикистане - 1, 8%, в Туркменистане - 0, 8%, в Кыргызстане - 0, 7%.

Получение Казахстаном странового рейтинга инвестиционного уровня как по обязательствам в иностранной валюте («Moody's Investors Services», 2002 г. ), так и по обязательствам в национальной валюте (Standard & Poor's, 2003 г. ) также позволяет говорить о признании успехов по развитию финансового рынка мировым сообществом.

В данной брошюре мы хотим еще раз напомнить исторические вехи становления тенге как национальной денежной единицы. Содержание брошюры можно условно разделить на 2 части. В первой части рассказывается, как вводился тенге. Это - создание золотого запаса, выбор валютного режима, разработка дизайна и изготовление первой партии банкнот, процедура введения национальной валюты.

Вторая часть посвящена становлению национальной валюты, развитию и перспективам развития финансового сектора. В ней отражаются развитие государственной денежно-кредитной политики, организация валютного регулирования и контроля, эмиссионно-кассовая работа, реформирование банковской системы, развитие финансовых рынков и их инфраструктуры, платежных систем, институциональных инвесторов. Кроме того, сюда входит история создания и современное состояние Центра кассовых операций и хранения ценностей, Банкнотной фабрики и Монетного двора.

Глава I. Введение национальной валюты РК.

1. 1. Первые шаги к введению национальной валюты.

Одним из первых законов, принятым в декабре 1990 года молодым суверенным государством Республика Казахстан, был Закон «О банках и банковской деятельности в Казахской ССР». Он заложил основные принципы построения новой банковской системы, удовлетворяющей зарождающимся рыночным отношениям.

Закон определил в Казахстане двухуровневую банковскую систему. Верхний уровень был представлен Государственным бан-ком Казахской ССР (далее - Госбанк), а второй - сетью коммерческих банков. Госбанк был объявлен собственностью, а кредитные ресурсы, формируемые на территории Казахской ССР, -достоянием республики. Принципиально новым в законодательном акте было декларирование независимости Госбанка от Правительства и подотчетность Верховному Совету и Президенту Казахской ССР.

Взаимоотношения Госбанка Казахской ССР с Госбанком СССР по вопросам использования на территории республики единой денежной единицы и проведения единой денежной политики определялись Союзным договором.

Однако единая денежная система в то время отличалась крайней неустойчивостью, что ставило под сомнение возможность сохранения единой денежной единицы на постсоветском пространстве стран. Собственные национальные валюты или временные денежные знаки ввели Украина и Литва (в конце 1991 года), Латвия, Эстония, Беларусь, Азербайджан, Молдова и Россия (1992 г. ), Кыргызская Республика, Грузия и другие (1993 года) .

Все это делало вполне вероятным введение собственной валюты. Поэтому уже в конце 1991 года Правительство и Верховный Совет Республики Казахстан рассматривали вопросы создания полиграфической базы по выпуску ценных бумаг и банкнот. В мае 1992 года вышли (секретно) Указы Президента Республики Казахстан «О первоочередных мерах по созданию «Монетного Двора Национального Государственного Банка Республики Казахстан» и «О создании печатной фабрики Национального Государственного Банка Республики Казахстан». Во исполнение этих Указов Кабинетом Министров Республики Казахстан в июне 1992 года было принято решение о создании в городе Алматы комплекса по производству национальной валюты, в который должны были войти Монетный двор, печатная фабрика Госзнака и Гохран Национального Банка.

В отсутствии собственной банкнотной фабрики, был заказан и в кратчайшие сроки отпечатан в Великобритании при содействии фирмы «Харрисон и сыновья» необходимый для введения национальной валюты запас банкнот. Фирма «Харрисон и сыновья» получила за изготовление банкнот тенге «Золотой знак» королевы Великобритании как за лучший экспортный продукт.

Ввоз банкнот национальной валюты в страну начался уже с февраля 1993 года. Ежедневно самолетом в город Джамбул (где находилось хранилище) из Англии доставлялась национальная валюта.

Изменение политической и экономической ситуации потребовало внесения изменений в банковское законодательство. В апреле 1993 года Президентом страны были подписаны законы «О Национальном Банке Республики Казахстан» и «О банках и банковской деятельности в Республике Казахстан». В них Национальный Банк наделялся функциями проведения самостоятельной денежно-кредитной политики, а также функциями по определению потребности в необходимом количестве банкнот и монет, обеспечению их изготовления, установлению порядка их хранения, уничтожению и инкассации. В данных законах отсутствовали положения, связанные с Госбанком СССР и общей единой денежной единицей.

Таким образом, в республике уже шла серьезная подготовка к возможному введению национальной валюты, хотя внешнеэкономическая политика страны была направлена на интеграцию экономик стран Содружества.

В июле-августе 1993 года в России была осуществлена денежная реформа, в ходе которой было полностью прекращено хождение советских рублей и произведен их обмен на новые российские. Остальным странам СНГ, входящим в рублевую зону, было отказано в обмене старых денежных знаков на российские рубли нового образца на тех же условиях, что и в России. Более того, руководство Министерства финансов и Центрального Банка России настаивали на введении республиками своих валют. Введение Россией собственной валюты привело к полному разделению казахстанского и российского рубля как в наличном, так и в безналичном обращении.

Президент и Правительство республики прилагали большие усилия по сохранению рублевой зоны. В сентябре 1993 года было подписано соглашение с Российской Федерацией об объединении денежных систем. Казахстан ратифицировал Соглашение «Об единой денежной системе и согласованной денежно-кредитной и валютной политике государств, сохранивших рубль в качестве законного платежного средства» от 9 октября 1992 года.

Однако в ответ на неоднократные предложения Казахстана относительно введения в республике российских банкнот образца 1993 года, Правительство России выдвинуло заведомо неприемлемые для Казахстана условия вхождения в новую рублевую зону. Среди условий были: передача золотовалютных резервов республики в управление России и зачет обеспечения российскими рублями как государственного долга Казахстана перед Россией. Такие условия ущемляли коренные экономические интересы Казахстана и ограничивали суверенитет республики.

Тем временем происходил неконтролируемый сброс денег старого образца в республику, обусловивший ускорение темпов инфляции и снижение уровня жизни населения. Само развитие событий ставило республику перед необходимостью введения собственной национальной валюты.

1. 2. Определение принципов и механизм введения национальной валюты.

3 ноября 1993 года Указом Президента Республики Казахстан была официально сформирована Государственная комиссия Республики Казахстан по введению национальной валюты (хотя она начала работать еще в июле 1993 года) .

В функции Государственной комиссии входило руководство работой по введению национальной валюты, а именно, определение принципов и механизма введения национальной валюты, организация и управление деятельностью государственных и иных структур, привлекаемых для подготовки и осуществления мероприятий по введению национальной валюты.

В состав Государственной комиссии вошли: премьер-министр Республики Казахстан С. А. Терещенко (председатель), вице-президент Республики Казахстан Е. М. Асанбаев, первый заместитель Премьер-Министра Д. X. Сембаев, председатель Национального Банка Г. Б. Байназаров, министр финансов Е. Ж. Дербисов и министр экономики Б. И. Изтелеуов.

В соответствии с правами, предоставленными Государственной комиссии, ею была создана рабочая группа по осуществлению мероприятий, связанных с введением национальной валюты под руководством Д. X. Сембаева. В состав рабочей группы вошли: первый заместитель министра экономики О. А. Жандо-сов, помощник вице-президента Г. А. Марченко, заместитель заведующего отделом Кабинета Министров У. Е. Шукеев, заместитель Председателя Национального Банка М. Турсунов, советник Председателя Национального Банка В. К. Назаров. Рабочая группа подготовила Концепцию и Сценарий введения национальной валюты, в которых были отражены срок и вариант ввода национальной валюты, валютный режим и начальный валютный курс и другие процедурные вопросы.

Учитывая сложившуюся ситуацию на переговорах о создании единой рублевой зоны, Государственная комиссия пришла к мнению о необходимости скорейшего введения национальной валюты.

Название национальной валюты - тенге было взято из истории средневековья, когда на территории Кипчакии, обращались монеты, называвшиеся «танга (тенге) ».

После тщательного анализа были исключены варианты с введением промежуточной или параллельной валюты в пользу прямого введения тенге. Прямое введение тенге позволяло сразу начать проведение независимой денежно-кредитной политики, а также избавляло население от неопределенности в будущем.

Между Правительством и Центральным банком Российской Федерации и Правительством и Национальным Банком Республики Казахстан 3 ноября 1993 года было заключено Соглашение «О взаимных обязательствах и взаимной поддержке в связи с введением национальных денежных знаков Республикой Казахстан». В нем стороны договорились оказывать друг другу всестороннюю поддержку и помощь в решении проблем, связанных с введением в Казахстане национальных денежных знаков, включая осуществление мер по поддержанию стабильности курса национальных валют сторон.

Правительства соседних стран были своевременно извещены об этом событии. По взаимной договоренности правительств практически одновременно с Казахстаном ввел свою национальную валюту и Узбекистан.

Особое внимание было уделено процедурным вопросам введения национальной валюты: доставке новой валюты в обменные пункты, дате начала и продолжительности обмена денег, коэффициенту обмена. Тенге становился законным платежным средством с первого дня начала обмена. Были установлены лимиты обмена наличных денег для физических и юридических лиц, а также объемы конверсии банковских счетов и других финансовых активов.

Национальная валюта Республики Казахстан - тенге - была введена в обращение с 15 ноября 1993 года на всей территории страны. Перед началом ее ввода из Государственного хранилища ценностей производилась выдача и отгрузка банкнот по регионам Казахстана. В города и регионы банкноты доставлялись на автомашинах, самолетах и железнодорожным транспортом. Ко дню ввода национальной валюты все области были полностью обеспечены банкнотами.

Накануне осуществления денежной реформы Президент Республики Казахстан Н. А. Назарбаев по телевидению и радио обратился к населению Республики Казахстан с разъяснением ее цели и необходимости. Были обнародованы Указы Президента Республики Казахстан, а также совместное Постановление Президиума Верховного Совета и Кабинета Министров Республики

Казахстан, касающиеся введения национальной валюты, и Инструкция Национального Банка по порядку обмена рублей на казахстанский тенге.

Обмен старых денег на национальную валюту был начат в 8 часов утра 15 ноября 1993 года и завершен к 20 часам 20 ноября 1993 года. Обмен производился по коэффициенту 1:500. Работа была очень трудоемкой. К концу дня в кассах и расчетно-кассовых центрах набиралось огромное количество советских рублей, подлежащих соответствующей обработке. В результате обмена было изъято из обращения советских рублей на сумму 951 млрд. рублей.

На первом этапе (с 15 по 17 ноября) допускалось параллельное хождение наряду с национальной валютой и рублевых банкнот. А с 18 ноября 1993 года национальная валюта - тенге - стала единственным законным платежным средством на территории Республики Казахстан. С началом ввода национальной валюты все активы и пассивы банков и всех хозяйствующих субъектов были пересчитаны в тенге.

С введением собственной национальной валюты стало возможным проведение Национальным Банком самостоятельной денежно-кредитной политики.

К моменту ввода национальной валюты Национальный Банк в сложной, противоречивой обстановке сумел создать золотовалютный запас в размере 452 млн. долларов. Этот уровень золотовалютных резервов был признан достаточным для обеспечения стабильности вводимой национальной валюты.

С момента введения тенге был валютой, конвертируемой по текущим операциям и с режимом регулируемого плавания обменного курса. В июле 1996 года были сняты ограничения по выполнению платежей и переводов по текущим международным сделкам, что позволило достичь условий по обеспечению свободной конвертируемости тенге. Достижение свободной конвертируемости тенге было закреплено присоединением к условиям статьи VIII Соглашения МВФ. Это означало, что Казахстан взял на себя обязательства не вводить какие-либо валютные ограничения, не применять множественные валютные курсы, не заключать двусторонние платежные соглашения, противоречащие Статье VIII, или вводить ограничения на импорт по причинам, связанным с платежным балансом.

Законом РК «О денежной системе Республики Казахстан» от 13. 12. 1993 г. были установлены правовые основы и формы организации денежного обращения, включающей в себя официальную денежную единицу, порядок чеканки монет и эмиссии денежных знаков, организацию и регулирование денежного обращения.

Дню введения национальной валюты - тенге предшествовали долгие месяцы упорной работы команды казахстанских художников-дизайнеров по созданию внешнего облика тенге.

В начале 1992 года в Казахстане появились иностранные фирмы, среди которых были представители фирмы «Харрисон и сыновья», предлагавшие свои услуги по созданию тенге. Казахстанские дизайнеры вышли на встречу с ними со своими эскизами. Эти эскизы были орнаментальными и на них не было никаких портретов. Но иностранные эксперты убедили дизайнеров в том, что деньги должны быть с портретами, потому что их труднее подделать благодаря техническим особенностям печати.

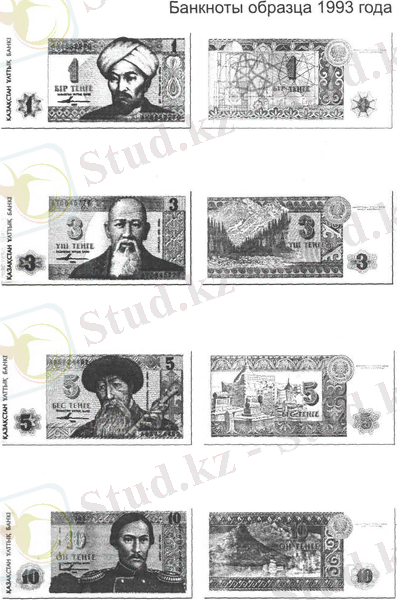

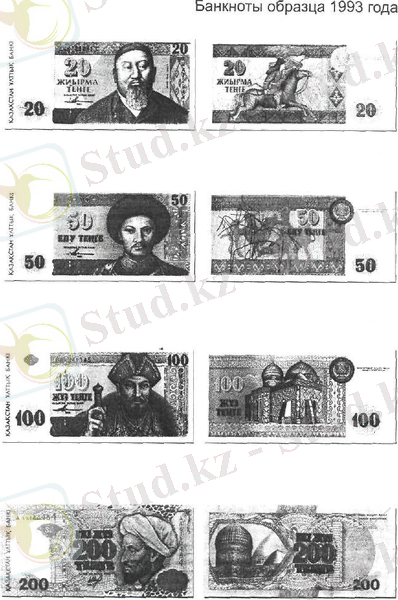

Специальная рабочая группа отбирала портреты, которые должны были быть размещены на банкнотах. Было принято решение на лицевой стороне банкнот поместить изображения исторических личностей, наиболее ярко отражающих культурное наследие Казахстана, а на оборотной стороне - природные и архитектурные элементы, характерные для страны. На лицевой стороне банкнот первого ряда (аверсе) были помещены портреты:

- философа и ученого аль-Фараби, жившего на рубеже 9-10 веков в г. Отрар на юге Казахстана (1 тенге),

- поэта и акына Суюнбая (3 тенге),

- композитора и исполнителя Курмангазы (5 тенге),

- просветителя, демократа и историка Чокана Валиханова (10 тенге),

- поэта и мыслителя Абая Кунанбаева (20 тенге), дипломата, военного и государственного деятеля хана Абулхаира (50 тенге),

- политика и дипломата хана Аблая (100 тенге) .

По словам главного дизайнера Тимура Сулейменова, иностранцы были поражены: Казахстан оказался первой страной, которая, не имея своей банкнотной фабрики и не зная полиграфической технологии производства банкнот, решила самостоятельно разработать дизайн национальной валюты. Иностранцы предлагали свои услуги в разработке дизайна на основе музейных экспонатов, однако их предложение не было принято.

1. 3. Режим плавающего курса и его использование в Казахстане.

Своеобразным «испытанием на прочность» для молодой валюты стал финансовый кризис в России в 1998 году. В результате глобальных изменений на мировых финансовых рынках произошла значительная девальвация национальных валют целого ряда стран - торговых партнеров Казахстана. Это привело к удорожанию казахстанского тенге в реальном выражении и способствовало снижению конкурентных позиций казахстанского экспорта.

Кроме того, существующий в то время стереотип механического переноса оценки ситуации в России на Казахстан вызвал на внутреннем валютном рынке ажиотажный спрос на иностранную валюту. Большие валютные интервенции привели к значительному снижению валовых золотовалютных резервов. Для предотвращения дальнейшего сокращения золотовалютных резервов и восстановления конкурентоспособности тенге возникла необходимость девальвации тенге.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда